Аппарата корпорации «Джонс-Менвилл»

Каждое оперативное подразделение имеет главного управляющего по продажам, который отвечает за сбыт продукции и контролирует своих региональных управляющих по сбыту.

Для отечественных предприятий опыт управления корпорацией «Джонс-Менвилл» интересен следующим:

1. Корпорация включает в себя производство десятков видов производств, как добывающих отраслей промышленности, так и перерабатывающих, в том числе наукоемких, например фрикционных материалов, промышленных изоляционных материалов и т.д.).

2. Она по существу является транснациональной, так как работает не только на внутреннем рынке США (20 отделений), но и на международном, имея три отделения в Канаде и реализуя продукцию по всему миру.

3. Корпорация продает свою продукцию не посредникам, а конечным потребителям – строительным и промышленным фирмам, имея сеть сбытовых контор во всех географических районах США и Канады.

4. Корпорация имеет свою научную базу, которая работает не только по заказам отраслевых отделений (отделов), но и самостоятельно, разрабатывая новые виды продукции и технологии, что позволяет обеспечивать конкурентоспособность продукции.

Очень часто финансовая работа, в такого рода корпорациях централизуется (если производственные подразделения территориально близки).

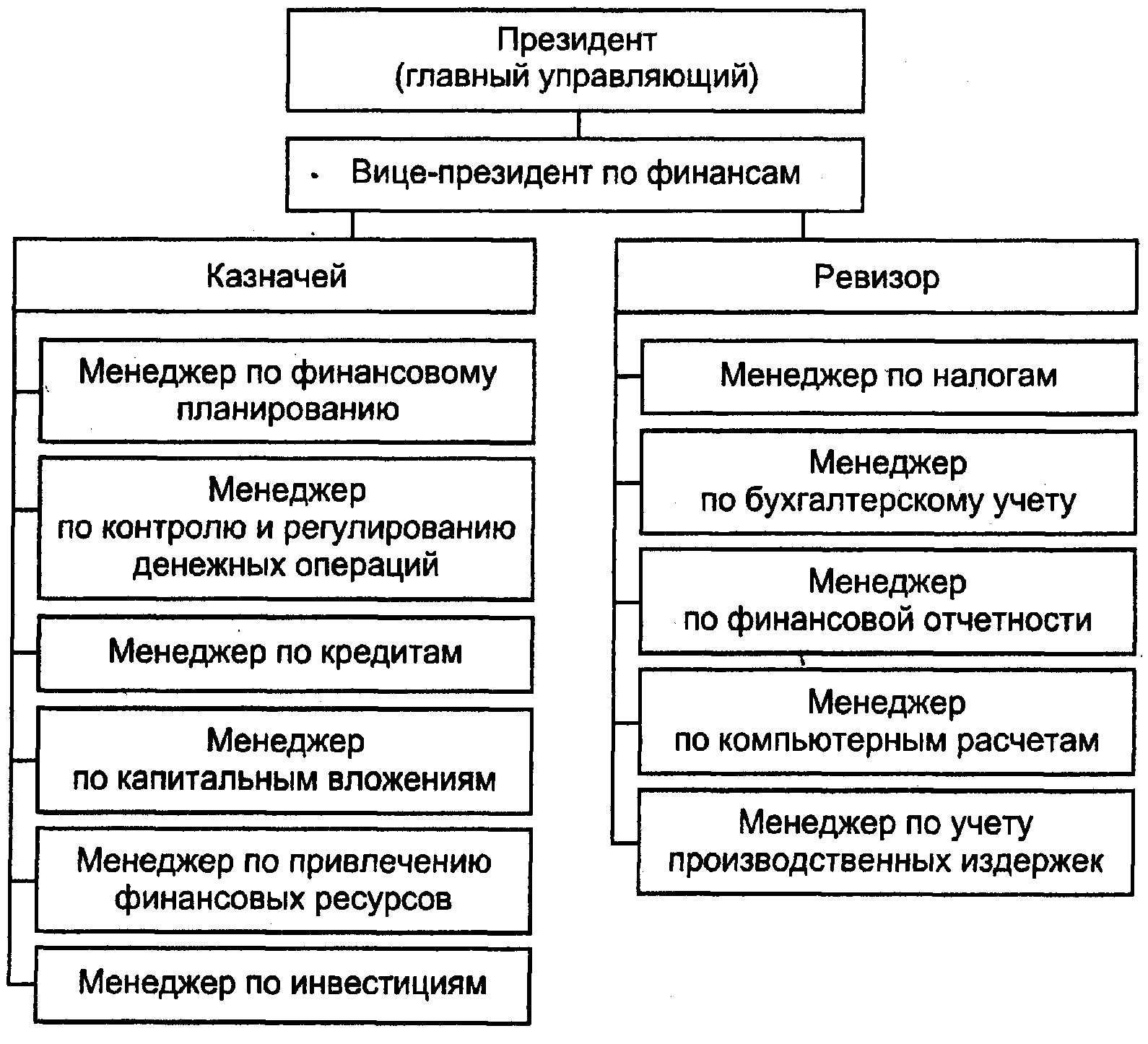

Схема управления финансами в корпорациях США представлена на рис. 2.3. Как видно из рисунка, вице-президенту по финансам непосредственно подчинены два главных финансовых менеджера: казначей и контролер (ревизор).

Рис. 2.3. Схема управления финансами в корпорациях США

Главный финансовый директор (вице-президент по финансам) – центральная фигура в иерархии. Он обязан заниматься вопросами финансовой политики и планирования, эффективности крупных капиталовложений и инвестиций, направлениями развития производства (включающими производимые виды продукции, рыночную стратегию – вместе с другими вице-президентами), ценами, уровнем зарплаты. Он готовит для руководства заключения по анализу финансовых документов, рекомендации по крупным операциям с недвижимостью (продажа, покупка, слияние фирм) и т.д.

Нет никаких четких разграничений в работе казначея и контролера (ревизора), и их должностные обязанности могут лишь слегка отличаться от нижеперечисленных в зависимости от личных качеств должностного лица.

Традиционные функции главного казначея состоят в планировании и прогнозировании финансовых ресурсов корпорации, исходя из проводимых операций; финансировании этих операций; распределении выручки от продаж по соответствующим фондам; управлении денежными средствами, рыночными ценными бумагами корпорации; планировании структуры капитала фирмы (поддержание ликвидности), собственных и привлеченных средств; поддержании взаимоотношений с инвесторами и кредиторами, включая банки. Кроме того, в ведении казначея находятся вопросы оплаты труда управленческого персонала, а также формирования и использования пенсионных и резервных фондов.

Функциями контролера, который нередко является главным бухгалтером, являются разработка и интерпретация ежегодного отчета корпорации, ведение бухгалтерского учета и внутреннего аудита, вопросы налогообложения и информации, предоставляемой государственным органам. Многие контролеры работают с информационными системами управления и имеют возможность организовать системы управления расходами, в том числе текущими затратами корпорации.

В последнее время в зарубежных корпорациях отдел финансового контроля (внутреннего аудита) все чаще стал наделяться дополнительными полномочиями и выделился в самостоятельную службу контроллинга. Контроллинг (от англ. control – руководство, регулирование, управление, контроль) далеко не исчерпывается контролем.

В основе этой новой концепции системного управления организацией лежит стремление обеспечить успешное функционирование организационной системы (предприятия, фирмы, банка и др.) в долгосрочной перспективе путем:

– адаптации стратегических целей к изменяющимся условиям внешней среды;

– согласования оперативных планов со стратегическим планом развития;

– координации и интеграции оперативных планов по разным бизнес-процессам;

– создания системы обеспечения менеджеров информацией для различных уровней управления в оптимальные промежутки времени;

– введения системы контроля за исполнением планов, корректировки их содержания и сроков реализации;

– адаптации организационной структуры управления предприятием с целью повышения ее гибкости и способности быстро реагировать на меняющиеся требования внешней среды.

Одной из главных причин возникновения и внедрения концепции контроллинга стала необходимость в системной интеграции различных аспектов управления бизнес-процессами в организационной системе. Контроллинг обеспечивает методическую и инструментальную базу для поддержки основных функций менеджмента: планирования, контроля, учета и анализа, а также оценки ситуации для принятия управленческих решений.

Ближе всего по функциям к контроллингу в прежних условиях были функции отделов экономического анализа предприятий. Эти отделы анализировали деятельность производственных подразделений и служб по действующей системе учета и отчетности, выводили по итогам месяца (квартала, года) отклонения от плана и объективно оценивали вклад каждого подразделения в общие результаты. Они находились в оперативном подчинении заместителя директора по экономике и играли сугубо вспомогательную роль. В отличие от такого подхода концепция контроллинга нацелена на будущее — как достичь определенного уровня прибыли, рентабельности или объема продаж. Функции контроллинга определяются поставленными перед организацией целями и включают те виды управленческой деятельности, которые обосновывают достижение этих целей. Сюда относятся: учет, поддержка процесса планирования, контроль за реализацией планов, оценка протекающих процессов, выявление отклонений, их причин и выработка рекомендаций для руководства по устранению причин, вызвавших эти отклонения. Как видно из перечня функций, они значительно шире чисто финансовых задач и охватывают все стадии производства и продажи товара.

Смысл контроллинга в том, что каждая служба выполняет работу так, как выгодно для нее, а контроллинг выявляет те стороны деятельности, которые важны для целей управления предприятия в целом.

Например, бухгалтерская служба ведет учет в такой плоскости, чтобы свести к минимуму количество счетов, «котловой» метод учета затрат, представлять отчетность и анализ этой отчетности руководству как можно реже и в самом общем виде. Руководство в этом случае лишено информации о состоянии дел.

Контроллинг подсказывает, какие элементы учета следует ввести в учетную политику, разрабатывает и ведет систему внутреннего учета, требует от бухгалтерии отчетности в той структуре и по тем показателям, которые требуются руководству для принятия решений и оценки деятельности организации и ее подразделений.

В области планирования служба контроллинга, не подменяя планово-экономические и другие отделы и подразделения в разработке базисных планов, оказывает информационную поддержку (форма и структура планов, источники, необходимые для планирования, формирования и совершенствования всей «архитектуры» систем планирования, отказ от тех форм и методов планирования, которые не оправдали себя на практике и не требуются для оценки деятельности предприятия и подразделений); устанавливает потребность служб и подразделений в информации и время для осуществления отдельных шагов процесса планирования; осуществляет координацию процесса обмена информацией, отдельных планов по времени и содержанию; проводит проверку предлагаемых планов на полноту и реализуемость; участвует в составлении сводного плана предприятия, разрабатывает стратегию управления и перспективные планы.

Аналогичны функции и задачи контроллинга в области контроля и регулирования и информационно-аналитического обеспечения.

Требования к контроллерам исходя из этих функций очень велики: они не только должны знать систему учета, финансов, планирования и анализа изнутри, но и технологию производства, логистику (сырьевые и товарные потоки), информационные технологии, налоги и страхование, оценку инвестиций.

Такие специалисты должны аналитически мыслить, быть способны осваивать новое и учиться помогать руководителю эффективно управлять предприятием в сложных условиях рыночной экономики.

Контроллер в отличие от контролера-ревизора не проверяет деятельность отдельных подразделений, а на основе анализа их деятельности помогает устранить недочеты, оптимизирует систему планирования учета и отчетности подразделений, превращая ее в инструмент управления производством.

Нередко на крупных предприятиях (корпорациях) создается также финансовый комитет, который состоит из всех главных (старших) финансовых служащих. Функции председателя выполняет президент компании, председатель совета директоров или вице-президент по финансам. В небольших компаниях в него могут входить также все ответственные должностные лица (вице-президенты (управляющие) по производству, маркетингу и т.д.). В зависимости от размеров предприятия финансовый комитет может быть постоянно действующим органом или собираться раз в месяц (квартал). Он определяет финансовую политику, рассматривает результаты ревизий, оценивает планы инвестиций, капитальных расходов, дает рекомендации в области ценообразования; в небольших компаниях рассматривает все кредитные заявки, определяет оклады ответственным должностным лицам, утверждает ассигнования свыше определенной суммы.

Распределение обязанностей среди работников финансовых служб – финансовых менеджеров, их состав и система подчинения не могут быть определены каким-то общим правилом: они зависят от объема выполняемых работ, позиции президента или владельца по этим вопросам, компетентности и личных качеств должностного лица.

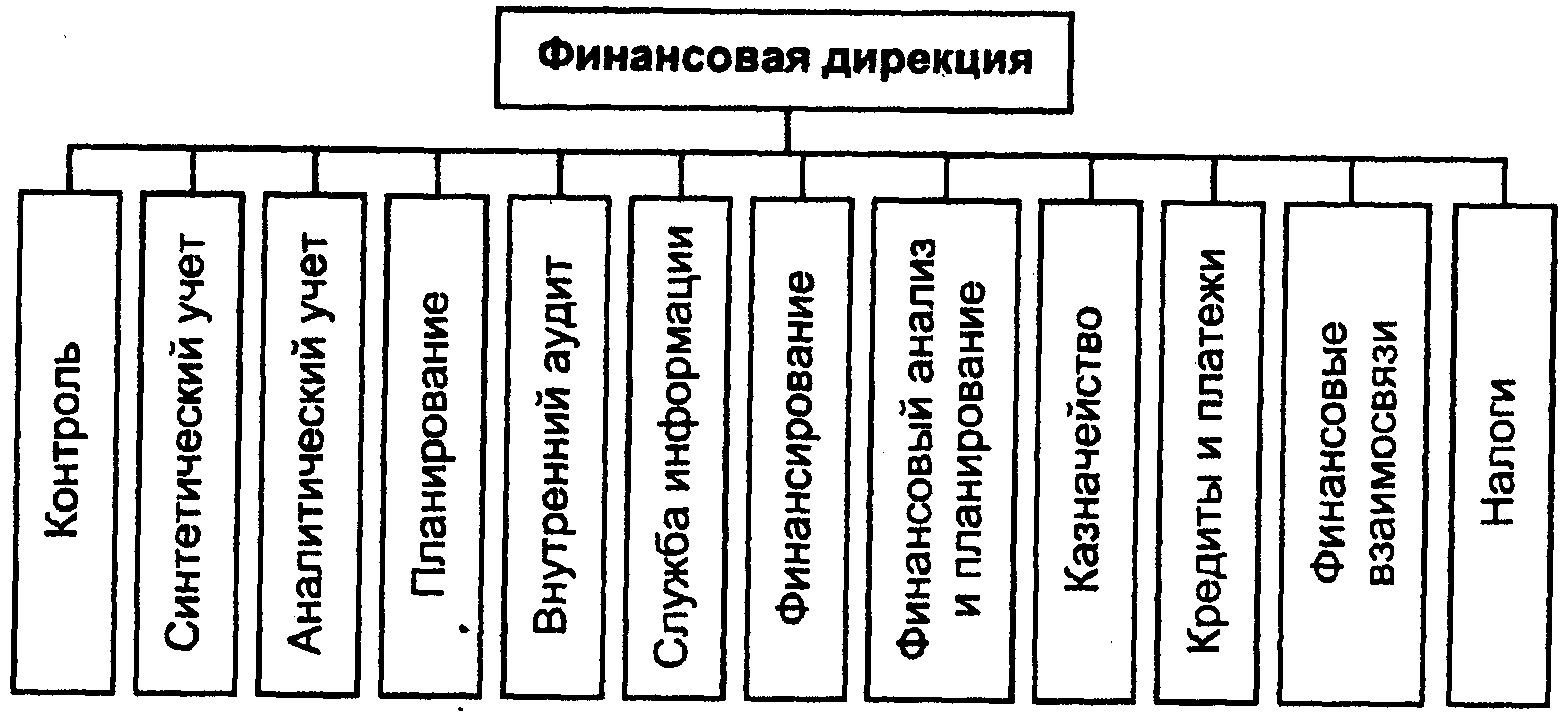

Но в целом структуру финансовой дирекции можно представить в виде схемы, приведенной на рис. 2.4.

В некоторых промышленных и промышленно-торговых корпорациях также были попытки создания аналогичных финансовых структур. Анализ организационных схем множества компаний показывает, что центральная финансовая служба создана не во всех из них; во многих случаях финансовый директор просто выполняет функции главного бухгалтера, либо функции финансового директора возложены на главного бухгалтера, не имеющего специальной подготовки.

Рис. 2.4. Функции финансовой службы на крупных предприятиях

Это связано с издержками законодательства, в соответствии с которым главный бухгалтер подчинен непосредственно первому руководителю компании и без его подписи денежные и расчетные документы, финансовые и кредитные обязательства считаются недействительными и не должны приниматься к исполнению. Таким образом, главный бухгалтер, который в западных корпорациях занимается только финансовым учетом и представлением официальной отчетности и является лицом третьего порядка (после финансового директора, контролера), в некоторых компаниях находится на первом месте. Ревизией и контролем занимается специальное лицо, не зависимое от главного бухгалтера.

Кроме того, на бухгалтерскую службу в некоторых компаниях возлагается налоговое планирование. В то же время на западе налоговое планирование – это классическая задача финансового планирования. Оно относится к компетенции центральной финансовой службы. У нас этим занимается, как правило, главный бухгалтер. В результате финансовое управление компанией как бы раздваивается, взаимодействие между подразделениями нарушается.

Дивизиональные структуры постепенно стали вытесняться в 80-90-х гг. прошлого века структурами холдинговых компаний, концернами и так называемыми структурами смешанного типа.

2.3. Финансовые службы холдинговых компаний, концернов, финансово-промышленных групп и структур смешанного типа

Становление рынка на каждом этапе требует адекватных ему структур. Новые формы организации не могут быть созданы только волевыми решениями. Они объективно вызревают в недрах прежних отношений. Устойчивость формирующейся среды рыночных структур (банков, промышленных предприятий, финансовых учреждений) может быть обеспечена главным образом путем оформления этой среды в новые экономические структуры.

В современной экономике с огромным количеством сложнейших хозяйственных, технологических и финансовых связей между ее участниками фиксируется значительноесокращение числа компаний (как финансовых, так и нефинансовых), функционирующих в абсолютно автономном режиме.

В той или иной степени на постоянной или краткосрочной основе предприятия, банки, финансовые учреждения входят в альянсы, объединяются в пулы, группы, консорциумы, конгломераты, холдинги и т. п.

Холдинг-компания – это компания, контролирующая одну или несколько компаний с помощью акций, которыми она владеет. В большинстве случаев холдинг имеет право решающего голоса, действуя посредством контрольного пакета акций. Такая форма организации компании часто используется для проведения единой политики и осуществления контроля за соблюдением общих интересов больших корпораций, для ускорения процесса диверсификации. Реализуя «систему участия» в холдинге, можно подчинить формально независимые компании, располагающие капиталами, намного превосходящими капитал самого холдинга. Различают следующие виды холдинга:

– чистый холдинг, когда выполняются только финансовые и контрольные функции;

– смешанный холдинг, который в дополнение к вышеупомянутым функциям самостоятельно участвует в бизнесе (торговля, производство, транспорт, кредитование и т.д.).

Холдинговая форма удобна с точки зрения руководства группой компаний, их производственной и технической политикой. Она позволяет прямо или косвенно контролировать цены, при этом защищая интересы всей группы.

Объединение технологического, технического, управленческого опыта дает возможность ведения единых внутрифирменных информационных технологий и стандартов. Холдинги создают возможность создания замкнутых технологических цепочек от добычи сырья до выпуска продукции, быстрой диверсификации производства, консолидации финансовой отчетности с целью выработки стратегии наименьших налогов.

Несомненное преимущество холдингов заключается в широком использовании эффекта масштаба, концентрации производства продукции (максимум прибыли при минимуме затрат).

При создании холдингов создаются уникальные возможности быстрой модернизации, перепрофилирования или реконструкции предприятий, менее болезненной становится ликвидация нерентабельных предприятий.

Недостатками холдинга являются создание дополнительной управленческой структуры и связанных с этим дополнительных расходов (накладных, связанных с юридическими и другими управленческими процедурами), наличие опасности диктата меньшинства акционеров (обладателей контрольного пакета акций) при проведении политики холдинга в целом.

Этих недостатков лишен концерн – объединение предприятий, созданное на иной, чем холдинг, основе. Если холдинг представляет собой сложную организационную форму объединения предприятий, образованную на основе участия в капитале, то концерн как объединение предприятий создается на основе договоренности между участниками. Он представляет собой объединение самостоятельных предприятий, связанных между собой посредством системы участия, персональных уний, патентно-лицензионных соглашений, финансирования, тесного производственного сотрудничества.

Крупнейшие концерны объединяют десятки, а иногда и сотни предприятий, включая сбытовые, обслуживающие, научно-исследовательские, финансовые, страховые и иные фирмы. Например, «Дженерал Моторс» является крупнейшим производителем автомобилей и объединяет 126 автомобильных заводов в США и 13 в Канаде, а также производственные и сбытовые центры в 38 странах мира, в том числе в России (совместный проект с корпорацией «ВАЗ» по выпуску качественно нового внедорожника «Нива»).

Некоторые концерны развивают собственную банковскую деятельность для осуществления финансовых операций в группе. Эти банки выполняют не только классические банковские функции, но и осуществляют обучение технике банковских и финансовых операций на уровне группы, играют большую роль в финансировании инвестиционных проектов как внутри страны, так и при размещении предприятий за ее пределами. Такие конгломераты — финансово-промышленные группы — появились сначала в Японии (группы Суми-мото, Мицуи, Мицубиси), затем в Южной Корее.

Как уже отмечалось в первой главе, корпорации в период развития рыночной экономики, как правило, действуют в форме финансово-промышленных групп (ФПГ). Участниками ФПГ признаются юридические лица, подписавшие договор о создании финансово-промышленной группы, и учрежденная ими центральная компания финансово-промышленной группы либо основное и дочерние общества, образующие ФПГ. В состав финансово-промышленной группы могут входить коммерческие и некоммерческие организации, в том числе и иностранные, за исключением общественных и религиозных организаций (объединений). Участие предприятия более чем в одной промышленной группе не допускается. В составе участников финансово-промышленной группы обязательно должны быть не только производственные предприятия, но и кредитные организации.

Дела финансово-промышленной группы ведет ее центральная компания, действующая обычно в форме акционерного общества, в качестве которой может выступать либо основное общество (при создании финансово-промышленной группы на базе основного и дочерних обществ), либо специально учрежденная компания. По общему правилу в интересах ФПГ участвует в правовых отношениях именно центральная компания. Вместе с тем она же ведет сводный учет, составляет сводный (консолидированный) баланс, представляет отчетность о деятельности финансово-промышленной группы, выполняет в интересах участников группы банковские операции. Все эти обстоятельства выдвигают задачу совершенствования системы управления хозяйственной деятельностью ФПГ на первый план.

Так как ФПГ образуется из двух тесно взаимосвязанных подсистем финансово-кредитной и производственно-технической, и каждая из этих подсистем включает в себя такой набор организаций, учреждений, предприятий той или иной формы собственности (бизнес-единиц), который обеспечивает полностью замкнутый цикл расширенного финансового и товарного воспроизводства (от первоначального финансирования производственного цикла до получения прибыли и ее рефинансирования), возникает необходимость выделения ряда управленческих задач и постановки целей, позволяющих осуществить непрерывный рост хозяйственной деятельности.

В производственно-технической подсистеме цели и управленческие функции сводятся к необходимости:

1) диверсифицировать производство в направлении требований, вытекающих из конъюнктуры спроса на рынке, и закрепиться на определенном сегменте (нише) рынка;

2) получить льготное финансирование производственных и инвестиционных программ, стимулирующее ускоренное освоение и выпуск конкурентоспособной продукции;

3) ввести вертикальную структуру организации управления, обеспечивающую полный замкнутый цикл расширенного воспроизводства и позволяющую снизить издержки производства и управления, эффективно контролировать денежные потоки, генерируемые бизнесом;

4) использовать оптимальные схемы взаиморасчетов со смежниками и значительно снизить налогооблагаемую базу финансовых результатов своей деятельности, проводить оптимальный контроллинг (управление прибылями) на уровне управляющей компании;

5) провести целенаправленный технологический и технический трансферт, получить доступ к инновациям и перспективным разработкам;

6) повысить конкурентоспособность продукции на внешнем рынке;

7) рационально решать задачи продуктивного использования производственной и социальной инфраструктуры.

Перед финансово-кредитной подсистемой стоят следующие основные задачи:

• увеличить свою финансовую базу за счет расширения клиентуры;

• расширить спектр корпоративных финансовых услуг, активно используя финансовый лизинг, клиринг, фьючерсы, форфейтинг, овердрафт, андеррайтинг и другие операции;

• повысить объем предоставляемых ссуд и кредитов участникам корпорации;

• ускорить обращение финансовых средств и прохождение платежей в рамках группы, ввести современные платежные средства и технологии банковского обслуживания;

• разработать и ввести компенсационные механизмы, обеспечивающие устойчивость развития и защиту от дестабилизирующих воздействий неустоявшегося финансового рынка и государственного вмешательства.

В рамках ФПГ банки имеют возможность осуществления действенного контроля над менеджментом, финансовыми потоками и выданными ими кредитами, что приводит к повышению вероятности возврата выданных кредитов по сравнению с кредитованием посторонних заемщиков.

В результате акционерного контроля над предприятиями банки смогут расширить влияние на рынках лизинговых, факторинговых, страховых и прочих финансовых услуг. При этом банки усилят свое воздействие на предприятия с целью переключения на себя их финансовых расчетов, получат реальные возможности привлечения родственной страховой компании, а также создания своего негосударственного пенсионного фонда.

Участие в акционерном капитале банков в рамках ФПГ позволяет расширить торговые операции с акциями и долговыми инструментами, корпоративное финансирование, осуществлять сделки по слиянию-поглощению, размещение эмиссий, поиск стратегических инвесторов.

Во всех группах, холдингах, концернах большая часть управления финансами сохраняется на уровне центрального аппарата. Это можно объяснить как необходимостью сохранения полномочий принятия стратегических решений на высшем уровне, так и возможностью получения экономии за счет масштабов организации:

• благодаря своим финансовым возможностям группе удается получать капиталы (кредиты) при меньших затратах, чем филиалам;

• финансовый риск для группы ниже в силу диверсификации

деятельности филиалов;

• при централизованном управлении можно минимизировать

финансовые расходы;

• централизация финансовой информации позволяет лучше координировать действия по планированию и управлению денежными потоками.

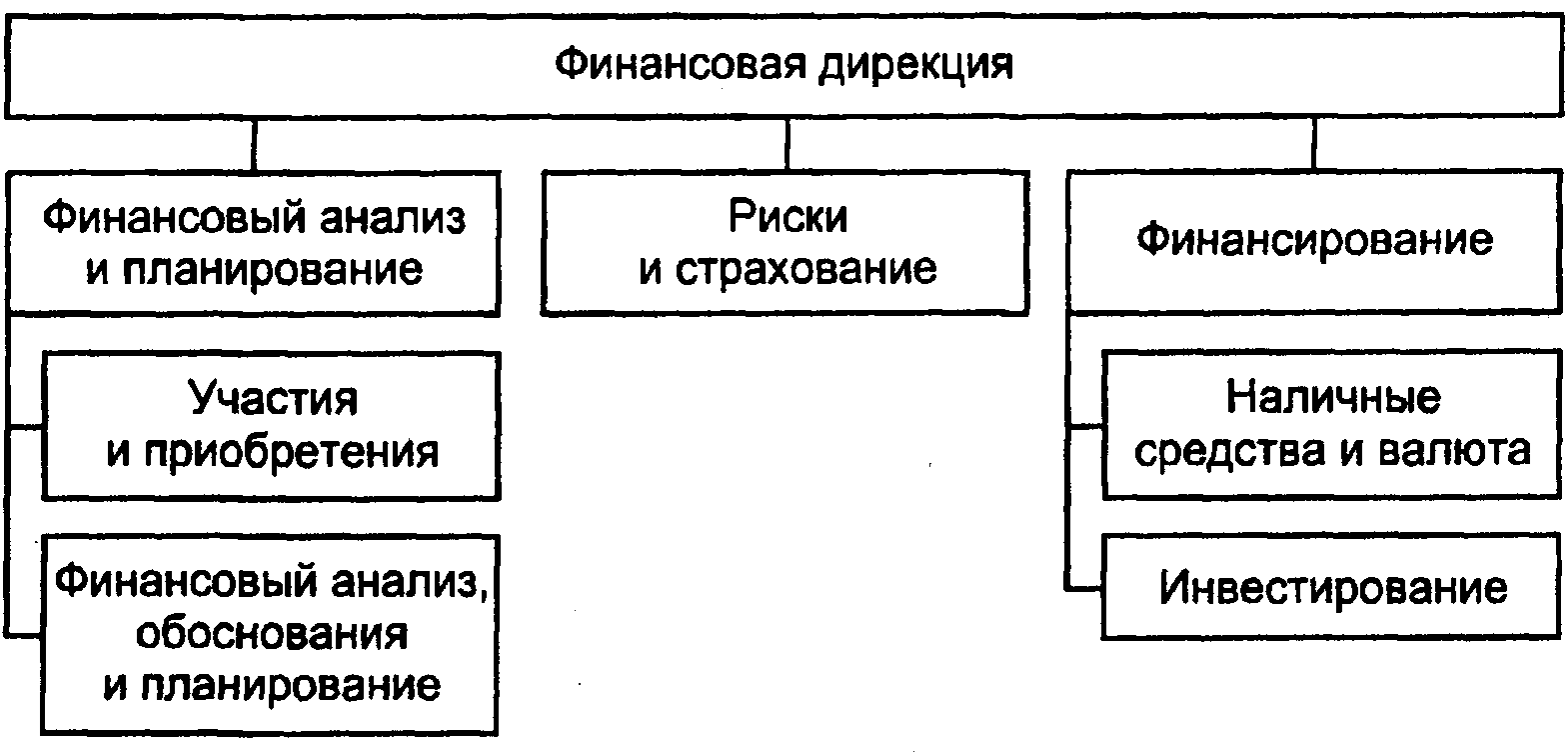

Функции финансовой дирекции групп приведены на рис. 2.5.

Рис. 2.5. Функции финансовой дирекции групп

Кроме вышеперечисленных функций, финансовая дирекция в группах выполняет следующие задачи:

• участвует совместно с генеральной дирекцией в разработке финансовой стратегии группы, а также в определении перспективных финансовых показателей (объема продаж, уровня рентабельности, денежных потоков (cach flow) и т.д.;

• дает заключения по важным инвестиционным проектам

группы;

• предлагает способы финансирования проектов на национальном и международном уровнях;

• принимает участие в качестве консультанта при решении финансовых проблем, возникающих на уровне группы.

Во взаимодействии с бухгалтерией финансовая дирекция участвует:

• в разработке бухгалтерских и управленческих систем для групп;

• в составлении правил установления внутренних цен в группе и правил расчетов между предприятиями, входящими в группу.

Исходя из финансовой стратегии, выработанной на уровне группы, финансовая дирекция определяет задачи, которые затем передаются филиалам для разработки планов финансирования и инвестиций.

Затем финансовая дирекция группы на основе планов различных филиалов составляет общий план финансирования и инвестиций и осуществляет контроль за его согласованным исполнением.

Часто финансовая дирекция предоставляет предприятиям финансирование или кредиты, необходимые для их развития, организует эмиссии акций и облигаций на финансовом рынке. Наконец, она проводит консолидацию отчетности и определяет политику распределения дивидендов.

На уровне филиалов финансовые службы обладают более или менее развитой структурой в зависимости от степени автономии, предоставляемой группой. Тем не менее финансовые директоры филиалов входят в состав финансовых комитетов, осуществляющих координацию финансовой политики.

Некоторые группы создают дочерние финансовые (инвестиционные, пенсионные и др.) или лизинговые компании, которые увеличивают кредитоспособность групп и предоставляют членам групп различные льготные условия.

«Гибридная» организационная структура представляет собой своеобразную композицию трех вышеупомянутых структур. Централизация или децентрализация, предпочтения и возможные положительные и отрицательные моменты, возникающие при реализации этих принципов управления, являются одним из важных моментов управления компанией. На такой выбор оказывают сильное влияние внешние и внутренние условия. Отрицательные стороны централизации состоят в том, что они препятствуют получению преимуществ децентрализации и наоборот. В промышленности наиболее часто встречается функциональная с подразделениями структура, где первостепенное значение придается определенному виду производства по сравнению с другими; в этом случае в «централизованной» части компании топ-менеджеры непосредственно руководят деятельностью основных подразделений, в другой, «нецентрализованной» - президенты подразделений ответственны за их деятельность; стратегическое управление распространяется при этом на все подразделения компании. В какой-то степени это один из альтернативных путей снижения организационных расходов. В зарубежной практике в рамках теории альтернативных организационных структур существует ряд подходов к диагностике эффективности перехода от одной структуры к другой, основанных на анализе эмпирических моделей.

В постоянно изменяющейся бизнес-среде меняются и конкурентные стратегии компаний, что не может не отражаться на их организационной структуре в целом и организации финансовой работы в частности.

В последние годы в отечественной практике широкое распространение получила технология управления финансовыми потоками, активно применяемая за рубежом.

Финансовый поток — это поток расходов и доходов компании на протяжении определенного промежутка времени. Он имеет исходный и конечный пункты, интенсивность (скорость) и другие очевидные характеристики. Потоковый подход открывает значительные возможности для анализа функционирования предприятий, для оперативного и стратегического планирования их деятельности. В рамках этого подхода движение финансовых ресурсов рассматривается во взаимосвязи с потоками реальных товаров и услуг. Потоки финансовых ресурсов накладываются на потоки товаров и услуг, что позволяет организовать систему контроля за финансовыми потоками и сформировать четкое представление о финансах предприятия (корпорации) и оптимизировать всю его финансовую систему.