T – период жизни проекта, лет

r – ставка дисконтирования, в долях единицы.

Kd=  | (11) |

где Kd=  - коэффициент дисконтирования (коэффициент дисконтирования равен или меньше 1)

- коэффициент дисконтирования (коэффициент дисконтирования равен или меньше 1)

В качестве ставки дисконтирования используется минимально необходимая норма прибыли на капитал. Например, средневзвешенная стоимость всех источников финансирования в компании.

Если значение ЧДД >0, проект можно считать эффективным, причем, чем больше сальдо, тем лучше.

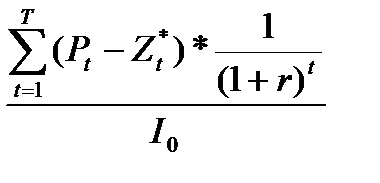

2. Индекс доходности или рентабельности инвестиций (PI)

PI=  | (12) |

PI =  ;

;

PI > 1, проект является эффективным;

Чистый доход (генерируемая проектом денежная наличность) = чистая прибыль +амортизация;

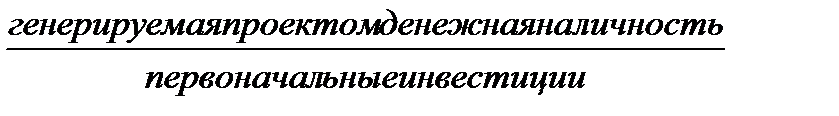

3. Коэффициент окупаемости проекта

Kокуп =  | (13) |

4. Срок окупаемости (Т окуп)

| Т окуп =Т* Kокуп; | (14) |

Т – срок службы проекта, лет

Если срок окупаемости проекта меньше нормативного срока окупаемости, принятого на данном предприятии, то инвестиционный проект можно считать целесообразным.

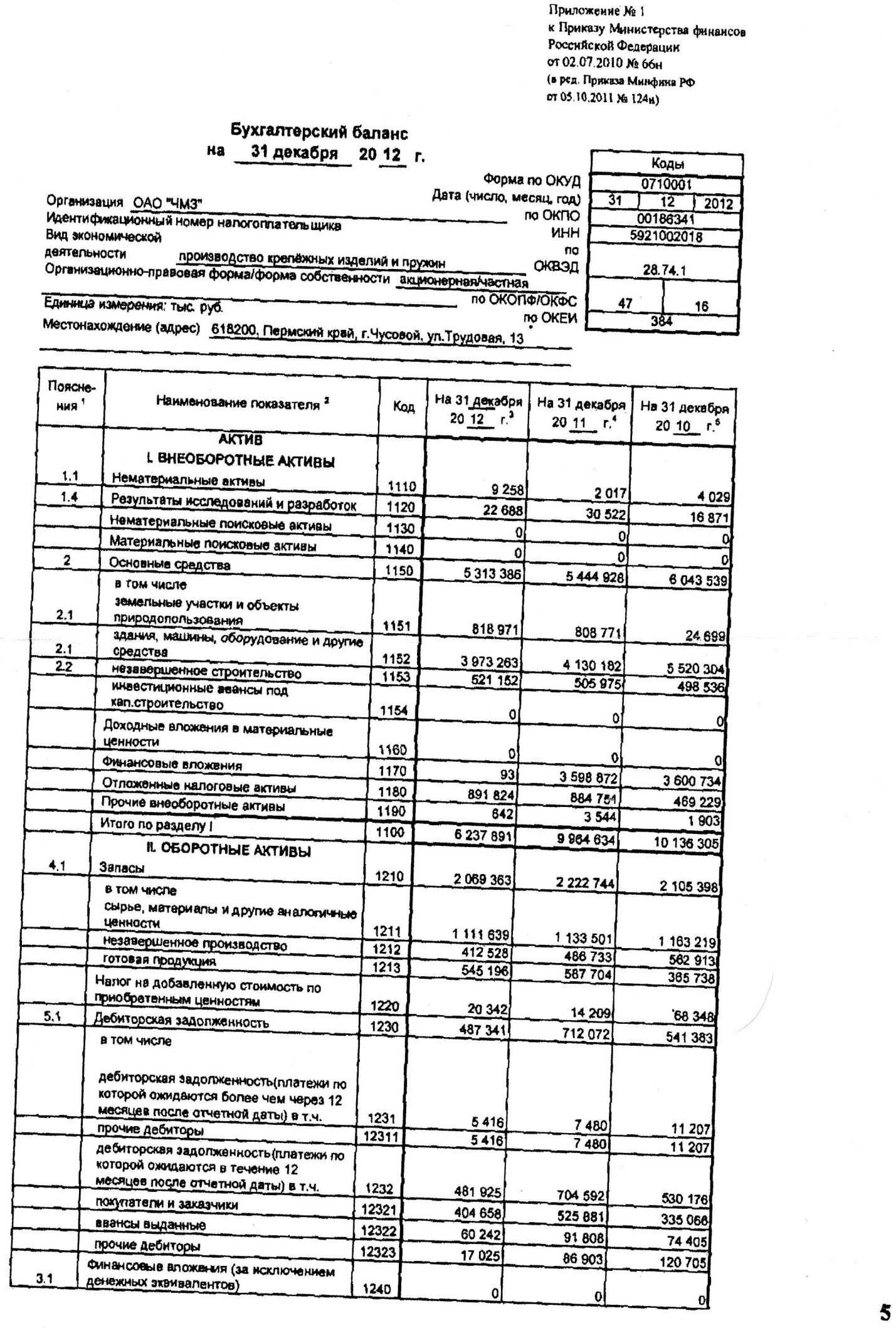

На Чусовском металлургическом заводе в заготовительном отделении РП-ЦАР прошел запуск автоматического комплекса оборудования для завивки концов рессорных листов. Комплекс оборудования изготовила компания Bredtmann-Girke Industrieofenbau GmbH (Германия).

Оборудование успешно прошло пусконаладочные работы, проведены холодные и горячие испытания, проведено обучение технологического и технического персонала.

В этом году подписан контракт с компанией WHEELABRATOR (Германия) на поставку оборудования для дробеметной обработки рессорных листов в напряженном состоянии. Поставка оборудования на ЧМЗ ожидается в конце 2014 года, его установят в термическом отделении РП-ЦАР. Новый комплекс позволит выпускать продукцию, отвечающую требованиям европейских стандартов.

На Чусовском металлургическом заводе будет реализована программа развития рессорного производства на период с 2014 по 2018 год. Программа разработана специалистами инженерно-технологического центра и управления по сопровождению инвестиционных проектов ЧМЗ.

Программа представлена в трех направлениях: увеличение объемов производства малолистовых рессор, поддержание и обновление существующих мощностей, увеличение объемов производства классической рессоры. На данный момент утверждено первое направление, согласно которому планируется приобретение трех дополнительных прокатных станов, линии резки полосы, линии выполнения доделочных операций для толстых профилей, установка линии окраски, установка новой термической линии, замена испытательного оборудования. Реализация этого этапа программы позволит увеличить объем выпускаемых малолистовых рессор до 24 тысяч тонн в год, что на 10 тысяч тонн больше, чем в настоящее время. Второе направление подразумевает модернизацию существующего оборудования. Предполагается изменение маслоохладительной системы, замена сборочных стендов, реконструкция склада готовой продукции, модернизация установок объемно-поверхностной закалки. Третье направление будет принято ориентировочно в 2016 году.

Для определения экономической эффективности и целесообразности проекта необходимо определить показатели эффективности инвестиционного проекта – чистый дисконтированный доход; индекс доходности и срок окупаемости проекта, учитывая, что при этом ежегодный темп прироста объема реализации составляет 5%, текущих затрат – 3%. Для расчета воспользуемся данными таблицы 4.

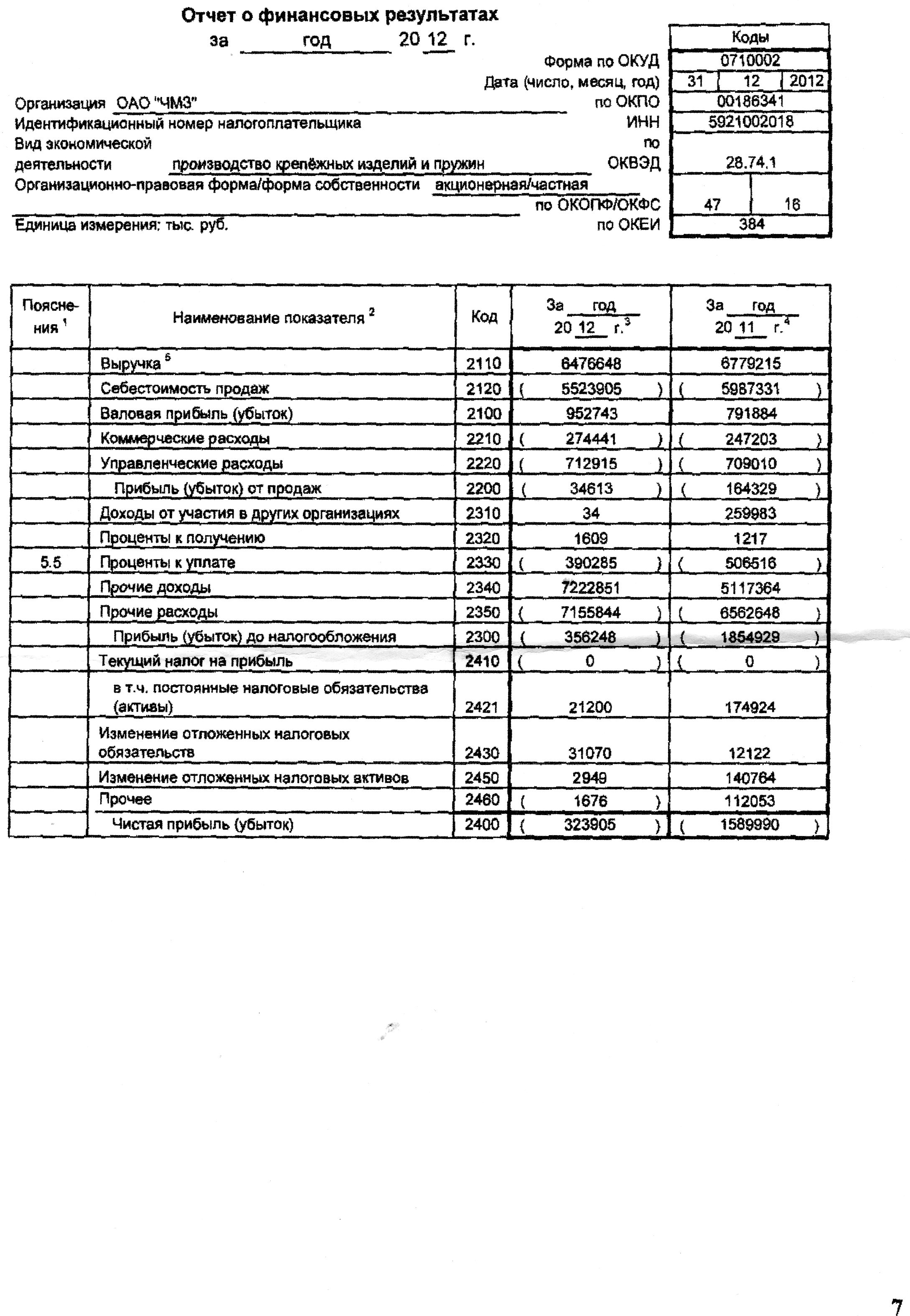

Таблица 4- Экономические показатели проекта

| Показатели | Величина показателя |

| 1. Инвестиции (капитальные вложения), тыс. руб. | |

| 2. Чистый объем реализации (выручка), тыс. руб. | |

| 3. Ежегодные затраты (без амортизации), тыс. руб. | |

| 4. Срок жизни проекта, лет | |

| 5. Ставка налогообложения прибыли, % | |

| 6. Средневзвешенная стоимость капитала, % | |

| 7. Инфляционная премия, % |

Расчет показателей экономической эффективности инвестиционного чистый дисконтированный доход, срок окупаемости и индекс доходности инвестиций проекта оформляется в виде таблицы 5.

Таблица 5 - Расчет показателей экономической эффективности проект Определение показателей эффективности инвестиционного проекта «Установка автоматического комплекса для завивки рессорных листов»

| Показатель | Расчетный период, год | ||||

| 1. Инвестиции, тыс. руб. | -4000 | ||||

| 2. Выручка, тыс. руб. | |||||

| 3. Ежегодные затраты, тыс. руб. | |||||

| 4. Амортизационные отчисления годовые, тыс. руб. | |||||

| 5. Налогооблагаемая прибыль, тыс. руб. | |||||

| 6. Налог, 20 % | 267,2 | 295,8 | 326,2 | ||

| 7. Чистая прибыль, тыс. руб. | 1068,8 | 1183,2 | 1304,8 | ||

| 8. Чистый денежный доход (притоки наличности), тыс. руб. | 2068,8 | 2183,2 | 2304,8 | ||

| 9. Коэффициент дисконтирования | 0,870 | 0,756 | 0,658 | 0,572 | |

| 10. Дисконтированный доход, тыс. руб. | Σ 6024,09 | 1705,2 | 1564,01 | 1436,54 | 1318,34 |

| 11. ЧДД, тыс. руб. | 2024,09 | ||||

| 12. Срок окупаемости по приведенному денежному потоку | -4000 | -2294,8 | -730,79 | 705,75 | 2024,09 |

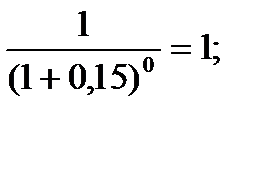

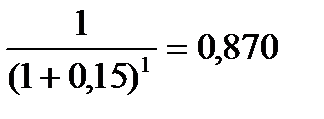

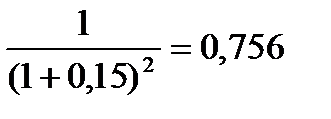

r= 13% +2%=15%

r – ставка дисконтирования;

Коэффициенты дисконтирования берутся из таблиц (Приложение) или рассчитываются:

kd0=

kd1=  ; значение коэф. дисконтирования после 1-го года

; значение коэф. дисконтирования после 1-го года

kd2=  ; значение коэф. дисконтирования после 2-го года

; значение коэф. дисконтирования после 2-го года

ЧДД= -4000+(1705,2+1564,01+1436,54+1318,34)= - 4000+6024,09=2024,09 т. р.;

ЧДД >0, значит данный проект является эффективным;

PI=  1,5;

1,5;

Индекс доходности инвестиций > 1, проект является эффективным;

Срок окупаемости (Ток) – это период, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными затратами от его осуществления:

Кок=1/ИД; Ток=Т*Кок,

где Кокуп – коэффициент окупаемости

Кокуп=  ;

;

Токуп= 4*0,66=2,65 года.

Срок окупаемости проекта по дисконтированному доходу 2, 65 года, т.е. за это время проект только отрабатывает капитальные вложения. Срок окупаемости меньше нормативного 6, 67 лет, следовательно, проект можно считать целесообразным.

Еще одним показателем экономической эффективности инвестиционного проекта является внутренняя норма доходности. Внутренняя норма доходности – это такое значение ставки дисконтирования, при которой чистый дисконтированный доход равен нулю. Внутренняя норма доходности характеризует максимальную отдачу, которую можно получить от проекта. При этом она показывает предельно допустимую величину ставки по кредиту, которые могут привлекаться для финансирования проекта.

Практически вычисление величины внутренней нормы доходности производится методом последовательных приближений с помощью программных средств типа электронных таблиц. Построим графическую модель расчета внутренней нормы доходности. Для это рассчитаем значение ЧДД для r=30% (Таблица 6).

Экономический смысл внутренней нормы доходности - если весь проект выполняется только за счет заёмных средств, то r вн.( внутренняя норма доходности) равна максимальному проценту, под который можно взять этот кредит с тем, чтобы суметь расплатиться из доходов от реализации проекта за время равное горизонту расчета.

Таблица 6 - Расчет ЧДД для r=30%

| Показатель | Расчетный период, год | ||||

| 1. Инвестиции, тыс. руб. | -4000 | ||||

| 2. Выручка, тыс. руб. | |||||

| 3. Ежегодные затраты, тыс. руб. | |||||

| 4. Амортизационные отчисления годовые, тыс. руб. | |||||

| 5. Налогооблагаемая прибыль, тыс. руб. | |||||

| 6. Налог, 20 % | 267,2 | 295,8 | 326,2 | ||

| 7. Чистая прибыль, тыс. руб. | 1068,8 | 1183,2 | 1304,8 | ||

| 8. Чистый денежный доход (притоки наличности), тыс. руб. | 2068,8 | 2183,2 | 2304,8 | ||

| 9. Коэффициент дисконтирования | 0, 7692 | 0,5917 | 0,4552 | 0,3501 | |

| 10. Дисконтированный доход, тыс. руб. | Σ 4531 | 1224,1 | 993,7 | 806,9 | |

| 11. ЧДД, тыс. руб. | |||||

| 12. Срок окупаемости по приведенному денежному потоку |

Для определения внутренней нормы доходности проекта построим график.

ЧДД, тыс. руб.

R SdSk+GzYH4YAqyrBvNG7WbNaZpVBa+K1FR7fFAB75GbUjWQBrOSEzQ57R0S134N/JT0e8IJyDru9 eN6d9c5mk9lk0Bn0R7POoJfnnefzbNAZzePxMH+WZ1kev/elxYOkFIxx6as7Cjke/J1QDldqL8GT lE9tiB6jB4pQ7PEdig6D9bPcq2Kp2HZhfDf8jEG7wflwz/zl+PUcvH7+DaY/AAAA//8DAFBLAwQU AAYACAAAACEAMmrEm9oAAAAGAQAADwAAAGRycy9kb3ducmV2LnhtbEyPQUvDQBCF74L/YRnBi9hN Q7VtzKYUwYNH24LXaXZMotnZkN00sb/eqRc9frzhzffyzeRadaI+NJ4NzGcJKOLS24YrA4f9y/0K VIjIFlvPZOCbAmyK66scM+tHfqPTLlZKSjhkaKCOscu0DmVNDsPMd8SSffjeYRTsK217HKXctTpN kkftsGH5UGNHzzWVX7vBGaAwPMyT7dpVh9fzePeenj/Hbm/M7c20fQIVaYp/x3DRF3UoxOnoB7ZB tQYWqUyJBpYy4BIvlsLHX9ZFrv/rFz8AAAD//wMAUEsBAi0AFAAGAAgAAAAhALaDOJL+AAAA4QEA ABMAAAAAAAAAAAAAAAAAAAAAAFtDb250ZW50X1R5cGVzXS54bWxQSwECLQAUAAYACAAAACEAOP0h /9YAAACUAQAACwAAAAAAAAAAAAAAAAAvAQAAX3JlbHMvLnJlbHNQSwECLQAUAAYACAAAACEATCml qE4CAABVBAAADgAAAAAAAAAAAAAAAAAuAgAAZHJzL2Uyb0RvYy54bWxQSwECLQAUAAYACAAAACEA MmrEm9oAAAAGAQAADwAAAAAAAAAAAAAAAACoBAAAZHJzL2Rvd25yZXYueG1sUEsFBgAAAAAEAAQA 8wAAAK8FAAAAAA== "/>2000

G LVGb4bPT/mlIsKoWzB/6MGsW87w2aEW8tsLPNwXAHoUZtZQsgFWcsOned0TUOx/ia+nxgBeUs/d2 4nl3Fp9Nx9PxsDfsj6a9YVwUveezfNgbzZJnp8WgyPMiee9LS4ZpJRjj0ld3EHIy/Duh7J/UToJH KR/bED1GDxSh2MN/KDoM1s9yp4q5Ypsr47vhZwzaDcH7d+Yfx6/rEPXzazD5AQAA//8DAFBLAwQU AAYACAAAACEAIYuGQ9oAAAAIAQAADwAAAGRycy9kb3ducmV2LnhtbExPwUrDQBS8C/7D8gQvYjcJ KE3MphTBg0fbQq+v2WcSzb4N2U0T+/U+8aCnN8MM82bKzeJ6daYxdJ4NpKsEFHHtbceNgcP+5X4N KkRki71nMvBFATbV9VWJhfUzv9F5FxslIRwKNNDGOBRah7olh2HlB2LR3v3oMAodG21HnCXc9TpL kkftsGP50OJAzy3Vn7vJGaAwPaTJNnfN4fUy3x2zy8c87I25vVm2T6AiLfHPDD/1pTpU0unkJ7ZB 9QayPJUtUYAc0X/5SYz5GnRV6v8Dqm8AAAD//wMAUEsBAi0AFAAGAAgAAAAhALaDOJL+AAAA4QEA ABMAAAAAAAAAAAAAAAAAAAAAAFtDb250ZW50X1R5cGVzXS54bWxQSwECLQAUAAYACAAAACEAOP0h /9YAAACUAQAACwAAAAAAAAAAAAAAAAAvAQAAX3JlbHMvLnJlbHNQSwECLQAUAAYACAAAACEAxaKB mk4CAABVBAAADgAAAAAAAAAAAAAAAAAuAgAAZHJzL2Uyb0RvYy54bWxQSwECLQAUAAYACAAAACEA IYuGQ9oAAAAIAQAADwAAAAAAAAAAAAAAAACoBAAAZHJzL2Rvd25yZXYueG1sUEsFBgAAAAAEAAQA 8wAAAK8FAAAAAA== "/>B GbVEbYbHo/4oBFhVC+YvvZs1i3leG7QiXlvhF0qEm8duRi0lC2AVJ2y6tx0R9c6G5LX0eFAX0Nlb O/F8GMfj6dn0bNgb9k+nvWFcFL2Xs3zYO50lL0bFoMjzIvnoqSXDtBKMcenZHYScDP9OKPsntZPg UcrHNkRP0UO/gOzhP5AOg/Wz3KlirtjmyhwGDtoNzvt35h/H4z3Yj78Gk18AAAD//wMAUEsDBBQA BgAIAAAAIQD/w9rf2gAAAAgBAAAPAAAAZHJzL2Rvd25yZXYueG1sTE/BSsNAFLwL/sPyBC9iNwlY 2phNKYIHj7YFr6/ZZ5I2+zZkN03s1/vEg57eDDPMmyk2s+vUhYbQejaQLhJQxJW3LdcGDvvXxxWo EJEtdp7JwBcF2JS3NwXm1k/8TpddrJWEcMjRQBNjn2sdqoYchoXviUX79IPDKHSotR1wknDX6SxJ ltphy/KhwZ5eGqrOu9EZoDA+pcl27erD23V6+Miup6nfG3N/N2+fQUWa458ZfupLdSil09GPbIPq DGTLVLZEAXJE/+VHMa5XoMtC/x9QfgMAAP//AwBQSwECLQAUAAYACAAAACEAtoM4kv4AAADhAQAA EwAAAAAAAAAAAAAAAAAAAAAAW0NvbnRlbnRfVHlwZXNdLnhtbFBLAQItABQABgAIAAAAIQA4/SH/ 1gAAAJQBAAALAAAAAAAAAAAAAAAAAC8BAABfcmVscy8ucmVsc1BLAQItABQABgAIAAAAIQCQIJPn TQIAAFUEAAAOAAAAAAAAAAAAAAAAAC4CAABkcnMvZTJvRG9jLnhtbFBLAQItABQABgAIAAAAIQD/ w9rf2gAAAAgBAAAPAAAAAAAAAAAAAAAAAKcEAABkcnMvZG93bnJldi54bWxQSwUGAAAAAAQABADz AAAArgUAAAAA "/>g jFqiNsNno/4oBFhVC+YvvZs1i3leG7QiXlvhF0qEm8duRi0lC2AVJ2y6tx0R9c6G5LX0eFAX0Nlb O/F8OIvPpuPpeNgb9k+nvWFcFL2Xs3zYO50lL0bFoMjzIvnoqSXDtBKMcenZHYScDP9OKPsntZPg UcrHNkRP0UO/gOzhP5AOg/Wz3KlirtjmyhwGDtoNzvt35h/H4z3Yj78Gk18AAAD//wMAUEsDBBQA BgAIAAAAIQDYvLg72gAAAAYBAAAPAAAAZHJzL2Rvd25yZXYueG1sTI9BS8NAEIXvgv9hGcGLtJtG qm3MphTBg0fbgtdpdppEs7Mhu2lif72jFz0+3sebb/LN5Fp1pj40ng0s5gko4tLbhisDh/3LbAUq RGSLrWcy8EUBNsX1VY6Z9SO/0XkXKyUjHDI0UMfYZVqHsiaHYe47YulOvncYJfaVtj2OMu5anSbJ g3bYsFyosaPnmsrP3eAMUBiWi2S7dtXh9TLevaeXj7HbG3N7M22fQEWa4h8MP/qiDoU4Hf3ANqjW wOP9UkgDqXwk9W88CrZegS5y/V+/+AYAAP//AwBQSwECLQAUAAYACAAAACEAtoM4kv4AAADhAQAA EwAAAAAAAAAAAAAAAAAAAAAAW0NvbnRlbnRfVHlwZXNdLnhtbFBLAQItABQABgAIAAAAIQA4/SH/ 1gAAAJQBAAALAAAAAAAAAAAAAAAAAC8BAABfcmVscy8ucmVsc1BLAQItABQABgAIAAAAIQDcUhcU TQIAAFUEAAAOAAAAAAAAAAAAAAAAAC4CAABkcnMvZTJvRG9jLnhtbFBLAQItABQABgAIAAAAIQDY vLg72gAAAAYBAAAPAAAAAAAAAAAAAAAAAKcEAABkcnMvZG93bnJldi54bWxQSwUGAAAAAAQABADz AAAArgUAAAAA "/> r,%

5 10 15 20 25 30

Рисунок 4 – Графическая модель расчета внутренней нормы доходности

Согласно графической модели чистый дисконтированный доход равен нулю при r=35%, следовательно, rвн =35%. Если внутренняя норма доходности больше нормы доходности на капитал, требуемой инвестором, то проект можно считать целесообразным.

Экономические решения принимаются в условиях неопределенности и риска. В целях эффективного управления инвестиционными проектами необходимо оценить эти категории.

Риск - возможная опасность; действие наудачу в надежде на счастливый исход. На свой риск или на свой страх и риск действовать (принимая на себя могущие произойти неприятности).

В экономической теории риск - ситуация, когда результат либо действия неочевиден и неоднозначен и может быть несколько исходов результатов. Этим термином обычно пользуются для описания неопределенности в ситуации, когда фактический результат какого-либо действия точно неизвестен и предполагается, что он будет определен в результате случайного выбора из нескольких возможных вариантов, вероятность появления которых известно.

Решение рискологических проблем может быть разделено на два уровня в зависимости от целей. С одной стороны, эти цели конкретной организации как социэкономической системы. Управление рисками на данном уровне называется риск – менеджмент. Риск – менеджмент – это комплекс мероприятий, направленных на уменьшение негативных последствий проявившихся рисков, использование положительных аспектов риска для наилучшей адаптации обновленной организации к изменившемся условиям. С другой стороны, это цели макросистемы в отношении управления рисками в конкретной организации. На этом уровне необходимо формирование глобальной государственной концепции управления рисками. Управление рисками организации на данном уровне называется риско-регулированием.

Инвестиционный риск – это вероятность возникновения непредвиденных финансовых потерь в процессе инвестиционной деятельности. Так как инвестиционный риск связан с возможной потерей капитала инвестора, то он относится к наиболее опасным видам экономического риска. Графически виды инвестиционных рисков представлены на рис. 5.

| Инвестиционный риск по виду инвестирования |

| Риск реального инвестирования |

| отраслевой |

| акционерный |

| регулирования деятельности предприятия |

| производственный и управленческий |

| Риск финансового инвестирования |

| систематический (рыночный) |

| несистематический (специфический) |

| В зависимости от источников неопределенности |

| политический |

| экономический |

| социальный |

| криминальный |

| экологический |

| финансовый |

| законодательный |

Рисунок 5 - Инвестиционные риски

Анализируя схему, можно к инвестиционным рискам отнести также наступление внешних непредсказуемых событий. Эта категория чистых рисков, то есть рисков свободных от влияния людей. К ним относятся: стихийные бедствия, неожиданные внешние экологические, экономические и социальные воздействия.

Оценка инвестиционных рисков входит в методику составления рейтингов инвестиционной привлекательности регионов России. На оценке кредитных рейтингов российских регионов специализируются международные консалтинговые агентства Arthur Andersen, Standart & Poors и др.

В данной методике выделяют следующие виды риска:

1. политический, зависящий от устойчивости региональной власти и политической поляризации населения;

2. экономический, связанный с динамикой экономических процессов регионе;

3. социальный, характеризующийся уровнем социальной напряженности;

4. криминальный, зависящий от уровня преступности с учетом тяжести преступлений;

5. экологический, рассчитанный как интегральный уровень загрязнения окружающей среды

6. финансовый, отражающий напряженность региональных бюджетов и совокупные финансовые результаты деятельности предприятий регионов;

7. законодательный, совокупность правовых норм, регулирующих экономические отношения на территории: местные налоги, льготы, ограничения и т. д.

Согласно методике ранжирования как – более предпочтительному для инвестиций объекту присваивается более высокий рейтинг.

В управленческом аспекте риск принято определять как уровень неопределенности в предсказании результата. Величина инвестиционного риска не только субъективна, но и объективна, так как имеет количественное выражение.

Субъект сталкивается с проблемами оценки риска (рискологические проблемы) при решении задач для объектов различного масштаба (рискологические объекты). В настоящей работе рискологическим объектом является инвестиционный проект.

Актуальность исследования экономического риска объясняется вероятностным характером развития, что определяет многовариантность экономических решений. А осуществление вариантов увеличивает риск несовпадения прогнозов с реальными результатами деятельности.

Причинами существования экономического риска является ограниченность ресурсов при выборе и реализации инвестиционных проектов, ошибке из-за недостатка информации, циклического развития экономики.

С риском связана возможность не только потери, но и выигрыша, которая должна учитываться фирмой, принимающей решения. В хозяйственной жизни не только отрицательные, но и положительные отклонения от предполагаемого результата требуют от руководителей пересмотра стратегий деятельности фирмы, например, изменить ее цели.

Д.М. Кейнс использовал монетаристский подход и выделял три вида экономического риска, рассматривая экономические отношения через призму кредитор-заемщик:

1. Риск предпринимателя или заемщика, который возникает из-за сомнения, удастся ли получить желаемую выгоду. Этот риск возникает когда предприниматель рискует только собственными деньгами.

2. Риск кредитора, связан с сомнениями насчет обоснованности оказанного доверия, то есть с опасностью намеренного банкротства.

3. Риск, связанный с возможным уменьшением ценности денежной единицы в связи с инфляцией.

В зависимости от уровня принятия решений выделяют макроэкономический и микроэкономический риски. С развитием рыночной экономики все больше рисков приходится на микроуровень.

Риски бывают статистическими – угрозы физической потери активов в следствие стихийных бедствий, небрежности , мошенничества, изменившегося, законодательства, угрозы собственности третьих лиц, смертей или недееспособности ключевых работников фирмы.

Динамические риски – это изменение численности населения, изменение человеческих потребностей по различным причинам.

Этот вид рисков противоречив, так как он может нести потери для фирмы, но выигрыш для общества в целом.

Исходя из классификации факторов, определяющих финансовые риски выделяют систематический и несистематический риски.

Систематический риск – это та часть совокупного риска, которая возникает в результате склонности курсов акций и других инструментов финансового рынка изменятся со всем рынком. То есть этот риск обусловлен действием общих для всех хозяйствующих субъектов факторов – снижения деловой активности, инфляции, изменения кредитной, денежной, налоговой, таможенной и так далее политики государства. Этот риск называют недиверсифицированный или риск фондового рынка. Несистематический риск – возникает в результате изменений в конкретной компании или отрасли. Уровень систематического риска относительно одинаковый для различных хозяйствующих субъектов, тогда как уровень несистематического риска сильно колеблется даже у фирм, сопоставимых по масштабу и сфере деятельности.

При оценке неопределенности особенно важно отметить инфляционный риск. В динамично растущей экономике цены меняются постоянно. На высокоорганизованных рынках ценных бумаг и биржевых товаров иногда могут наблюдаться повышательные или понижательные тренды цен. Рост цен на одни виды товаров и услуг может компенсироваться снижением цен на другие. Общий уровень цен меняется только тогда, когда существует мощная тенденция повышения (или понижения) цен на множество видов товаров. Инфляция – это рост среднего уровня цен. При оценке и управлении инвестиционными проектами руководитель должен учитывать не только последствия инфляции, но и долгосрочные тенденции изменения цен на выпускаемую продукция и на основе статьи расходов.

Инфляция влияет на стоимость денежных потоков, генерируемых проектом, снижая их покупательную способность. Инвесторы хотят получить компенсацию за уменьшение покупательной способности будущих денежных потоков из-за инфляции. Поэтому, учитывая инфляцию при управлении инвестиционным проектом, необходимо различать номинальные и реальные денежные потоки, генерируемые проектом. Если доходы от проекта определяются действием рыночных сил, то оценка в терминах реальных денежных потоков окупается более корректными. Но если будущие доходы определяются долгосрочными контрактами с финансированной ценой, то оценка в номинальных денежных потоках будет более точной.

ЗАКЛЮЧЕНИЕ

Таким образом, исходя из поставленный цели и анализа финансового состояния предприятия автор пришел к следующим выводам:

- на предприятии применяются все формы оплаты труда, позволяющие дифференцированно подходить о оценке трудового вклада каждого работника;

- Чусовской металлургический завод - социально ориентированное предприятие. Проводя политику социальной ответственности бизнеса руководство предприятия уделяет большое внимание социальной поддержке и развитию персонала;

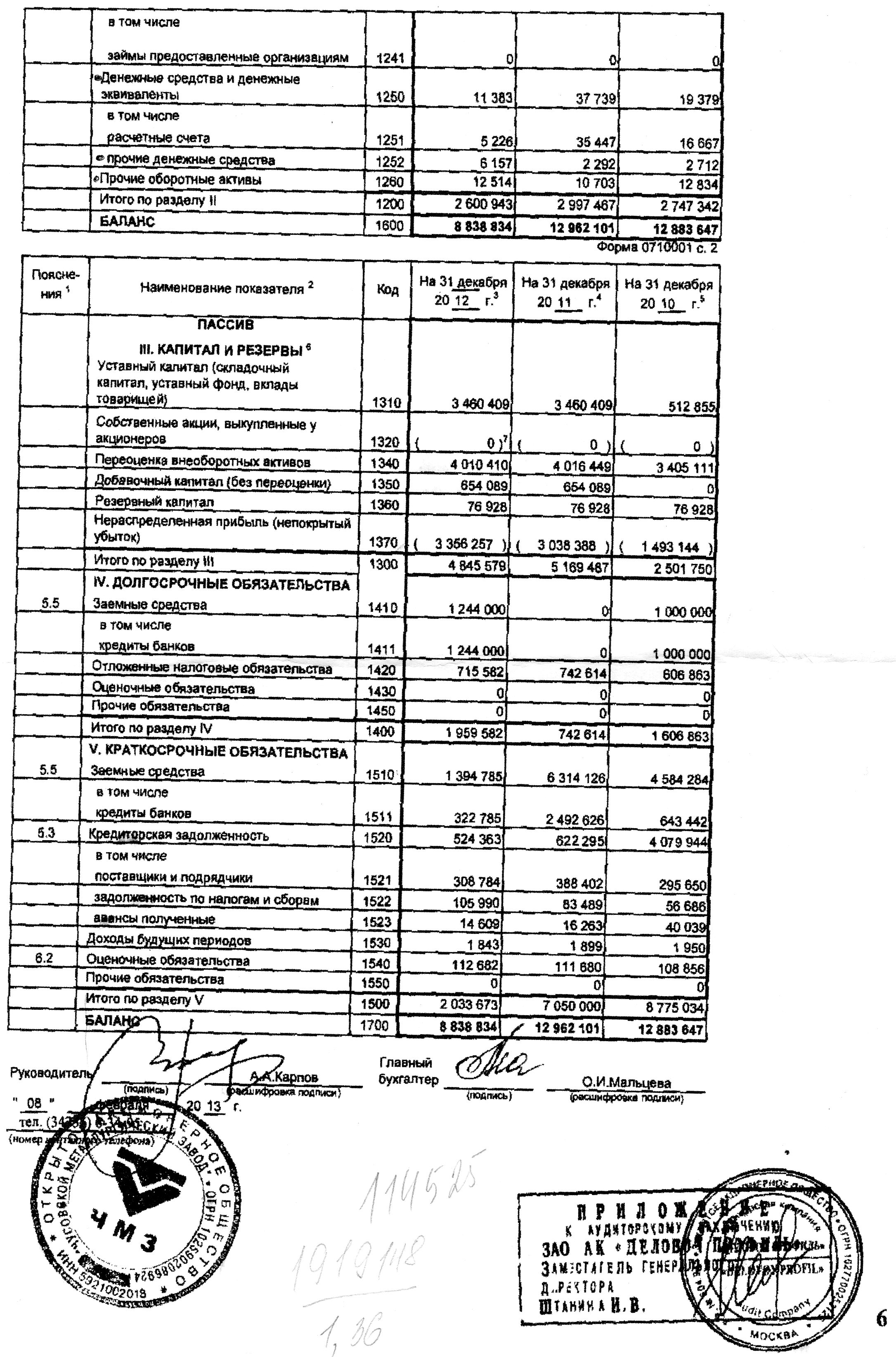

- показатель рентабельности предприятия показывает положительную динамику и составляет за период с 2010 по 2012гг. с 4,6 % по 6,1%;

- положительную динамику демонстрируют также показатели текущей ликвидности - за период с 2010 по 2012гг с 0, 32 до 1,36;

- показатели экономической эффективности инвестиционного проекта «Установка автоматического комплекса для завивки рессорных листов» составляют – чистый дисконтированный доход - 2024,9 тыс. руб., срок окупаемости инвестиций – 2, 65г., индекс доходности инвестиций - 1, 5; внутренняя норма доходности – 35%. Согласно этим показателям инвестиционный проект является целесообразным;

- в настоящей работе исследованы возможные риски проекта.

ПРИЛОЖЕНИЕ Б

Таблица коэффициентов дисконтирования

| R t | 1% | 2% | 3% | 4% | 5% | 6% | 7% | 8% | 9% | 10% |

| 0,9901 | 0,9804 | 0,9709 | 0,9615 | 0,9524 | 0,9434 | 0,9346 | 0,9259 | 0,9174 | 0,9091 | |

| 0,9803 | 0,9612 | 0,9426 | 0,9246 | 0,9070 | 0,8900 | 0,8731 | 0,8573 | 0,8417 | 0,3264 | |

| 0,9706 | 0,9423 | 0,9151 | 0,8890 | 0,8638 | 0,8396 | 0,8163 | 0,7938 | 0,7722 | 0,7513 | |

| 0,9610 | 0,9238 | 0,8885 | 0,8548 | 0,8227 | 0,7421 | 0,7626 | 0,7350 | 0,7084 | 0,6830 | |

| 0,9515 | 0,9057 | 0,8626 | 0,8219 | 0,7835 | 0,7493 | 0,7130 | 0,6806 | 0,6499 | 0,6209 | |

| 0,9420 | 0,8880 | 0,8375 | 0,7903 | 0,7462 | 0,7050 | 0,6663 | 0,6302 | 0,5963 | 0,5645 | |

| 0,9327 | 0,8706 | 0,8131 | 0,7599 | 0,7107 | 0,6651 | 0,6227 | 0,5835 | 0,5470 | 0,5132 | |

| 0,9235 | 0,8535 | 0,7894 | 0,7307 | 0,6968 | 0,6774 | 0,5820 | 0,5403 | 0,5019 | 0,4665 | |

| 0,9143 | 0,8368 | 0,7664 | 0,7026 | 0,6446 | 0,5919 | 0,5439 | 0,5002 | 0,4604 | 0,4241 | |

| 0,9053 | 0,8203 | 0,7441 | 0,6756 | 0,6139 | 0,5584 | 0,5083 | 0,4632 | 0,4224 | 0,3855 | |

| R t | 11% | 12% | 13% | 14% | 15% | 16% | 17% | 18% | 19% | 20% |

| 0,9009 | 0,8929 | 0,8850 | 0,8772 | 0,8706 | 0,8621 | 0,3547 | 0,3475 | 0,8403 | 0,8333 | |

| 0,8116 | 0,7972 | 0,7831 | 0,7695 | 0,7561 | 0,7432 | 0,7305 | 0,7182 | 0,7062 | 0,6944 | |

| 0,7312 | 0,7118 | 0,6931 | 0,6750 | 0,6575 | 0,6407 | 0,6244 | 0,6086 | 0,5934 | 0,5787 | |

| 0,6587 | 0,6355 | 0,6133 | 0.5921 | 0,5718 | 0,5523 | 0,5337 | 0,5158 | 0,4987 | 0,4823 | |

| 5 | 0,5935 | 0,5674 | 0,5424 | 0,5194 | 0,4972 | 0,4761 | 0,4561 | 0,4371 | 0,4190 | 0,4019 |

| 0,5346 | 0,5066 | 0,4803 | 0,4556 | 0,4323 | 0,4104 | 0,3898 | 0,3704 | 0,3521 | 0,3349 | |

| 0,4817 | 0,4523 | 0,4251 | 0,3996 | 0,3759 | 0,3538 | 0,333 | 0,3139 | 0,2959 | 0,2791 | |

| 0,4339 | 0,4039 | 0,3762 | 0.3506 | 0,3269 | 0,3050 | 0,2848 | 0,2660 | 0,2487 | 0,2326 | |

| 0,3909 | 0,3606 | 0,3329 | 0,3075 | 0,2843 | 0,2630 | 0,2434 | 0,2255 | 0,2090 | 0,1938 | |

| 0,3522 | 0,3220 | 0,2946 | 0,2697 | 0,2472 | 0,2267 | 0,2080 | 0,1911 | 0,1756 | 0,1615 | |

| R t | 21% | 22% | 23% | 24% | 25% | 26% | 27% | 28% | 29% | 30% |

| 0,3264 | 0,8197 | 0,3130 | 0,3065 | 0,8000 | 0,7937 | 0,7874 | 0,7813 | 0,7752 | 0,7692 | |

| 0,6830 | 0,6719 | 0,6610 | 0,6504 | 0,6400 | 0,6299 | 0,6200 | 0,6104 | 0,6009 | 0,5917 | |

| 0,5645 | 0,5507 | 0,5374 | 0,5245 | 0,5120 | 0,4999 | 0,4882 | 0,4768 | 0,4658 | 0,4552 | |

| 0,4665 | 0,4514 | 0,4369 | 0,4230 | 0,4096 | 0,3968 | 0,3844 | 0,3725 | 0,3611 | 0,3501 | |

| 0,3855 | 0,3700 | 0,3552 | 0,3411 | 0,3277 | 0,3149 | 0,3027 | 0,2910 | 0,2799 | 0,2693 | |

| 0,3186 | 0,3033 | 0,2888 | 0,2751 | 0,2621 | 0,2499 | 0,2383 | 0,2274 | 0,2170 | 0,2072 | |

| 0,2633 | 0,2486 | 0,2348 | 0,2218 | 0,2097 | 0,1983 | 0,1877 | 0,1776 | 0,1682 | 0,1594 | |

| 8 | 0,2176 | 0,2083 | 0,1909 | 0,1789 | 0,1678 | 0,1574 | 0,1478 | 0,1388 | 0,1304 | 0,1226 |

| 0,1799 | 0,1670 | 0,1552 | 0,1443 | 0,1342 | 0,1249 | 0,1164 | 0,1084 | 0,1011 | 0,0943 | |

| 0,1486 | 0,1369 | 0,1202 | 0,1164 | 0,1074 | 0,0992 | 0,0916 | 0,0847 | 0,0784 | 0,0725 |

СПИСОК ЛИТЕРАТУРЫ

1. Гражданский кодекс 2013г. Часть 1.

2. Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002. В редакции от 01.09.2013

3. Трудовой кодекс РФ, от 30.12.2001 № 197-ФЗ, действующая редакция от 25.11.2013

4. Налоговый кодекс РФ от 31.07.1998 № 147-ФЗ, днйствующая редакция от 03.12.2013

5. Попов Л., Аликина И., Усов Б. Структурообразование в системах при производстве строительных материалов: Учебное пособие – М.: «МГОУ»,2008. - 62с.

6. Магомедов Ш.Ш., Беспалова Г.Е. Управление качеством продукции: Учебник – М.: «Дашков и К», 2012.

7. Киселев Г.М., Бочкова Р.В., Сафонов В.И. Информационные технологии в экономике и управлении: Учебное пособие – М.: «Дашков и К», 2010.

8. Коробко В.И. Теория управления: учебное пособие – М.: « ЮНИТИ-ДАНА», 2012.

9. Мухина И.А. Экономика организации (предприятия): учебное пособие – М.: ФЛИНТА; МПСИ», 2010.

10. Гусева Е.Н. Экономико-математическое моделирование: учебное пособие – М.: «ФЛИНТА; МПСИ», 2011.

11. Магомедов М.Д., Алексейчева Е.Ю., Костин И.Б. Экономика организации (предприятия): Учебник для бакалавров – М.: «Дашков и К», 2013.-291с.

12. Нешитой А.С. Инвестиции: Учебник – М.: «Дашков и К», 2012.- 372с.

13. Черняк В.З. Управление инвестиционными проектами: Учебное пособие для вузов – М.: «ЮНИТИ-ДАНА», 2012.-351 с.

14. Казакова Н.А. Управленческий анализ и диагностика предпринимательской деятельности: учебное пособие – М.: «Финансы и статистика; ИНФРА-М»,2009. – 494 с.

15. Зинченко С.А., Гончаров А.И. Предупреждение банкротства коммерческой организации: методология и правовые механизмы – М.: «Юриспруденция», 2011. – 480 с.

16. Чернов В.А., Баканов М.И. Управленческий учет: торговая калькуляция – М.: «ЮНИТИ-ДАТА», 2010. – 255с.

17. Юхневский П.И. Строительные материалы и изделия: учебное пособие для вузов - Мн.: «Технопринт»,2008. - 476 с.

18. Экономика предприятия: Учебник под ред. О. И. Волкова М.: ИНФРА_М, 2009 – 604 с.

19. http://оао-чмз.рф

ЧУСОВСКОЙ ИНДУСТРИАЛЬНЫЙ ТЕХНИКУМ

Утверждено:

цикловой комиссией

«____» ________________ 200 г.

Председатель ______________

ЗАДАНИЕ

Для курсового проектирования по дисциплине _______

________________

специальности ___

студенту _____________ «_____» курса «_____» группы

(Ф.И.О.)

Тема задания ____

________________

Курсовой проект на указанную тему выполняется учащимся техникума в следующем объеме:

1. Пояснительная записка.

____________________

______

2. Графическая часть проекта.

______________________________

3. График выполнения курсового проекта.

| № | Наименование раздела курсового проекта | Дата выполнения | Отметка о выполнении |

| Пояснительная записка | |||

| Графическая часть | |||

Дата выдачи _

Срок окончания ______________________________

Пред. цикловой комиссии _____________________

Преподаватель _______________________________