Бюджет можно представить и как финансовый документ, созданный еще до начала выполнения производственной деятельности

Иногда его принято называть финансовым планом действий, прогнозом будущих финансовых операций. Бюджет должен отражать основные цели и задачи каждого подразделения, каждого центра ответственности и всего предприятия.

Бюджет в конечном виде — это сумма планируемых затрат и результатов, доходов и расходов, рассчитанных и скоординированных в соответствии с будущими планами и прогнозными оценками предстоящей деятельности предприятия.

Система бюджетного планирования, которую принято называть бюджетированием, включает на каждом предприятии две важные подсистемы составления бюджетов:

• финансовое (бюджетное) планирование деятельности на уровне всех структурных подразделений;

• сводное (комплексное) планирование деятельности на уровне всего предприятия.

Система бюджетного планирования на любом уровне предусматривает взаимодействие различных видов или элементов бюджетной деятельности:

1) обоснование структуры бюджетов;

2) непосредственное формирование бюджетов;

3) установление ответственности за исполнение бюджетов;

4) механизм согласования и утверждения бюджетов;

5) контроль и корректировка бюджетов.

Основными преимуществами бюджетного планирования в рыночных, нестабильных условиях считаются:

а) ежемесячное планирование бюджетов структурных подразделений, что дает более точные показатели размеров и структуры затрат, чем иные существующие системы бухгалтерского учета;

б) предоставление большей самостоятельности структурным подразделениям в расходовании своих средств в рамках утвержденных месячных бюджетов, что повышает заинтересованность персонала в успешном выполнении установленных заданий;

в) минимизация количества контрольных параметров бюджетов, что позволяет сократить непроизводительные затраты рабочего времени и расходы финансовых ресурсов;

г) осуществление режима строгой экономии денежных средств предприятия, что является особенно важным условием выхода из финансового кризиса многих отечественных предприятий.

В организации выделяют функциональную классификацию бюджетов:

• бюджет фонда оплаты труда;

• бюджет материальных затрат;

• бюджет потребления энергии;

• бюджет амортизации;

• бюджет прочих расходов;

• бюджет погашения кредитов;

• налоговый бюджет.

В процессе планирования деятельности организации на очередной год при разработке финансового плана (финансового бюджетирования) налоги и платежи по ним следует выделять отдельным блоком в качестве налогового бюджета.

Сущность данного подхода заключается в том, что при этом концентрируется внимание не на минимизации налогов, а на реализации финансовой стратегии компании. К примеру, в стратегии может быть записано, что в ближайшей перспективе компания будет интенсивно развиваться за счет собственных средств, следовательно, ее задача — генерирование прибыли, а это означает увеличение налогов. Но согласно этой же стратегии подавляющая часть прибыли будет направлена на приобретение основных фондов, поэтому за счет большей суммы амортизации в будущем организация сократит величину налога на прибыль. Чтобы делать такого рода прогнозы, необходимо составлять бюджет по налогам.

Как правило, компании формируют сводный бюджет на весь финансовый период, т.е. календарный год. А налоги планируют в зависимости от законодательно установленных налоговых периодов.

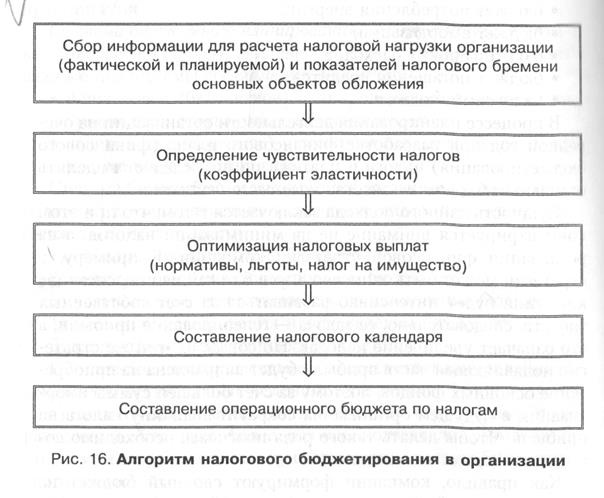

В организации вырабатывается определенная последовательность расчета налогового бюджета (рис. 16).

На первом этапе осуществляется систематизация информации о налогах и налоговых платежах за предыдущий год, оценка налоговых платежей в отчетном году в сопоставимых (по отчетному году) условиях налогообложения.

Эти данные используются для расчета налоговой нагрузки организации — отношение сумм начисленных и уплаченных (если не полностью уплачены по причине недостаточности денежных средств, то к уплаченным добавляется сумма недоимки отчетного года) налогов и сборов в течение года к выручке организации.

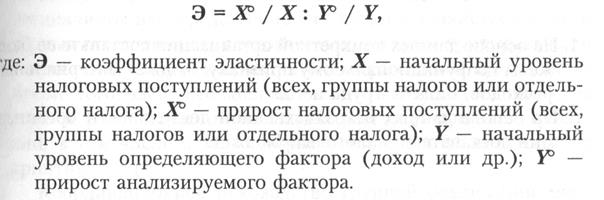

На втором этапе определяется коэффициент эластичности| налогов. Он показывает, как изменится величина того и или иного налога при изменении налоговой базы или ставки налога.

Коэффициент рассчитывается по формуле:

Коэффициент эластичности налогов показывает, на сколько процентов изменяются налоговые доходы (группы налогов или отдельного налога) при изменении определяющего фактора на 1%.

На третьем этапе осуществляется оптимизация налоговых платежей.

На четвертом этапе налогового планирования составляется налоговый календарь, в котором указывается, когда и какие налоги должна заплатить организация. Это позволит избежать просрочек и пеней.

Налоговый календарь по основным видам налогов может быть использован с соответствующими корректировками в конкретной организации.

Завершающим этапом налогового планирования является расчет экономической эффективности предполагаемой оптимизации с учетом издержек на ее осуществление и составление налогового бюджета.

| 5.5. Создание налоговых групп |

В процессе налогового планирования представляется целесообразным создание трех независимых налоговых групп, призванных выполнять три основные функции планирования: составление плана, реализация плана и контроль за реализацией плана.

Первая налоговая группа создается по поводу составления плана оптимизационных мероприятий. Группа состоит, во-первых, из специалистов, занятых формированием финансовой части производственной программы, — экономистов ПЭО, бухгалтеров, финансистов, сотрудников налогового отдела, если такая служба существует, и, во-вторых, из юристов и сторонних консультантов. Руководство группой осуществляет сотрудник планово-экономического отдела, так как именно ПЭО разрабатывает производственную программу и функционально

• чисчает за ее правильность и адекватность, а значит, специа-мн' г этого подразделения наиболее эффективно сможет коор-нпировать работу группы. Результирующие данные вырабо-1.1МНОГО плана мероприятий по оптимизации налогового портфеля накладываются на график налоговых выплат, разра-(1.11 ываемый ПЭО совместно с бухгалтерией или отделом нало-П111 при его существовании, который, в свою очередь, заносится н бюджет предприятия.

В целях реализации плана мероприятий по оптимизации налогового портфеля собирается вторая группа специалистов, состоящая из сотрудников юридического отдела, бухгалтерской службы, коммерческого блока и отдела налогов. Данные специалисты непосредственно участвуют в хозяйственно-дого-норных отношениях и, следовательно, должны учитывать налоговую специфику в контактах с контрагентами предприятия. Кроме того, здесь необходимо отметить нежелательность участия в реализации оптимизационных мероприятий третьих лиц, в том числе и тех, которые составляли план этих мероприятий.

Координационное руководство группой реализации мероприятий по оптимизации налогового портфеля осуществляет начальник отдела налогов либо, при отсутствии в структуре предприятия такой организационной единицы, заместитель главного бухгалтера по налогам.

Контроль и оценка эффективности мероприятий по оптимизации налогового портфеля осуществляется третьей группой, включающей сотрудников службы внутреннего аудита и планово-экономического отдела, ревизора Общества и стороннего консультанта (аудитора). Цель группы: обнаружить и обосновать причины расхождений в запланированных и фактических данных, основания невыполнения запланированных оптимизационных мероприятий. Имеющиеся расхождения докладываются руководству. Руководит группой старший аудитор отдела внутреннего аудита. Выработанные группой рекомендации применяются при дальнейшем планировании мероприятий по оптимизации налогового планирования.

4.3. Организация документооборота налогового планирования

Эффективность контроля и оценки мероприятий по оптимизации налогового портфеля, равно как и результатов реализации запланированных действий, зависит от наличия на предприятии рационально организованного документооборота налогового планирования.

Все действия, предпринимаемые в процессе налогового планирования, требуют документального закрепления, ибо, во-первых, четко оформленный документооборот налогового планирования позволяет осуществлять объективный контроль со стороны руководства предприятия за действиями групп налогового планирования; во-вторых, учитывая весьма большую вероятность судебных разбирательств по результатам применения оптимизационных мероприятий, наличие качественно оформленных отношений по поводу оптимизации налогового портфеля позволяет аргументированно отстаивать свою точку зрения в арбитражных судах; и, в-третьих, документооборот — важная составляющая управления, обеспечивающая стабильность хозяйственно-производственных связей.

Документооборот налогового планирования является неотъемлемой частью централизованного документооборота предприятия. Вся документация налогового планирования должна регистрироваться ответственным секретарем групп налогового планирования либо в секретариате, либо в канцелярии предприятия, а также визироваться сотрудником, осуществляющим руководство налоговой группой (иными работниками руководящего звена). Основные документальные источники, использованные в процессе налогового планирования, сдаются в архив предприятия, где хранятся по функциональным группам налогового планирования согласно действующему налоговому законодательству (от 3 до 5 лет).

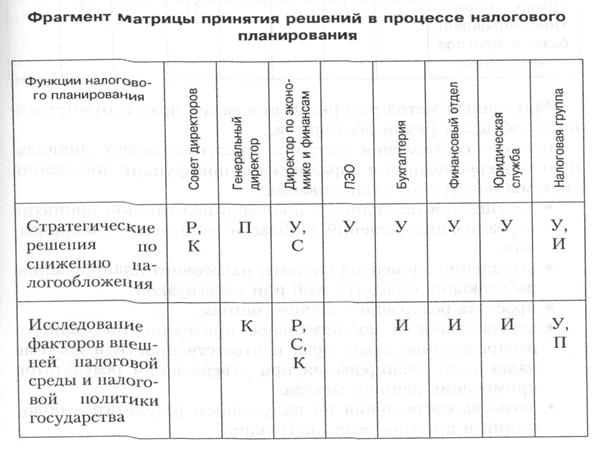

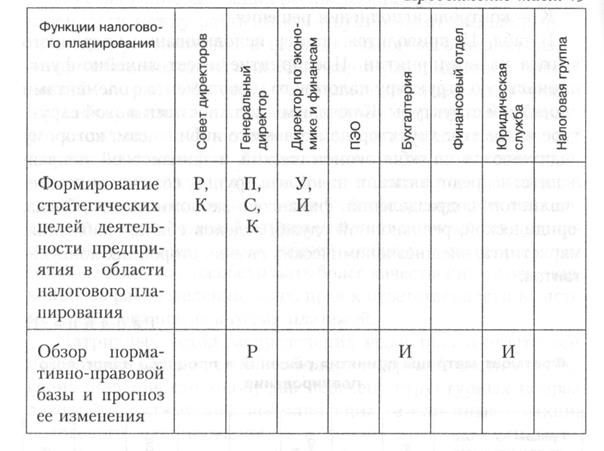

4.4. Использование матрицы принятия решений

Правильный выбор организационной структуры налогового планирования, организация документооборота между ее элементами только создают предпосылки для эффективной работы подразделений налогового планирования. Следует укомплектовать эти службы квалифицированными специалистами, правильно распределить между ними обязанности, наделить их необходимыми правами, создать приемлемые условия для работы.

В целях рационализации распределения задач, прав и ответственности между различными структурными звеньями пред приятия при выполнении функций налогового планирования может стать полезной линейная карта распределения обязан ностей (матричный метод). Матрица показывает, кто и в каком степени принимает участие в подготовке решения и работе по его выполнению. Она отражает объем и характер полномочий, реализуемых каждым должностным лицом при совместном участии в реализации функций налогового планирования, когда области полномочий и ответственности двух или нескольких лиц пересекаются. Матрица уточняет полномочия при распределении между ними общей работы. Овладение этим методом должно способствовать более качественному решению вопросов распределения задач, прав и ответственности в системе планирования налоговых платежей.

Матричный метод распределения задач, прав и ответственности представляет собой таблицу, в верхней части которой (наименование столбцов) дан перечень структурных подразделений и должностей, выполняющих те или иные функции налогового планирования, а в левой части (наименование строк) — перечень задач и функций, сгруппированных в соответствии с основными элементами налогового планирования. На пересечении вертикальных и горизонтальных линий с помощью символов указаны управленческие действия, посредством которых реализуются права и обязанности субъектов планирования.

Р — принятие решения. На основе подготовленной информации первый руководитель или его заместители осуществляют акт решения;

П — подготовка решения. Комплексная подготовка решения с привлечением указанных в матрице подразделений или должностных лиц;

У — участие в подготовке решения, заключающегося в подготовке отдельных вопросов или информации по поручению подразделений или должностного лица, ответственного за подготовку решения;

С — обязательное согласование на стадии подготовки решения или его принятия;

И — исполнение решения;

К — контроль исполнения решения.

В табл. 15 приводится пример использования матричного метода на предприятии. Предприятие имеет линейно-функциональную структуру налогового менеджмента с элементами проектной структуры. Ключевыми должностями в этой структуре являются: директор по экономике и финансам, которому подчиняются службы экономической и финансовой направленности предприятия, и налоговая группа, созданная из специалистов подразделений финансово-экономического блока, юридической, ревизионной служб, отделов сбыта, снабжения, маркетинга, Внешнеэкономических связей, сторонних консультантов.

Матричный метод распределения задач, прав и ответственности обладает рядом достоинств:

процесс составления матрицы предусматривает ликвидацию перекрещивания и параллелизма при функционировании системы налогового планирования;

• достигается наглядность процедур подготовки, принятия и реализации решений в области налогового планирования;

• выявление элементов системы налогового планирования, работающих с недогрузкой или перегрузкой;

• простота реализации данного метода;

• персональное и коллегиальное признание полученного распределения задач, прав и ответственности в системе налогового планирования при утверждении результатов применения данного метода;

• легкость составления по полученным результатам положений и должностных инструкций.

Для планирования налогового бюджета необходимы плановые и фактические (бухгалтерские) данные об объемах продаж, объемах покупок и о других объектах учета (фактах хозяйственной жизни), которые являются значимыми для целей налогообложения.

Планирование налогового бюджета осуществляется не менее, чем за месяц до начала следующего года.

Налоговый бюджет планируется на основании принятой налоговой политики, амортизационной политики, данных бухгалтерского учета и расчетов налоговых баз.

Для целей планирования в налоговом бюджете также указываются фактические значения сумм начисленных налогов в отчетном году. Форма налогового бюджета представлена в приложении.

Первоначально делается расчет налоговых платежей на год, затем по квартала, а далее по месяцам. Для расчета периодичности уплаты налогов и взносов составляется Налоговый платежный календарь на год, квартал, месяц. Применение этого календаря способствует эффективному использованию финансовых ресурсов организации.

6. Особенности налогового прогнозирования

и планирования в организациях

с разными объемами деятельности

Изучив материал данной главы, вы сможете:

- раскрыть особенности налогового планирования в системе малого предпринимательства;

- охарактеризовать значение и специфику налогового прогнозирования и планирования для крупнейших налогоплательщиков;

| 6.1. Особенности налогового планирования в системе малого предпринимательства |

Налоговое планирование в деятельности организаций, относящихся к сфере малого предпринимательства по соответствующим критериям и показателям, несколько ограничено. В основном оно сводится к обоснованию решения о целесообразности перехода на упрощенную систему налогообложения(УСН) и выбора объекта налогообложения. Для большинства организаций малого бизнеса переход на УСН весьма эффективен, что соответствует концепции данного специального налогового режима. Вместе с тем организация, являясь субъектом малого предпринимательства, может провести необходимые расчеты для определения конкретного экономического эффекта от перехода на УСН.

Основным показателем, влияющим на принятие решения, является величина налоговой нагрузки после перехода на упрощенную систему налогообложения.

Другим направлением налогового планирования для субъектов малого предпринимательства является использование их как дочерних фирм с целью регулирования налоговых обязательств крупными налогоплательщиками.

Например, при оптимизации ЕСН, когда крупная компания преобразует некоторые структуры в самостоятельные фирмы, применяющие УСН. В частности, маркетинговая служба крупной компании выделяется в самостоятельную маркетинговую фирму. Отношения между такими организациями (крупной и небольшой, применяющей УСН) строятся с помощью договоров возмездного оказания услуг.

| 6.2. Налоговое прогнозирование и планирование в организациях крупнейших налогоплательщиков. |

Масштабы компаний - крупных налогоплательщиков характеризуется: большими объемами деятельности, сложностью организационной структуры, диверсификацией сфер ведения бизнеса, а также значительными суммами налоговых обязательств, исчисляемых миллионами рублей. Размеры налоговых платежей таких компаний оказывают существенное влияние на их денежные потоки и финансовые результаты деятельности.

Деятельность крупных и крупнейших налогоплательщиков в налоговой сфере является объектом внимания общественности. Некоторые крупнейшие компании- налогоплательщики стремятся к открытости, прозрачности в области налоговых отношений. Публикуют информацию о своем вкладе в формирование бюджетов.

Крупнейшие налогоплательщики разрабатывают и совершенствуют методы налогового планирования, широко используют различные приемы оптимизации. Управленческие функции налогового планирования закрепляются за специально создаваемыми структурами – департаментами, управлениями, отделами налогового планирования.

Цели налогового планирования: налоговая оптимизация, налоговая экономия, увеличение собственных финансовых ресурсов, предотвращение банкротства.

Используя в процессе налогового планирования различные методы, приемы и схемы (в том числе изложенные в предыдущих разделах настоящей работы), крупные компании учитывают также специфические факторы, влияющие не только на их бизнес, но и определяющие налоговые последствия.

Внешние факторы:

1. Конъюнктура мирового рынка

2. Уровень цен

3. Состояние международных экономических отношений

4. Курс национальной валюты

5. Национальное и международное налоговое законодательство

6. Состояние национального и международного финансового рынка

Внутренние факторы:

1. Стратегия экономического и финансового развития

2. Налоговая политика компании

3. Социальная политика компании

Как правило, в процессе многовариантных проектировок применяются следующие специальные приемы.

1. Выбор оптимальной организационной структуры компании:

- использование вертикально - интегрированных структур компании, групп компаний;

- создание холдинга или участие в других холдингах.

2. Трансфертное ценообразование

3. Создание оффшорных компаний.

4. Изменение сроков уплаты налогов.

5. Использование инвестиционного налогового кредита.

6. Разработка глобальных налоговых схем, направленных на экономию по многим налогам большого числа дочерних компаний.

7. Оптимизация налоговых последствий крупных сделок.

Налоговое планирование в крупных компаниях реализуется в различных аспектах с использованием разнообразных приемов, методов, схем.

Как правило, они реализуются при подготовке крупных (в том числе корпоративных) сделок.

Крупные сделки предполагают крупные затраты и крупные выгоды. Источником крупных затрат может служить прибыль компании или расходы, включаемые в себестоимость и уменьшающие прибыль. Разница в налогообложении прибыли в результате этого будет очень ощутимой.

Также приемы налогового планирования используются при обосновании инвестиций и создании нового бизнеса.

Новый бизнес должен сопровождаться полноценным налоговым планированием. По меньшей мере, необходимо проанализировать риски допущения грубых налоговых ошибок.

Оценка стоимости бизнеса и его будущей доходности также должна содержать налоговую составляющую.

По данным ФНС РФ, ежегодно российские нефтяные компании недоплачивают порядка $9 млрд. налогов, используя для увода средств оффшоры и другие схемы. Хотя обычно нефтяные компании при этом не нарушают законов, они лишают федеральный бюджет значительных средств.

Правительство, которому уже давно известно об этих схемах, работает над поправками к НК РФ, с помощью которых оно намерено устранить лазейки в законодательстве, позволяющие нефтяным компаниям недоплачивать в казну.

Не учитывать подобную информацию серьезным инвесторам просто непозволительно.

7. Организация налогового прогнозирования

и планирования

Изучив материал данной главы, вы сможете:

- получить представление об организационных аспектах налогового планирования;

- раскрыть основные задачи и функции специальных налоговых служб и должностных лиц организации в области налогового прогнозирования и планирования;

- ознакомиться с особенностями консультационного обслуживания налогоплательщиков по вопросам налогового прогнозирования и планирования;

- обосновать необходимость информационного и документального оформления налогового прогнозирования и планирования.

| 7.1. Задачи и функции специальных налоговых служб |

По содержанию налоговое планирование, как видно на рис. 3, представляет собой совокупность различных видов управленческой деятельности, сгруппированных по трем основным направлениям.

Реализация направлений и видов деятельности в области налогового планирования обеспечивается путем утверждения регламентирующих документов – Положений о соответствующих структурных подразделениях субъекта управления и должностных инструкций специалистов этих подразделений. В конечном итоге успешность налогового планирования в организации зависит от уровня квалификации персонала налоговых структур.

Специалисты вышеназванных структур обеспечивают достижение следующих целей:

· оптимизация налоговых платежей в рамках налогового законодательства;

· максимальное сокращение финансовых и налоговых рисков;

· улучшение налогового производства.

Рис. 3. Схема направлений и видов управленческой деятельности

в рамках налогового планирования.

За налоговой службой целесообразно закрепить следующие управленческие функции:

● обоснование эффективного налогового режима для компании в целом и ее структур;

● создание и поддержание информационной базы по налоговому законодательству;

● участие в обосновании налоговой составляющей в системе договоров и контрактов, заключаемых компанией с российскими и иностранными организациями, физическими лицами;

● разработка налоговой составляющей в учетной политике, финансовом плане и плане движения денежных средств;

● разработка и обоснование налоговой политики и налогового плана (плана налоговых платежей по видам налогом, периодам и срокам в целом по организации и обособленным структурным подразделениям);

● осуществление внутреннего налогового контроля, анализ налогообложения компании, разработка мер по совершенствованию налогового администрирования;

● обеспечение выполнения внешнего налогового контроля (своевременное и полное представление документации должностным лицам ИФНС в ходе выездных налоговых проверок);

● осуществление налогового производства: своевременная постановка на учет в ИФНС, ФСС, ПФ, ФОМС, перерегистрация, взаимодействие с местными налоговыми и финансовыми органами по налоговым льготам и другим налоговым вопросам;

● выполнение организационно-методической работы в области налогообложения в своей организации (по территориально – обособленным структурам и управленческим структурам головной компании);

● систематическое пополнение и обновление правовой, инструктивной и методической информации по налогообложению.

| 7.2 Консультационное обслуживание налогоплательщиков |

Консультирование предпринимателей и руководителей достаточно крупных компаний по вопросам налоговой оптимизации в последние годы превратилось в самостоятельную отрасль бизнеса, охватывающую сотни мелких юридических и тысячи частнопрактикующих экспертов из числа экономистов или юристов.

В России, как и во многих странах с рыночной экономикой, формируется институт налоговых консультантов. В 2002 году учреждена Палата налоговых консультантов как общественное профессиональное объединение. Одним из направлений их деятельности является оказание услуг по налоговому планированию организации – налогоплательщика. В настоящее время таких специалистов недостаточно. Предлагаемые налогоплательщикам услуги по минимизации налоговых платежей отдельными консалтинговыми или аудиторскими фирмами слабо увязываются с комплексным налоговым планированием. Вот почему в западных странах компании предпочитают создавать свои специализированные службы по налоговому планированию, поскольку они знают всю деятельность компании.

Тем не менее, российские компании для налогового планирования в организации часто привлекают налоговых консультантов. Здесь следует сказать об ответственности консультационных фирм: несут ли они какую – либо ответственность в случае, если их советы по налоговой оптимизации окажутся непрофессиональными, а сам налогоплательщик будет привлечен к налоговой или уголовной ответственности за использование рекомендаций (налоговых консультантов). С точки зрения некоторых специалистов, к ответственности могут быть привлечены «руководители, главный бухгалтер» организации заказчика. В то же время в Постановлении Пленума Верховного Суда № 8 установлено, что к уголовной ответственности за уклонение от уплаты налогов могут быть привлечены лица, организовавшие совершение преступления, предусмотренного ст. 199 УК РФ, или руководившие этим преступлением, либо склонившие к его совершению руководителя, главного (старшего) бухгалтера или иных служащих данной организации, или содействовавшие совершению преступными советами, указаниями. Таким образом консультанты могут понести ответственность как организаторы, подстрекатели или пособники по ст.33 УК РФ и соответствующей части ст.199 УК РФ.

| 7.3.Налоговый мониторинг |

Налоговый мониторинг – это систематическое наблюдение за внутренними и внешними процессами в сфере налогообложения.

Внутренне наблюдение:

а) за хозяйственно - финансовыми процессами, оказывающими влияние на налоговые обязательства (появление новых поставщиков, изменение структуры и объема реализации, изменение налоговых условий в регионах);

б) за состоянием исполнения текущих налоговых обязательств по конкретным налогам и по срокам, выявление отклонений и причин по которым они возникли, обоснование мер по снижению задолженности;

в) подготовка проектов решения о внесении изменений в исполнение обязательств;

г) обзор публикаций по решению сложных вопросов в налогообложении и использовании их как в текущем исполнении налоговых обязательств, так и в налоговом планировании.

Внешнее наблюдение – наблюдение за происходящими и прогнозируемыми изменениями в налоговом законодательстве, в налоговом администрировании, оценка их влияния на налоговые обязательства, налоговую нагрузку и финансовое состояние организации.

| 7.4. Информационное и документальное обеспечение налогового прогнозирования и планирования |

Налоговое планирование как функция управления требует создания специального информационного обеспечения. Ее состав, источники, способы получения и обработки, а также хранения следует оформлять в виде схем информационных потоков, схем документального обеспечения.

Схемы документального обеспечения раскрывают виды документов, их исполнителей и пользователей (внутренних и внешних), сроки составления и передачи.

Все действия, предпринимаемые в процессе налогового планирования, требуют документального закрепления, ибо, во-первых, четко оформленный документооборот налогового планирования позволяет осуществлять объективный контроль со стороны руководства организации за действиями групп налогового планирования; во-вторых, учитывая весьма большую вероятность судебных разбирательств по результатам применения оптимизационных мероприятий, наличие документально оформленных отношений по поводу налоговой оптимизации позволяет аргументированно отстаивать свою точку зрения в арбитражных судах; и, в-третьих, документооборот — важная составляющая управления, обеспечивающая стабильность хозяйственно-производственных связей.

Примерный перечень документации, применяемой в процессе планирования налоговых платежей, а также должностные лица, ответственные за принятие того или иного документа, представлены в следующей таблице (табл. 7).

Таблица 7

Документация, применяемая в процессе налогового планирования (примеры)

| Подразделение исходящего документа | Подразделение входящего документа | Наименование документа | Общая характеристика документа |

| Директор по экономике и финансам | Канцелярия и все отделы группы планирования | Распоряжение о создании группы планирования | Учредительный документ группы планирования мероприятий по оптимизации налогового планирования |

| ПЭО | Группа налогового планирования | Бюджет без учета налогов | Сверстанный бюджет реализации без учета налоговой составляющей его расходной части |

| Бухгалтерия | Группа налогового планирования | Календарь налогоплательщика | График выплаты по каждому налогу в соответствии с требованиями законодательства |

| Налоговая группа в лице бухгалтера - налоговика (специалиста отдела налогов) | Органы МНС | Заявление-запрос | Запрос относительно разрешения вопросов налогообложения, возникающих в практической деятельности и имеющих противоречивые толкования |

| Сторонний консультант | Группа налогового планирования | Аналитическая записка | Обзор практики применения мероприятий по налоговой оптимизации на аналогичных производствах |

| Налоговая группа планирования | Группа налогового планирования | Докладные и аналитические записки, справки | Все вопросы, возникающие в процессе работы над составлением плана и требующие разрешения совместными усилиями нескольких подразделений должны оформляться письменно |

| Налоговая группа планирования | Директор по экономике и финансам | План мероприятий по оптимизации | План мероприятий с расчетом экономической эффективности, требуемые ресурсы для его осуществления |

| Директор по экономике и финансам | ПЭО, налоговая группа реализации мероприятий | План мероприятий по оптимизации | Скорректированный и утвержденный директором по экономике и финансам для исполнения план мероприятий |

| ПЭО | Директор по экономике и финансам | Бюджет с оптимизированными налогами | Документ, уже с общехозяйственными параметрами, передается на повторное согласование и окончательное утверждение |

Данная таблица отображает документооборот группы налогового планирования с другими отделами и должностными лицами в процессе их совместной деятельности.

Библиография

Нормативно-правовые акты

1. Гражданский кодекс РФ (с изменениями и дополнениями). — М., 2001.

2. Налоговый кодекс РФ, часть первая. — М., 2004.

3. Налоговый кодекс РФ, часть вторая (Главы 21-32). — М., 2005

4. Таможенный Кодекс в ред. Закона 23.12.2003г. № 186-ФЗ

5. Закон РФ от 21.05.1993г. «О таможенном тарифе» (в ред. Закона от 08.12.2003 г. № 163-ФЗ)

6. Федеральный Закон «О федеральном бюджете на 2004г.» от 23.12.2003 186-ФЗ.

7. Федеральный Закон «О федеральном бюджете на 2005г.» от 23.12.2004 173-ФЗ.

8. Закон РФ «О таможенном тарифе» от 21.05.1993 № 5003-1.

9. Федеральный Закон «Об обязательном пенсионном страховании в Российской Федерации» от 15.12.2001 № 167-ФЗ.

10. Федеральный Закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ.

11. Информационно-справочная система «Консультант-Плюс».

12. Интернет ресурс http://www/gov.ru/.

Литература

Основная

1. Жестков С.В. Правовые основы налогового планирования (на примере групп предприятий). — М.: Академический правовой университет, 2002.

2. Зарипов В.М. Законные способы налоговой экономии. — М.: ИД ФБК-ПРЕСС, 2003.

3. Налоговое планирование. Вылкова Е.С., Романовский М.В. — СПб.: Питер, 2004.

4. Налоговое планирование в организации: Учебно-практическое пособие. Кирина Л.С., Дадашев А.З. — М.: Книжный мир, 2004.

5. Налоговое планирование и минимизация налоговых рисков. Липник Л., Тихонов Д. — М.: Альпина Бизнес Букс, 2004.

6. Пансков В.Г. Налоги и налогообложение в РФ. – М.: МЦФЭР, 2004.

7. Федеральные налоги и сборы с организаций:Учебник.‑ М.: Издательско-консультационная компания «Статус-Кво 97», 2004. – 472 с.

Дополнительная

1. Акулинин Д.Ю. Оптимизация налоговых платежей. — М.: Современная экономика и право, 2002.

2. Акчурина Е.В. Оптимизация налогообложения: Учебно-практическое пособие. — М.: Ось-89, 2003.

3. Анализ и планирование налоговых поступлений: теория и практика / А.Б, Паскачев, Ф.К. Садыгов, В.И. Мишин, Р.А. Саакян и др.; Под ред. Ф.К. Садыгова. — М.: Издательство экономико-правовой литературы, 2004. – 232 с.

4. Арбитражная практика по налоговым спорам. Вылкова Е., Вылков Г.— СПб.: Питер, 2004.

5. Архипцева Л.М. Прогнозирование и планирование в налогообложении. Практикум, учебно-методическое пособие. Научный редактор Л.И. Гончаренко – М.: Финансовая академия при Правительстве РФ, кафедра «налоги и налогообложение», 2004. – 90 с.

6. Гончаренко Л.И. Налогообложение организаций финансового сектора экономики: Учебное пособие. / Под ред. д.э.н. Л.П. Павловой. -М., Финансовая академия, 2004.-180с. Уточнить!

7. Дадашев А.З. Налоговое планирование в организации: Учебно-практическое пособие. — М.: Книжный мир, 2004.

8. Джаарбеков С.М. Методы и схемы оптимизации налогообложения. — М.: МЦФЭР, 2004.

9. Евстигнеев Е.Н. Основы налогового планирования. — СПб.: Питер, 2004.

10. Евстигнеев Е.Н. Основы налогообложения и налогового права: Учебное пособие. — М.: ИНФРА-М. — 2004.

11. Методы налоговой оптимизации. Брызгалин А.В., Берник В.Р., Головкин А.Н., Брызгалин В.В. — М.: «Аналитика – Пресс», 2001.

12. Налоги и налогообложение: Учебник для вузов. Пансков В.Г.,

Князев В.Г. — М.: МЦФЭР, 2003. — 336 с.

13. Налоги и налогообложение: Учебник для студентов экономических вузов, аспирантов, преподавателей / Врублевский Н.Д., Романовский М.В. — 4-е издание, исправленное и дополненное. — СПб.: Питер, 2003.

14. Налоговое право: Учебник. / Под ред. Пепеляева С.Г. — М.: Юристъ, 2003.

15. Налоговый менеджмент: Учебник для студентов вузов, обучающихся по специальности «Менеджмент организации» / Под ред. докт. экон. наук, проф., чл.-корр. РАН Поршнева А.Г. — М.: ИНФРА-М, 2003.-