Сравнительный анализ кредиторской и дебиторской задолженности

Значительное превышение кредиторской задолженности над дебиторской создает угрозу финансовой устойчивости предприятия. Превышение дебиторской задолженности над кредиторской означает отвлечение средств из хозяйственного оборота и может привести в дальнейшем к необходимости привлечения дорогостоящих кредитов банков и займов для обеспечения текущей производственно-хозяйственной деятельности предприятия. Следовательно, от того, насколько соответствуют предоставленные и полученные объемы кредитования, зависит финансовое благополучие предприятия.

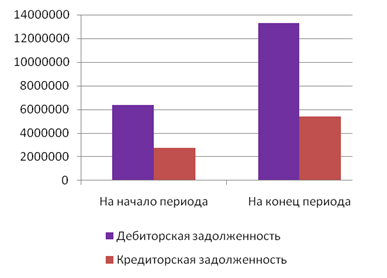

Для сравнения сумм дебиторской и кредиторской задолженностей и темпов их роста за отчетный период используют данные баланса (прил. № 1), представленные в графической интерпретации (рис. 4.7 и 4.8).

Рис. 4.7. Динамика дебиторской и кредиторской задолженностей, тыс. руб.

Рис. 4.8. Темп роста дебиторской и кредиторской задолженностей, %

Сумма дебиторской задолженности превысила величину кредиторской задолженности в 2,32 раза (6381567 / 2750280) – на начало периода и в 2,45 раза (13305674 / 5429229) – на конец отчетного года. Темп роста дебиторской задолженности опережал темп роста кредиторской задолженности (рис. 4.8), что отразилось на увеличении уровня коэффициента соотношения дебиторской и кредиторской задолженностей. Рекомендуемое значение для данного коэффициента – 1,2, то есть на 1 рубль кредиторской задолженности приходится 1,2 руб. дебиторской. В нашем примере можно отметить, что зависимость от кредиторов к концу отчетного периода снизилась. Обратный показатель, величина кредиторской задолженности на 1 рубль кредиторской, составлял на начало и конец года соответственно 0,43 и 0,41.

Методика анализа оборачиваемости кредиторской задолженности аналогична методике анализа дебиторской задолженности.

Сравнительный анализ оборачиваемости дебиторской и кредиторской задолженности рассмотрим на примере данных табл. 4.11.

Таблица 4.11

Сравнительный анализ оборачиваемости дебиторской

и кредиторской задолженностей

| Показатели | Дебиторская задолженность | Кредиторская задолженность | Результат сравнения |

| 1.Остатки на начало периода | -3631287 | ||

| 2 Остатки на конец периода | -7876445 | ||

| 3 Средние остатки | -5753866 | ||

| 4. Период оборота в днях | 83,8 | 34,8 | -49 |

| 5. Оборачиваемость в оборотах | 4,3 | 10,3 |

Сравнение состояния дебиторской и кредиторской задолженностей позволяет сделать следующий вывод: период погашения дебиторской задолженности на 49 дней больше, чем кредиторской задолженности, что объясняется превышением суммы дебиторской задолженности над кредиторской в 2,4 раза (по среднегодовым величинам). Причина этого заключается в более низкой скорости обращения дебиторской задолженности по сравнению с кредиторской. Такая ситуация не может рассматриваться положительно, так как вызывает дополнительное привлечение денежных средств в оборот из-за невозврата платежей дебиторами. Как показал проведенный ранее факторный анализ, компания имела за отчетный год снижение прибыли по причине замедления оборачиваемости текущих активов.

Для улучшения финансового состояния предприятия необходимо следить за соотношением дебиторской и кредиторской задолженностей, контролировать состояние расчетов по просроченным задолженностям.

Необходимо отметить, что увеличение остатков текущих активов, так же как и ускорение оборачиваемости кредиторской задолженности, сопровождается оттоком денежных средств.

Ускорение оборачиваемости запасов, средств в расчетах и других текущих активов, а также увеличение периода погашения краткосрочных обязательств связаны с притоком денежных средств.

Поясним на примере.

Допустим, в предстоящем периоде срок погашения кредиторской задолженности сократится на 5 дней. Величина остатков кредиторской задолженности составит 3499435 тыс. руб. [(34,8 - 5) · 42275050 / 360] вместо 4089754 тыс. руб. в отчетном периоде. Сумма 953 тыс. руб. (4089754 - 3499435) – это дополнительный отток денежных средств, связанный с сокращением срока кредитования на 5 дней. Таким образом, уменьшение срока кредитования не только увеличивает величину оттока денежных средств, но также характеризует сокращение объема финансирования.