Порядок ежедневной проверки. Ежедневно предпринимайте следующие шаги, чтобы генерировать торговые сигналы.

Ежедневно предпринимайте следующие шаги, чтобы генерировать торговые сигналы.

1. Если вы в короткой позиции, проверяйте, превысила ли сегод

няшняя цена закрытия максимум PTR. Если максимум PTR пре

вышен, то закрывайте короткую позицию и открывайте длинную.

2. Если вы в длинной позиции, проверяйте, опустилась ли сегод

няшняя цена закрытия ниже минимума PTR. В случае пробоя

нижней границы PTR закрывайте длинную позицию и открывай

те короткую.

3. Проверяйте, прошли ли в точности N2 дня со времени после

днего дня с широким диапазоном. Если это так, переопредели

те PTR.

Порядок этих шагов очень важен. Заметьте, что проверка новых торговых сигналов предшествует проверке того, следует ли переопределить PTR. Таким образом, если день, когда определяется новый PTR, сигнализирует о сделке, основанной на предыдущем PTR, торговый сигнал будет сгенерирован. Если бы шаг 3 предварял шаги 2 и 1, возможные торговые сигналы были бы отложены всякий раз, когда сигнал возникал бы в день определения нового PTR (до истечения N2 дней после последнего дня с широким диапазоном). Например, предположим, что система в длинной позиции, N2 = 0 и цена закрытия в новый день с широким диапазоном ниже минимума предыдущего дня с широким диапазоном. В соответствии с приведенным выше порядком шагов новый день с широким диапазоном будет сигнализировать о замене длинной позиции на короткую. Если шаги 1 и 2 следуют за шагом 3, то никакого сигнала не появится, поскольку PTR будет переопределен, и рынок должен будет закрыться ниже нового дня с широким диапазоном, чтобы сгенерировать сигнал.

Параметры системы

N1 — количество дней перед днем с широким диапазоном, включенных в период PTR;

N2 — количество дней после дня с широким диапазоном, включенных в период PTR;

k — значение, которое должен превысить коэффициент VR, чтобы определить день с широким диапазоном.

654 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

Список наборов параметров

Табл. 18.1 предлагает пример списка наборов параметров. Читатели могут использовать этот список в том виде, в котором он представлен, или изменить его по своему желанию.

Иллюстрированный пример

Чтобы проиллюстрировать, как работает система, мы представим торговые сигналы на графиках фьючерсов на сахар за период с января 1993 г. по апрель 1995 г. Заметьте, что графики представляют непрерывные фьючерсы, соответствующие ценовым сериям, использованным для генерации сигналов. Как будет подробно рассказано в следующих двух главах, непрерывные фьючерсы обычно представляют собой наиболее приемлемые ценовые серии для использования в торговых системах. Всего представлено четыре графика, причем каждый из них перекрывается с предыдущим графиком на один-два месяца.

Сигналы обозначены буквами В (покупка) и S (продажа). Кроме того, показаны два типа сигналов:

1. Сигналы, не обведенные в рамку, сгенерированны системой,

когда N1 и N2 равны нулю. (Другими словами, PTR определен

истинными минимумом и максимумом самого дня с широким ди

апазоном.)

2. Сигналы, обведенные ромбиками, сгенерированы системой при

Nl = 4nN2 = 2. (Другими словами, PTR определен истинным

диапазоном цен, охватывающим интервал, начинающийся за че

тыре дня до дня с широким диапазоном и заканчивающийся че

рез два дня после него.)

Во многих случаях оба набора значений параметров дадут идентичные сигналы. В некоторых случаях, тем не менее, вторая версия системы станет включать сигналы позже или вовсе этого не будет делать. (Противоположная ситуация никогда не возникнет, поскольку PTR, основанный на N1 = 4 и N2 = 2, будет иметь, как минимум, такую же ширину, что и PTR, основанный на N1 = 0 и N2 = 0. Таким образом, любой пробой более позднего PTR окажется пробоем исходного РТК, но не наоборот.)

Прежде всего, мы исследуем торговые сигналы, сгенерированные для той версии системы, где N1 и N2 равны нулю (на графике обозначены буквами, не обведенными в рамку). Следовательно, на данный момент мы не берем в рассмотрение сигналы, обведенные ромбиками.

Таблица 18.1.

СПИСОК НАБОРОВ ПАРАМЕТРОВ

| k | N1 | N2 | |

| 1,6 | |||

| 1,6 | |||

| 1,6 | |||

| 1,6 | |||

| 1,6 | |||

| 1,6 | |||

| 1,6 | |||

| 1,6 | |||

| 1,6 | |||

| 2,0 | |||

| 2,0 | |||

| 2,0 | |||

| 2,0 | |||

| 2,0 | |||

| 2,0 | |||

| 2,0 | |||

| 2,0 | |||

| 2,0 | |||

| 2,4 | |||

| 2,4 | |||

| 2,4 | |||

| 2,4 | |||

| 2,4 | |||

| 2,4 | |||

| 2,4 | |||

| 2,4 | |||

| 2,4 |

656 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

Впоследствии мы исследуем сделки, в которых два набора параметров приводят к различным сигналам.

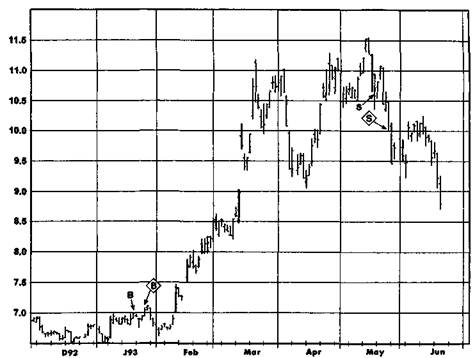

В январе 1993 г. сигнал к покупке возникает, когда рынок закрывается выше максимума дня с широким диапазоном 8 января (рис. 18.1). Ни один из PTR, определенных следующими четырьмя днями с широким диапазоном, не пробивается вниз*.

Следовательно, система оставалась в длинной позиции до тех пор, пока минимум дня с широким диапазоном 18 мая 1993 г. был пробит вниз на следующей сессии (рис. 18.1). В этом частном случае система подала почти безукоризненные сигналы, покупая вблизи январского ценового дна и продавая вблизи майской вершины.

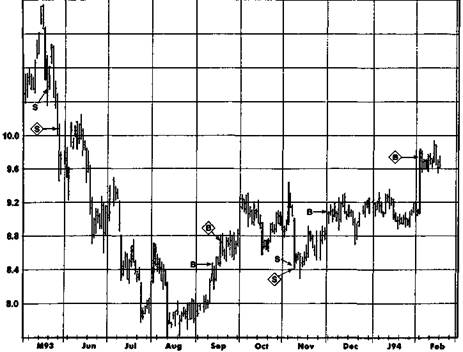

Короткая позиция, открытая в мае 1993 г., держалась до тех пор, пока 13 сентября 1993 г. рынок не стал свидетелем первого закрытия по цене выше максимума последнего из дней с широким диапазоном, который появился 12 августа 1993 г. (рис. 18.2). И снова система дает набор почти безукоризненных сигналов, продавая близко к майской вершине 1993 г. и меняя позицию на длинную немного выше августовского минимума.

Следующий сигнал к продаже появляется, когда рынок, спустя три торговых сессии, закрывается ниже минимума дня с широким диапазоном 4 ноября 1993 г. В этот день, кроме того, был отмечен относительный максимум ноября (рис. 18.2). Заметьте, что день, когда был получен данный сигнал к продаже, сам также был днем с широким диапазоном. Это хороший пример важности проверки торговых сигналов, предшествующей проверке необходимости переопределения PTR. Если бы порядок шагов проверки был изменен, сигнал к продаже оказался бы отложенным до того момента, когда день с широким диапазоном — 9 ноября — сам оказался бы пробитым вниз спустя три торговые сессии. Сигнал к продаже 9 ноября 1993 г. привел к убытку, поскольку закрытие над истинным максимумом этого широкодиапазонного дня спустя несколько недель приводит к сигналу к покупке (рис. 18.2).

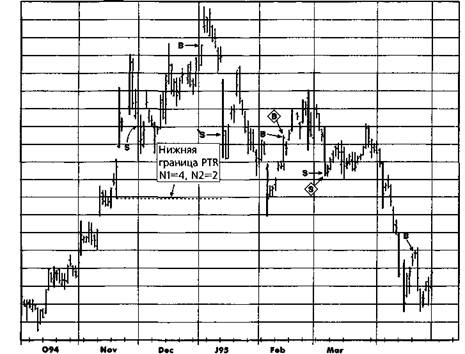

Следующий сигнал к продаже, который был сгенерирован при закрытии ниже минимума дня с широким диапазоном 29 марта 1994 г., сам появляется в день с широким диапазоном (рис. 18.3). Заметьте, что хотя нижняя граница PTR, т.е. минимум 29 марта 1994 г., дает сигнальный уровень, который не далек от максимума марта 1994 г., в действительности сигналы появляются намного ниже, поскольку первое закры-

Заметьте, что, хотя было много дней с ценой закрытия ниже минимума второго дня с широким диапазоном в марте, эти цены закрытия не оказывались ниже истинного минимума этого дня, который был много ниже. (Помните, что для определения PTR используются истинные минимум и максимум, поскольку интервал цен между этими двумя уровнями — истинный диапазон — намного более репрезентативен с точки зрения волатильности, чем обычный диапазон.)

ГЛАВА 18. примеры оригинальных торговых систем 657

Рисунок 18.1.

СИСТЕМА ДНЯ С ШИРОКИМ ДИАПАЗОНОМ, ГРАФИК 1: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА САХАР

Замечания: Жирные штрихи обозначают дни с широким диапазоном. В, S — сигналы к покупке и продаже при N1 = 0 и N2 = 0; <$>, <ф> - сигналы к покупке и продаже при N1 = 4 и N2 = 2.

тие под этим уровнем намного ниже него. Эта сделка так же, как и следующие две, ведет к небольшим потерям, за которыми следует высокоприбыльный сигнал к покупке в августе 1994 г. (рис. 18.3). Четыре следующие сделки приводят к серии убытков — от маленьких до умеренных (рис. 18.4). Последняя сделка снова приводит к большому доходу.

Следует заметить, что сигнал 13 января 1995 г. является вторым сигналом к продаже, сгенерированным благодаря пробою минимума широкодиапазонного дня (28 ноября 1994 г.). Единственный широкодиапазонный день может приводить к генерации нескольких сигналов, если вслед за ним не появляются другие дни с широким диапазоном.

Чем отличаются сигналы, полученные при втором наборе параметров (N1 = 4, N2 = 2), от сигналов, сгенерированных при первом наборе параметров (N1 =0, N2 = 0)? Заметьте, что второй набор парамет-

658 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

Рисунок 18.2.

СИСТЕМА ДНЯ С ШИРОКИМ ДИАПАЗОНОМ, ГРАФИК 2: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА САХАР

|

| 11.2 |

| 10.8 |

| 10.4 |

Замечания: Жирные штрихи обозначают дни с широким диапазоном. В, S - сигналы к покупке и продаже при N1 = 0 и N2 = 0; <§>, ф - сигналы к покупке и продаже при N1 = 4 и N2 = 2.

ров ведет к более поздним сигналам к покупке в январе 1993 г. (рис. 18.1), поскольку использование последующих N2 дней в определении PTR приводит к более высокому значению максимума PTR. Майский сигнал к продаже в 1993 г. также появляется позже (рис. 18.1), поскольку PTR, использующий второй набор значений параметров, еще не определен (так как еще не прошли N2 дней после последнего дня с широким диапазоном) к тому моменту, когда сигнал к продаже включается первым набором параметров.

Второй набор параметров также приводит к задержке сигнала на покупку в сентябре 1993 г. (рис. 18.2), но уже по другой причине. В этом случае использование предшествующих четырех дней для определения PTR приводит к более высокому значению верхней границы PTR.

ГЛАВА 18. примеры оригинальных торговых систем 659

Рисунок 18.3.

СИСТЕМА ДНЯ С ШИРОКИМ ДИАПАЗОНОМ, ГРАФИК 3: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА САХАР

Замечания: Жирные штрихи обозначают дни с широким диапазоном. В, S - сигналы к покупке и продаже при N1 = 0 и N2 = 0; <ф>, ф - сигналы к покупке и продаже при N1 = 4 и N2 = 2.

Сигнал к покупке, соответствующий аналогичному сигналу, появляющемуся при первом наборе параметров 1 декабря 1993 г., возникает более чем на два месяца позже (3 февраля 1994 г.) по похожим причинам (рис. 18.2). Аналогично ситуации с сигналом к продаже в мае 1993 г. (рис. 18.1) Н2-дневное ожидание определения PTR также приводит к задержке сигналов, соответствующих апрельскому 1994 г. сигналу к покупке и июньскому 1994 г. сигналу к продаже при первом наборе параметров (рис. 18.3).

В каждом из описанных выше шести случаев задержка, вызванная использованием второго набора параметров, приводит к менее выгодному или более неблагоприятному уровню открытия позиции. Это не случайно, поскольку более широкие PTR, определяемые ненулевыми

660 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

Рисунок 18.4.

СИСТЕМА ДНЯ С ШИРОКИМ ДИАПАЗОНОМ, ГРАФИК 4: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА САХАР

|

| 13.8 13.6 13.4 13.2 13.0 12.8 12.6 12.4 12.2 12.0 11.8 11.6 11.4 11.2 11.0 10.8 10.6 10.4 |

| May |

| Apr |

Замечания: Жирные штрихи обозначают дни с широким диапазоном. В, S — сигналы к покупке и продаже при N1 = 0 и N2 = 0; <§>, <^ - сигналы к покупке и продаже при N1 = 4 и N2 = 2.

значениями N1 и N2, всегда будут приводить к эквивалентным или более высоким сигналам к покупке или к эквивалентным или более низким сигналам к продаже.

Читатель может поинтересоваться, зачем кому-то может потребоваться использовать ненулевые значения параметров, если возникающие задержки при открытии позиции приводят к эквивалентным или худшим результатам, чем те, что основываются на нулевых значениях N1 и N2. Лело в том, что более широкие PTR, возникающие при ненулевых значениях N1 и N2, могут отфильтровать некоторые сигналы, ведущие к убыткам. Например, заметьте, что намного более низкий уровень нижней границы PTR в случае, когда N1 = 4, а N2 = 2 (обозначен на рис. 18.4 штриховой линией), позволяет избежать убыточного сигнала к продаже 1 декабря 1994 г.

ГЛАВА 18. примеры оригинальных торговых систем 661

Кроме того, также отфильтровывается убыточный сигнал к покупке 3 января 1995 г., поскольку система в этот момент не находится в короткой позиции.

В итоге в этом примере поведения рынка негативное воздействие худших цен открытия позиций, к которым приводит использование ненулевых значений для N1 и N2, перевешивает выгоды от фильтрации убыточных сделок. Часто, тем не менее, оказывается верным противоположное.

Следует подчеркнуть, что выбранный пример был призван проиллюстрировать механику работы системы дня с широким диапазоном, а не выставить эту систему в наилучшем свете. Поэтому этот пример умышленно включает в себя как отрезки с большими выигрышами, так и убыточные сделки. Заметьте, что я с легкостью мог бы представить эту систему как виртуальный Священный Грааль, ограничив иллюстрации периодом с января 1993 г. по октябрь 1993 г. — временным отрезком, на котором система купила возле дна, продала возле вершины (top), а потом снова купила возле дна. Такие специальным образом подобранные иллюстрации нередко встречаются в книгах, журнальных статьях и особенно в рекламе. Мы вернемся к этому предмету в дискуссии по поводу «хорошего выбора примера» в гл. 20.