Порядок начисления и учета амортизации основных средств и нематериальных активов.

Стоимость объектов основных средств погашается посредством начисления амортизации. Амортизация не начисляется по:

• объектам жилищного фонда (жилые дома, общежития, квартиры и др.),

• объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и т. п.);

• продуктивному скоту буйволам, волам и оленям;

•многолетним насаждениям, не достигшим эксплуатационного возраста.

По указанным объектам основных средств и объектам основных средств некоммерческих организаций производится начисление износа в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на отдельном забалансовом счете 010 «Износ основных средств».

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств предназначен пассивный счет 02 «Амортизация основных средств».

Начисление амортизации объектов основных средств производится одним из следующих способов:

• линейный способ;

• способ уменьшаемого остатка;

• способ списания стоимости по сумме чисел лет срока полезного использования;

• способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течении всего срока полезного использования объектов, входящих в эту группу.

Объекты основных средств стоимостью не более 40000 рублей за единицу, а также приобретенные книги, брошюры и т.п. разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. Для обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

Годовая сумма амортизационных отчислений определяется:

- при линейном способе — исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

• при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, установленного в соответствии с законодательством Российской Федерации;

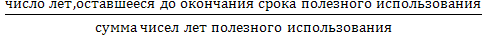

• при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта;

• при способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы и оформляют специальной разработочной таблицей «Расчет амортизации основных средств» . Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету Определение срока полезного использования объекта основных средств производится исходя из:

• ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью; -

• ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета. Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости это го объекта либо списания этого объекта с бухгалтерского учета.

В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а так же в период восстановления объекта, продолжительность которого превышает 12 месяцев.

При линейном методе годовая сумма амортизации определяется, исходя из первоначальной (восстановительной) стоимости и нормы амортизации, исчисленной, исходя из срока полезного использования.

Пример

Первоначальная стоимость объекта – 100 000 руб., срок полезного использования – 5 лет.

Амортизация (в год) =  x

x  = 20 000 руб. в год.

= 20 000 руб. в год.

20 000/12 =1 667 руб. в месяц.

При методе уменьшаемого остатка годовая сумма определяется, исходя из остаточной стоимости объекта основных средств на начало отчётного года и годовой нормы амортизации, начисленной, исходя из срока полезного использования. При применении данного метода разрешается использовать коэффициенты ускорения, а именно коэффициент 2 и коэффициент 3 при лизинге.

Пример

Первоначальная стоимость объекта 100 000 руб., срок полезного использования – 5 лет.

Амортизация (в год) = 100 000 х  х 2 = 40 000 руб.

х 2 = 40 000 руб.

Амортизация (2 год) = (100 000 - 40 000) х  х 2= 24 000 руб.

х 2= 24 000 руб.

По сумме чисел лет полезного использования (кумулятивный способ). Годовая сумма амортизации определяется, исходя из первоначальной или восстановительной стоимости и годового соотношения к:

Пример

Первоначальная стоимость объекта 100 000 руб., срок полезного использования – 5 лет.

Амортизация (в год) = 100 000 х  = 3 333 руб.

= 3 333 руб.

Амортизация (2 год) = 100 000 х  = 26 666 руб.

= 26 666 руб.