Тема 6. УПРАВЛІННЯ ПРИБУТКОМ

Методичні вказівки до вивчення теми

Прибуток є показником, що формується на мікрорівні. Узагальнюючи в собі фінансові результати різних видів діяльності, прибуток формує одне з джерел сплати податків і поповнює джерела формування фінансових ресурсів підприємства. Управління прибутком підприємства розподіляється на дві важливі підсистеми:

- управління формуванням прибутку;

- управління розподілом прибутку.

З урахуванням змісту процесу управління прибутком формуються його мета і задачі (табл. 6.1 допоможе зрозуміти цей процес).

Виконання фінансовим менеджером підприємства основних завдань управління формуванням прибутку підприємства спрямоване на врахування таких особливостей:

- потенційна різноманітність структури прибутку підприємства (за видами діяльності);

- специфічність формування та обліку прибутку підприємства в часі;

- вплив на прибуток звітного періоду збиткових результатів окремих видів діяльності поточного і попереднього періодів господарювання.

Таблиця 6.1

Система основних завдань, спрямованих на реалізацію головної мети керування прибутком

| Головна мета управління прибутком | Основні завдань управління прибутком |

| Забезпечення максимізації добробуту власників підприємства в поточному і перспективному періоді | 1. Забезпечення максимізації розміру формованого прибутку, що відповідає ресурсному потенціалу підприємства і ринковій кон'юнктурі 2. Забезпечення оптимальної пропорційності між рівнем формованого прибутку й імовірним рівнем ризику 3. Забезпечення високої якості формованого прибутку 4. Забезпечення виплати необхідного рівня доходу на інвестований капітал власникам підприємства 5. Забезпечення формування достатнього обсягу фінансових ресурсів за рахунок прибутку відповідно до завдань розвитку підприємства в майбутньому періоді 6. Забезпечення постійного зростання ринкової вартості підприємства 7. Забезпечення ефективності програм участі персоналу в прибутку |

Прогнозування прибутку підприємства проводиться лише в рамках його звичайної діяльності в розрізі визначення сум прибутку від операційної діяльності, фінансових операцій та іншої звичайної діяльності.

Поняття фінансових результатів діяльності трактується в П(С)БО 3 «Звіт про фінансові результати»:

- збитки – це перевищення суми витрат над сумою доходів, для отримання яких здійснені ці витрати;

- прибуток – це сума, на яку доходи перевищують пов'язані з ними витрати;

- чистий прибуток (збиток) формується поступово протягом фінансово-господарського року від усіх видів звичайної та надзвичайної діяльності;

- різниця між чистим доходом і собівартістю реалізованої продукції (товарів, робіт, послуг) називається валовим прибутком (збитком).

Собівартість продукції (товарів, робі і послуг) – це поточні витрати підприємства на її виробництво та реалізацію (у грошовій формі). Склад витрат, які можна відносити на собівартість, регламентований державою, а саме «Методичними рекомендаціями з формування собівартості продукції (робіт, послуг)» від 2 лютого 2001 р.

Фінансовий результат від операційної діяльності визначається як алгебраїчна сума валового прибутку (збитку), іншого операційного доходу, адміністративних витрат, витрат на збут та інших операційних витрат.

Фінансовий результат від звичайної діяльності до оподаткування визначається як алгебраїчна сума прибутку (збитку) від операційної діяльності, фінансових та інших доходів, фінансових та інших витрат.

Різниця між прибутком від звичайної діяльності до оподаткування та сумою податку на прибуток являє собою кінцевий фінансовий результат від звичайної діяльності.

Окремо від фінансових результатів від звичайної діяльності відображаються відповідно: невідшкодовані збитки та прибутки від надзвичайних подій (стихійного лиха, пожеж, техногенних аварій тощо).

Остаточний фінансовий результат діяльності підприємства – чистий прибуток (збиток) визначається як різниця між різними видами доходів та витрат підприємства за звітний період.

Особливе значення фінансові менеджери підприємства надають плануванню прибутку від основної діяльності, який є найвагомішим результуючим показником ефективності ведення обраного власниками підприємства бізнесу. В сучасних умовах господарювання широке застосування одержав розрахунок кінцевих результатів діяльності підприємства за допомогою методу «Витрати – Обсяг – Прибуток», який відповідає на найважливіші запитання, що стоять перед фінансистами підприємства на всіх основних етапах його грошового обігу:

I етап:

1. Скільки готівки необхідно підприємству?

2. Як мобілізувати ці кошти?

3. До якого ступеня можна збільшувати фінансовий ризик, використовуючи ефект фінансового важеля?

II етап:

1. Що важливіше для підприємства: висока рентабельність чи висока ліквідність?

2. Що дешевше: придбання чи оренда нерухомості?

3. Чи слід продавати продукцію нижче її собівартості?

4. Якої продукції виробляти більше: А чи В?

5. Як вплине на продукцію ефект зміни обсягу виробництва чи збуту?

III етап:

1. Яким повинен бути в наявності оптимальний рівень товару, щоб задовольнити клієнтів, але не залучати на це багато оборотних засобів?

2. Яка оптимальна величина короткострокового кредиту, одержаного підприємством, що дозволяє забезпечити і стимулювати продаж товару в розстрочку при одночасному зниженні імовірності виникнення безнадійних боргів і мінімізації коштів, що відволікаються дебіторською заборгованістю?

IV етап:

1. Яку частину прибутку розподіляти в якості дивідендів?

2. Як знизити суми податків?

Операційний аналіз – невід'ємна частина управлінського обліку. Його дані становлять комерційну таємницю підприємства. Він сприяє пошуку найбільш вигідних комбінацій між змінними витратами на одиницю продукції, постійними втратами, ціною та обсягом продажу. Тому цей аналіз є неможливим без розподілу витрат на постійні й змінні.

Фінансовому менеджеру обов'язково треба пам'ятати про характер руху витрат (сумарних і на одиницю продукції) (табл. 6.2), щоб забезпечити беззбиткову роботу суб’єкта господарювання.

Таблиця 6.2

Вплив зміни обсягу виробництва (реалізації) продукції на змінні й

умовно-постійні витрати

| Обсяг виробництва (збуту) | Змінні витрати | Постійні витрати | ||

| Сумарні | На одиницю продукції | Сумарні | На одиницю продукції | |

| Зростає | Збільшуються | Постійні | Постійні | Зменшуються |

| Зменшується | Зменшуються | Постійні | Постійні | Збільшуються |

Визначення беззбитковості можна провести графічно.

До складу постійних витрат входять затрати, сума яких не залежить від зміни обсягу виробництва і реалізації продукції в рамках певного часового періоду. Як правило, постійні витрати здійснюються і за умови відсутності основної діяльності. Постійні витрати, в свою чергу, поділяються на абсолютно постійні (здійснення орендних платежів) та умовно-постійні (знос малоцінних і швидкозношуваних предметів).

Обсяг змінних витрат перебуває у прямій залежності від зміни обсягу виробництва і реалізації продукції. За характером такої залежності змінні витрати можуть мати пропорційний, дегресивний або прогресивний характер росту.

Таблиця 6.3

Вихідні дані обсягу виробництва і затрат

| Показники | Значення показників | Різниця між максимальними й мінімальними величинами | |

| Макс. | Мін. | ||

| 1 . Обсяг виробництва, тис. шт. | 8.5 | 4,0 | 4,5 |

| 2. Питома вага, % | 47,1 | 52,9 | |

| 3. Сума витрат, тис. грн. | 247,4 | 152,0 | 95,4- |

З метою достовірнішого поділу затрат підприємства на постійні й змінні використовують такі методи: максимального і мінімального значення обсягу виробництва, математично-статистичний, графічний з побудовою кореляційного поля і т. ін.

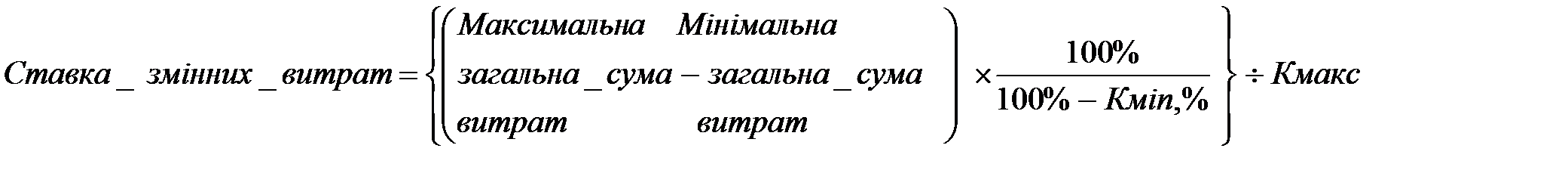

Розглянемо метод максимального і мінімального значення обсягу виробництва. Його етапи наступні:

1) по підприємству аналізують дані звітного року в розмірі щомісячних обсягів виробництва у натуральному (кількісному) вимірі та здійснених фактичних затрат у вартісному вимірі. Із сукупності даних вибирають два періоди з найбільшим і найменшим обсягом виробництва (наприклад, лютий і серпень);

2) аналітик будує таблицю для знаходження різниці по рівнях обсягу виробництва і затрат (табл. 6.3);

3) визначають розмір змінних витрат на одиницю виробу за Кмін – мінімальний обсяг виробництва у процентах до максимального; Кмакс – максимальний обсяг виробництва, у тис. шт.;

4) визначають суму постійних витрат:

, (6.1)

, (6.1)

Постійні витрати = Максимальна сума витрат – Розмір змінних затрат×Кмакс ; (6.2)

5) складають рівняння загального обсягу витрат підприємства, що відображає залежність зміни загальних втрат від обсягу виробництва:

Сума витрат = Постійні витрати + Змінні затрати на одиницю продукції ×Обсяг виробництва продукції. (6.3)

На базі системи аналізу витрат, обсягу реалізації та прибутку фінансовий менеджер підприємства вирішує такі питання:

1. Визначення обсягу реалізації продукції, що забезпечує беззбиткову діяльність підприємства (сума чистої виручки від реалізації продукції = сумі загальних витрат на реалізовану продукції).

Виручка від реалізації, при якій забезпечується беззбиткова діяльність підприємства за умови неотримання прибутку, називається порогом (межею) рентабельності. У вартісному вимірі поріг рентабельності визначається таким чином:

ПР = ПВ /Д, (6.4)

де ПР – поріг рентабельності;

ПВ – постійні витрати підприємства;

Д – результат від реалізації після відшкодування змінних витрат у відносному вираженні.

У натуральному вимірі поріг рентабельності визначається так:

Кпор = ПР даного товару / Ціна реалізації = ПВ / (Ц – ЗВ). (6.5)

тут Кпор – порогова кількість товару;

Ц – ціна одиниці товару;

ЗВ – змінні витрати на одиницю товару.

За умови виробництва і реалізації підприємством товарів різного асортименту порогова кількість товарів окремого асортименту визначатиметься як

Кпор = (Сума постійних витрат × Пв) / (Ц1 - З1), (6.6)

де Пв – питома вага товару у загальній сумі виручки від реалізації;

З – змінні витрати на одиницю товару

2. Визначення обсягу реалізації продукції, що забезпечує беззбиткову діяльність підприємства протягом відносно тривалого періоду.

Тривалий період (протягом якого можливі зміни обсягів не тільки змінних, але й постійних витрат, необхідних для діяльності підприємства, рівня ринкової ціни продукції підприємства та зміни безпосередньо значень порогу рентабельності) може бути представлений як певна послідовність окремих короткочасних періодів.

3. Визначення необхідного обсягу реалізації продукції для отримання запланованої (цільової) суми валового прибутку (ВП) від основної діяльності.

4. Визначення запасу фінансової міцності підприємства.

Розраховується розмір можливого зниження обсягу реалізації продукції у вартісному вимірі за несприятливої ринкової кон'юнктури, що забезпечує прибуткову діяльність підприємства.

Запас фінансової міцності=Виручка від реалізації-Поріг рентабельності (6.7)

Якщо розрахувати отриманий обсяг запасу фінансової міцності у процентах до виручки від реалізації, то оптимальним значенням даного показника є 10% і більше.

5. Визначення необхідного обсягу реалізації продукції для отримання запланованої (цільової) суми маржового прибутку (МП) від основної діяльності.

6. Визначення необхідного обсягу реалізації продукції для отримання запланованої (цільової) суми чистого прибутку (ЧП) від основної діяльності.

7. Визначення можливих результатів зростання валового прибутку від реалізації продукції за оптимізації співвідношення постійних та змінних витрат на виробництво і реалізацію продукції.

Збільшення обсягу прибутку підприємства залежить від трьох факторів:

- збільшення обсягу реалізації продукції;

- підвищення ціни на продукцію;

- зниження затрат на виробництво і реалізацію.

Поширеними у фінансовому менеджменті способами максимізації і темпів наростання прибутку є:

1) метод граничного аналізу з оптимізацією затрат, обсягу виробництва продукції і прибутку, в основу якого покладено зіставлення граничної виручки з граничними витратами [7, с. 33-36];

2) метод операційного левериджу.

Метод операційного левериджу побудований на зіставленні виручки від реалізації із загальними витратами, а також змінними та постійними витратами. Його зміст полягає в наступному. Будь-яка зміна виручки від реалізації продукції породжує ще значнішу зміну прибутку. Даний феномен має назву виробничого (операційного) важеля, сила дії якого визначається за формулою

Сила дії виробничого важеля = результат від реалізації після відшкодування змінних витрат / Прибуток = МП / П. (6.8)

Але ступінь такої зміни залежить від співвідношення між постійними та змінними витратами підприємства, що називається коефіцієнтом операційного левериджу:

Коефіцієнт операційного левериджу = Постійні витрати на виробництво та реалізацію продукції / Змінні витрати на виробництво та реалізацію продукції = Постійні затрати на виробництво та реалізацію продукції / Повна сума затрат на виробництво та реалізацію продукції (6.9)

Співвідношення приросту суми валового прибутку та суми обсягу реалізації, що досягається за при певному коефіцієнті операційного левериджу, називають ефектом операційного левериджу:

Ефект операційного левериджу = Темп приросту валового прибутку. % /

Темп приросту обсягу реалізації продукції, % (6.10)

При застосуванні методу операційного левериджу необхідно враховувати ряд особливостей:

- позитивний вплив операційного левериджу може бути досягнутий лише за умови переходу підприємством порогу рентабельності основної діяльності;

- ніж вище значення коефіцієнта операційного левериджу, тим вищим буде його ефект при збільшенні приросту обсягу реалізації продукції;

- за умови зниження обсягу реалізації продукції значною мірою знижуватиметься валовий прибуток;

- ефект операційного левериджу може повністю виявлятись лише в короткотерміновому періоді.

Використовуючи механізм операційного левериджу, підприємства можуть цілеспрямовано управляти постійними й змінними витратами з метою визначення такої їх комбінації, за якої б утримувався найбільший з усіх можливих прибутків.

Формування прибутку підприємства в часі має специфічний характер. Бухгалтерська звітність підприємства дозволяє визначити суму прибутку за певні проміжки часу станом на певну дату. Реально формування прибутку на підприємстві відбувається постійно, що пов'язано з безперервним процесом фінансової діяльності підприємства. За кожною реалізаційною операцією, пов'язаною з відвантаженням продукції, наданням послуг, виконанням робіт або надходженням коштів від здійснення тих чи інших видів діяльності відбувається процес формування прибутку. Тому з метою оперативного управління формуванням прибутку фінансові менеджери розраховують його обсяг у складі виручки від реалізації тих чи інших грошових надходжень. Даний розрахунок, як правило, проводиться з використанням показників рентабельності чи показника витрат на грошову одиницю.

Вплив на прибуток звітного періоду збиткових результатів діяльності попереднього періоду господарювання підприємства зумовлений сальдовим методом його визначення, що і призводить до часткової втрати отриманого прибутку внаслідок раніше допущених збитків.

Розробка цінової політики та її оптимізація на підприємстві

Завдання максимізації прибутку полягає в тому, щоб визначити стан динамічної рівноваги між попитом і пропозицією, а також встановити рівноважну ціну і відповідний обсяг продаж

Для підприємства, яке бажає досягти стійкого положення на ринку, встановлення ціни має ключове значення для успіху обраної стратегії. Ціна є інструментом стимулювання попиту і одночасно являє собою головний фактор довгострокової рентабельності.

Визначена ціна безпосередньо формує рівень попиту і, отже, обсяг продаж при еластичному попиті. Надмірно висока або низька ціна може підірвати успіх товару.

Існує декілька методів формування ціни.

Витратний метод формування ціни

Традиційний спосіб встановлення ціни (Р) полягає в додаванні до повної суми витрат, що відповідають плановому рівню випуску, деякої фіксованої надбавки, що визначається плановим рівнем прибутку (бажаним рівнем рентабельності):

Р = С + d = (Сзмін + Спост ) + d, (6.11)

де Р, С – ціна, витрати на одиницю, що відповідають плановому рівню випуску;

C змін – змінні витрати на одиницю продукції;

С пост – сумарні постійні витрати.

Призначення ціни тільки з позиції рентабельності може створювати ілюзію стабільного одержання прибутку.

Головний недолік ціни, яка визначається виключно з точки зору витрат – це ігнорування залежності між ціною і обсягом продажу. Немає ніяких гарантій, що ця ціна забезпечить той обсяг продаж, виходячи з якого вона була розрахована.

Небезпечною є ситуація, коли реальний обсяг продаж виявляється нижчим від бажаного рівня: це звичайно підштовхує управлінців до додаткового підвищення ціни для збереження рентабельності.

При еластичному попиті ця поведінка цін призводить до подальшого зменшення обсягу продаж. Постійні витрати при цьому розподіляться на меншу кількість товару і виявиться, що при орієнтації на фіксовану рентабельність необхідно буде знову підвищити ціни.

Таким чином, якщо в ціноутворенні підприємство притримується бажаного рівня випуску, величини втрат і заданого рівня рентабельності, не розуміючи основної тенденції еластичного попиту, то воно може прийняти помилкове рішення. Використовуючи в ціноутворенні поняття беззбитковості, помилкові рішення можна виключити.

Метод маркетингових оцінок

Аналіз витрат дозволяє бачити наслідки різних нових стратегій, які розглядає підприємство. Спираючись на результати аналізу, легше перейти до аспектів ціноутворення, що мають якісний характер і пов'язані з чуттєвістю попиту і реакцією конкурентів.

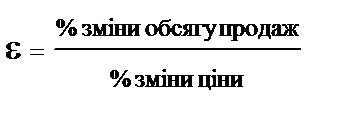

Дуже важливе для аналізу попиту поняття цінової еластичності: виражена у відсотках зміна обсягу продаж товару в результаті зміни його ціни на 1 %:

(6.12.)

(6.12.)

Якщо попит еластичний, то при збільшенні ціни він спадає, зменшується виручка від реалізації, а підприємство може втратити весь прибуток. Цінова еластичність, як правило, від'ємна, тому що підвищення ціни призводить до зниження попиту, і навпаки.

Еластичність вимірює вплив зміни ціни на зміни обсягу продаж, але не показує вплив ціни на інші більш складні й часто комплексні характеристики, важливі для розуміння реакції покупця (наприклад, віддача переваги певній марці). Крім того, на практиці важко досягти оцінок еластичності, достатньо стабільних і надійних для визначення на їх підставі оптимальної ціни.

Використання гнучкої ціни, тобто продажу одного виду товару різним покупцям за різними цінами – один з практичних прикладів управління еластичністю.

Для вибору варіантів зміни ціни керуються такими правилами:

- при еластичності попиту більше одиниці (попит еластичний) зміна ціни на 1 % дає більше 1 % зміни обсягу збуту. Отже, зниження ціни викликає таке зростання попиту, при якому загальна виручка зростає;

- якщо еластичність попиту дорівнює одиниці, то кожний відсоток зміни ціни приносить 1 % зміни обсягу збуту;

- при еластичності попиту менше одиниці (попит нееластичний) зміна ціни на 1 % дає менше 1 % зміни обсягу збуту. Тому зниження ціни не викликає такого підвищення попиту і не компенсує зменшення виручки.

Метод граничних втрат

Для максимізації прибутку фінансові менеджери використовують варіантні розрахунки прибутку при різних цінах і обсягах виробництва і визначають оптимальний обсяг виробництва і ціну, що забезпечують найбільший прибуток.

Випуск кожної додаткової одиниці продукції викликає приріст загальної виручки на величину, яка називається в економічній теорії граничною виручкою, а також збільшення валових (сумарних) витрат на величину, що називається граничними втратами. Якщо гранична виручка перевищує граничні витрати, то прибуток збільшується, і, навпаки, якщо гранична виручка менша граничних витрат, прибуток зменшується. При цьому потрібно пам'ятати наступне правило: найбільший прибуток підприємству забезпечують такі обсяг випуску продукції і ціна, при яких граничні витрати дорівнюють або максимально наближаються до граничної виручки

З урахуванням вищесказаного вибирають найкращий результат (табл. 6.3).

Таблиця 6.3

Варіанти розрахунку прибутку

| Кількість реалізованих виробів, тис.шт. | Ціна одного виробу, грн. | Виручка від реалізації, тис. грн. | Валові витрати, тис.грн. | Прибуток. тис.грн (1 – 4) | Гранична виручка, тис.грн. | Граничні витрати, тис.грн | Різниця між граничною виручкою і граничним витратами, тис.грн. (6-7) |

| - | - | - | |||||

| + 40 | |||||||

| + 30 | |||||||

| -30 | |||||||

| -20 | -90 | ||||||

| -180 | -20 | -160 | |||||

| -410 | -60 | -230 |

Управління розподілом прибутку

Отриманий прибуток підприємство розподіляє за двома напрямами:

- на фінансування певних витрат на рівні держави шляхом сплати в державний та місцеві бюджети податку на прибуток;

- на формування на рівні підприємства фінансових ресурсів грошових фондів, які мають певне призначення і виконують відповідні функції в його діяльності.

Відповідно управління розподілом прибутку підприємства передбачає вирішення таких завдань:

- забезпечити збільшення абсолютної суми прибутку після сплати податку на прибуток;

- забезпечити збільшення абсолютної суми чистого прибутку підприємства;

- визначення оптимального співвідношення у використанні чистого прибутку на споживання і накопичення;

- визначення оптимального розміру прибутку, який спрямовується на виплату дивідендів.

Ці завдання фінансові менеджери вирішують, враховуючи особливості чинної податкової політики (шляхом оптимального зменшення оподатковуваної суми прибутку, використання діючих податкових пільг, оптимізації податкових платежів у часі, врахування чинних умов оподаткування дивідендних виплат тощо.)

Вибір дивідендної політики

До функцій фінансового менеджера входять розробка й обґрунтування пропозицій з розподілу чистого прибутку і формування грошових фондів підприємства. При цьому найважливішими завданнями є узгодження дивідендної й інвестиційної політики і забезпечення оптимальних пропорцій між реінвестуванням прибутку і використанням її на споживання.

Особливу увагу дивідендній політиці приділяють відкриті акціонерні товариства. Менеджери таких підприємств повинні не тільки піклуватися про раціональний розподіл прибутку на нагромадження і споживання, але і враховувати реакцію фондового ринку на підвищення чи зниження дивідендів. Інформація про дивідендну політику відкритих акціонерних товариств ретельно відслідковується учасниками фінансового ринку, зацікавленими особами. При цьому аналізуються такі основні показники, що характеризує дивідендну політику акціонерного товариства:

Ставка дивіденду на одну акцію =

( Дивідендний фонд / Акціонерний капітал) × 100 (6.13)

Доход на одну звичайну акцію = Чистий прибуток / Середня кількість звичайних акцій в обороті (6.14)

Коефіцієнт „ціна – доход” =

= Ринкова вартість акції (курс) / Доход на одну звичайну акцію (6.15)

Дивідендний доход = Дивіденд на одну акцію / Ринкова вартість акції (6.16)

Коефіцієнт виплати дивідендів = Дивіденд на одну акцію / Доход на одну акцію (6.17)

Інформація про ці показники публікується у фінансовій пресі, а отже, збої у виплаті дивідендів можуть призвести до зниження ринкової вартості акцій.

Інтереси акціонерів пов'язані з підвищенням їхнього сукупного доходу. Необхідно з'ясувати, яка дивідендна політика дасть найбільший приріст цього доходу. Дослідження привели до появи двох теорій дивідендної політики.

1. Теорія нарахування дивідендів за залишковим принципом

Відповідно до цієї теорії дивідендний фонд по звичайних акціях формується після фінансування за рахунок прибутку всіх необхідних витрат, тобто погашення кредитів, виплати фіксованих дивідендів по привілейованих акціях, відрахувань у фонд розвитку для здійснення інвестицій, а сума, що залишилася, направляється на виплату дивідендів.

Основними розробниками цієї теорії вважаються Ф. Модільяні і М. Міллер (звідси і скорочена назва – теорія М-М).

Головна теза цієї теорії полягає в тому, що акціонери віддають перевагу стабільності дивідендної політики, а не одержанню надвисоких доходів. Крім того, ці вчені вважали, що сума виплачуваних дивідендів приблизно дорівнює витратам, які необхідно нести для вишукування додаткових джерел фінансування інвестицій. Звідси вони прийшли до висновку, що дивідендна політика на ціну акцій і сукупне багатство акціонерів не впливає і тому не потрібна; пріоритет треба віддавати інвестиційній політиці.

2. Більш розповсюдженою є теорія, що дістала назву – «синиця в руці». Головний її розробник М. Гордон виходив з того, що інвестори хочуть мінімізувати ризик, тому завжди віддають перевагу поточним дивідендам, можливим майбутнім виплатам і приростам акціонерного капіталу. Одержувані регулярно дивіденди зменшують ризик, невизначеність для акціонера, що віддають перевагу менший, але постійний доход на вкладений капітал. Це приводить до підвищення ціни акціонерного капіталу, тому що збільшується попит на акції. І навпаки, якщо дивіденди компанією не виплачуються, те збільшується невизначеність, зростає необхідна інвесторами норма доходу, що приводить до зниження ринкової ціни акцій.

У практичних ситуаціях фінансовим менеджерам необхідно враховувати конкретні обставини і вибирати підхід відповідно до обставин. Доводиться балансувати між виплатою достатніх дивідендів (щоб були задоволені акціонери) і реінвестуванням прибутку (для забезпечення розвитку підприємства). Зваженою вважається дивідендна політика без різких коливань (різке зниження дивідендів в одному році, потім підвищення і т.д. ), при якій щорічно виплачується стабільний доход. По можливості, треба намагатися забезпечити акціонерам доход більший, ніж банківський відсоток. Іноді можна вдаватися до виплати дивідендів акціями, щоб зберегти прибуток в обороті підприємства.

Питання до теми

1. Зміст і завдання управління формуванням прибутку підприємства.

2. Управління прибутком від операційної діяльності.

3. Розкрийте зміст основних понять операційного аналізу – межа рентабельності, валова маржа, запас фінансової міцності, сила впливу операційного важеля.

4. Як дані операційного аналізу використовують для максимізації прибутку підприємства?

5. Управління собівартістю продукції та її вплив на формування прибутку від реалізації.

6. Розробка цінової політики та її оптимізація.

7. Управління формуванням прибутку від фінансових операцій.

8. Управління розподілом прибутку підприємства.

9. Управління використанням чистого прибутку підприємства.

10. Управління використанням чистого прибутку підприємства на виплату дивідендів.

11. Теорії дивідендної політики

Література

1. Закон України «Про внесенні змін і доповнень до Закону України «Про оподаткування прибутку підприємств» від 22 05 97 (з наступними змінами та доповненнями).

2. Бланк И. А. Словарь – справочник финансового менеджера. – К: Ника-Центр, 1998. – 270с.

3. Воробйов Ю М Фінансовий менеджмент: Навч. посібник. Кн. 1. – Сімферополь: Таврія, 1999 – С 96-182.

4. Гридчина М.В. Финансовый менеджмент: Курс лекций. – К.:МАУП, 2002. – 160с.: – С. 58-71

5. Финансовый менеджмент: Учебник для вузов / Под. ред. проф. Н Ф.Самсонова – М : Финансы ЮНИТИ. 1999. – С. 363-397

6. Финансовый менеджмент: теория и практика: Учебник/ Под ред. проф. Стояновой Е.С. – М: Из-во «Перспектива», 2004. – С.182-235

7. Фінансовий менеджмент: Навч. посібник: /За ред.проф. Г.Г. Кірейцева – К.: ЦУЛ, 2002 – с. 144-177.

8. Шеремет А.Д., Хайфулин Р С. Методика финансового анализа – М: ИНФРА-М, 1996. – С. 33-36.