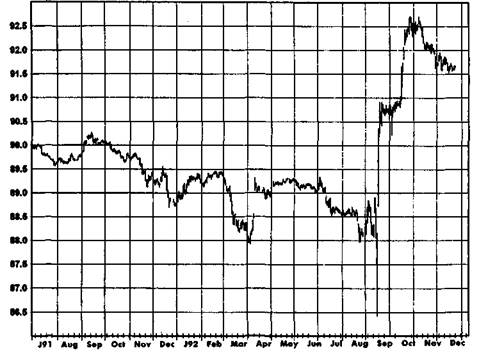

Торговые результаты, говорящие о рынке

А НЕ О СИСТЕМЕ: КОРОТКАЯ ПОЗИЦИЯ ПО ФУНТУ СТЕРЛИНГОВ, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

прибыль в течение одного или более года и очень мало случаев значительных убытков за единственный год. Следовательно, основная причина успеха этих систем в том, что их правила соответствуют старому принципу «позволяй расти твоей прибыли и быстро останавливай убытки».

10. Не следует избегать рынка из-за того, что резко вырастает его

волатильность. Фактически большинство волатильных рынков

часто оказываются наиболее прибыльными.

11. Анализ негативных результатов системы, результативность ко

торой в целом хороша, является эффективным инструментом

совершенствования системы.

12. Часто недооцениваемый факт состоит в том, что многие резуль

таты торговли нередко могут отражать скорее информацию о

рынке, чем о системе. Например, тот факт, что система, нахо-

дяшаяся в короткой позиции по фунту стерлингов в начале сентября 1992 г. (рис. 20.3), теряет всю свою незафиксированную прибыль прежде, чем изменяет позицию на противоположную, совсем не обязательно отражает неадекватность управления риском. Любую систему следования за трендом постигла бы та же участь. К моменту появления первых признаков силы «быков» рынок уже превысил весь торговый диапазон 14 предыдущих месяцев. При этом всего лишь днем ранее сделки на рынке заключались ниже минимума торгового диапазона предыдущих 14 месяцев!

Этот пример показывает, что нельзя оценить достоинства системы в вакууме. В некоторых случаях плохая результативность может отражать всего лишь тот факт, что рыночные условия привели бы к слабым результатам подавляющее большинство систем. Похожим образом удачные результаты также могут отражать условия рынка, а не определенную степень ценности тестируемой системы. Поэтому разумная оценка результативности новой системы должна включать сравнение с эталонным тестом (например, результативностью стандартных систем, таких как системы пересечения скользящих средних или пробоя, в течение того же самого периода на тех же самых рынках).

13. Для тестирования систем используйте непрерывные фьючерс

ные серии.

14. Для разработки и отладки систем используйте лишь небольшую

часть базы данных (небольшое количество рынков и незначитель

ный отрезок полного временного периода).

15. Используйте графики с наложенными на них сигналами систе

мы, что поможет вам в отладке систем.

16. При проверке точности и полноты сигналов, генерируемых си

стемой, исправляйте ошибки (допущенные при формулировке

торговых правил и при программировании) независимо от того,

увеличивают или снижают прибыль в тестовых примерах дан

ные исправления.

Измерение

Результативности торговли

Для каждой сложной проблемы существует простое, изящное и неверное решение

X./I. Менкен

НЕОБХОДИМОСТЬ НОРМАЛИЗАЦИИ ПРИБЫЛИ*

Слишком многие инвесторы при оценке финансовых управляющих совершают ошибку, фокусируясь исключительно на доходности**.

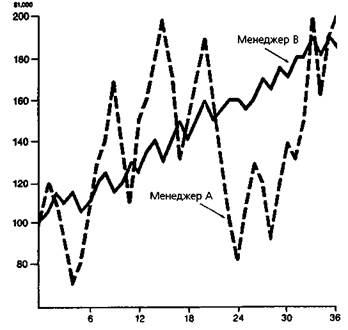

Помимо доходности, совершенно необходимо встраивать в процесс оценки некоторый способ измерения риска. Рассмотрим колебания стоимости активов на счетах менеджеров А и В на рис. 21.1***.

Хотя доходность менеджера А выше, если рассматривать весь период как целое, вряд ли можно утверждать, что А торгует лучше, чем В — обратите внимание на большое количество резких падений стоимости активов.

Следующий раздел представляет собой адаптацию статьи Дж. Швагера «Alternative to Sharpe Ratio Better Measure of Performance», Futures, p. 56-57, March 1985.

Большинство финансовых управляющих, работающих в сфере торговли фьючерсами (зарегистрированных Комиссией по торговле товарными фьючерсами), называются «советниками по фьючерсной торговле» (commodity trading advisors — СТА). Название, по моему мнению, на редкость неудачное. В этой главе используется более общий термин «финансовый управляющий», который можно рассматривать как взаимозаменяемый с СТА.

Хотя в примерах из этой главы оценивается результативность финансовых управляющих, похожие примеры могли бы быть приведены и в случае торговых систем. Там, где это необходимо, в явном виде указано на различия в способах оценки результативности финансового управляющего и системы.

734 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

Рисунок 21.1. НЕОБХОДИМОСТЬ НОРМАЛИЗАЦИИ ПРИБЫЛИ

Источник: Дж. Швагер «Alternative to Sharpe Ratio Better Measure of Performance», Futures, p. 56, March 1985.

И эта черта является негативной не просто потому, что инвесторы, работающие с менеджером А, будут переживать много неприятных периодов. Еше более важно то обстоятельство, что инвесторы, начинающие работать с менеджером А в плохой момент (а это вполне возможно), могут понести существенные убытки. Предполагая, что счет закрывается, когда потеряны 25-50% начальных активов, есть большая вероятность того, что инвесторы, работающие с менеджером А, будут выбиты из игры раньше, чем начнется период высокой результативности.

Кажется разумным предположить, что большинство инвесторов предпочли бы менеджера В менеджеру А, поскольку немного более низкая доходность менеджера В с лихвой компенсируется значительно меньшим риском. Более того, если бы менеджер В использовал немного более высокое соотношение «маржа/активы» (маржинальное плечо), его доходность оказалась бы лучше, чем у менеджера А, а падения стоимости активов по-прежнему были бы сравнительно небольшими. (Ис-

ГЛАВА 21. измерение результативности торговли 735

ходя из требований управления капиталом все управляющие будут ограничивать размер открытых позиций таким образом, чтобы отношение «маржа/размер открытых позиций» было равным 0,15-0,35.)

Ясно, что менеджер В имеет лучшую историю деятельности. Как показано на этом примере, любой разумный метод оценки результативности должен включать в себя способ измерения риска.

КОЭФФИЦИЕНТ ШАРПА

Необходимость рассматривать риск при оценке результативности была понята давно. Классическая мера отношения прибыльности к рискованности — коэффициент Шарпа — может быть выражена следующим образом:

E-I

| sd |

SR =

где £ — ожидаемая доходность,

/ — безрисковая процентная ставка, sd — стандартное отклонение прибыли.

£ обычно выражается как процентная доходность. Как правило, ожидаемая доходность предполагается равной средней доходности в прошлом. Поэтому, несмотря на то что £ всегда обозначает ожидаемую будущую доходность, мы будем использовать ее как синоним средней доходности в прошлом.

Введение / в коэффициент Шарпа раскрывает, что инвестор всегда мог бы заработать определенную безрисковую прибыль — например, инвестируя в казначейские векселя. Таким образом, доходность, превышающая безрисковую ставку, более значима, чем абсолютный уровень доходности.

Стандартное отклонение — это статистическая величина, предназначенная для измерения степени разброса данных. Формула для стандартного отклонения такова:

sd =

1=1

N-l

где X— среднее значение,

X. — отдельные значения данных, N — количество сегментов данных.

736 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

В применении к коэффициенту Шарпа N равно количеству временных интервалов. Например, если для исследуемого трехгодичного периода используются месячные временные интервалы, то N = 36.

При вычислении стандартного отклонения всегда необходимо выбирать временной интервал для сегментирования всего рассматриваемого периода имеющихся данных (недельные или месячные интервалы). Пусть, к примеру, данные о доходности финансового управляющего за данный год разбиты на недельные сегменты. Стандартное отклонение будет очень высоким, если доходность некоторых недель резко отличается от средней доходности за весь период имеющихся данных. И наоборот, стандартное отклонение будет низким, если доходности отдельных недель располагаются близко к средней доходности. Рис. 21.2 иллюстрирует два набора данных с одной и той же средней недельной доходностью, но существенно различными стандартными отклонениями.

Базовая предпосылка коэффициента Шарпа состоит в том, что стандартное отклонение измеряет риск. То есть чем больше отклонение доходности отдельных сегментов от среднего значения доходности, тем более рискованны инвестиции. В сущности, стандартное отклонение измеряет неопределенность прибыли. Должно быть интуитивно понятно, что при небольшом стандартном отклонении реальная прибыль скорее всего будет близка к ожидаемой (если, конечно, ожидаемая прибыль является хорошей оценкой реальной прибыли). С другой стороны, если стандартное отклонение велико, то оно предполагает большую вероятность того, что реальная прибыль будет существенно отличаться от ожидаемой.

Коэффициент Шарпа для финансового управляющего может быть вычислен напрямую, поскольку мы знаем величину активов, по отношению к которым вычисляется доходность. В случае торговой системы это не так. Применяя коэффициент Шарпа к торговой системе, мы можем выбрать один из двух подходов:

1. Оценить активы, которые требуются, чтобы торговать с помо

щью системы, и использовать эту оценку для вычисления про

центной доходности.

2. Упростить коэффициент Шарпа, удалив из него безрисковую

процентную ставку /. (Как объясняется далее, если использует

ся такая форма коэффициента Шарпа, то нет необходимости

оценивать активы, требующиеся для торговли с помощью сис

темы.) Таким образом, коэффициент Шарпа сократится до

SR = E/scf.

ГЛАВА 21. измерение результативности торговли 737

Рисунок 21.2.