Динамические методы оценки инвестиционных проектов

Инвестиции, материальную основу которых составляют деньги, имеют временную ценность. Она характеризуется тем, что денежные средства в данный момент и через определенный интервал времени при равной номинальной стоимости имеют совершенно разную покупательную способность. В связи с этим возникает необходимость финансово-экономической оценки инвестиций с помощью методов, основанных на дисконтировании. Наиболее корректными и обоснованными из них являются чистый дисконтированный доход, дисконтированный срок окупаемости, индекс доходности, индекс рентабельности, внутренняя норма доходности.

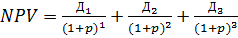

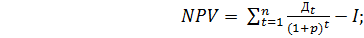

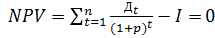

Расчет чистого дисконтированного дохода (Net Present Value - NPV) основан на сравнении того, что дадут инвестиции в будущем, с тем, что вложено сейчас. Чистый дисконтированный доход представляет собой разность между текущей, дисконтированной на основе расчетной ставки процента, стоимостью поступлений от инвестиций и величиной первоначальных инвестиционных затрат:

+…+

+…+  ; ()

; ()

()

()

где Дt – чистые денежные потоки за период t; I – первоначальные инвестиционные затраты; р – ставка дисконтирования; t – номер года; n – период «жизни» инвестиций.

Дисконтная ставка, используемая в расчете NPV, в условиях высокой нестабильности российской экономики не может быть рассчитана по стандартным методикам, которые используются в зарубежной практике. В качестве таковой можно использовать учетную ставку процента или ставку, принимаемую для долгосрочных кредитов банка.

Первоначальные инвестиционные затраты – это чистые денежные оттоки, которые могут включать инвестиции, осуществляемые при строительстве, реконструкции или покупке предприятия; инвестиции, направляемые на проектирование и разработку новой продукции, технологии, материалов; инвестиции на приобретение новых основных фондов; инвестиции на рационализацию, модернизацию действующего оборудования или технологических процессов, изменение размера оборотных средств, связанное с изменением программы выпуска; инвестиции на диверсификацию, связанные с изменением номенклатуры продукции; инвестиции, направляемые на НИОКР, подготовку кадров, рекламу, охрану окружающей среды. Кроме того, в составе инвестиций могут учитываться сопряженные капитальные вложения (затраты на развитие отраслей, поставляющих проектируемому объекту сырье, материалы, топливо, электроэнергию, а также на развитие транспорта, обеспечивающего транспортировку соответствующих грузов по всей технологической цепочке их производства и потребления).

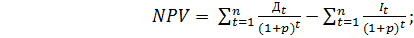

Чистые денежные потоки обычно определяются как экономическая прибыль (после уплаты налогов) плюс амортизационные отчисления и другие неденежные затраты. Если инвестиции осуществляются не единовременно, то формула для расчета NPV будет иметь следующий вид:

();

();

где It – инвестиционные затраты в t-й год.

Использование данного показателя финансово-экономической оценки инвестиций позволяет принять правильное управленческое решение:

- если NPV > 0, то инвестиции следует вкладывать в этот проект;

- если NPV < 0, то необходимо продолжать поиск альтернативного

варианта вложения инвестиций.

Из двух проектов, имеющих NPV > 0, выбирают тот, который характеризуется наибольшей величиной чистого дисконтированного дохода. Значение этого показателя позволяет установить приоритетность вложения инвестиций.

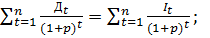

Дисконтированный срок окупаемости (tок) представляет собой период времени, в течение которого сумма чистых денежных доходов от проекта, дисконтированных на момент начала инвестиций, равна сумме дисконтированных инвестиций на тот же момент времени ():

()

()

где n - срок завершения проекта.

Таким образом, tок – продолжительность наименьшего периода, по истечении которого NPV становится и в дальнейшем остается положительной величиной.

Дисконтированный срок окупаемости, как и расчетный («простой»), имеет тот недостаток, что не учитывает потоки при наступлении срока окупаемости, т. е. за весь период действия инвестиций, и, следовательно, на него не влияет вся та отдача, которая лежит за пределами tок. Этот показатель дает инвесторам представление о том, в течение какого времени они будут рисковать своими вложениями. Неопределенность, а соответственно и риск будут тем больше, чем это время продолжительнее. Поэтому короткий срок окупаемости означает более низкий риск и быструю отдачу инвестиций. В связи с этим дисконтированный срок окупаемости не является критерием принятия решений по инвестициям, а используется лишь в виде ограничения. Таким образом, если tок больше, чем установленный период окупаемости, то этот объект в качестве объекта инвестирования в дальнейшем не рассматривается.

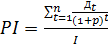

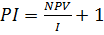

Индекс доходности (Profitabale Index PI) непосредственно связан с чистым дисконтированным доходом и определяется как отношение дисконтированной стоимости денежных потоков к первоначальным инвестициям:

()

()

или

()

()

или

()

()

где  – удельный дисконтированный доход.

– удельный дисконтированный доход.

Индекс доходности может принимать следующие значения:

PI = 1 при условии, что NPV = 0,

PI < 1, если NPV < 0,

PI >1, если NPV >0.

При принятии решений по инвестициям рассматриваются только те объекты, для которых индекс доходности больше 1. Если возникает необходимость выбора нескольких «точек роста», то объекты инвестирования располагают по ранжиру в зависимости от численного значения PI.

При принятии инвестиционных решений аналитики отдают предпочтение показателю PI в том случае, если показатель NPV является абсолютным, возможна ситуация, когда проекты будут иметь равную чистую текущую стоимость доходов. Преимущества показателя PI заключается в том, что он является относительным и отражает эффективность единицы инвестиций. Кроме того, в условиях ограниченности ресурсов этот показатель позволяет сформировать наиболее эффективный инвестиционный портфель.

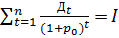

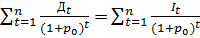

Внутренняя норма доходности (Internal rate of return – IRR) – это та ставка дисконтирования р0, при которой сумма дисконтированных значений хозяйственных денежных потоков будет равна первоначальной стоимости инвестиций:

()

()

Расчет осуществляется по формуле () в том случае, если вложения инвестиций проводятся единовременно, и по формуле () – если они осуществляются в течение ряда лет:

()

()

Другими словами, р0 – это дисконтная ставка, которая приравнивает проектный чистый дисконтированный доход к нулю:

()

()

Из формулы (39) мы можем найти такую ставку процента р0, при которой становятся равными денежные дисконтированные потоки и инвестиционные затраты. Эта норма р0 представляет собой максимальную ставку процента, под который фирма могла бы взять кредит, если бы она осуществляла инвестиции с помощью заемного капитала, а денежные потоки использовались бы для погашения кредита и процентов. При таком методе инвестирования фирма будет находиться точно в точке безубыточности. Метод определения IRR включает расчет доходности (ставки процента) по рассматриваемому объекту инвестирования и сравнение IRR с процентами на капитал.

Таким образом, внутренняя норма доходности представляет собой максимальную ставку процента, которая может быть использована без ущерба для хозяйствующего субъекта. Иначе IRR можно определить как ставку дисконтирования, которая приводит к нулевому значению его чистый дисконтированный доход. При принятии управленческого решения lib инвестициям этот показатель используется в следующих случаях:

– если р0 больше выбранной инвесторами ставки дисконтирования р

(р0 > р), NPV > 0, то инвестиции можно вкладывать в этот проект;

– если р0 < р, NPV < 0, то инвестиции следует направить в другие

альтернативные проекты.

Эффективность инвестиционного проекта,