Фактический базис – это разница между ценой долларового контракта и спот-курсом (в нашем примере – на 10 марта).

8,8715 – 8,71 = 0,1615 грн.

Поскольку базис равновесия больше фактического базиса, следует ожидать повышения курса.

Дальнейшие действия дилера: необходимо купить недооцененные фьючерсные контракты и продать их в будущем по более высокой цене.

Задача 7. В настоящее время спот-курс доллара составляет 8,55 грн. Через 2 месяца компания хочет продать доллары в сумме 500 тыс.долл.США по этому курсу (или не ниже). Компания продает трехмесячный фьючерс по цене 8,6 грн.

Через два месяца курс спот составил 8,65 грн. и компания продала валюту. Стоимость фьючерса на сегодня составляет 8,55 грн. Компания закрывает позицию по фьючерсу обратной соглашением. Определите результат хеджирования валютного риска компанией. Как называется такой вид хеджирования?

Решение.

1. Определим результат хеджирования в момент закрытия позиции по фьючерсу обратной сделкой: 8,6 – 8,55 = 0,05 грн.

2. В расчете на общую сумму продажи результат составит:

0,05*500 = 25 тыс. долл.США

3. Определим результат хеджирования с урахувнням обратной сделки (покупки валюты на сумму 500 тыс.долл.США):

0,05 - (8,55 – 8,65) =0,55 грн.

4. В расчете на общую сумму приобретения валюты ( 500 тыс.долл.США) результат составит:

0,15*500 = 75 тыс. долл.США

Таким образом, результат хеджирования валютного риска компанией является положительным. Такой вид хеджирования называется короткий хедж (хеджирование от возможного снижения курса валюты). В данном случае используется модель фьючерсно-спотового хеджирования от снижения курса валюты.

Задача 8. Полгода назад, когда банку было необходимо финансирование в гривнах, он отказался от возможного привлечения средств в гривнах под 25 % годовых и привлек депозит под 16 % годовых в долларах США, которые тогда же продал и полученные гривны использовал в расчетах по своим обязательствам. Нужно определить рациональность сделанного банком выбора варианта привлечения средств, если полгода назад валютный курс составлял 8,5 грн. за 1 долл. США, а в настоящее время он равен 8,61 грн. за 1 долл. США.

Решение.

1. Определим критическое значение валютного курса, при котором оба варианта привлечения средств являются эквивалентными (то есть фьючерсную цену на валютный актив):

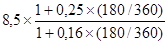

Кэкв (ф) =  =

=  =8,85 (грн.)

=8,85 (грн.)

Вывод: выбор банком варианта привлечения средств был рациональным, поскольку до конца срока депозита установился курс, который не превышает определенный уровень. Таким образом, при указанной динамике валютного курса привлечение средств в долларах США становится более выгодным, чем эквивалентное привлечение в гривнах.

Задача 9. Компания планирует выплатить сумму размером 0,875 млн.долл. в начале июня. Текущий обменный курс составляет 5,3 грн. Компания рассматривает возможность увеличения курса иностранной валюты.

Текущая рыночная цена на бирже июньского фьючерсного контракта на покупку $ составляет 5.35 грн. Для хеджирования риска компания покупает фьючерсные контракты. Величина одного фьючерса - $62,5 тыс. Определить:

а) количество необходимых фьючерсных контрактов для хеджирования позиции;

б) величину убытков (прибыли) компании в случае, если спот-курс в июне составит 5,47грн.;

в) величину убытков (прибыли) компании в случае, если спот-курс в июне составит 5,31 грн.

Решение

1) количество необходимых фьючерсных контрактов для хеджирования позиции:

875/62,5 = 14 шт.

Т.е. компании необходимо купить 14 фьючерсных контрактов.

2) величина прибыли компании в случае, если спот-курс в июне составит 5,47грн.:

(5,47 - 5,35) * 875 = 105 тыс.грн.

Эта сумма будет компенсирована компании биржей для приобретения ею валюты по спот- курсу. При этом открытая позиция может быть закрыта путем совершения обратной сделки - продажи фьючесрных контрактов.

3) величина убытков компании в случае, если спот-курс в июне составит 5,31грн.:

(5,31 - 5,35) * 875 = 35 тыс.грн.

Задача 10. 10 марта цена июньского долларового контракта составляет 5,8715 грн. Срок поставки - среда,19 июня. Спот-курс на 10 марта составляет - 5,71 грн. Процентная ставка по депозитам в $ составляет 14%, гривны - 25%. Определить:

-наличие или отсутствие равновесия базиса;

-в случае отсутствия равновесия базиса - определить дальнейшие действия дилера.

Методические указания

Базис - это цена валютного фьючерса минус текущий спот-курс обмена. Должен отражать разницу процентных ставок двух валют в течение периода до срока поставки.

Базис равновесия –это разница между фьючерсной ценой и спот-курсом.

Фактический базис –это разница между ценой долларового контракта и спот-курсом (в нашем примере – на 10 марта).

При базисной торговле дилер осуществляет контроль за размерами базиса по каждому контракту и проверяет правильность отражения разницы между процентными ставками. При этом существуют следующие закономерности:

- если текущая фьючерсная цена выше цены равновесия (теоретического или фундаментального курса), то следует ожидать падения рыночной цены (дилер в данном случае может продать фьючерсы в надежде купить их позже по более низкой цене; он может также купить валюту по наличному курсу и продать фьючерсы, получая при этом прибыль на разнице в процентных ставках);

- если текущая цена фьючерса ниже цены равновесия, то следует ожидать повышения рыночной цены. Дилер может в таком случае купить фьючерсы с целью продажи их в будущем по более высокой цене или продать валюту по текущему курсу и купить фьючерсы, извлекая выгоду из процентных ставок.

Решение

1) Базис равновесия:

БР = Кф - Кспот =  - Кспот =

- Кспот =

= 6,0427 - 5,71 = 0,3327 грн.

2) Фактический базис: 5,8715 - 5,71 = 0,1615 грн.

Таким образом, базис равновесия больше фактического, т. е. следует ожидать повышения курса. Поэтому дилеру следует купить недооцененные фьючерсные контракты и продать их в будущем по более высокой цене.