Изображение одного торгового дня на графике свечей

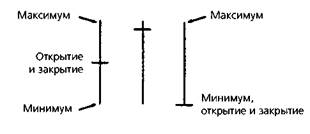

На рис. 13.1 и 13.2 показан способ построения одной свечи. Широкая часть свечи называется ее телом. Тело отображает диапазон цен между ценой открытия и ценой закрытия дня. Если цена закрытия сессии ниже, чем цена открытия (рис. 13.1), то тело черное (закрашенное). Если сессия закрылась выше, чем открылась (рис. 13.2), тело белое (незакрашенное).

Тонкие линии над и под телом называются тенями. Это ценовые экстремумы дня. Тень над телом свечи называется верхней тенью, а тень под телом свечи — нижней. Таким образом, верхушка верхней тени — это дневной максимум, а кончик нижней тени — дневной минимум.

Исходя из предыдущих определений, рис. 13.1 изображает сессию, которая открылась вблизи максимума и закрылась недалеко от минимума. Напротив, рис. 13.2 изображает сессию, которая открылась вблизи минимума и закрылась вблизи максимума. Мы видим, почему эти графики называются свечами: отдельные линии часто похожи на свечи с фитилями.

Сила графиков свечей в том, что цвет и форма свечи визуально показывает, кто вышел победителем в схватке «быков» и «медведей». Длинное белое тело говорит нам о том, что ситуацией владеют «быки», в то время как длинное черное тело отражает торговый день, когда правили «медведи». Маленькое тело (белое или черное) показывает период, когда силы «быков» и «медведей» были равны.

Важно заметить, что свечи можно нарисовать для любых временных рамок — от внутридневных до месячных графиков. Например, 60-минутная свеча использует цены открытия, максимума, минимума и закрытия для 60-минутных периодов. Дневной график использовал бы цены открытия, максимума, минимума и закрытия торгового дня. Свеча на недельном графике основывалась бы на цене открытия в понедельник, максимуме и минимуме за неделю и на цене закрытия в пятницу.

Доджи

Рис. 13.3 предлагает несколько примеров доджи. Доджи — это свеча, у которой цены открытия и закрытия совпадают. Таким образом, у дод-

294 ЧАСТЬ 1. анализ графиков

|

|

Рисунок 13.1.

ЧЕРНОЕ ТЕЛО

_____* Максимум

Рисунок 13.2 БЕЛОЕ ТЕЛО

Максимум

Рисунок 13.3. ДОДЖИ

жи нет тела. Даже если свеча имеет цены открытия и закрытия, которые немного отличаются, но очень близки, ее часто можно рассматривать как доджи. Доджи отражает состояние рынка, на котором «быки» и «медведи» находятся в равновесии.

На боковом рынке доджи нейтрален, поскольку он подчеркивает нейтральное состояние рынка. Однако во время восходящего тренда доджи может оказаться индикатором разворота рынка, поскольку он предупреждает о том, что «быки» начинают терять контроль над рынком. Доджи отражает нерешительность трейдеров. Нерешительность, неуверенность или колебание покупателей не будет поддерживать восходящий тренд. Чтобы поддерживать рост, необходима уверенность покупателей. Если на рынке был продолжительный рост, а затем появился доджи (читай — «неуверенность»), это может означать, что поддержки покупателей больше нет. Следовательно, появляется риск падения рынка. Доджи, который следует за новым высоким максимумом, особенно важен. Японцы говорят о таком доджи, как о «страхе высокой цены».

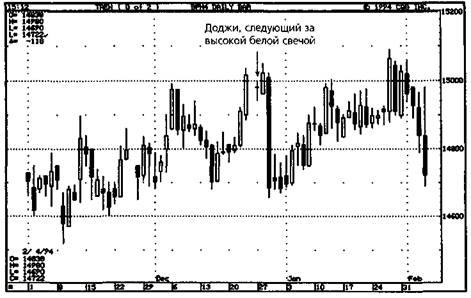

На рис. 13.4 рост, начавшийся в середине декабря, останавливается после доджи, образовавшегося вслед за высокой белой свечой. Появление этого доджи говорит о равновесии сил «быков» и «медведей», что резко отличается от характера двух предыдущих сессий, когда две высокие белые свечи свидетельствовали о сильном рынке с полным пре-

ГЛАВА 13. введение в графики «японские свечи» 295

Рисунок 13.4.

ДОДЖИ, СЛЕДУЮЩИЙ ЗА ВЫСОКОЙ БЕДОЙ СВЕЧОЙ: МАРТ 1994, БРИТАНСКИЙ ФУНТ

Источник: CQG Inc.; © 1994 CQG Inc.

обладанием «быков». Как говорят японцы, появление доджи показывает, что «рынок прощается со своим трендом».

МОЛОТ

Свеча с очень длинной нижней тенью и маленьким телом (либо белым, либо черным), расположенным вблизи верхнего края дневного диапазона цен, называется молот (рис. 13.5). Такое название дано этой фигуре не только из-за ее формы, но и из-за представления об ударе молота по наковальне. Появление молота на графике — это удар, за которым следует отскок. Если свеча такого типа появляется во время нисходящего тренда, она может сигнализировать о развороте тренда. Молот можно распознать по трем критериям:

1. Тело расположено у верхнего края дневного диапазона цен

(цвет тела не важен).

2. Нижняя тень длинная, по крайней мере вдвое длиннее тела.

3. Очень короткая или полностью отсутствующая верхняя тень.

296 ЧАСТЬ 1. анализ графиков

|

| Белое или черное тело |

Рисунок 13.5. МОЛОТ

Рисунок 13.6. МОЛОТ: МАРТ 1994, КУКУРУЗА

Источник: CQG Inc.; ©1994 CQG Inc.

Чем длиннее нижняя тень, короче верхняя тень и меньше тело свечи, тем важнее «бычий» молот.

Молот наглядно показывает, что торговая сессия открылась вблизи своего максимума, цена падала на протяжении торговой сессии и затем резко поднялась, закрывшись на максимуме торгового дня или около него. Молот может быть превосходным примером того, как график свечей обнаруживает очень важную рыночную информацию с помошью лишь одной свечи.

Если молот следует за резким падением цены, рынок часто еше раз возвращается и проверяет область минимума молота, и, таким образом, расширяет поддержку. Рис. 13.6 предлагает пример подобной ситуа-

ГЛАВА 13. введение в графики «японские свечи» 297

|

| Белое или черное тело |

Рисунок 13.7. ВИСЕЛЬНИК

Рисунок 13.8. ВИСЕЛЬНИК И ПОДТВЕРЖДЕНИЕ: МАРТ 1994, КАКАО

Источник: CQG Inc.; © 1994 CQG Inc.

ции. Заметьте, что молот в точке 1 в скором времени был проверен другим молотом в точке 2. За этим вторым молотом с длинной нижней тенью спустя три торговых дня последовала свеча с длинным белым телом в точке 3, обнаружившая наличие сильной покупки в области поддержки молота.

Висельник

Висельник (рис. 13.7) имеет ту же форму, что и молот: длинную нижнюю тень и маленькое тело у верхнего края свечи. Различие между эти-

298 ЧАСТЬ 1. анализ графиков

ми двумя фигурами состоит в том, что если молот появляется после снижения цен, то висельник появляется после их роста. Иначе говоря, хотя и молот, и висельник имеют одинаковую форму, их называют по-разному в зависимости от того, какой тренд предшествовал свече. Когда фигура образуется после восходяшего тренда (висельник), она показывает, что рост рынка может быть близок к завершению. Название висельник дано этой фигуре из-за того, что она похожа на повешенного человека со свисающими ногами.

Может показаться необычным, что одна и та же конфигурация свечи может быть и «бычьей», и «медвежьей». Тем не менее, та же самая двойственность проявляется и в западных графиках. Например, остров на штриховых графиках может быть и «бычьим», и «медвежьим» в зависимости от предшествующего тренда. Остров после продолжительного восходяшего тренда является «медвежьим», в то время как та же островная фигура после нисходящего тренда носит «бычий» характер (см. гл. 6).

Аналогично молоту, чем длиннее нижняя тень, короче верхняя тень и меньше тело, тем более значим висельник. Особенно важно ждать «медвежьего» подтверждения в случае возникновения висельника, поскольку длинная нижняя тень фигуры показывает, что быки все еще сильно влияют на рынок. Примером подобного подтверждения могло бы быть закрытие ниже тела висельника в последующий период — такое развитие показывало бы, что каждый, кто купил по цене открытия или закрытия торгового дня, образовавшего висельника, теперь теряет деньги. В этом сценарии покупатели решают ликвидировать свои позиции, способствуя дальнейшему снижению иен.

На рис. 13.8 висельник образовался в точке 1. Однако обратите внимание на недостаточность подтверждения в следующую сессию, когда цены превысили максимум висельника в точке 1. Тот факт, что рынок закрылся выше, чем в торговый день, образовавший висельника, аннулировал весь «медвежий» потенциал висельника. Однако в точке 2 возник еще один висельник, причем на следующий торговый день (точка 3) он был подтвержден, когда цена закрытия опустилась ниже тела висельника.

Падающая звезда

В то время как свеча с длинной нижней тенью (молот) во время нисходящего тренда оказывается потенциально «бычьей» фигурой, свеча с длинной верхней тенью, возникающая после восходящего тренда имеет «медвежью» окраску. Если свеча с очень длинной верхней тенью и маленьким телом вблизи дна дневного диапазона возникает во время восходяшего тренда, она называется «падающая звезда» (рис. 13.9). Между телом классической падающей звезды и телом предшествующей свечи существует разрыв. Цвет тел не имеет значения.

ГЛАВА 13. введение в графики «японские свечи» 299

|

Рисунок 13.9. ПАДАЮЩАЯ ЗВЕЗДА

*" Белое или черное тело

Рисунок 13.10.

ПАДАЮЩАЯ ЗВЕЗДА И «БЫЧЬЕ» ПОГЛОЩЕНИЕ: МАРТ 1994, КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ

Источник: CQG Inc.; ©1994 CQG Inc.

Японцы уделяют наибольшее внимание телу — они относятся к телу (соотношению между иенами открытия и закрытия) как к существу ценового движения. Однако тени могут играть важную роль в оценке поведения рынка. Например, длинная верхняя тень падаюшеи звезды графически показывает, что агрессивность «медведей» достаточна, чтобы к закрытию сессии опустить цены до минимума.

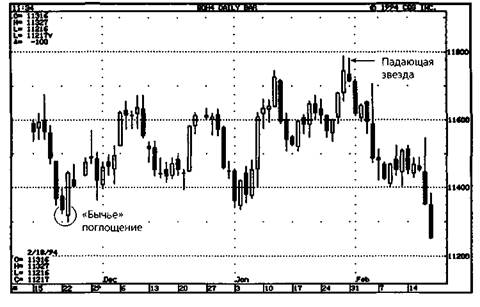

На рис. 13.10 показана падающая звезда, которая возникла на январском ценовом пике. Эта падающая звезда подтвердила область со-

300 ЧАСТЬ 1. анализ графиков

противления вблизи 118, установленную максимумом предыдущего дня. Появление падающей звезды означает, что рынок открылся вблизи своего дневного минимума, затем мощно рос и наконец к закрытию сессии вновь вернулся на минимум.

Поглощения

«Бычье» поглощение (рис. 13.11) возникает, когда рынок пребывает в нисходящем тренде, и белое тело поглощает черное тело предшествующего периода. «Медвежье» поглощение (рис. 13.12) возникает, когда рынок на восходящем тренде, и черное тело поглощает белое тело предшествующего периода. Для того чтобы поглощение было истинным, на рынке должен присутствовать ясно определенный восходящий или нисходящий тренд, даже если это краткосрочный тренд. Поскольку поглощение требует только того, чтобы второе тело поглотило предшествующее тело (но не тени), эта фигура будет давать сигнал, невидимый на штриховом графике. Чем больше второе тело (поглощающее тело) по отношению к первому, тем более значима фигура.

Фигура поглощения иллюстрирует, каким образом свечи могут привести к более полному пониманию поведения рынков. График свечей, как и штриховой график, показывает тенденцию рынка, но в отличие от штрихового графика свечи, кроме того, показывают силу, управляющую движением. Если рынок — в состоянии нисходящего тренда, это означает, что им управляют «медведи». Если затем длинная белая свеча поглощает черную свечу после нисходящего тренда (т.е. формирует «бычье» поглощение), это показывает, что «быки» отнимают бразды правления у «медведей».

Снова взглянув на рис. 13.10, мы увидим пример «бычьего» поглощения, возникшего в середине ноября. Длинная белая свеча, следующая за коротким черным телом, показывает силу «быков», перехватывающих управление у «медведей», и представляет собой классическую фигуру поглощения. Заметьте, что эта фигура становится поддержкой рынка в декабре и январе.

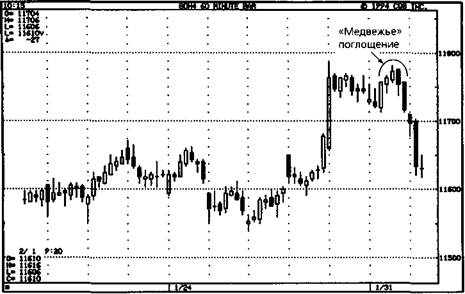

Рис. 13.13 предлагает пример «медвежьего» поглощения. В начале февраля был пробит уровень сопротивления, расположенный на границе торгового диапазона двух предыдущих месяцев (вблизи $16,00). Однако вскоре после этого возникновение «медвежьего» поглощения указало на то, что у «быков» есть проблемы. Это было классическое «медвежье» поглощение, поскольку второе черное тело было значительно крупнее, чем предшествующее белое тело.

Рис. 13.14 иллюстрирует «медвежье» поглощение на внутридневном графике. Обратите внимание на то, что в этом примере вторая сессия с «медвежьем» поглощением не образует нового максимума. Таким об-

ГЛАВА 13. введение в графики «японские свечи» 301

Рисунок 13.11. «БЫЧЬЕ» ПОГЛОЩЕНИЕ

Рисунок 13.12. МЕДВЕЖЬЕ ПОГЛОЩЕНИЕ

|

|

Рисунок 13.13.

«МЕДВЕЖЬЕ» ПОГЛОЩЕНИЕ И УТРЕННЯЯ ЗВЕЗДА: МАРТ 1994, СЫРАЯ НЕФТЬ

Источник: CQG Inc.; © 1994 CQG Inc.

разом, штриховой график не показал бы знака разворота, который требует нового максимума и закрытая ниже предыдущего закрытия. Однако все, что требуется для «медвежьего» поглощения, — это чтобы черное тело второй свечи поглощало белое тело предыдущей свечи. Таким образом, в этом случае график свечей показывает разворотный сигнал (с помощью «медвежьего» поглощения), который не был бы виден на штриховом графике. Это лишь один пример того, как фафики свечей могут давать ранний сигнал о развороте, который недоступен пользователям штриховых фафиков.

302 ЧАСТЬ 1. анализ графиков

Рисунок 13.14.

«МЕДВЕЖЬЕ» ПОГЛОЩЕНИЕ: МАРТ 1994, 60-МИНУТНЫЙ ГРАФИК КАЗНАЧЕЙСКИХ ОБЛИГАЦИЙ

Источник: CQG Inc.; © 1994 CQG Inc.

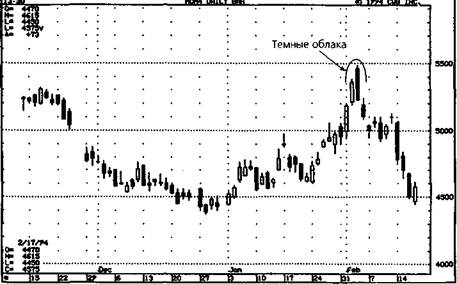

Темные облака

Темные облака (рис. 13.15) — «медвежий» разворотный сигнал. Первая сессия этой фигуры, состоящей из двух свечей, обязана образовать белое тело. Цена открытия второй сессии должна быть выше максимума предыдущей сессии (выше вершины верхней тени). Однако к концу второй сессии рынок закрывается вблизи минимума сессии, и при этом цена закрытия находится внутри белого тела предыдущей сессии. Темные облака наглядно иллюстрируют, что способность рынка к росту исчерпана.

Чем больше степень проникновения внутрь белого тела, тем сильнее сигнал темных облаков. Некоторые японские технические аналитики требуют, чтобы черное тело проникало по крайней мере на 50% внутрь белого тела. Если черная свеча не закрывается ниже середины белой свечи, возможно, лучше подождать еше одного «медвежьего» подтверждения во время сессии, следующей за темными облаками.

На рис. 13.16 приведен пример темных облаков. На первой сессии этой фигуры «быки» все еше правили рынком. На следующей сессии рынок открылся на новом максимуме. «Быки», очевидно, были еше

ГЛАВА 13. введение в графики «японские свечи» 303

Рисунок 13.15. ТЕМНЫЕ ОБЛАКА

Рисунок 13.16. ТЕМНЫЕ ОБЛАКА: МАРТ 1994, МАЗУТ

Источник: CQG Inc.; ©1994 CQG Inc.

в силе. Но затем, к концу второй сессии, цены упали, закрывшись значительно ниже середины белого тела предыдущей сессии. При неспособности рынка образовать новые максимумы и при ценах, закрывшихся намного ниже предыдущей цены закрытия, покупатели могут захотеть закрыть свои длинные позиции. Кроме того, видя неспособность «быков» удержать новые высоты, трейдеры, ждущие момента для короткой продажи, могут войти в игру. Замечательно, как много информации может быть извлечено всего лишь из двух свечей, когда они образуют темные облака.

304 ЧАСТЬ 1. анализ графиков

|

| Белое или черное тело |

Рисунок 13.17. УТРЕННЯЯ ЗВЕЗДА

Утренняя звезда

Утренняя звезда (рис. 13.17) — разворотная фигура, образующаяся во впадине. Фигура названа в честь планеты Меркурий, предвещающей восход солнца так же, как и фигура утренней звезды знаменует рост иен. Утренняя звезда — трехдневная фигура, которая состоит из высокого черного тела, за которым следует маленькое тело (белое или черное) с разрывом вниз и, наконец, белое тело, которое достаточно сильно сдвинуто внутрь первого черного тела. Эта фигура сигнализирует о переходе инициативы в руки «быков».

Когда начинает возникать фигура утренней звезды, рынок находится в нисходящем тренде, о чем свидетельствует высокое черное тело последней торговой сессии. В этот момент, очевидно, командуют «медведи». Затем появляется маленькое тело, подразумевающее, что продавцы теряют способность двигать рынок еще ниже. И наконец, на третий день появление большого белого тела демонстрирует, что «быки» взяли верх. Идеальная утренняя звезда имела бы разрывы перед и после тела средней свечи (звезды). Однако второй разрыв бывает редко, и его отсутствие не снижает значимости сигнала.

Возвращаясь к рис. 13.13, мы видим пример утренней звезды, сформировавшейся на впадине в конце декабря. Многие фигуры свечей, такие как обсуждаемая здесь утренняя звезда, становятся важными областями поддержки или сопротивления. Например, заметьте, что доджи, который появляется вслед за большим черным телом в середине января, — фигура, подразумевающая разворот наверх, — сформировался прямо над областью поддержки утренней звезды. (Интересно, что другой доджи, который появился четырьмя днями ранее, следом за высокой белой свечой в начале января, предупреждал о снижении цен.)

ГЛАВА 13. введение в графики «японские свечи» 305

|

Рисунок 13.18. ВЕЧЕРНЯЯ ЗВЕЗДА

Белое или черное тело

Рисунок 13.19.

ВЕЧЕРНЯЯ ЗВЕЗДА: НЕДЕЛЬНЫЙ ГРАФИК ИТАЛЬЯНСКИХ ОБЛИГАЦИЙ

Источник: CQG Inc.; ©1994 CQG Inc

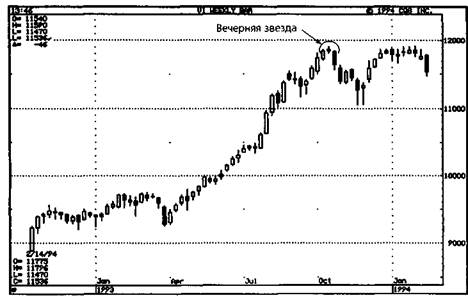

Вечерняя звезда

Вечерняя звезда (рис. 13.18) — «медвежий» двойник утренней звезды. В случае вечерней звезды за длинным белым телом следует маленькое тело (черное или белое), а за ним черное тело, которое резко перемешается внутрь белого тела первой сессии. Третья свеча подтверждает образовавшуюся вершину и завершает фигуру вечерней звезды, состоящую из трех свечей.

306 ЧАСТЬ 1. анализ графиков

Один из очаровательнейших аспектов графиков свечей — терминология. Например, ранее обсуждаемая утренняя звезда была названа в честь планеты Меркурий, которая появляется на ночном небе перед восходом солнца, — фигура имеет «бычий» характер. Вечерняя звезда названа в честь планеты Венера, которая появляется перед наступлением темноты, — это ассоциация с явным «медвежьим» оттенком. Таким образом, названия фигур свечей передают эмоциональное состояние рынка в момент, когда фигура сформирована.

Так же, как утренняя звезда становится областью поддержки, вечерняя звезда может стать уровнем сопротивления. Как показано на рис. 13.19, вечерняя звезда, сформировавшаяся на недельном графике итальянских облигаций, установила потолок последующего роста рынка. Очевидный провал вечерней звезды потребовал бы закрытия над высшей точкой верхней тени фигуры. В данном случае для подтверждения пробоя области сопротивления вечерней звезды потребовалась бы недельная цена закрытия выше максимума вечерней звезды.

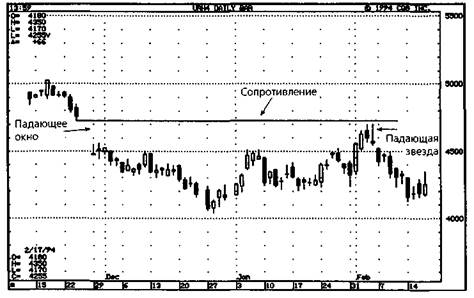

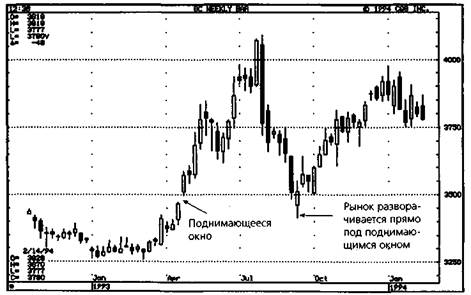

Окна

Окно на графиках свечей — это то же самое, что и разрыв на штриховых графиках. Таким образом, поднимающееся окно появляется, когда минимум сегодняшней нижней тени оказывается выше максимума вчерашней верхней тени (рис. 13.20). Падающее окно возникает, когда верхушка сегодняшней верхней тени находится ниже минимума вчерашней нижней тени (рис. 13.21). Окна дают прекрасные визуальные сигналы, поскольку возникают в периоды, когда участники рынка единодушно оценивают дальнейшие перспективы движения цены.

Окна являются фигурами продолжения, после которых рынок обычно возобновляет движение в направлении тренда, который предшествовал фигуре. Так, после поднимающегося окна, которое является «бычьей» фигурой продолжения, продолжался бы предшествующий восходящий тренд. Падающее окно подразумевает «медвежье» движение, поскольку после него возобновляется предшествующий нисходящий тренд.

Японцы говорят об окнах: «Коррекция доходит до окна». Иначе говоря, окно, как правило, ограничивает коррекцию. Таким образом, в случае поднимающегося окна падение цен остановилось бы внутри окна. Для падающего окна рост остановился бы внутри окна. На рис. 13.22 представлен пример роста рынка, который теряет силы на уровне предшествующего падающего окна. Обратите внимание также на то, как этот разворот был подтвержден падающей звездой.

В смысле использования окон в качестве индикаторов поддержки и сопротивления следует заметить, что цены могут временно опускать-

ГЛАВА 13. введение в графики «японские свечи» 307

| Рисунок 13.21. ПАДАЮЩЕЕ ОКНО |

|

|

| Окно |

Рисунок 13.20. ПОДНИМАЮЩЕЕСЯ ОКНО

Рисунок 13.22.

ПАДАЮЩЕЕ ОКНО КАК УРОВЕНЬ СОПРОТИВЛЕНИЯ: МАРТ 1994, НЕЭТИЛИРОВАННЫЙ БЕНЗИН

Источник: CQG Inc.; © 1994 CQG Inc.

ся под нижнюю границу поднимающегося окна или подниматься над верхней границей падающего окна, прежде чем двинуться назад в направлении окна. Например, обратите внимание, что на рис. 13.23 сентябрьский минимум проколол нижнюю фаницу поднимающегося окна.

308 ЧАСТЬ 1. анализ графиков

Рисунок 13.23.

ПОДНИМАЮЩЕЕСЯ ОКНО КАК ПОДДЕРЖКА: НЕДЕЛЬНЫЙ ГРАФИК ЗОДОТА

Источник: CQG Inc.; © 1994 CQG Inc.

В общем случае окно может рассматриваться как недействительное (с точки зрения надежности поддержки или сопротивления), если цены закрываются за пределами окна, но не в том случае, если цены просто прокалывают границу окна внутри торгового дня (или внутри недели в случае недельного графика). Например, если есть поднимающееся окно между $83 и $85, а затем рынок закрывается под нижней границей окна (ниже $83), то восходящий тренд, скорее всего, окончился. И наоборот, если есть падающее окно между $62 и $60, как только «быки» закроют рынок над верхней границей этого окна (выше $62), нисходящий тренд можно считать завершенным.

ЗАКЛЮЧЕНИЕ

Японцы говорят: «Психология участников рынка, соотношение спроса и предложения и относительная сила покупателей и продавцов, — все отражено в одной свече или в сочетании свечей». Эта глава была всего-навсего введением в анализ графиков свечей. Существует значительно большее количество фигур, понятий и торговых приемов. Но даже это базо-

ГЛАВА 13. введение в графики «японские свечи» 309

вое введение может дать представление о том, какие новые возможности для анализа открывают свечи. Важнее всего то, что графики свечей предоставляют дополнительные возможности, недоступные штриховым графикам, позволяя при этом трейдеру использовать все те же технические методы, которые применяются к штриховым графикам. В идеале графики свечей следует сочетать с западными приемами анализа графиков.

ПОСЛЕСЛОВИЕ (Джек Швагер)

Для большинства классических графических фигур не годятся объективные точные математические определения. То есть несмотря на то, что эти фигуры могут быть определены математически, разные люди определят их весьма по-разному. Например, если попросить 10 достаточно опытных программистов написать код, который идентифицировал бы формацию «голова и плечи», весьма возможно, что все 10 полученных в результате программ выбрали бы разные сегменты данных внутри ценовых рядов, отвечающие, по их мнению, определению этой формации.

Фигуры графиков свечей, тем не менее, отличаются своей простотой — большинство из них требует лишь одного, двух или трех торговых дней, что, вообще говоря, допускает объективное (или почти объективное) математическое определение. Например, хотя разные люди могут по-разному подходить к определению того, насколько длинной должна быть нижняя тень, чтобы день был определен как молот, между разными определениями была бы существенная степень схожести. Более того, некоторые фигуры свечей допускали бы точные математические определения. Например, «медвежье» поглощение — черное тело, которое поглощает белое тело предшествующего периода, — может быть описано с помощью точного математического определения. Это качество фигур на графиках свечей означает, что эффективность этих фигур на исторических данных можно протестировать с помощью компьютера. Возникает очевидный вопрос: можно ли получить прибыль, автоматически открывая и закрывая позиции при возникновении фигур на графиках свечей?

Чтобы ответить на этот вопрос, я обратился к Брюсу Бэбкокку, редактору и издателю «Commodity Traders Consumers Report», который разработал компьютерную программу для тестирования фигур на графиках свечей*.

Использовалась программа Candlestick Professional System Tester, производимая Commodity Traders Consumers Report, 1731 HOWE Street, Sacramento, CA 95825.

310 ЧАСТЬ 1. анализ графиков

Тест, который я попросил Брюса запустить, был прост: будет ли стратегия «купить и держать» («открыть короткую позицию и держать»), следующая за возникновением основных фигур, показывать прибыль на протяжении следующих 5-10 дней?

Шесть фигур — как в «бычьем», так и в «медвежьем» виде — были протестированы на примере десяти рынков с использованием данных за пять лет (1990-1994). По предложению Брюса эти фигуры также были протестированы с пятидневным фильтром (основанным на простейшем осцилляторе), чтобы убедиться, что сделки совершаются в направлении краткосрочного тренда. В каждом случае из результата сделки вычиталось $100 на покрытие проскальзывания и комиссионных. Результаты, собранные в табл. 13.1, не были ободряющими. Лишь малая часть протестированных комбинаций фигура/рынок показали прибыльность на пятилетних данных. Прибыль, полученная по немногим выигрышным сделкам, оказалась довольно маленькой, в то время как максимальные текущие убытки по переоценке незакрытых позиций (drawdowns) были слишком велики по отношению к прибыли. Тем не менее, тесты с использованием фильтра дали лучшие результаты. Следовательно, принятие в рассмотрение тренда — это по крайней мере шаг в правильном направлении.

Только что описанный тест не доказывает, что фигуры на графиках свечей не имеют ценности, а скорее, свидетельствует о том, что упрошенная интерпретация фигур свечей неприбыльна. Результаты тестов предостерегают против слепого следования сигналам, подаваемым комбинациями свечей. Однако, вполне вероятно, что более тщательный анализ графиков свечей, принимающий во внимание тот контекст, в котором возникают определенные фигуры (как свечные, так и классические), и использование управления капиталом в стратегии могли бы быть полезными. (Эти вопросы обсуждаются в новой книге Нисона «Beyond Candlesticks».) Кроме того, поскольку графики свечей показывают больше информации, чем штриховые графики, и предлагают альтернативное визуальное изображение ценовых данных, некоторые трейдеры могут найти графики свечей более естественными или полезными, чем традиционные штриховые графики. Подводя итоги, можно сказать, что каждый трейдер должен самостоятельно определить, являются ли графики свечей полезным инструментом. В этом отношении анализ комбинаций свечей схож с классическим анализом графиков — это, скорее, искусство, чем наука.

Примечание к таблицам: * Все результаты включают поправку в $100 на проскальзывание и комиссионные.

** Пронизывающая линия, не описанная в данной главе, является «бычьим» вариантом фигуры темных облаков.

Таблица 13.1. ТЕСТЫ ФИГУР НА ГРАФИКАХ ЯПОНСКИХ СВЕЧЕЙ*

| (а) Молоты и висельники (фильтры отсутствуют, позиции держатся 5 дней) | |||||

| Кол-во Процент Макс. Средняя сделок выигрышей убытки сделка по незакрытой позиции | Чистая прибыль | ||||

| Казначейские облигации | 12,425 | -261 | -9925 | ||

| Евродоллар Немецкая марка Йена | 17 18 21 | 53 61 48 | 1,775 5,688 7,213 | -49 97 50 | -825 1,737 1,050 |

| Золото | 5,830 | -119 | -3,090 | ||

| Серебро Соевые бобы | 25 13 | 36 46 | 6,835 2,513 | -246 9 | -6,160 113 |

| Зерно Сырая нефть Сахар | 19 17 39 | 26 47 31 | 3,288 3,180 12,202 | -149 -14 -281 | -2,838 -230 -10,945 |

| (Ь) Молоты и висельники (фильтр на основе осциллятора, позиции держатся 5 дней) | |||||

| Казначейские облигации | 9,056 | -19 | -794 | ||

| Евродоллар Немецкая марка Йена | 18 19 21 | 56 26 43 | 2,800 8,063 7,937 | -60 -375 -193 | -1,075 -7,125 -4,050 |

| Золото | 3,120 | 1,100 | |||

| Серебро Соевые бобы | 25 13 | 52 38 | 2,285 3,400 | 70 -259 | 1,760 -3,363 |

| Зерно Сырая нефть Сахар | 18 17 39 | 33 29 54 | 1,538 5,960 2,082 | -76 -262 106 | -1,375 -4,450 4,130 |

| (с) Молоты и висельники (фильтры | отсутствуют, позиции | держатся | 10 дней) | ||

| Казначейские облигации | 6,588 | -38 | -1,200 | ||

| Евродоллар Немецкая марка Йена | 16 18 19 | 44 56 63 | 2,550 5,425 8,325 | -158 349 313 | -2,525 6,287 5,950 |

| Золото | 4,330 | -125 | -2,990 | ||

| Серебро Соевые бобы | 25 12 | 44 67 | 6,790 1,438 | -180 101 | -4,510 1,213 |

| Зерно Сырая нефть Сахар | 19 17 36 | 26 59 39 | 5,038 3,060 13,190 | -235 106 -295 | -4,463 1,800 -0,634 |

Таблица 13.1 (продолжение)

| (d) Молоты и висельники (фильтр на основе осциллятора, позиции держатся 10 дней) Кол-во Процент Макс. Средняя Чистая сделок выигрышей убытки сделка прибыль по незакрытой | |||||

| ПОЗИЦИИ | |||||

| Казначейские облигации 40 | 13,119 | -313 | -12,500 | ||

| Евродоллар | 4,450 | -182 | -3,275 | ||

| Немецкая марка | 8,675 | -292 | -5,550 | ||

| Йена | 12,100 | -275 | -5,775 | ||

| Золото | 4,830 | -118 | -3,080 | ||

| Серебро | 3,860 | 2,230 | |||

| Соевые бобы | 3,475 | -271 | -3,250 | ||

| Зерно | 1,250 | -52 | -938 | ||

| Сырая нефть | 6,780 | -287 | -4,880 | ||

| Сахар | 2,166 | 4,857 | |||

| (е) Поглощение | (фильтры | отсутствуют, | позиции держатся 5 дней) | ||

| Казначейские облигации | 30,069 | -235 | -23,950 | ||

| Евродоллар | 6,600 | -111 | -5,450 | ||

| Немецкая марка | 26,563 | -323 | -22,925 | ||

| Йена | 16,112 | -298 | -16,112 | ||

| Золото | 12,860 | -70 | -5,920 | ||

| Серебро | 7,705 | -83 | -7,695 | ||

| Соевые бобы | 11,813 | -83 | -8,400 | ||

| Зерно | 7,563 | -116 | -7,563 | ||

| Сырая нефть | 14,760 | -132 | -12,780 | ||

| Сахар | 7,784 | -105 | -7,747 | ||

| (f) Поглощение (фильтр на | основе осциллятора, позиции | держатся | 5 дней) | ||

| Казначейские облигации | 12,169 | -253 | -10,125 | ||

| Евродоллар | 3,050 | -170 | -2,550 | ||

| Немецкая марка | 16,225 | -601 | -16,225 | ||

| Йена | 12,813 | -674 | -12,813 | ||

| Золото | 4,570 | -12 | -350 | ||

| Серебро | 6,270 | -95 | -3,050 | ||

| Соевые бобы | 3,288 | 2,975 | |||

| Зерно | 2,413 | -18 | -413 | ||

| Сырая нефть | 8,030 | -75 | -2,760 | ||

| Сахар | 2,870 | -106 | -2,757 |

Таблица 13.1 (продолжение)

| (g) Поглощение (фильтры отсутствуют, позиции держатся 10 дней) Кол-во Процент Макс. Средняя Чистая сделок выигрышей убытки сделка прибыль по незакрытой | |||||

| ПОЗИЦИИ | |||||

| Казначейские облигации | 35,663 | -263 | -23,913 | ||

| Евродоллар | 7,625 | -129 | -5,825 | ||

| Немецкая марка | 27,625 | -335 | -21,788 | ||

| Йена | 31,513 | -618 | -31,513 | ||

| Золото | 15,370 | -115 | -8,480 | ||

| Серебро | 13,795 | -177 | -13,770 | ||

| Соевые бобы | 10,763 | -78 | -6,463 | ||

| Зерно | 7,663 | -123 | -6,888 | ||

| Сырая нефть | 9,920 | 4,510 | |||

| Сахар | 10,235 | -160 | -9,896 | ||

| (h) Поглощение (фильтр на | основе осциллятора | , позиции держатся 10 | дней) | ||

| Казначейские облигации | 14,581 | -306 | -11,613 | ||

| Евродоллар | 3,750 | -165 | -2,475 | ||

| Немецкая марка | 26,788 | -1,055 | -26,363 | ||

| Йена | 17,325 | -912 | -17,325 | ||

| Золото | 3,190 | 3,370 | |||

| Серебро | 7,140 | -112 | -3,360 | ||

| Соевые бобы | 5,038 | -23 | -725 | ||

| Зерно | 1,875 | ||||

| Сырая нефть | 3,790 | 7,650 | |||

| Сахар | 3.690 | -111 | -2,669 | ||

| (0 Падающая звезда | (фильтры | отсутствуют, позиции | держатся 5 | дней) | |

| Казначейские облигации | 14,069 | -237 | -8,538 | ||

| Евродоллар | 4,050 | -172 | -2,575 | ||

| Немецкая марка | 8,575 | -109 | -3,062 | ||

| Йена | 9,612 | -146 | -4,087 | ||

| Золото | 6,770 | -129 | -5,300 | ||

| Серебро | 2,045 | -91 | -1,095 | ||

| Соевые бобы | 3,063 | -95 | -2,563 | ||

| Зерно | 6,450 | -127 | -3,813 | ||

| Сырая нефть | 4,980 | -85 | -2,030 | ||

| Сахар | 4,518 | -126 | -4,518 |

Таблица 13.1 (продолжение)

| 0) Падающая звезда (фильтр на основе осциллятора, позиции держатся 5 дней) Кол-во Процент Макс. Средняя Чистая сделок выигрышей убытки сделка прибыль по незакрытой | |||||

| позиции | |||||

| Казначейские облигации | 6,556 | -75 | -1,875 | ||

| Евродоллар | 2,700 | -73 | -950 | ||

| Немецкая марка | 4,475 | 3,075 | |||

| Йена | 11,150 | -377 | -6,412 | ||

| Золото | 3,980 | -135 | -3,500 | ||

| Серебро | -138 | -550 | |||

| Соевые бобы | 1,738 | 2,763 | |||

| Зерно | 3,888 | -81 | -1,775 | ||

| Сырая нефть | 4,990 | -149 | -2,680 | ||

| Сахар | 2,187 | -60 | -1,448 | ||

| (k) Падающая звезда | (фильтры | отсутствуют, позиции | держатся | 10 дней) | |

| Казначейские облигации | 17,013 | -402 | -12,063 | ||

| Евродоллар | 4,600 | -205 | -3,075 | ||

| Немецкая марка | 14,975 | -420 | -10,075 | ||

| Йена | 18,137 | -440 | -11,450 | ||

| Золото | 5,910 | -86 | -3,08® | ||

| Серебро | 1,360 | 1,670 | |||

| Соевые бобы | 3,925 | -11 | -275 | ||

| Зерно | 4,788 | -37 | -950 | ||

| Сырая нефть | 1,350 | 3,410 | |||

| Сахар | 3,026 | -69 | -2,070 | ||

| (1) Падающая звезда (фильтр на основе осциллятора, позиции держатся 10 дней) | |||||

| Казначейские облигации | 10,163 | 3,338 | |||

| Евродоллар | 4,175 | -188 | -2,450 | ||

| Немецкая марка | 9,150 | -272 | -4,625 | ||

| Йена | 14,675 | -373 | -6,337 | ||

| Золото | 3,340 | -106 | -2,430 | ||

| Серебро | -51 | -205 | |||

| Соевые бобы | 1,700 | 4,400 | |||

| Зерно | 4,200 | -42 | -875 | ||

| Сырая нефть | 2,010 | ||||

| Сахар | 1,875 | 2,503 |

Таблица 13.1 (прололжение)

| (m) Доджи (фильтры отсутствуют, позиции держатся 5 дней) | |||||

| Кол-во | Процент | Макс. | Средняя | Чистая | |

| сделок | выигрышей | убытки | сделка | прибыль | |

| по незакрытой | |||||

| позиции | |||||

| Казначейские облигации | 13,581 | -590 | -13,581 | ||

| Евродоллар | 7,100 | -59 | -5,525 | ||

| Немецкая марка | 6,012 | -98 | -2,162 | ||

| Йена | 4,838 | -327 | -3,925 | ||

| Золото | 3,530 | -128 | -3,190 | ||

| Серебро | 3,665 | 1,425 | |||

| Соевые бобы | 6,188 | -269 | -6,188 | ||

| Зерно | 2,463 | -39 | -2,325 | ||

| Сырая нефть | 8,850 | -160 | -3,690 | ||

| Сахар | 7,166 | -201 | -6,638 | ||

| (п) Доджи (фильтр | на основе | осциллятора, | позиции держатся 5 дней) | ||

| Казначейские облигации | 3,819 | -416 | -3,331 | ||

| Евродоллар | 4,900 | -123 | -4,300 | ||

| Немецкая марка | 1,362 | -35 | -312 | ||

| Йена | 1.450 | -290 | -1,450 | ||

| Золото | -116 | -930 | |||

| Серебро | 5,560 | ||||

| Соевые бобы | 1,488 | -48 | -388 | ||

| Зерно | -9 | -163 | |||

| Сырая нефть | 1,170 | -144 | -1,010 | ||

| Сахар | 2,622 | -202 | -2,622 | ||

| (о) Доджи (фильтры отсутствуют, позиции держатся | 10 дней) | ||||

| Казначейские облигации | 16,938 | -847 | -16,938 | ||

| Евродоллар | 5,000 | -26 | -2,050 | ||

| Немецкая марка | 6,975 | -26 | -538 | ||

| Йена | 2,662 | 3,675 | |||

| Золото | 3,300 | 1,630 | |||

| Серебро | 7,605 | -103 | -1,850 | ||

| Соевые бобы | 9,138 | -397 | -9,138 | ||

| Зерно | 1,825 | 2,513 | |||

| Сырая нефть | 8,550 | -313 | -7,210 | ||

| Сахар | 4,689 | -70 | -2,038 |

Таблица 13.1 (продолжение)

| (р) Доджи (фильтр на основе осциллятора, позиции держатся 10 дней) | ||||

| Кол-во Процент | Макс. | Средняя | Чистая | |

| сделок выигрышей убытки | сделка | прибыль | ||

| по незакрытой | ||||

| позиции | ||||

| Казначейские облигации | 8 25 | 5,950 | -674 | -5,394 |

| Евродоллар | 32 47 | 5,150 | -127 | -4,075 |

| Немецкая марка | 9 56 | 2,350 | 4,787 | |

| Йена | 5 40 | 3,350 | -365 | -1,825 |

| Золото | 8 25 | 1,350 | -169 | -1,350 |

| Серебро | 9 56 | 2,420 | 4,975 | |

| Соевые бобы | 8 38 | 1,638 | -77 | -613 |

| Зерно | 18 56 | |||

| Сырая нефть | 7 29 | 2,210 | -316 | -2,210 |

| Сахар | 11 45 | 2,795 | -55 | -607 |

| (q) Пронизывающая линия и (фильтры отсутствуют, позиции | темные облака держатся 5 дней)** | |||

| Казначейские облигации | 15 20 | 13,938 | -929 | -13,938 |

| Евродоллар | 5 40 | 1,150 | -175 | -875 |

| Немецкая марка | 8 63 | 6,725 | -542 | -4,338 |

| Йена | 11 27 | 6,400 | -582 | -6,400 |

| Золото | 14 43 | 2,230 | -99 | -1,380 |

| Серебро | 14 29 | 1,820 | -56 | -790 |

| Соевые бобы | 19 32 | 5,938 | -294 | -5,588 |

| Зерно | 25 32 | 2,888 | -116 | -2,888 |

| Сырая нефть | 25 32 | 4,490 | -144 | -3,610 |

| Сахар | 13 38 | 1,463 | -60 | -785 |

| (г) Пронизывающая линия и | темные облака | |||

| (фильтр на основе осциллятора, позиции держатся | 5 дней)" | |||

| Казначейские облигации | 5 40 | 3,181 | -538 | -2,688 |

| Евродоллар | 3 33 | -233 | -700 | |

| Немецкая марка | 3 67 | 1,088 | ||

| Йена | 8 25 | 4,275 | -534 | -4,275 |

| Золото | 4 75 | |||

| Серебро | 6 50 | 1,665 | ||

| Соевые бобы | 8 13 | 4,525 | -566 | -4,525 |

| Зерно | 12 33 | 1,163 | -94 | -1,125 |

| Сырая нефть | 12 17 | 3,580 | -250 | -3,000 |

| Сахар | 10 40 | 1,028 | -8 | -82 |

Таблица 13.1 (продолжение)

| (s) Пронизывающая линия и темные облака (фильтры отсутствуют, позиции держатся 10 дней)** Кол-во Процент Макс. Средняя сделок выигрышей убытки сделка по незакрытой | Чистая прибыль | |||

| позиции | ||||

| Казначейские облигации | 15 33 | 9,344 | -623 | -9,344 |

| Евродоллар | 5 40 | 1,825 | -260 | -1,300 |

| Немецкая марка | 8 25 | 11,250 | -813 | -6,500 |

| Йена | 11 36 | 9,662 | -878 | -9,662. |

| Золото | 14 21 | 4,380 | -269 | -3,760 |

| Серебро | 14 21 | 5,335 | -381 | -5,335 |

| Соевые бобы | 19 32 | 6,375 | -336 | -6,375 |

| Зерно | 24 42 | 4,813 | -182 | -4,363 |

| Сырая нефть | 24 21 | 7,350 | -290 | -6,970 |

| Сахар | 13 46 | 1,991 | ||

| (t) Пронизывающая линия и темные облака (фильтр на основе осциллятора, позиции держатся 10 дней)" | ||||

| Казначейские облигации | 5 60 | 1,475 | 2,781 | |

| Евродоллар | 3 33 | 1,200 | -375 | -1,125 |

| Немецкая марка | 3 0 | 3,963 -1 | ,321 | -3,963 |

| Йена | 8 38 | 6,200 | -lib | -6,200 |

| Золото | 4 50 | -2 | -10 | |

| Серебро | 6 33 | 2,350 | -152 | -915 |

| Соевые бобы | 8 25 | 1,725 | -216 | -1,725 |

| Зерно | 12 42 | 2,350 | -170 | -2,038 |

| Сырая нефть | 12 17 | 4,380 | -365 | -4,380 |

| Сахар | 10 50 | 1,554 | ||

| (и) Утренняя и вечерняя | звезда (фильтры отсутствуют, позиции | держатся | 5 дней) | |

| Казначейские облигации | 22 59 | 6,188 | -89 | -1,950 |

| Евродоллар | 9 56 | 1,700 | -136 | -1,225 |

| Немецкая марка | 18 44 | 4,200 | -181 | -3,262 |

| Йена | 14 36 | 11,925 | -733 | -10,263 |

| Золото | 11 27 | 2,350 | -174 | -1,910 |

| Серебро | 21 43 | 1,660 | 1,465 | |

| Соевые бобы | 21 38 | 7,413 | -325 | -6,825 |

| Зерно | 12 33 | 1,950 | -96 | -1,150 |

| Сырая нефть | 17 41 | 4,050 | ||

| Сахар | 12 17 | 3,307 | -247 | -2,958 |

Таблица 13.1 (продолжение)

| (v) Утренняя и вечерняя звезда (фильтр на основе осциллятора, позиции держатся 5 дней) Кол-во Процент Макс. Средняя сделок выигрышей убытки сделка по незакрытой | Чистая прибыль | ||||

| ПОЗИЦИИ | |||||

| Казначейские облигации | 3,781 | -35 | -419 | ||

| Евродоллар | -142 | -425 | |||

| Немецкая марка | 3,662 | -187 | -2,250 | ||

| Йена | 2,725 | ||||

| Золото | 1,760 | -352 | -1,760 | ||

| Серебро | 1,410 | 2,760 | |||

| Соевые бобы | 3,263 | -330 | -2,638 | ||

| Зерно | 1,650 | -208 | -1,038 | ||

| Сырая нефть | 2,510 | -135 | -1,080 | ||

| Сахар | 2,157 | -226 | -1,808 | ||

| (w) Утренняя и вечерняя | звезда (фильтры | отсутствуют, позиции держатся | 10 дней) | ||

| Казначейские облигации | 17,725 | -722 | -15,163 | ||

| Евродоллар | 1,850 | -178 | -1,600 | ||

| Немецкая марка | 4,063 | 6,325 | |||

| Йена | 7,738 | -319 | -4,150 | ||

| Золото | 1,360 | -76 | -760 | ||

| Серебро | 3,735 | 4,725 | |||

| Соевые бобы | 8,938 | -364 | -7,638 | ||

| Зерно | 1,338 | -64 | -763 | ||

| Сырая нефть | 9,900 | -366 | -5,860 | ||

| Сахар | 4,034 | -336 | -4,034 | ||

| (х) Утренняя и вечерняя звезда (фильтр на основе осциллятора, позиции держатся | 10 дней) | ||||

| Казначейские облигации | 8,513 | -686 | -8,231 | ||

| Евродоллар | 1,125 | -367 | -1,100 | ||

| Немецкая марка | 3,063 | 4,475 | |||

| Йена | 2,475 | -288 | -1,438 | ||

| Золото | 1,080 | -170 | -680 | ||

| Серебро | 2,575 | 5,710 | |||

| Соевые бобы | 3,025 | -189 | -1,513 | ||

| Зерно | 2,500 | -395 | -1,975 | ||

| Сырая нефть | 7,890 | -950 | -6,650 | ||

| Сахар | 3,489 | -401 | -3,208 |

Часть 2

ГРАФИЧЕСКИЙ

АНАЛИЗ

В РЕАЛЬНОЙ

ЖИЗНИ

14 Графический анализ в реальной жизни

Спекулянта постоянно точат изнутри его главные враги. Надежда и страх неотделимы от человеческой натуры. В биржевой спекуляции, когда рынок идет против вас, вы надеетесь, что каждый такой день будет последним, и проигрываете больше, чем могли бы, если бы не прислушивались к своей надежде - тому самому союзнику, который является столь могущественным гарантом успеха для создателей империй и первопроходцев, больших и малых. А когда рынок идет в благоприятном направлении, вы начинаете бояться, что следующий день заберет всю вашу прибыль, и выходите из игры слишком рано. Страх мешает вам сделать столько денег, сколько вы должны были сделать. Успешный трейдер должен бороться с этими двумя глубинными инстинктами. Он должен обращать вспять то, что можно назвать естественными импульсами. Вместо того чтобы надеяться, он должен бояться; вместо страха он должен испытывать надежду. Он должен бояться, что его убыток может перерасти в гораздо больший убыток, и надеяться, что его прибыль может стать большой прибылью.

Эдвин Лефевр