Коммерческая эффективность

Коммерческая эффективность (финансовое обоснование) проекта определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности. Коммерческая эффективность может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вкладов.

Укрупненный алгоритм оценки коммерческой эффективности включает следующие процедуры:

- расчет потока (другие названия - Cash Flоw, поток наличности, поток денежных средств) и сальдо реальных денег по всем видам деятельности предприятия (в каждом периоде осуществления проекта):

- инвестиционной;

- производственной (или операционной);

- финансовой;

- определение приемлемости инвестиционного проекта в зависимости от величины сальдо накопленных реальных денег;

- расчет интегральных показателей эффективности по каждому варианту инвестиционного проекта;

- сравнительный анализ показателей эффективности и выбор наилучшего варианта по заданным критериям.

Под потоком реальных денег принимается разность между притоком и оттоком денежных средств от инвестиционной и производственной деятельности предприятия в каждом периоде осуществления проекта (на каждом шаге расчета). Поток реальных денег выступает в расчетах коммерческой эффективности в качестве эффекта на tом шаге ( Эt).

Необходимым условием для принятия инвестиционного проекта является положительность сальдо накопленных денег в любом временном интервале, где данный участник осуществляет затраты или получает доходы.

Для дополнительной оценки коммерческой эффективности определяются также:

- срок полного погашения задолженности. Определяется только для участников, предоставляющих кредитные и заемные средства. Проект может рассматриваться как эффективный с точки зрения кредитного учреждения, если срок полного погашения задолженности по кредиту, предоставляемому в рамках данного проекта, отвечает (с учетом риска несвоевременного или неполного погашения задолженности) интересам и политике этого кредитного учреждения;

- доля участников в общем объеме инвестиций. Определяется только для участников, предоставляющих свое имущество или денежные средства для финансирования проекта, как отношение интегральныхдисконтированных затрат участника на указанные цели (стоимость переданного или вложенного имущества и денежных средств) к интегральному дисконтированному общему объему инвестиций по проекту.

Выбор проекта (варианта проекта) и принятие решения об инвестировании должны производиться на основании всех приведенных выше показателей коммерческой эффективности с учетом их приоритетности. Помимо этого должны учитываться структура потока и сальдо реальных денег.

Организационный и финансовый механизм бизнес-планирования

Организационный план реализации инвестиционной программы разрабатывается с целью выявления и оценки состава, содержания и последовательности мероприятий по осуществлению проекта и достижения его конечной цели. Методологический подход к решению этой проблемы основан на рассмотрении альтернатив и принятии эффективного решения.

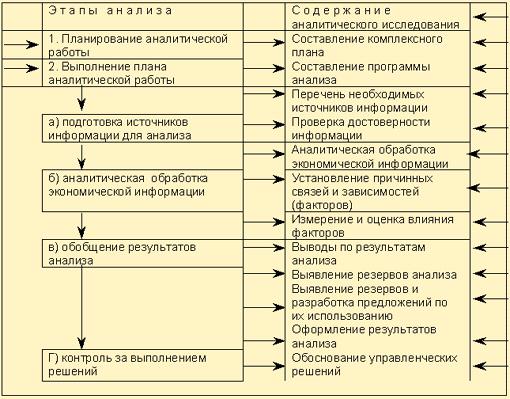

Основные этапы экономического анализа и его содержание показаны на рис. 1.2.

Реализация проекта охватывает период от принятия окончательного решения по развитию территории до получения предусмотренной проектом (например, строительной программой) прибыли и других конечных результатов и включает следующие этапы:

инженерные изыскания;

проектирование;

организация службы управления, эксплуатации, маркетинга;

организация производственной деятельности;

организация финансовой деятельности.

Рассмотрим последний этап, имеющий отношение к рассматриваемой теме.

Финансирование строительства объекта может осуществляться за счет следующих источников:

бюджет;

собственных средств организаций, привлекаемых к инвестированию и строительству;

Рис. 1.2. Основные этапы анализа и его содержание

акционерный капитал;

амортизационные отчисления;

долгосрочный и краткосрочный кредиты банка;

продажа ценных бумаг, акций и т. п.;

личные средства населения;

заемные средства и залоговые кредиты;

ассигнования из благотворительных фондов, предоставляемых на безвозмездной основе;

иностранные инвестиции в форме кредитов, участие в уставном фонде совместных предприятий;

средства пенсионных фондов и страховых компаний.