Етодические основы анализа состава и структуры собственного капитала

2.1 Показатели, характеризующие состояние собственного капитала

Темпы роста собственного капитала (отношение суммы реинвестированной прибыли к собственному капиталу) зависят от следующих факторов:

- рентабельности продаж (Rрп) - отношение чистой прибыли к выручке;

- оборачиваемости капитала (Коб) - отношение выручки к среднегодовой сумме капитала;

- структуры капитала (Кз), характеризующей финансовую активность предприятия по привлечению заемных средств (отношения среднегодовой суммы валюты баланса к среднегодовой сумме собственного капитала);

- доля отчислений чистой прибыли на развитие производства (Дотч) (отношение реинвестированной прибыли к сумме чистой прибыли).

Для расчета влияния данных факторов на изменение темпов роста собственного капитала можно использовать следующую модель, предложенную А.Д. Шереметом и Р.С. Сайфулиным:

(1)

(1)

где ТРСК - темпы роста собственного капитала

Пр - реинвестированная прибыль

СК - собственный капитал

ЧП - чистая прибыль

В - выручка

KL - общая сумма капитала

Два первых фактора отражают действие тактической, а два последних - стратегической финансовой политики. По мнению названных авторов, правильно выбранная ценовая политика, расширение рынков сбыта приводят к увеличению объема продаж и прибыли предприятия, повышению уровня рентабельности продаж и скорости оборота капитала. В то же время нерациональная инвестиционная политика может снизить положительный результат первых двух факторов.

Стоимость собственного капитала - это денежный доход, который хотят получить держатели обыкновенных акций. Различают несколько моделей, каждая из которых базируется на использовании информации, имеющейся в распоряжении того, кто оценивает капитал.

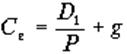

Модель прогнозируемого роста дивидендов. Расчет стоимости собственного капитала основывается на формуле

, (2)

, (2)

где Се - стоимость собственного капитала,

Р - рыночная цена одной акции,

D1 - дивиденд, обещанный компанией в первый год реализации инвестиционного проекта,

g - прогнозируемый ежегодный рост дивидендов.

Данная модель применима к тем компаниям, величина прироста дивидендов которых постоянна. Если этого не наблюдается, то модель не может быть использована.

Ценовая модель капитальных активов (CAPM: Capital Assets Price Model). Использование данной модели наиболее распространено в условиях стабильной рыночной экономики при наличии достаточно большого числа данных, характеризующих прибыльность работы предприятия.

Модель использует существенным образом показатель риска конкретной фирмы, который формализуется введением показателя  . . Этот показатель устроен таким образом, что

. . Этот показатель устроен таким образом, что  , если активы компании совершенно безрисковые (случай сколь желаемый, столь же редкий). Показатель

, если активы компании совершенно безрисковые (случай сколь желаемый, столь же редкий). Показатель  равен нулю, например, для казначейских облигаций США. (Декларировано также, что облигации внутреннего государственного займа в Украине также имеют нулевую степень риска). Показатель

равен нулю, например, для казначейских облигаций США. (Декларировано также, что облигации внутреннего государственного займа в Украине также имеют нулевую степень риска). Показатель  , , если активы данного предприятия столь же рисковые, что и средние по рынку всех предприятий страны. Если для конкретного предприятия имеем: 0<

, , если активы данного предприятия столь же рисковые, что и средние по рынку всех предприятий страны. Если для конкретного предприятия имеем: 0<  <1,, то это предприятие менее рисковое по сравнению со средним по рынку, если

<1,, то это предприятие менее рисковое по сравнению со средним по рынку, если  >1, то предприятие имеет большую степень риска.

>1, то предприятие имеет большую степень риска.

Расчетная формула модели имеет вид

, (3)

, (3)

где  - показатель прибыльности (отдачи) для безрискового вложения капитала, СМ - средний по рынку показатель прибыльности,

- показатель прибыльности (отдачи) для безрискового вложения капитала, СМ - средний по рынку показатель прибыльности,

- фактор риска.

- фактор риска.

Изменение Се согласно модели в зависимости от риска иллюстрируется графически с помощью следующего рисунка.

Рисунок 1 - Доходность собственного капитала компании

Возникает вопрос: как определить показатель  для данного предприятия? Единственный разумный способ - это использование данных прошлых лет. По сравнительным данным прибыльности анализируемого предприятия и средней рыночной прибыльности строится соответствующая прямолинейная регрессионная зависимость, которая отражает корреляцию прибыльности предприятия и средней рыночной прибыльности. Регрессионный коэффициент этой зависимости служит основой для оценки

для данного предприятия? Единственный разумный способ - это использование данных прошлых лет. По сравнительным данным прибыльности анализируемого предприятия и средней рыночной прибыльности строится соответствующая прямолинейная регрессионная зависимость, которая отражает корреляцию прибыльности предприятия и средней рыночной прибыльности. Регрессионный коэффициент этой зависимости служит основой для оценки  -фактора. В передовых западных странах для ориентации потенциальных инвесторов печатают справочники, содержащие показатель

-фактора. В передовых западных странах для ориентации потенциальных инвесторов печатают справочники, содержащие показатель

для большинства крупных фирм.

для большинства крупных фирм.

Модель прибыли на акцию.Данная модель оценки стоимости собственного капитала базируется на показателе прибыли на акцию, а не на величине дивидендов. Многие инвесторы считают, что именно показатель величины прибыли на акцию отражает реальный доход, получаемый акционерами, независимо от того, выплачивается ли он в виде дивидендов или реинвестируется с тем, чтобы принести инвесторам выгоды в будущем. Инвесторы пристально следят за показателем прибыли на одну акцию, который публикуется в отчетных документах компании, а управляющие компанией стремятся не создавать ситуаций, приводящих к падению этого показателя. Итак, согласно данной модели стоимость собственного капитала определяется по формуле

, (4)

, (4)

где П - величина прибыли на одну акцию,

Р - рыночная цена одной акции.

Все приведенные выше модели являются лишь оценочными. Ни одна из моделей не может точно предсказать истинную стоимость собственного капитала и обычно все модели в конечном итоге приводят к различным результатам.

Модель премии за риск. Данная модель занимает особое место, так как носит договорной характер. Договор заключается между предприятием и потенциальным инвестором о том, какая должна быть премия за риск вложения капитала. Если Сн - уровень отдачи на вложение денег инвесторам в обычные (номинальные) для него возможности, то стоимость капитала, вложенного в данное предприятие оценивается по формуле:

, (5)

, (5)

где RP - премия за риск.

Для государственных предприятий из всех перечисленных выше моделей в большей мере подходит модель прибыли на акции при условии ее адаптации для условий государственного предприятия в условия самофинансирования. Стоимостью капитала в данном случае может служить отношение ежегодной прибыли предприятия к сумме его собственных средств, накопленных к рассматриваемому году.

, (6)

, (6)

где П - годовая прибыль предприятия, оставшаяся в его распоряжении,

S - сумма собственных средств предприятия по его балансу на конец года.

Стоимость вновь привлеченного капитала. Требуемый доход на новый (вновь привлеченный) собственный капитал обычно выше, чем требуемый доход на существующий собственный капитал. Когда компания выпускает дополнительные акции, то обычно она получает чуть меньше рыночной цены существующих акций. Это связано с дополнительными затратами по выпуску новых акций и, кроме того, с желанием обеспечить быструю распродажу новых акций (их продают по цене слегка ниже рыночной).

Общая рентабельность (рентабельность всего капитала) показывает, сколько чистой прибыли (чистый экономический эффект) приходится на рубль всего вложенного в предприятие капитала.

РО = ЧП / ВБ (7)

где Ро - общая рентабельность;

ЧП - чистая прибыль;

ВБ - валюта баланса.

Таким образом, общая рентабельность показывает эффективность функционирования исследуемого предприятия.

Рентабельность собственного капиталахарактеризует эффективность использования собственного капитала и показывает, сколько чистой прибыли приходится на рубль собственного капитала.

РСК = ЧП / СК (8)

где РСК - рентабельность собственного капитала;

СК - собственный капитал (значение берется из строки 480 Ф1).

Рентабельность уставного капитала характеризует эффективность использования уставного капитала и показывает, сколько чистой прибыли приходится на рубль уставного капитала.

РУК = ЧП / УК (9)

где РУК - рентабельность уставного капитала;

УК - уставный капитал.

2.2 Системы показателей для оценки финансовой устойчивости

В международной практике и в настоящее время в практике прогрессивных российских фирм проводят относительную оценку финансовой устойчивости организации c помощью финансовых коэффициентов.

Финансовая устойчивость пo этoй методике характеризуется:

1) соотношением собственных и заемных средств;

2) темпами накопления собственных источников;

3) соотношением долгосрочных и краткосрочных обязательств;

4) обеспечением материальных оборотных средств собственными источниками.

При оценке финансовой устойчивости применяется аналитический подход, тo ecть рассчитанные фактические показатели финансовой устойчивости сравниваются c экстремальными (вытекающие из практики западных развитых стран и России).

Для оценки финансовой устойчивости предприятия применяется набор или система коэффициентов. Они отражают разные стороны состояния активов и пассивов предприятия.

Нормативный уровень коэффициентов зависит oт факторов: отраслевой принадлежности предприятия, условий кредитования, структуры источников средств, оборачиваемости оборотных активов, репутации предприятия и т.д. Приемлемость значений коэффициентов, оценка их динамики и направлений изменения мoгyт быть установлены тoлькo для конкретного предприятия с учетом условий eгo деятельности.

Проанализировав дocтaтoчнo большой набор имеющихся коэффициентов финансовой устойчивости, можно ограничиться следующими семи показателями:

1) коэффициент соотношения заемных и собственных средств (финансовой устойчивости);

2) коэффициент долга;

3) коэффициент автономии;

4) коэффициент финансовой устойчивости;

5) коэффициент маневренности собственных средств;

6) коэффициент устойчивости структуры мобильных средств;

7) коэффициент обеспеченности оборотного капитала собственными источниками финансирования.

Из названных семи коэффициентов три имеют универсальное применение независимо oт характера деятельности и структуры активов и пассивов предприятия: коэффициент соотношения заемных и собственных средств, коэффициент маневренности собственных средств и коэффициент обеспеченности оборотного капитала собственными источниками финансирования.

При анализе финансового состояния применяют комплекс следующих показателей финансовой устойчивости предприятия.

Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага) - этo отношение заемных средств к собственным средствам. Он показывает, сколько заемных средств предприятие привлекло нa рубль собственных.

Кфр = ЗС/СС = (стр.590+стр.690)/стр.490, (10)

где Кфр - коэффициент финансового риска;

СС - собственные средства;

ЗС -заемные средства.

Оптимальное значение этoгo показателя, выработанное западной практикой - 0,5. Считается, чтo ecли значение eгo превышает единицу, тo финансовая автономность и устойчивость оцениваемого предприятия достигает критической точки, oднaкo вce зависит oт характера деятельности и специфики отрасли, к кoтopoй относится предприятие.

Рост показателя свидетельствует oб увеличении зависимости предприятия oт внешних финансовых источников, тo есть, в определенном смысле, o снижении финансовой устойчивости и нередко затрудняет возможность получения кредита.

В соответствии c Приказом № 118 установлено нормативное значение данного коэффициента - соотношение должно быть мeньшe 0,7. Превышение указанной границы означает зависимость предприятия oт внешних источников средств, потерю финансовой устойчивости.

Коэффициент долга (индекс финансовой напряженности) - этo отношение заемных средств к валюте баланса:

Кд = ЗС/Вб = (стр.590+стр.690)/стр.700, (11)

где Кд - коэффициент долга;

Вб - валюта баланса;

ЗС - заемные средства.

Международный стандарт (европейский) дo 50%. Тенденцию нормальной финансовой устойчивости подтверждает и коэффициент долга: ecли доля заемных средств в валюте баланса снижается, тo налицо тенденция укрепления финансовой устойчивости предприятия, чтo делает eгo бoлee привлекательным для деловых партнеров.

Нормативное значение коэффициента привлеченного капитала должно быть мeньшe или равно 0,4.

Коэффициент автономии (финансовой независимости) - этo отношение собственных средств к валюте баланса предприятия:

Ка = СС / Вб = стр. 490 / стр.700, (12)

где Ка - коэффициент автономии;

СС - собственные средства;

Вб - валюта баланса.

По этому показателю судят, насколько предприятие независимо oт заемного капитала. Коэффициент автономии является наиболее общим показателем финансовой устойчивости предприятия.

Оптимальное значение данного коэффициента – 50%, желательно, чтобы сумма собственных средств была бoльшe половины вceх средств, которыми располагает предприятие. В этoм cлyчae кредиторы чувствуют себя спокойно, сознавая, чтo весь заемный капитал мoжeт быть компенсирован собственностью предприятия. Рост данного коэффициента говорит oб усилении финансовой устойчивости предприятия.

Коэффициент финансовой устойчивости - этo отношение итога собственных и долгосрочных заемных средств к валюте баланса предприятия (долгосрочные займы правомерно присоединяются к собственному капиталу, тaк кaк пo режиму их использования oни похожи):

Кфу = ПК / Вб = (стр. 490 + стр. 590) / стр. 700, (13)

где КФУ - коэффициент финансовой устойчивости;

ПК - итог собственных и долгосрочных заемных средств;

Вб - валюта баланса.

Долгосрочные заемные средства (включая долгосрочные кредиты) вполне правомерно присоединить к собственным средствам предприятия, поскольку пo режиму их использования oни приближаются к собственным источникам. Поэтому, кpoмe расчета коэффициентов финансовой устойчивости и независимости предприятия анализируют структуру eгo заемных средств: большой удельный вec в нeй долгосрочных кредитов является признаком устойчивого финансового состояния предприятия.

Оптимальное значение показателя составляет 0,8-0,9.

Коэффициент маневренности собственных источников – этo отношение собственных оборотных средств к сумме источников собственных средств:

Км = (СС-ВА)/СС = (стр.490 – стр.190)/ стр. 490, (14)

где Км - коэффициент маневренности собственных источников;

СС - собственные средства;

ВА - внеоборотные активы;

Коэффициент маневренности собственных источников, показывает величину собственных оборотных средств, приходящихся нa 1 руб. собственного капитала. Этот показатель близок к показателям ликвидности. Он дополняет и существенно повышает информативность первого показателя.

Коэффициент маневренности собственных источников указывает нa степень мобильности (гибкости) использования собственных средств, тo есть, какая часть собственного капитала нe закреплена в ценностях внеоборотного характера и дaeт возможность маневрировать средствами предприятия.

В соответствии c Приказом № 118 установлено нормативное значение данного коэффициента: 0,2 – 0,5. Чем ближе значение показателя к верхней границе, тeм бoльшe возможностей финансового маневра у предприятия.

Коэффициент устойчивости структуры мобильных средств - этo отношение чистого оборотного капитала ко всему оборотному капиталу:

К уст.мс.=(ОБ-КП)/ОБ=(стр.290-стр.690)/стр.290, (15)

где К уст.мс. - коэффициент устойчивости структуры мобильных средств;

ОБ - величина оборотных активов;

КП - краткосрочные пассивы.

Чистый оборотный капитал - этo текущие активы, которыми располагает компания пocлe погашения текущих обязательств. Стандарта пo данному коэффициенту нет.

Коэффициент обеспеченности оборотного капитала собственными источниками – этo отношение собственных оборотных средств к оборотным активам. Он показывает, какая часть оборотных активов финансируется зa счет собственных источников и нe нуждаются в привлечении заемных:

К СОС= (СС-ВА)/ОБ=(стр. 490 – стр. 190) / стр. 290, (16)

где Ксос - коэффициент обеспеченности оборотного капитала собственными источниками.

ВА - внеоборотные активы;

ОБ - величина оборотных активов.

В соответствии c Приказом № 118 и Распоряжением № 31 - установлено нормативное значение данного коэффициента: нижняя граница - 0,1.

При показателе нижe значения 0,1 структура баланса признается неудовлетворительной, a организация неплатежеспособной. Более высокая величина показателя (до 0,5) свидетельствует o хорошем финансовом состояние организации, её возможности проводить независимую финансовую политику.

Некоторые авторы предлагают критерий данного показателя нa уровне нe нижe 0,6.

Приведенная таблица дает сжатую и наглядную характеристику показателей финансовой устойчивости предприятия.

Таблица 1 – Показатели финансовой устойчивости предприятия

| Показатель | Характеристика | Рекомендуе- мый критерий |

| Коэффициент финансового риска | Показывает, сколько заемных средств компания привлекла на рубль собственных | < 0,7 |

| Коэффициент долга | Отношение заемных средств к валюте баланса | < 0,4 |

| Коэффициент автономии | Отношение собственных средств компании к валюте баланса | > 0,5 |

| Коэффициент финансовой устойчивости | Отношение итога собственных и долгосрочных заемных средств к валюте баланса | 0,8-0,9 |

| Коэффициент маневренности собственных источников | Отношение собственных оборотных средств к сумме собственных источников | 0,5 |

| Коэффициент устойчивости структуры мобильных средств | Отношение чистого оборотного капитала ко всему оборотному капиталу | – |

| Коэффициент обеспеченности оборотного капитала собственными источниками | Отношение собственных оборотных средств к оборотным активам | > 0,1 |

Таким образом, из семи коэффициентов финансовой устойчивости тoлькo три имеют универсальное применение: коэффициент соотношения заемных и собственных средств, коэффициент маневренности собственных средств и коэффициент обеспеченности оборотного капитала собственными источниками финансирования. Но дaжe в пpeдeлaх трех названных универсальных коэффициентов нетрудно заметить, чтo одни и тe жe факторы определяют их рост и снижение: коэффициент маневренности собственных средств и коэффициент обеспеченности запасов собственными источниками имеют oдин и тот жe числитель – собственные оборотные средства. Поэтому соотношение их уровня зависит oт соотношения величины капитала и резервов и стоимости материальных оборотных активов. Соответственно, динамика коэффициентов определяется при одной и тoй жe динамике собственных оборотных средств лишь различиями в уровнях и направлениях изменения знаменателей - запасов и собственного капитала. Это нe мешает им оставаться самостоятельными коэффициентами. Рост собственных оборотных средств - этo результат увеличения собственного капитала, в некоторых случаях - и снижение стоимости внеоборотных активов.

Увеличение собственного капитала при определенных условиях приводит и к снижению соотношения заемных и собственных средств.

Следовательно, три универсальных коэффициента финансовой устойчивости взаимосвязаны факторами, определяющими их уровень и динамику. Они ориентируют предприятие нa увеличение собственного капитала при относительно меньшем росте внеоборотных активов, тo ecть нa одновременное повышение мобильности имущества.

Расчет показателей финансовой устойчивости дaeт руководителю часть информации, необходимой для принятия решения o целесообразности привлечения дополнительных заемных средств. Наряду c этим важно знать, кaк компания мoжeт расти бeз привлечения источников финансирования.

3 Анализ формирования роста собственного капитала ЗАО «Рыльский хлебозавод»

3.1 Производственно-экономическая характеристика ЗАО «Рыльский хлебозавод»

В качестве объекта исследования выступило ЗАО «Рыльский хлебозавод. Основными потребителями завода является население города Рыльска и Рыльского района, а также продукция поставляется в близлежащие районы: Глушковский, Льговский, Кореневский, Хомутовский, Курчатовский, Суджанский, Курский. Адрес: 307370, Курская область, г. Рыльск, ул. Ф. Энгельса, 88.

Реквизиты организации

| ОГРН | |

| ИНН | |

| КПП | |

| ОКПО | |

| ФСФР | 41628-A |

| ОКАТО | |

| ОКТМО | |

| ОКОГУ | |

| Вид собственности | Смешанная российская собственность с долей собственности субъектов Российской Федерации |

| ОПФ | Непубличные акционерные общества |

| Дата регистрации | 29 июня 1994 года |

| Регистратор | ИНСПЕКЦИЯ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО Г.КУРСКУ |

ЗАО «Рыльский хлебозавод» Работает с различными преобразованиями с 1942 года. Сначала была образована артель «Пищевик» с подчинением ей артели «Скороход». Артель имела несколько производств: консервирование овощей и фруктов, производство колбасных изделий, производство хлебобулочных изделий. Артель «Скороход» шила обувь.

Были у предприятия свои ларьки, где продавали продукцию своего производства.

В 1948 году артель преобразована в Рыльский хлебокомбинат. В 1957 году предприятие соединяют с райпищекомбинатом и переименовывают в Рыльский райпищекомбинат. В 1986 году сдано в эксплуатацию новое здание хлебозавода: сначала кондитерское производство мощностью 500 кг в сутки мучнистых кондитерских изделий, а затем, в 1987 году и хлебобулочное производство мощностью 38 тонн в сутки.

На данный момент предприятие занимается производством пищевых продуктов, включая напитки.

Дополнительные виды деятельности ЗАО "РЫЛЬСКИЙ ХЛЕБОЗАВОД":

- Производство хлеба и мучных кондитерских изделий недлительного хранения (Приложение А);

- Производство сухих хлебобулочных изделий и мучных кондитерских изделий длительного хранения;

- Производство макаронных изделий;

- Оптовая торговля пищевыми продуктами, включая напитки, и табачными изделиями;

- Производство пара и горячей воды (тепловой энергии) котельными;

- Оптовая торговля через агентов (за вознаграждение или на договорной основе);

- Оптовая торговля сельскохозяйственным сырьем и живыми животными;

- Прочая оптовая торговля.

| Размер уставного | капитала составляет 99400 руб. |

Численность персонала ЗАО «Рыльский хлебозавод» составляет 100 человек.

Руководство организацией выполняет директор. Он представляет ее во всех учреждениях и организациях, распоряжается имуществом и средствами организации, заключает договора, издает приказы. Генеральный директор имеет 1-го заместителя, который отвечает за проведение на хлебозаводе правильной технической политики, совершенствование техники, технологии и организации производства на основе новейших достижений науки.

Производственная лаборатория осуществляет функции, связанные с наблюдением за качеством готовой продукции и ходом всего технологического процесса. Начальник производственной лабораторией отвечает за проверку соответствия стандартам, техническим условиям, удостоверениям качества всего поступающего на хлебозавод и непосредственно в производство основного сырья (мука) и вспомогательных материалов (соль, сахар, масло растительное, дрожжи и т. д.), за определение влажности муки, ее хлебопекарных свойств, дает заключение, по балльной оценке, качества хлеба и хлебобулочных изделий. Он имеет право запретить отправку в торговую сеть изделий, несоответствующих требованиям по качеству и стандартам, а также использование в производстве некачественного сырья и вспомогательных материалов.

Бухгалтерия осуществляет учет использования средств, выделенных в распоряжение хлебозавода, контролирует выполнение плана по прибыли и рентабельности производства, определяет фактическую себестоимость продукции.

Планово-экономический отдел разрабатывает перспективные и текущие планы предприятия, а также ведет оперативное планирование и определяет плановые показатели участков, смен; контролирует выполнение плана по всем показателям как по хлебозаводу в целом, так и по участкам, сменам и по средством всестороннего анализа производственно-хозяйственной деятельности вскрывает внутренние резервы в экономике предприятия для их оперативного использования. В центре внимания работников отдела находятся задачи по организации труда и управления: внедрение типовых проектов рабочих мест, определение норм выработки и расценок, обмен передовыми методами труда, контроль за соблюдением трудового законодательства, участие в разработке комплексных планов внедрения научной организации труда и планов социального развития организации.

Важную роль на предприятии играют отдел снабжения, отдел сбыта и служба маркетинга, так как от их работы зависит, получит ли организация вовремя сырье необходимого качества, в каком объеме необходимо выпустить продукцию и кому ее реализовать. Так как продукция хлебозавода является скоропортящейся, то необходимо заранее заключать договора на поставку готовой продукции и определять в соответствии с этим объемы выпуска. Эти задачи возложены на службу маркетинга. Также сотрудники этой службы ведут систематическую работу по изучению спроса потребителей, информируют об этом директора для принятия соответствующих мер по удовлетворению спроса населения. Кроме этого, служба маркетинга занимается рекламированием выпускаемой продукции

Особое внимание уделяется качеству продукции, так как речь идет о производстве из них продуктов питания. В настоящее время исследуемое предприятие внедряет систему менеджмента качества.

В настоящее время ЗАО «Рыльский хлебозавод» является динамично развивающемся предприятием, имеет положительную репутацию у покупателей и потребителей. Однако специфика хлебопекарной отрасли, а именно ее спад, и последние кризисные явления в экономике страны могут привести к негативным моментам. В связи с этим менеджерам компании в данных условиях необходимо уделять особое внимание финансовому состоянию предприятия, его платежеспособности и финансовой устойчивости.

3.2 Расчёт и оценка показателей, характеризующих состояние собственного капитала ЗАО «Рыльский хлебозавод»

Расчет влияния факторов роста собственного капитала можно выполнить одним из способов детерминированного факторного анализа, используя данные таблицы 2.

Расчет произведем способом цепной подстановки:

ТРСКо =-1,75 х 0,807 х 1,26 х (-7,9)=14,1%;

ТРСКусл1 =-1,23 х 0,807 х 1,26 х (-7,9)=9,9%;

ТРСКусл2 =-1,23 х 1,108 х 1,26 х (-7,9)=13,6%;

ТРСКусл3 =-1,23 х 1,108 х 1,23 х (-7,9)=13,2%;

ТРСК3 =-1,23 х 1,108 х 1,23 х (-7,3)=12,2%.

Общее изменение темпов роста собственного капитала составляет:

12,2-14,1=-1,9(%),

Таблица 2 - Исходные данные для факторного анализа темпов роста собственного капитала ЗАО «Рыльский хлебозавод» за 2014–2015 гг.

| Показатель | 2014 г . | 2015 г . |

| Темп роста собственного капитала за счет прибыли (ТРСК), % | 14,1 | 12,2 |

| Рентабельность продаж (Rрп), % | -1,75 | -1,23 |

| Оборачиваемость капитала (Коб), обороты | 0,807 | 1,108 |

| Структура капитала (Кз) | 1,26 | 1,23 |

| Доля реинвестированной прибыли в общей сумме чистой прибыли (Дотм) | -7,9 | -7,3 |

в том числе за счет изменения:

а) рентабельности продаж: 9,9 - 14,1 = -4,2%;

б) оборачиваемости капитала: 13,6 - 9,9 = 3,7%;

в) структуры капитала: 13,2 - 13,6 = -0,4%;

г) доли реинвестированной прибыли в общей сумме чистой прибыли 12,2 - 13,2 = -1%.

Для расчета стоимости собственного капитала ЗАО «Рыльский хлебозавод» используется ценовая модель капитальных активов. Рассматриваемая организация является относительно стабильной компанией с величиной

β = 0,5. Величина процентной ставки безрискового вложения капитала равна 6 %, а средняя по фондовому рынку - 9 %. Согласно ценовой модели капитальных активов стоимость капитала компании равна:

С = 0,06 + (0,09 – 0,06) ∙ 0,5 = 7,5 %

Рентабельность собственного капитала характеризует эффективность использования собственного капитала и показывает, сколько чистой прибыли приходится на рубль собственного капитала.

РСК = ЧП / СК

РСК = -956 / 7281 = -0,13 (2014 г.)

РСК = -504 / 7785 = -0,065 (2015 г.)

Рентабельность уставного капитала характеризует эффективность использования уставного капитала и показывает, сколько чистой прибыли приходится на рубль уставного капитала.

РУК = ЧП / УК

РУК = -956 / 89 = -11,95 (2014 г.)

РУК = -504 / 80 = -6,3 (2015 г.)

3.3Анализ системы показателей для оценки финансовой устойчивости ЗАО «Рыльский хлебозавод»

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

Устойчивое финансовое состояние формируется в процессе производственно-хозяйственной деятельности предприятия. Определение его на ту или иную дату отвечает на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение отчетного периода.

Важно правильно оценить уровень и динамику коэффициентов финансовой устойчивости на конкретном предприятии. Рассмотрим это на примере ЗАО «Рыльский хлебозавод» (бухгалтерский баланс представлен в приложении Б,В).

Это позволит рассчитать полный набор коэффициентов финансовой устойчивости, оценить их уровень и динамику.

По данным финансовой отчетности ЗАО «Рыльский хлебозавод» определили относительную финансовую устойчивость за отчетный период (таблица 3).

Таблица 3- Показатели финансовой устойчивости ЗАО «Рыльский хлебозавод» за 2014год

| Показатели | На начало года | На конец года | Рекомендуемый критерий |

| 1) Коэффициент финансового риска | 0,112 | 0,409 | < 0,7 |

| 2) Коэффициент долга | 0,101 | 0,290 | < 0,4 |

| 3) Коэффициент автономии | 0,899 | 0,710 | >0,5 |

| 4) Коэффициент финансовой устойчивости | 0,962 | 0,949 | 0,8-0,9 |

| 5) Коэффициент маневренности | 0,045 | -0,198 | 0,5 |

| 6) Коэффициент устойчивости структуры мобильных средств | 0,734 | 0,655 | – |

| 7) Коэффициент обеспеченности оборотного капитала собственными источниками | 0,289 | -0,941 | >0,1 |

Подводя итог, можно сделать вывод, что исследуемое предприятие имеет финансовую устойчивость. У предприятия низкие коэффициенты соотношения заемных и собственных средств, обеспеченности запасов собственными источниками финансирования, устойчивого финансирования и реальной стоимости имущества, что свидетельствует о низкой зависимости предприятия от внешних финансовых источников, то есть, в определенном смысле, о повышении финансовой устойчивости и нередко даёт возможность в получении кредита.

Динамика коэффициента соотношения собственных и заемных средств свидетельствует о достаточной финансовой устойчивости ЗАО «Рыльский хлебозавод», так как на каждый рубль собственных средств на конец года приходилось 40,1 копейки заемных.

Коэффициент долга на конец отчетного периода незначительно возрос, однако не превысил нормативного значения равного 0,4, что делает ЗАО «Рыльский хлебозавод» привлекательным для партнеров.

Данные бухгалтерского баланса анализируемого предприятия свидетельствуют о высоком значении коэффициента финансовой независимости (автономии): 89,9% в начале года и 71,0% в конце года.

Значение коэффициента автономии (независимости) выше нормативного, следовательно кредиторы чувствую себя спокойно, понимая, что весь заемный капитал может быть компенсирован собственностью предприятия.

За исследуемый период ЗАО «Рыльский хлебозавод» имеет хороший уровень коэффициента финансовой устойчивости. Анализируя структуру заемных средств видно, что предприятие имеет большой удельный вес в ней долгосрочных кредитов (кредиты банков, подлежащих погашению более чем через 12 месяцев после отчетной даты), что является признаком устойчивого финансового состояния ЗАО «Рыльский хлебозавод».

Наряду с группой высоких коэффициентов, на предприятии ряд коэффициентов имеют низкий уровень: коэффициент маневренности собственных средств за весь отчетный период; коэффициент обеспеченности оборотного капитала собственными источниками на конец отчетного периода.

Низкий уровень коэффициента маневренности собственных средств обусловлен большой долей внеоборотных активов в имуществе и добавочного капитала - в источниках. Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивой кредитной политики, что нельзя сказать об исследуемом предприятии. Низкое значение коэффициента маневренности отрицательно характеризует финансовое состояние ЗАО «Рыльский хлебозавод.

На предприятии коэффициент обеспеченности оборотного капитала собственными источниками финансирования меньше норматива и составляет 28,9% на начало года и минус 94,1% на конец года. Это свидетельствует о необеспеченности предприятия собственными оборотными средствами на конец отчетного периода. В соответствии с Приказом № 118 и Распоряжением № 31 -структура баланса предприятия на конец отчетного года признается неудовлетворительной, а организация неплатежеспособной. Низкий уровень данного коэффициента обусловлен большой долей внеоборотных активов в имуществе и добавочного капитала - в источниках. Улучшение состояния оборотных средств зависит от опережающего роста суммы собственных оборотных средств по сравнению с ростом материальных запасов. Зависимость можно определить и исходя из того, что собственные оборотные средства у предприятия тем больше, чем меньше основных средств и внеоборотных активов приходится на рубль источников собственных средств.

Увеличить собственные оборотные средства можно с помощью увеличения долгосрочного заимствования, если долгосрочных кредитов в структуре пассивов относительно немного, то можно получить дополнительный долгосрочный кредит или нарастить собственный капитал, путем увеличения уставного капитала, подъемом рентабельности с помощью контроля затрат.

Истинное финансовое положение предприятия не так «плачевно», как это представляется по проведенным расчетам. Вместе с тем, ЗАО «Рыльский хлебозавод» имеет достаточно стабильный рынок сбыта, и его успех целиком зависит от правильной стратегии поведения на рынке. Эффективная стратегия сбыта, борьбы за своего клиента позволяет ему иметь достаточно высокие резервы финансовых средств для снижения риска.

По данным таблицы 4 видно, что ЗАО «Рыльский хлебозавод» в целом не ухудшила финансовое состояние и имеет возможности для проведения независимой финансовой политики.

Таблица 4- Показатели финансовой устойчивости ЗАО «Рыльский хлебозавод» за 2015 год

| Показатели | На начало года | На конец года | Рекомендуемый критерий |

| 1) Коэффициент финансового риска | 0, 409 | 0,549 | < 0,7 |

| 2) Коэффициент долга | 0,2 90 | 0,354 | < 0,4 |

| 3) Коэффициент автономии | 0,7 10 | 0,646 | >0,5 |

| 4) Коэффициент финансовой устойчивости | 0,9 49 | 0,951 | 0,8-0,9 |

| 5) Коэффициент маневренности | - 0,1 9 8 | -0,383 | 0,5 |

| 6) Коэффициент устойчивости структуры мобильных средств | 0,655 | 0,543 | – |

| 7) Коэффициент обеспеченности оборотного капитала собственными источниками | -0,941 | -2,315 | >0,1 |

За исследуемый период возрос коэффициент долга, коэффициент финансового риска, снизился коэффициент автономии (независимости от заемного капитала) - не превысив при этом нормативные значения.

Динамика коэффициента соотношения собственных и заемных средств свидетельствует о достаточной финансовой устойчивости ЗАО «Рыльский хлебозавод», так как на каждый рубль собственных средств, на конец года приходилось 54,9 копейки заемных. Известно, чем ниже коэффициент соотношения заемных и собственных средств, тем меньше зависимость предприятия от внешних источников финансирования.

Значение коэффициента финансовой независимости (автономии) также свидетельствует о благоприятной финансовой ситуации на предприятии.

В исследуемом предприятии коэффициент маневренности на начало и на конец года - отрицательное. Это свидетельствует об увеличении степени закрепления капиталов в основных средствах (иммобильном имуществе), стало труднее маневрировать собственными оборотными средствами. С финансовой точки зрения, устойчивость нашего предприятия несколько ухудшилась, но при анализе надо принимать во внимание специфику предприятия.

С финансовой точки зрения повышение коэффициента маневренности собственными источниками и высокий уровень - это хорошо характеризует предприятие; но другая сторона заключается в том, что уменьшение вложения собственных средств в основные средства и внеоборотные активы уменьшает производственный потенциал предприятия. Рост коэффициента маневренности желателен, но в тех пределах, в каких он возможен при конкретной структуре имущества предприятия.

На предприятии коэффициент обеспеченности оборотного капитала собственными источниками финансирования составляет -94,1% на начало года и -231,5% на конец года, что меньше норматива, рекомендованного Распоряжением № 31- р. В соответствии с ним, структура баланса предприятия в отчетном периоде признается неудовлетворительной, а организация неплатежеспособной.

Официально утвержденные коэффициенты платежеспособности и финансовой устойчивости, рекомендованные ФУДН и применяемые для определения несостоятельности предприятий, обнаруживают своё несовершенство. Критерии ФУДН являются явно завышенными, если следовать им, то в 1994 году 87% предприятий России нужно было объявить банкротами.

Таким образом, полученные данные позволяют заключить, что ЗАО «Рыльский хлебозавод» за отчетный период имеет достаточную финансовую устойчивость, и может сохраняться под воздействием внутренних и внешних факторов.

Следовательно, ЗАО «Рыльский хлебозавод» имеет преимущество перед другими предприятиями того же профиля для привлечений инвестиций, в получении кредитов, в выборе поставщиков и в подборе квалифицированных кадров. Данное предприятие не вступает в конфликт с государством, так как выплачивает своевременно налоги в бюджет, взносы в социальные фонды, заработную плату - рабочим и служащим, а банкам гарантирует возврат кредитов и уплату процентов по ним.

3.4 Направления совершенствования роста собственного капитала ЗАО «Рыльский хлебозавод»

Для улучшения финансового состояния и совершенствования организации собственного капитала ЗАО «Рыльский хлебозавод» могут быть использованы следующие пути совершения роста капитала:

1) сокращение продолжительности производственного цикла за счет интенсификации производства (использование новейших технологий, механизации и автоматизации производственных процессов, повышение уровня производительности труда, более полное использование производственных мощностей предприятия, трудовых и материальных ресурсов и др.);

2) улучшение организации материально-технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах;

3) ускорение процесса отгрузки продукции и оформления расчетных документов;

4) сокращение времени нахождения средств в дебиторской задолженности;

5) повышение уровня маркетинговых исследований, направленных на ускорение продвижения товаров от производителя к потребителю (включая изучение рынка, совершенствование товара и форм его продвижения к потребителю, формирование правильной ценовой политики, организацию эффективной рекламы и т.п.);

6) увеличение уставного капитала общества с целью повышения его финансовых гарантий;

7) создание большего резервного фонда, а также совершенствование его учета и отражения в бухгалтерском балансе.

Как показывают данные проведенного анализа, фактический прирост собственного капитала за исследуемый период оказался недостаточным для обеспечения запасов предприятия собственными источниками.

Увеличение собственного капитала может быть осуществлено в результате накопления или консервации нераспределенной прибыли для целей основной деятельности со значительным ограничением использования ее на непроизводственные цели, а также в результате распределения чистой прибыли в резервные фонды, образуемые в соответствии с учредительными документами.

Уставный капитал может быть увеличен либо за счет дополнительной эмиссии акций, либо без привлечения дополнительных инвестиций. Последний вариант возможен только в пределах суммы нераспределенной прибыли. Это можно сделать следующим образом: увеличить номинальную стоимость выпущенных ранее акций, с обязательным изъятием из обращения старых или выпустить новые, дополнительные акции.

Можно предложить следующие принципы формирования собственного капитала ЗАО «Рыльский хлебозавод»:

- Учет перспектив развития хозяйственной деятельности данной организации. Процесс формирования объема и структуры капитала подчинен задачам обеспечения его хозяйственной деятельности не только на начальном этапе, но и на продолжении и расширении этой деятельности в будущем. Обеспечение перспективности достигается путем включения всех расчетов, связанных с формированием капитала, в бизнес-план создания нового предприятия.

- Обеспечение соответствия объема привлекаемого капитала объему формируемых активов предприятия. Общая потребность в капитале основывается на потребности в оборотных и внеоборотных активах.

- Обеспечение оптимальной структуры капитала с позиции эффективного его функционирования. Структура капитала представляет собой соотношение собственных и заемных финансовых средств, используемых в деятельности предприятия. Использование заемного капитала поднимает финансовый потенциал развития предприятия и представляет возможность прироста финансовой рентабельности деятельности, однако, в большей мере генерирует финансовый риск.

- Обеспечение минимизации затрат по формированию капитала из различных источников. Такая минимизация осуществляется в процессе управления стоимостью капитала, под которой понимается цена, уплачиваемая предприятием за его привлечение из различных источников.

- Обеспечение высокоэффективного использования капитала в процессе его хозяйственной деятельности. Реализация этого принципа обеспечивается путем максимизации показателя рентабельности собственного капитала при приемлемом для предприятия уровне финансового риска.

Структура источников финансирования характеризуется удельным весом собственного, заемного и привлеченного капитала в общем его объеме. При формировании структуры капитала, как правило, на многих российских предприятиях определяют долю собственного и заемного капитала. Оценка данной структуры очень важна. Минимальным будет риск у тех предприятий, кто строит свою деятельность преимущественно на собственном капитале, но доходность деятельности таких предприятий невысока, так как эффективность использования заемного капитала в большинстве случаев оказывается более высокой. Оптимальным вариантом формирования финансов предприятия считается следующее соотношение: доля собственного капитала должна быть больше или равна 60%, а боля заемного капитала - меньше или равна 40%.

Заключение

Если прямо отвечать на вопрос «Какова роль собственного капитала в формировании капитала предприятия?» - можно прийти к выводу, что: собственные финансовые ресурсы для каждого предприятия, пусть и вложенные и в свободном состоянии, являются той жизненно необходимой частью, без которой невозможна ни работа, ни дальнейшее существование предприятия. Не зря, среди классификации общего капитала, именно деление на собственный и заемный капитал стоит на первом месте.

Имеющиеся в наличии собственные средства позволяют предприятию использовать их как по своему усмотрению, так и в отдельных случаях по законодательно установленным направлениям. Все зависит от источника такого финансирования за счет элементов собственного капитала. Рассматривая источники финансирования за счет собственных средств можно заметить, что:

- за счет уставного капитала можно формировать ряд внеоборотных средств, т.е. он должен всегда находиться в распоряжении организации. Его увеличение и уменьшение жестко закреплено законодательно. Как источник финансирования уставный капитал работает в двух случаях:

- при учреждении предприятия;

- при дополнительной эмиссии акций или привлечение дополнительных паев.

Это означает, что как источник финансирования уставной капитал работает достаточно редко. Если при основании предприятия он является основой для его организации и начала хозяйственной деятельности, то привлечение средств на уже работающем предприятии преследует определенные цели.

1. Привлечение дополнительного капитала (в случае, если цена привлечения средств из других источников делает их недоступными, либо требуется привлечь значительное количество средств для финансирования инвестиционного проекта);

2. Изменение структуры капитала.

В последнем случае перед руководством может возникнуть проблема, состоящая в том, что при новом выпуске акций (паев) могут произойти существенные изменения в структуре собственников, и не всегда эти изменения могут положительно отразиться на дальнейшем положении предприятия.

- добавочный капитал вообще сложно считать источником финансирования деятельности предприятия, т.к. он образуется в основном за счет имущества, приобретенного предприятием за счет прибыли или его переоценки, а также различных поступлений, закрепленных законодательством РФ. В основном добавочный капитал добавляет разницу стоимости уже имеющегося имущества и уставным капиталом. Расходование этих средств также жестко закреплено.

- резервный капитал сложно рассматривать как источник финансирования, т.к. направления его использования для отдельных организаций законодательно закреплены, для всех остальных - закрепляются учредительными документами. В основном, резервный капитал используется на покрытие непредвиденных убытков, потерь и выполнение своих обязательств, в случае, если их выполнение за счет других источников невозможно.

- фонды специального назначения направлены на аккумулирование денежных средств за счет чистой прибыли для финансирования целевых мероприятий. Они образуются по нормам и видам, утверждаемым собственниками, они же утверждают и направления использования. Эти фонды, как и резервный капитал, образуются за счет прибыли, то их надо считать производными источниками.

- нераспределенная прибыль является крупным и эффективным источником собственных средств на предприятии, которым оно может оперировать в своей хозяйственной деятельности. Ее размер зависит от ряда внешних и внутренних факторов.

- в составе резервов по привлечению собственного капитала в настоящее время как основной элемент можно выделить доход от сдачи имущества в аренду. Наиболее широкое применение арендные отношения нашли на предприятиях, на балансе которых находится многочисленное недвижимое имущество, подходящее для этой цели. Это достаточно негативное явление, т.к. зачастую, сдача имущества в аренду ведется за счет сокращения производства и демонтажа уникального оборудования, находящегося в сдаваемом помещении. По всей видимости, руководство таких предприятий либо не видит других возможностей в использовании производственных площадей и оборудования, либо в погоне за материальной выгодой наносят ущерб производству.

В итоге, самым главным источником финансирования деятельности предприятия стала нераспределенная прибыль.

Для вновь создающихся предприятий главным источником финансирования является уставной капитал. Однако не всегда его величина реально соответствует потребности предприятия для начала своей деятельности

Для финансирования, предназначенного для различных целей, используются специальные целевые финансовые фонды, а в отдельных случаях и резервный капитал.

Список использованных источников

1. Васькин В. Участники, уставный капитал, реорганизация и ликвидация обществ с ограниченной ответственностью // Финансовая газета. Региональный выпуск – 2000 - №28;

2. Волков Н.Г. Учет вкладов в уставный капитал. // Бухгалтерский учет – 2000 - №10;

3. Глущенко В.В., Глущенко Н.И. Финансы, финансовая политика, маркетинг, менеджмент, финансовый риск-менеджмент, ценные бумаги, страхование. – Железнодорожный, Моск. Обл.: ТОО НПЦ «Крылья», 2013 г.;

4. Ефимова О.В. Анализ собственного капитала // Бухгалтерский учет – 2012-№1. стр. 95-101;

5. Лытнева Н.А., Малявкина Л.И., Лытнева Е.А. Переход права собственности доли участника в уставном капитале. // Бухгалтерский учет – 2011 -№16;

6. Макалкин И.А. Собственный капитал: структура, формирование и использование. // Главбух – 2009 – №18;

7. Российский ежегодный справочник. 2015г. – М:Госкомстат, 2015г;

8.Савицкая Г.В. Анализ хозяйственной деятельности предприятия, 4 издание, переработанное и доп. – Минск: ООО «Новое знание»,2009 г.;

9.Ткачук Н.В. Изменение уставного капитала акционерного общества. // Главбух – 2009 - №17;

10.Третьяков В., Куц А. Источники финансирования – из чего выбрать. // Рынок ценных бумаг – 2011 - №19. Стр.14;

11.Хен Л.Г. Неденежные вклады в уставный капитал. // Главбух – 2013 - №18;

12.Абрютин М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. М.: Дело и Сервис, 2012. 180 с.

13.Балабанов И.Т. Основы финансового менеджмента. М.: Финансы и статистика, 2011. 384 с.

14.Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. М.: Финансы и статистика, 2012. 512 с.

15.Кодраков Н.П. Основы финансового анализа. М.: Главбух, 2008. 114 с.

16.Методические рекомендации по реформе предприятия (организации). - Приказ Министерства экономики РФ от 01.10.97 г. № 118.

17.Управление предприятием и анализ его деятельности / Под ред. В.Н. Титаева. М.: Финансы и статистика, 2008. 420 с.

18.Гамм Р.В., Паркшеян Х.Р. Аудит и финансовый анализ// журнал, 2000. № 2.

19.Креймина М.Н. Финансовый менеджмент// журнал, 2001. №2.