Тема 1: необходимость, сущность, ф-ции и виды кредита

Организация налично – денежного обращения в РФ.

1. Налично – денежный оборот (НДО) – это процесс движения наличных денежных знаков (банкнот и разменной монеты).

Схема движ-я наличных денег

Территориальные управления БР (Банка России)

Система РКЦ БР в (оборотную кассу)

Комм.банки

П-я и организации

Население

Структура НДО.

НДО состоит из двух оборотов:

1. Между системой ЦБ и системой КБ. Наличные деньги из ЦБ поступают в операционные кассы КБ.

2. Между банками и клиентами (этот поток предполагает инкассацию денежной наличности от клиентов и снабжение клиентов наличностью). Этот поток регулируется ЦБ.

3. м/у орг-циями и Орг-ми и населением (з/п, пособия, стипендия и т.д.)

4. м/у отдельными гражданами .источник возникновения

Возникновение теневого оборота.

НДО в РФ регулируется положением «О правилах организации НДО на тер-ии РФ (1998г)

Принципы организации НДО.

1. Все П-я и Орг-ии обязаны хранить наличные в КБ

a. П-я м.иметь нал.деньги д/строго опред-ых целей (выплата з/п, гос.служба)

b. Остатки нал.денег лимитируются

2. КБ устанавливает лимит остатков наличных денег (кассовой наличности)

3. НДО – объект прогнозирования

4. Управление НДО осущ-ся в централизованном порядке

5. Нал.деньги П-я м.получать только в одном, обслуживающем банке

6. !!! в основе организации НДО лежит принцип лимитирования кассовых остатков

Каждому П-ю устанавливается лимит кассовых остатков. Суммы сверхлимита инкассируются и поступают в соотв-щий КБ. КБ устанавливается лимит кассовых остатков. Суммы сверх лимита инкассируются и поступают в оборотные кассы РКЦ.

Оборотные кассы – подразделение РКЦ, в кот.поступают наличные деньги и из кот.КБ получают наличные деньги. Они разрабатывают прогноз кассовых оборотов, ожидаемые поступления и выдачу нал.денег.

Приход нал.ден. – поступление торговой выручки, выручка пассажирского транспорта, поступление квартплаты и коммунальных платежей, поступление выручки от зрелещных П-ий, поступление налогов и сборов, поступления на счета физ.лиц, поступление от валютно-обменных операций и прочее.

Выдачи – на з/п, стипендии, выплаты соц.хар-ра, выплаты со счетов физ.лиц, выдача ср-тв д/совершения валютно-кредитных операций и прочее. На основе прогноза кассовых оборотов опред-ся излишек денег в обращении или их недостаток. Если поступления превышают выдачи, то деньги изымаются из оборота и поступают в резервные фонды ЦБ.

Резервные фонды – хранилища нал.денег, это деньги вне оборота. Если ожидаемые выдачи превышают поступления происходит «подкрепление» оборотных касс – деньги из резервных фондов (на основе эмиссионного разрешения правления ЦБ) поступают из резервных фондов в оборотные кассы происходит эмиссия нал.денег – кол-во нал.денег увелияивается. Не путать эмиссию и выпуск денег в хоз.оборот.

Ежедневно в ЦБ составляется эмиссионный баланс страны, в кот.отражается соотношение поступлений и выдач нал.денег по тер-ям РФ. Эмиссия в одном регионе м.сопровождаться изъятием денег из оборота в др.регионе. Следовательно, кол-во денег в обращении по стране не меняется.

Предельная величина эмиссии нал.денег устанавливается Правительством РФ на год (при утверждении гос.бюджета).

НД эмиссия (НДЭ) вторична, производна от безналичной эмиссии.

2. Безналичная (Б) и налично – денежная эмиссия.

Б-ые деньги создаются банками и они появляются всякий раз, когда банки выдают кредиты.

Ссудно – депозитная эмиссия (Б-ая)

| Банки | Депозит | Обязат.резервы (rr) | Ссуда |

| А Б В Сумма всех |

rr =0,2

М = 1/ rr= 1/0,2=5

Поэтому депозит увеличился в 5 раз. Больше rr – меньше денег в эк-ке, меньше коэф. Rr – больше денег в эк-ке.

НДЭ

ЦБ прогнозирует размер предполагаемой эмиссии не только по величине, но и распределение по регионам.

Эмиссия осущ-ся децентрализовано. Эмиссия нал.денег осущ-ет РКЦ ЦБ. Т.о. ЦБ осущ-ет монополию на эмиссию нал.денег. организация НДО и эмиссия нал. денег законодательно регулируется Законом о ЦБ (БР).

СЕМИНАР 3

Покупательная способность (стоимость) денег зависит от:

1) Кол-ва нал.денег в обращении

2) Объем обращения денег

3) Ср.ур-нь цен

4) Кол-ва товаров

5) Суммы банк.депозитов

6) Объем депозитов обращения (как быстро обращ-ся безнал.деньги)

Согласно монетаризму увел.ден.массы в кратк.периоде оказ.полож.влияние на эк-ку:

М1↑→i(%) ↓ →инвестиции ↑→ВНП↑→безраб.↓→цены↓→(полож.влияние на эк-ку)

В долг.периоде рост ден.массы ведет к росту цен (инфляции)

Сущ-ет ещё теории денег:

1) Функциональная – разновидность количественной теории. Рассм.покупат.силу денег.

2) Гос-ная – разновидность номиналистической теории. Рассм.деньги, как рез-т деят-ти гос.власти

Зад.1. Объем широкой денежной массы (М2Х) вырос с 15 до 16,8трлн. М2 выросло с 13,3 до 13,5 трлн. Определить динамику доли депозитов иностр. валюты? Доля была иностр.депозитов 12% (13,3/15*100=88% нац.вал.), а стала 19,7% (13,5/16,8*100=80,3%%).

Зад.2. Банковский мультипликатор 40. Макс.возможное кол-во денег – 75млр. М= 1/rr; rr= 1/40=2,5%

Первон.депозит= 40*75=3000

Зад.3 Целевой ориентир денежной массы – 18-27%. Объем ВВП вырос с 23 до 28 трлн. Скорость обращ-я денег снизилась на 12%. М= PQ/V = 1,21/0,88=1,38. (28/23*100=121%). Денежная масса д.увеличиться на 38, а увелич.на 27%

ЛЕКЦИЯ 5

Денежные системы.

1.Типы ДС

ДС – организуемая и регулируемое гос-вом денежное обращение страны.

ДС вкл-ют 3 блока.

1) Базовый (фундаментальный).

a. Сущность и ф-ции денег

b. Формы и виды денег

c. Денежная масса

d. Денежный оборот его организация и структура

e. Принципы организации ДС (устойчивость и эластичность)

f. Порядок и виды обеспечения денежных знаков

2) Управленческий (функциональный).

a. Принципы управления ДС.

i. Централизованного управления ДС

ii. Планирования денежного оборота (ДО)

iii. Независимости ЦБ

iv. Надзора и контроля за ДО.

b. Эмиссионный механизм.

c. Механизм денежно – кредитного регулирования (норматив обязательных резервов, ЦБ выдает кердиты КБ, операции на открытом рынке (купля-продажа гос.цб))

d. Порядок установления валютного курса

e. Кассовая дисциплина (лимитированные остатки)

f. Порядок провидения безнал. расчетов.

3) Инфраструктурный

a. Нормативно – правовую базу

b. Технологические эл-ты (технология денежной эмиссии, способы защиты купюр и т.д)

c. Институционные эл-ты (ЦБ,КБ, казначейство и т.д.)

Сущ-ют разные типы ДС. Тип ДС зависит от вида функционирующих денег. Различают системы

1) Металлического обращения (золото и серебро выполняли ф-ции денег).

2) Система кредитных денег, неразменных на золото

Система металл. обращения

Биметаллизм (2 металла) Монометаллизм (1 металл)

Биметаллизм:

1) Сист. «параллельной валюты» – соотношение м/у золотом и серебром, уст-сь стихийно на рынке.

2) Система «двойной валюты» - соотношение м/у золотом и серебром устанавливалось гос-вом.

3) Сист. «хромающей» - и з.и с. Явл-сь законными платежн.ср-ми, но существовала свободная чеканка золотых монет, чеканка серебренных монет осущ-сь в закрытом порядке (регулировалась, ограничивалась) в этих усл-ях серебро становилось знаками золота.

Монометаллизм был Серебряный в России 1843 – 52г. и Золотой с 1897г.

1. Золото монетный стандарт – в обращении нах-сь полноц.зол.монеты, сущ-ла их свободная чеканка, банкноты разменивались на золотые монеты, сущ-вал свободный ввоз и вывоз золота из страны.

2. Золото девизный стандарт – банкноты непосредственно на золото не обменивались, а обменивались на девизы – валюту др.стран, кот. разменивались на золото (фунт стерлингов, доллар). (Весь мир распался на 2 зоны – долларовую и стерлинговую

3. Золотослитковый стандарт – только значительные суммы банкнот, предъявляемые ЦБ, разменивались на золотые слитки.

С 30гг 20в нач. складываться денежный оборот сист., основ.на обороте не размен.кред.денег. Хар-ка совр.ден.сист.:

1) Вытеснение золота, как из внутреннего, так и внешнего оборота, оседание его в резервах ЦБ.

2) Выпуск нал. И безнал.денег на основе кредитных операций

3) Расширение безнал.и сокращение наличного ден.оборота.

4) Децентрализация ден.оборота м/у разными банками

5) Разделение ф-ций нал.и безнал.денег.

6) Создание и развитие механизма гос-го регулирование ден.обращ-я

7) Прогнозирование ден.оборота.

8) Централизованное управление гос-вом, ДС через ЦБ

9) Управление, преимущественно с пом.эк-ких, а не административных мер

10) Тесная связь нал .и безнал. оборотов при приоритете безнал-го.

11) Независимость ЦБ от правительства

12) Обеспечение денежных знаков активами банковской сист.(ТМЦ – товарно мат.ценности, цб, золотом и т.п.)

13) Кредитный хар-р денежной эмиссии – расширение ден.массы происходит в рез-те проведения кредитных операций

14) Функционирование на тер-и страны исключит.нац.валюты

2.ДС РФ.

История развития.

Начало формированию ДСР было положено в 15-16вв, когда происходил процесс централизации русских земель. 1535 – проводилась денежная реформа, в ходе кот.были изъяты из обращения неполноценные деньги, упорядочено весовое содержание рубля, введена десятичная система денежного счета.

СЕМИНАР 4

Юровский ввёл золотой червонец.

1.Выход из резер.ф.→ в обор.кассы → операц.кассы КБ → в кассы П-ий и О-ций →к населению (и заново)

Таргетирование –предельн.увелич-е кол-ва денег в обращ-ии(планируемое)

Зад.1. Vпроизв-ва Q ↑ на 7%, ден.масса М ↑на 47,8%, V обор.денег ↓ на 19%. Изменение ср.ур.цен – ? Измен-е покуп.способн.денег – ?

MV= PQ→ M=PQ/V

1,478=р*1,07/0,81; р=1,478*0,81/1,07=1,118→ 111,8 – 100=11,8. Цены ↑ в среднем на 12%

0,07/0,12=0,58; 100 – 58=42%. Покупат.способн.сниз.на 42%

Ссудно-депозит.эмиссия

| Банки | Депозиты | Обязат.резервы | Ссуда |

| А | |||

| В | |||

| С | |||

| Д | 215,7 | 1941,3 |

rr=10%

MR= 1/rr= 1/0,1=10

Сумма созданных денег 30 000, из них старых 3000, новых 27 000

Зад.2. ВВП = 41 трлн, ден.масса = 13,5 трлн. Определить число оборотов ден.массы и продолжительность одного оборота. Число оборотов = 41/13,5=3 об. Продолжительность = 365/3= 121день.

Цена – за сколько м.купить деньги.

Стоимость – что м.купить на эти деньги.

ЛЕКЦИЯ 6

Инфляция.

1.И.:Сущность, виды, методы измерения

Инфляция – стабильный рост общего ур-ня цен; падение покупательной способности денег в рез-те превышения денежного предложения, товарного предложения (превышение спроса над предложением).

Рост потребительских цен 2000 – 2009г. составлял: 3,0; Белоруссия – 5,8, Украина – 2,6, Румыния – 2,9, Польша – 1,3, Великобритания – 1,2, США – 1,25, Канада – 1,2, Германия – 1,16, Япония – 1,03.

Виды И.:

1) По темпам роста цен:

a) Нормальная

b) Ползучая (умеренная) (до 10% в год). Цены растут в том же темпе, что и доходы. Реальные доходы константа. При такой И. контракты, договоры не содержат пункта об изменении цен.

c) Галопирующая (до 200% в год). Цены растут быстрее доходов. Реальные доходы падают. В контракты вкл-ся пункты об изменении цен.

d) Гиперинфляция. Цены растут в 10ки тысяч раз. С 1939 по 1944г И.выросла в Венгрии 829*1022. В условиях гиперинфляции деньги перестают выполнять свои ф-ции и товарное обращение Т – Д – Т заменяется товарным обменом Т – Т. И на ряду с нац.валютой начинает обращаться иностранная валюта.

2) По форме проявления:

a) Открытая – рост общего ур-ня цен

b) Скрытая (подавленная) – тотальный товарный дефицит в условиях стабильности цен.

3) В зависимости от соотношения темпов роста цен:

a) Сбалансированная – цены на все товары растут в одном темпе, соотношение цен не меняется

b) Несбалансированная – цены на разные товары растут разными темпами, в рез-те соотношение цен изменяется.

4) По причинам И.:

a) И. спроса – цены растут потому, что спрос превышает предложение.

b) И. предложения (И. издержек произв-ва) – цены растут потому что растут издержки произв-ва. Создателями издержек предложения м.б.: гос-во (налоги), монополии, профсоюзы (инфляционная спираль «з/п – цены») .

5) По времени наступления:

a) Ожидаемая

b) Неожиданная

Измерение И.:

Осн.пок-лем, хар-щим И-ции вл-ся ИПЦ. ИПЦ = стоим-ть потреб.корзины в тек.цнах/потр.корз.в базовых ценах.

Потребительская корзина (ПК) – минимальный объем продуктов питания, непродовольств. товаров и услуг, необходимых д/сохранения здоровья человека и обеспечение его жизнедеятельности (фиксир. набор товаров).

Гос-во исп-ет ПК д/определения прожиточного минимума и измерения ур-ня И-ции.

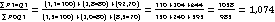

1.Индекс Ласпейреса: см.ф-лу1

2.Индекс Пааше = Дефлятор ВНП = ВНПномин/ВНП реальн= см.ф-лу2

3.Темп И-ции= разность м\у ИПЦтек.г и базового периода/ИПЦбаз

До 1992г. в России сущ-ла подавленная И-ция, кот.проявлялась в всеобщем тотальном, нарастающем дефиците. С 1992г. И-ция в РФ преобрела открытый хар-р.

Темп роста цен в России 1992 – 2010гг. (по сравнению с предыущ.годом раз)

| Пок-ли | ||||||||||

| ИПЦ (разы) | 9,4 | 1,2 | 1,8 | 1,2 | 1,12 | 1,09 | 1,13 | 1,07 | 1,09 | |

| ИЦ на производств.прод. | 20,5 | 9,9 | 1,25 | 1,23 | 1,32 | 1,13 | 1,1 | 0,93 | 1,14 | 1,23 |

Осн.причинами И-ции в 90х гг. были падения объемов произв-ва, структурные перекосы, слабое развитие отраслей потребительского сектора, огромные масштабы военного произв-ва, высокий ур-нь монополизма в эк-ке, искусственно завышенный ур-нь занятости населения, эмиссионное финансирование бюджетного дефицита.

2.Причины и последствия И.

Все причины И-ции делятся на причины (внутренние):

1. Немонетарные.

a. Милитаризация эк-ки

b. Несовершенная конкуренция, высокий ур-нь монополии

c. Цикличность эк. Развития (на фазе подъема)

d. Дефицит бюджета и рост госдолга

e. Структурные диспропорции в нац.эк-ке

f. Инфляционные ожидания

g. Рост цен на мировом рынке (импортируемая И-ция)

h. Гос-но-монополистическое ценообразование

i. Падение производ-ти труда

j. Повышение налогов

2. Денежно – монетарного хар-ра

a. Дефицит бюджета

b. Рост госдолга

c. Кредитная экспансия банков

d. Неэффективная денежно – кредитная политика гос-ва, ведущая к появлению избыточных денег

Внешние:

1. Мировые структурные кризисы

2. Валютная политика гос-ва

3. Падение курса нац.валюты

4. Активный торговый баланс (экспорт больше импорта)

5. Ввоз валюты в страну

СЕМИНАР 5

Зад.1. Ia=1,1/1,5=0,73 – снизилась на 27% цена. Ib=3,8/3,0=1,26 – повыс.на 26%. Iобщ=  – на 7,4% ↑

– на 7,4% ↑

Зад. 2 реалВНП=32, номинВНП = 36. Что произошло с ценами? 36/32*100=112,5%.

Зад. 3. М=250 (в тек.году), скор.обращ.ден V=10. В след.году М увел.на 200, V=8. реалВНП увел.на 20%. Опред-ть номиВНП в след.г.и темп инфл.

Мv=pQ= реалВНП=450*8=3600; 3600/2500*100=144%→увел.на 44%; темп инфл.=реалВНП/номинВНП*100=1,44/1,2*100=120%→увел.на 20%

Зад.4 Инд.цен в янв=1,02, в фев=1,2, в марте= 1,8, апр=1,05. Как выросли цены за 4 мес.= 1,02*1,2*1,8*1,05=215→выросли на 115% и какой был среднемесячный рост цен =21%, т.к. из 2,15 корень 4й степени.

Зад.5 В прошл.г. Iбаз=112%, в тек.г.113%. ((1,13-1,12)/1,12)*100=100,9%

Зад.6 цена товара А в сент2007=98руб, инд.тов.цен товара А (ноябрь к сент 2007г)= 104,3%

1,043*9,8=10,22руб.

ЛЕКЦИЯ 7

Соц-но эк-кие последствия инфляции

Невысокие темпы (не более 3%) Инфл-ии, кот.м.предвидеть и контролировать оказывают положительное воздействие на развитие эк-ки, но высокий ур-нь И-ции приводит к болезни всей эк-ки.

1. !!!Падение реальных доходов населения. В наиб.степени от И-ции страдают лица, получающие фиксированные доходы; лица, имеющие денежные сбережения; кредиторы.

2. Усиление дифференциации об-ва на бедных и богатых, перераспределение нац.дохода в пользу богатых. В России коэф.Джини увеличился в о,289 (92г) до 0,4 в совр.усл-ях (неравенства стало больше, т.к. ближе к 1).

3. В усл-ях И-ции меняется соотношение м/у доходами от вложений труда и доходами от вложения капитала в пользу последнего.

4. Фактически в усл-ях И-ции население облагается специфическим инфляционным налогом.

5. !!!для произв-ва. Сокращение инвестиций. Падение инвестиций→ падение объёмов произв-ва→ снижение товарного предложения →рост цен

6. Старение производственного аппарата страны. Не обновляется оборудование.

7. Происходит перемещение капитала из сферы произв-ва в сферу обращения.

8. И-ция дезорганизует хоз-во: цены перестают выполнять свою информационную ф-цию.

9. Происходит снижение мотивации к труду – обесценение текущего дохода

10. Обесценение денег внутри страны ведет к падению курса нац.валюты.

3.Антиинфляционная деят-ть гос-ва, денежные реформы.

АнтиИ-ая Д-ть явл-ся одной из важнейших ф-ций совр.гос-ва. В завис-ти от поставленных целей различают 2 вида А. политики:

1. А. стратегия (активная политика). Борьба с причинами И-ции (см.причины). Её проведение требует длительного времени и много ср-тв, поэтому гос-во проводит А. тактику.

2. А. тактика (адаптивная). Цель: снижение ур-ня И-ции и установление контроля за ур-нем цен.

По методам борьбы с И-цией различают:

1. Дефляционную политику. Предполагает ограничение массы денег в обращении и соотв-но совок. спроса за счет: снижения госрасходов, сокращение бюджетного дефицита, повышение %-ных ставок за кредит, ограничение кредитной экспансии и ограничение денежной массы (таргетирование).

2. Политику доходов. Предполагает установление контроля за ценами и оплаты труда: замораживание цен и з/п, установление предельного роста цен, индексация доходов, определяемая прожиточным минимумом; установление предельного ур-ня рентабельности (прибыльность); установление соотношения м/у темпами роста з/п и темпами роста ПТ.

Денежные реформы.

ДР – это полная или частичное преобразование денежной системы, проводимой гос-вом с целью упорядочения и укрепления денежного обращения.

Виды ДР.

1. Нуллификация – аннулирование старых ден.единиц (ДЕ) и введение нов.ден.валюты

2. Реставрация или ревальвация – восстановление прежнего золотого содержания ДЕ или повышение официального валютного курса к доллару.

3. Девальвация – снижение золотого содержания ДЕ или официального курса по отношению к доллару.

До войны 1 долл=5,2 руб., 50й г. 1 долл=4 руб, и 1 руб=0,22168грамм золота. В 61г.проведена ДР – установлено 1 руб=0,987412грамм золота и 1 долл= 90к. в 61г.деноменация проведена 10 стар.руб=1новому. После краха золотого стандарта руб. привязывался к «валютной корзине», состоявшей из 6 валют. 71г – 1долл =83к, 76г – 1долл =70 к, 90г – 1долл=1,8руб. с 1янв 91г.офиц.курс руб.отменен.

4. Деноминация – укрепление масштаба цен (зачеркивание 0). 61г – 10руб=1руб, 98г – 1000руб=1руб.

5. «Шоковая терапия» – сочетание обмена бум. денег по дефляц. курсу на новые деньги с целью уменьшения массы денег в обращении + временная (полное или частичное) замораживание банковских вкладов населения или П-ий.

Раздел 2. Кредит.

Тема 1: необходимость, сущность, ф-ции и виды кредита