Основные показатели финансовой устойчивости

Содержание

| Введение | |

| 1. Методы проведения оценки влияние факторов на уровень финансовой устойчивости предприятия | |

| 2. Краткая характеристика предприятия | |

| 3. Основные экономические показатели деятельности ООО «Прокопьевское строительное монтажное управление» | |

| 4.Сбор материалов для дипломной работы | |

| Заключение | |

| Приложения |

Введение

В современных условиях перехода к рыночной экономике важной задачей для предприятий и организаций является закрепление и расширение своих позиций на рынке товаров и услуг. Ее разрешение невозможно без должного финансового обеспечения хозяйственной деятельности, основу которого составляют финансовые ресурсы.

Рациональная организация финансовых ресурсов предприятий достигается при рациональном выборе их источников, оптимальном сочетании собственных и заемных средств. Собственные источники постоянно находятся в обороте у предприятий, закрепляются в их уставном фонде. Предприятия имеют право самостоятельно ими распоряжаться. Заемные источники предоставляются в форме кредитов, за счет которых удовлетворяется временная потребность в средствах. При этом краткосрочные и среднесрочные кредиты используются для создания необходимых производственных запасов, незавершенного производства, готовой продукции, товаров, а долгосрочные – для долговременной инвестиционной деятельности.

Таким образом, финансовые ресурсы предприятий представляют собой систему денежных отношений, связанных с формированием и использованием денежных фондов и накоплений предприятий на общехозяйственные цели, финансирование затрат самих предприятий, социальные нужды и материальное стимулирование работников.

Финансовым ресурсам предприятий присущи черты, характеризующие экономическую природу финансов в целом. Вместе с тем они обладают специфическими признаками, которые вытекают из особенностей хозяйствования, характера возникающих здесь распределительных отношений.

Рациональное использование финансовых ресурсов является основой эффективной финансовой политики предприятия. Если предприятие помещает свои капиталы в низкорентабельные проекты и операции, финансовые поступления от продаж могут довольно скоро существенно уменьшиться. Умение получить финансовые ресурсы цениться в бизнесе очень высоко. Но умение разумно и экономно использовать эти средства цениться еще больше, потому что от этого зависит выживание и развитие предприятия.

В хозяйственной деятельности финансовым ресурсам уделяется самое серьезное внимание. Тот, кто уже сегодня сталкивается с вопросами финансирования своей деятельности, понимает важность овладения приемами и правилами эффективного управления финансовыми ресурсами, без чего шансы на успех весьма низки.

Формируемые из различных источников финансовые ресурсы дают возможность предприятию своевременно инвестировать средства в новое производство, обеспечивать воспроизводственные затраты, при необходимости обеспечивать расширение и техническое перевооружение действующего предприятия, финансировать научные исследования, разработки и их внедрение и так далее.

Использование финансовых ресурсов осуществляется предприятием по многим направлениям, главными из которых являются : платежи организациям финансово – банковской системы в связи с выполнением финансовых обязательств ( внесение налогов в бюджет, уплата процентов банкам за пользование кредитами, погашение ранее взятых ссуд, страховые платежи) ; инвестирование финансовых ресурсов в ценные бумаги других предприятий, приобретаемые на рынке; направление финансовых ресурсов на образование денежных фондов поощерительного и социального характера; использование финансовых ресурсов на благотворительные цели, спонсорство.

Финансовые ресурсы выражают количественный и качественный показатель, результат хозяйственной деятельности предприятий и организаций и вместе с тем результат эффективности функционирования финансов. Чем действеннее контроль рублем и эффективнее система поощерения труда влияет на результативность производства, чем рациональнее построена система планирования, тем при прочих равных условиях больше финансовых ресурсов получают предприятия и вся система потребительской кооперации. А это в свою очередь и является одной из основных целей деятельности любого предприятия.

Основные показатели финансовой устойчивости

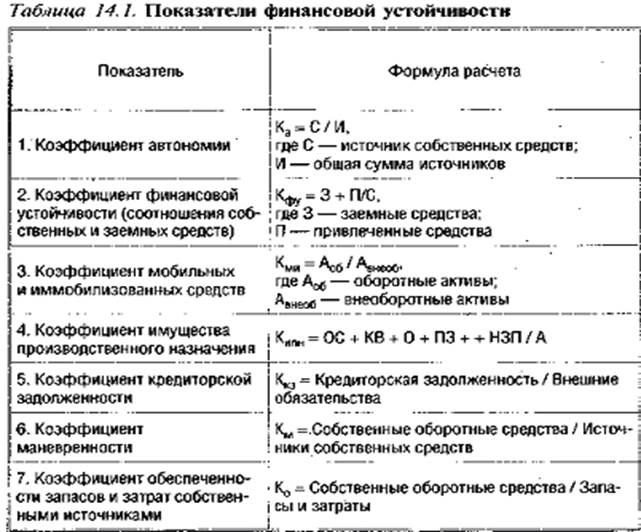

Один из важнейших показателей, характеризующих финансовую устойчивость предприятия, его независимость от заемных средств — коэффициент автономии. Он показывает долю собственных средств в обшей сумме всех средств предприятия, авансированных им для осуществления уставной деятельности. Считается, что чем выше доля собственных средств, тем больше шансов у предприятия справиться с рыночной неопределенностью.

Минимальное пороговое значение коэффициента автономии оценивается на уровне 0,5; его рост свидетельствует об увеличении финансовой независимости, повышая гарантии погашения предприятием своих обязательств и расширяя возможности привлечения средств со стороны.

Коэффициент автономии дополняется коэффициентом соотношения заемных и собственных средств, равным отношению величины обязательств предприятия по привлеченным заемным средствам к сумме собственных средств. Он указывает, сколько заемных средств привлекло предприятие на рубль вложенных в активы собственных средств. Нормальным считается соотношение I : 2, при котором треть обшего финансирования сформирована за счет заемных средств- Нормальное ограничение для этого показателя — К < 1.

Для сохранения минимальной финансовой устойчивости предприятия коэффициент соотношения заемных и собственных средств должен быть ограничен значением соотношения стоимости мобильных и иммобилизованных средств. Это коэффициент соотношения мобильных и иммобилизованных средств.

Коэффициент имущества производственного назначения равен " отношению суммы основных средств, капитальных вложений, оборудования, производственных запасов и незавершенного производства к стоимости всего имущества предприятия. Нормальное ограничение — К > 0,5.

Коэффициент кредиторской задолженности характеризует долю кредиторской задолженности в общей сумме внешних обязательств предприятия.

Важной характеристикой финансовой устойчивости является также коэффициент маневренности, показывающий, какая доля собственных средств предприятия находится в мобильной форме, позволяющей болбе или менее свободно маневрировать этими средствами. С финансовой точки зрения повышение коэффициента и его высокий уровень всегда положительно характеризуют предприятие; собственные средства при этом мобильны, а большая часть их вложена не в основные средства и иные внеоборотные активы, а в оборотные средства. Оптимальной величиной коэффициента маневренности может считаться К > 0,5. Это означает, что менеджер предприятия и его собственники должны соблюдать паритетный принцип вложения собственных средств в активы мо бильного и иммобильного характера, что обеспечит достаточную ликвидность баланса.

Ликвидность фирмы – способность предприятия превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока .

Предприятие, оборотный капитал которого состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем предприятие, оборотный капитал которого состоит преимущественно из запасов.

Все активы предприятия в зависимости от степени ликвидности, то есть скорости превращения в денежные средства, можно условно подразделить на следующие группы .

1. Наиболее ликвидные активы (А 1) – суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения (стр.250+стр.260).

2. Быстрореализуемые активы (А 2) – активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) (стр.240).

3. Медленнореализуемые активы (А 3) – наименее ликвидные активы – это запасы, дебиторская задолженность, налог на добавленную стоимость по приобретенным ценностям (стр.210+стр.220+стр.230+стр.270).

4. Труднореализуемые активы (А 4) – активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу можно включить статьи I раздела актива баланса «Внеоборотные активы» (стр.190).

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия. Текущие активы более ликвидные, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

1. Наиболее срочные обязательства (П 1) – кредиторская задолженность (стр.620).

2. Краткосрочные пассивы (П 2) – краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты (стр.610+стр.630+стр.640+стр.650+стр.660).

3. Долгосрочные пассивы (П 3) – долгосрочные обязательства (стр.590).

4. Постоянные пассивы (П 4) – статьи III раздела баланса «Капитал и резервы» (стр.490).

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

Баланс считается абсолютно-ликвидным, если выполняются условия:

А 1  П 1

П 1

А 2  П 2

П 2

А 3  П 3

П 3

А 4  П 4

П 4

Если выполняются первые три неравенства, то есть текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет экономический смысл: наличие у предприятия собственных оборотных средств.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их убытком по другой группе, хотя компенсация может быть лишь по стоимостной величине, так как в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные. Балансы ликвидности за несколько периодов дают представление о тенденциях к изменению финансового положения предприятия.

Баланс ликвидности является одним из источников информации для составления финансового плана. С помощью баланса ликвидности можно прогнозировать расчеты при ликвидации предприятия

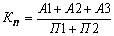

Показатели ликвидности применяются для оценки способности предприятия выполнять свои краткосрочные обязательства. Они дают представление не только о платежеспособности фирмы на данный момент, но и в случае чрезвычайных происшествий. Общую оценку платежеспособности дает коэффициент покрытия. Он равен отношению текущих активов к краткосрочным обязательствам и определяется следующим образом:

,

,

Коэффициент покрытия измеряет общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, то есть, сколько денежных единиц текущих активов приходится на 1 денежную единицу текущих обязательств. Установлен норматив этого показателя, равный 2, для оценки платежеспособности и удовлетворительной структуры баланса. Если коэффициент покрытия высокий, то это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности. Постоянное снижение коэффициента означает возрастающий риск неплатежеспособности.

Коэффициент быстрой ликвидности показывает, какая часть текущих активов за минусом запасов и дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, покрывается текущими обязательствами. Коэффициент быстрой ликвидности рассчитывается по формуле:

,

,

Он помогает оценить возможность погашения предприятием краткосрочных обязательств в случае ее критического положения, когда не будет возможности продать запасы. Этот показатель рекомендуется в пределах от 0,8 до 1,0, но может быть чрезвычайно высоким из-за неоправданного роста дебиторской задолженности.

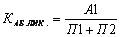

Коэффициент абсолютной ликвидности определяется отношением наиболее ликвидных активов к текущим обязательствам и рассчитывается по формуле:

, (14)

, (14)

Этот коэффициент показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Величина его должна быть не ниже 0,2.

Различные показатели ликвидности важны не только для руководителей и финансовых работников предприятия, но представляют интерес для различных потребителей аналитической информации: коэффициент абсолютной ликвидности – для поставщиков сырья и материалов, коэффициент быстрой ликвидности – для банков, коэффициент покрытия – для покупателей и держателей акций и облигаций предприятия.

Наиболее общее представление о качественных изменениях в структуре активов и пассивов, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа финансовой отчетности.

Горизонтальный и вертикальный анализы взаимодополняют друг друга, поэтому рекомендуется строить аналитические таблицы, содержащие как структуру, так и динамику изменения показателей.

Кроме того, для анализа деятельности организации используют различные показатели и аналитические коэффициенты.

Вертикальный и горизонтальный анализ динамики состава и структуры имущества позволяет установить размер абсолютного и относительного прироста или уменьшения всего имущества организации и отдельных его видов.

Среди различных причин увеличения стоимости имущества организации важно учитывать:

• влияние инфляции, высокий уровень которой приводит к искажению стоимостных показателей;

• влияние переоценки стоимости основных фондов, когда это увеличение не связано с развитием производственной деятельности;

• влияние инфляционных процессов, когда увеличение валюты баланса является следствием удорожания готовой продукции, а не расширением финансово-хозяйственной деятельности.

Уменьшение валюты баланса в абсолютном выражении за отчетный период может свидетельствовать о сокращении хозяйственного оборота организации, что зачастую вызывает осложнение с платежеспособностью.

Далее изучается структура распределения средств, т.е. рассчитывается доля участия каждого вида имущества в изменении общей величины активов. Это позволяет оценить изменение состава и мобильности средств, источники формирования имущества организации и эффективность их использования.

Оптимальное соотношение собственных и заемных средств зависит от различных факторов, определяющих условия работы организации, к которым можно отнести:

• соотношение уровней процентных ставок за кредиты, по дивидендам (долю собственных средств целесообразно увеличивать, когда ставки по дивидендам ниже процентных ставок по кредитам);

• изменение объемов деятельности организации;

• наличие излишних производственных запасов, оборудования, готовой продукции, отвлечение средств в сомнительную дебиторскую задолженность и др.

Увеличение собственных средств за счет прироста нераспределенной прибыли может свидетельствовать о расширении деятельности организации в случае, если прирост прибыли сопровождается приростом выручки.

Прирост валюты баланса направленный на формирование оборотных и внеоборотных активов может свидетельствовать и об укреплении материально-технической базы организации, и о расширении хозяйственной деятельности.

Для того, чтобы сделать предварительное заключение об имущественном положении организации, необходимо проанализировать соотношения между конкретными видами имущества и источниками их формирования. При оценке стоимости и структуры оборотных средств рассчитывается степень их обеспеченности собственными оборотными средствами. При этом считается, что не менее 10% стоимости оборотных активов должно быть сформировано за счет собственных источников. Для расчета величины собственных средств, вложенных в оборотные активы из общей стоимости собственных источников (собственного капитала) вычитают величину внеоборотных активов.

На следующем этапе анализируется соотношение ликвидных оборотных средств и краткосрочных обязательств. Принято считать, что сумма краткосрочной дебиторской задолженности, денежных средств и краткосрочных финансовых вложений не должна быть меньше общей величины кредиторской задолженности и краткосрочных займов и кредитов.

ДЗ + ДС + КФВ ≥ КЗ + КК

где

ДЗ – дебиторская задолженность

ДС – денежные средства

КФВ – краткосрочные финансовые вложения

КЗ – кредиторская задолженность

КК – краткосрочные кредиты и займы

Допустимым считается, что общая величина денежных средств, краткосрочных, финансовых вложений и дебиторской задолженности не должна составлять менее 70% срочных обязательств.

К совокупности признаков «идеального» баланса организации можно отнести следующие:

• Валюта баланса в конце отчетного периода должна превышать валюту баланса на начало периода;

• Темпы роста оборотных активов должны быть выше, чем темпы роста внеоборотных активов;

• Собственный капитал должен превышать заемный, а темпы его роста должны превышать темпы роста заемного капитала;

• Темпы роста (снижения) дебиторской и кредиторской задолженности должны быть примерно одинаковыми;

• Доля собственных средств в оборотных активах должна быть больше 10%;

• В балансе должно отсутствовать значение статьи «Непокрытый убыток».

При анализе ликвидности баланса осуществляется сравнение активов, сгруппированных по степени их ликвидности с обязательствами по пассиву, расположенными по срокам их погашения.

По степени ликвидности активы организации подразделяются на следующие основные группы:

• Наиболее ликвидные активы (А1): денежные средства + краткосрочные финансовые вложения (ст. 250 + 260).

• Быстрореализуемые активы (А2): краткосрочная дебиторская задолженность (ст. 240).

• Медленнореализуемые активы (А3): запасы + НДС по приобретенным ценностям + долгосрочная дебиторская задолженность + прочие оборотные активы (ст. 210 + 220 + 230 + 270).

• Труднореализуемые активы (А4): внеоборотные активы (ст. 190).

В целях проведения анализа зависимости от сроков погашения обязательств пассивы группируются следующим образом:

• Наиболее срочные обязательства (П1): кредиторская задолженность (ст. 620)

• Краткосрочные пассивы (П2): краткосрочные займы и кредиты (кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев), задолженность по выплате доходов, прочие краткосрочные обязательства (ст. 610 + 630 + 660).

• Долгосрочные пассивы (П3): долгосрочные обязательства (ст. 590).

• Постоянные пассивы (П4): капитал и резервы + доходы будущих периодов + резервы предстоящих расходов и платежей (ст. 490 + 640 + 650).

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

Теоретически дефицит средств по одной группе активов компенсируется избытком средств по другой. Однако на практике менее ликвидные активы не всегда могут адекватно заменить более ликвидные.

Ликвидность организации – наличие у организации оборотных средств, в размере, достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами.

Текущая ликвидность = (А1+А2) – (П1+П2)

Сравнение первой и второй групп активов и пассивов позволяет оценить текущую ликвидность организации, т.е. ее платежеспособность (+) или неплатежеспособность (–) на ближайший к рассматриваемому моменту промежуток времени.

Перспективная ликвидность = А3 – П3

Сравнение третьей группы активов и пассивов позволяет оценить перспективную ликвидность организации, т.е. прогноз ее платежеспособности на основе сравнения будущих поступлений и платежей.

При анализе ликвидности баланса необходимо обратить внимание на показатель рабочего капитала (или чистого оборотного капитала – ЧОК), который характеризует свободные средства, которые находятся в обороте организации после погашения краткосрочных обязательств.

ЧОК = ОА – КО, где

ОА – оборотные активы;

КО – краткосрочные обязательства.

Уровень ликвидности характеризуется динамикой изменения величины чистого оборотного капитала. Рост показателя отражает повышение уровня ликвидности организации.

Для более качественной и комплексной оценки ликвидности организации кроме абсолютных показателей ликвидности баланса целесообразно использовать финансовые коэффициенты. Цель расчета коэффициентов ликвидности - оценить соотношение различных видов оборотных активов и краткосрочных обязательств для их возможного последующего погашения. Расчет коэффициентов основывается на том, что различные виды оборотных активов имеют различную степень ликвидности в случае их возможной реализации. Поэтому, для оценки ликвидности и платежеспособности используются показатели, которые различаются исходя из порядка включения их в расчет ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

Для анализа и оценки уровня ликвидности организации, как правило, рассчитываются следующие коэффициенты.

Общий коэффициент ликвидности баланса Кобщ_л – показывает отношение суммы всех ликвидных средств организации к сумме всех платежных обязательств.

Коэффициент абсолютной ликвидности Кабс_л – показывает какую часть краткосрочных обязательств организация может погасить в ближайшее время (на дату составления баланса).

Рекомендуемое значение > 0,2 – 0,5. Низкое значение указывает на снижение платежеспособности.

Коэффициент срочной ликвидности (коэффициент «критической оценки») Кср_л – показывает прогнозируемые платежные возможности организации при условиях современного проведения расчетов с дебиторами. Показывает какая часть краткосрочных обязательств может быть немедленно погашена за счет денежных средств, краткосрочных ценных бумаг и средств в расчетах Рекомендуемое значение 0,7 – 1. Низкое значение указывает на необходимость систематической работы с дебиторами, чтобы обеспечивать ее преобразование в денежные средства.

Коэффициент текущей ликвидности Ктл – показывает достаточность оборотных средств у организации для покрытия своих краткосрочных обязательств. Характеризует также запас финансовой прочности вследствие превышения оборотных активов над краткосрочными обязательствами.

Рекомендуемое значение 2 – 3,5. Нижняя граница указывает на то, что оборотных средств должно быть достаточно для покрытия краткосрочных обязательств.

Коэффициент ликвидности при мобилизации средств Клмс – показывает степень зависимости платежеспособности организации от материальных запасов с точки зрения мобилизации денежных средств для погашения краткосрочных обязательств Рекомендуемое значение 0,5 – 0,7. Нижняя граница характеризует достаточность мобилизации запасов для покрытия краткосрочных обязательств.

Платежеспособность означает наличие у организации денежных средств, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Организация считается платежеспособной, если имеющиеся у нее денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим организациям) и активные расчеты (расчеты с дебиторами) покрывают ее краткосрочные обязательства (краткосрочные кредиты и займы, кредиторскую задолженность).

ОА ≥ КО, где

ОА – оборотные активы;

КО – краткосрочные обязательства.

Частным случаем платежеспособности организации является соблюдение следующего условия:

ЧОК ≥ КЗ, где

КЗ – кредиторская задолженность.

В процессе анализа платежеспособности необходимо определить достаточность денежных средств на основе анализа денежных потоков организации: приток денежных средств должен обеспечивать покрытие текущих обязательств организации.

Основным фактором, формирующим общую платежеспособность организации, является наличие у нее реального собственного капитала.

Поэтому помимо перечисленных выше коэффициентов при проведении оценки платежеспособности используют такие показатели, как:

• величина собственного оборотного капитала;

• коэффициенты ликвидности;

• соотношение собственного и заемного капитала;

• коэффициент долгосрочного привлечения заемных средств;

• и др.

Необходимый уровень платежеспособности организации определяется структурой и состоянием ее активов и пассивов. По приведенным коэффициентам можно определить структуру оборотных активов, обеспечивающую платежеспособность организации, и соотношения срочных обязательств с конкретными видами оборотных средств.

Теоретические данные методик приведенных авторов позволят провести анализ финансовых ресурсов исследуемого в дипломной работе предприятия