Сущность и основные формы инвестиций

Основные аспекты рыночного подхода к пониманию сущности инвестиций:

1. связь информации с получением дохода как мотива инвестиционной деятельности;

2. рассмотрение информации с 2х сторонних ресурсов (капитальных ценностей) и вложений (затрат);

3. анализ информации в динамике, что позволяет объединить в рамках категории инвестиции ресурсы, вложения и отдачу вложенных средств как мотива этого объединения

4. включение в состав объектов инвестирования любых вложений, дающих экономических (социальных) эффект

ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» от 25.02.1999 г. № 39 (Ст. 1)

Инвестиции – ДС, ЦБ, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладывающие в объекты предпринимательской и (или) иной деятельности в целях получение иного полезного эффекта

Капитальные вложения – инвестиции в ОК (ОС), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвестора, проектно-изыскной работы и другие работы

Инвестиции – процесс, в ходе которого осуществляется преобразование ресурсов в затраты с учетом целевых установок инвесторов – получение дохода (эффекта)

Инвестиционная деятельность – (в широком определении) - деятельность, связанная с вложением средств в объекты инвестирования с целью получения дохода (эффекта)

ИД (с узкой точки зрения) – процесс преобразования инвестиционных ресурсов во вложения

ИД – вложения инвестиций и осуществления практических действий в целях получения прибыли и (или) достижения иного полезного эффекта (ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений»)

Стадии движения инвестиций:

1. инвестиционные ресурсы – вложения средств

2. вложения средств – результат инвестирования

Инвестиционная деятельность – единство процессов вложения ресурсов и получение доходов в будущем

Инвестиционный цикл – кругооборот инвестиций, последовательно проходящих все фазы воспроизводства от момента мобилизации инвестиционных ресурсов до получения дохода (эффекта) и возмещение вложенных средств

Оборот инвестиций

собственно ИД = преобразование ресурсов во вложения ----- использование ресурсов = предпринимательская деятельность ----- результат инвестирования = получение дохода ----- распределение дохода = потребление + накопление

Инвесторы – физические и юридические лица, ГО, ОМСУ, иностранные субъекты предпринимательской деятельности, принимающие решения и вкладывающие собственные, привлеченные и заемные средства в объектах ИД

Застройщик – инвестируемая область правами на земельный участок под застройку

Индивидуальный инвестор – инвестиции, вкладываемые в собственные средства и присваивающие результаты ИД

Инвестиционный инвестор – финансовый посредник, аккумулирующий средства индивидуальных инвесторов и осуществляющие инвестиционную деятельность от своего лица в целях владельцев средств и распределяющие результаты инвестирования между собственниками

В зависимости от цели выделяют:

1. стратегические инвесторы – инвесторы, осуществляющие прямые инвестиции с целью увеличения капитала и участия в управлении производством

2. портфельные (спекулятивные) инвесторы – инвесторы, осуществляющие свою деятельность с целью увеличения будущего дохода

Заказчики – физические и юридические лица, уполномоченные инвесторами осуществлять реализацию инвестиционных проектов, не вмешивающихся при этом в предпринимательскую или иную деятельность других субъектов инвестиционной деятельности

Подрядчики – физические и юридические лица, которые выполняют работы по договору подряда и (или) государственному или муниципальному контракту, заключенному заказчиками в соответствии в ГКРФ

Пользователи объектов капитальных вложений – физические и юридические лица, т.ч. иностранные, а также ГО, ОМУ, иностранные государства, международные объединения и организации, для которых создаются объекты ИД

Объекты инвестиции:

1. инвестиционные ресурсы (ИР) – отражающие величину использования для потребления дохода

2. вложения (затраты) – в объекты предпринимательской деятельности или иной, определяющей прирост стоимости капитального имущества

Состав ИР:

1. ДС и финансовые инструменты: целевые банковские вклады, паи, акции и другие ценные бумаги

2. материальные ценности: здания, сооружения, оборудование и другое движимое и недвижимое имущество

3. имущественные, интеллектуальные и иные права, имеющие денежную оценку: нематериальные активы

Направления инвестиционных вложений (ИД):

1. основной и оборотный капитал

2. ЦБ и целевые денежные вклады

3. нематериальные активы

Трансформация объекта инвестирования в процессе воспроизводства:

инвестиционные ресурсы ----- инвестиционные вложения ----- инвестиционный доход

Движение инвестиций – это взаимодействие субъектов ИД, экономических отношений по поводу реализации инвестиций

Инвестиционная сфера – совокупность связей и отношений по реализации инвестиций в различных формах на всех структурных уровнях экономики

Валовые инвестиции – совокупный объем инвестиций, направленный на приобретение средств производства, новое строительство, прирост товарно-материальных запасов в течение определенного периода

Чистые инвестиции – объем валовых инвестиций, сниженных на величину амортизационных отчислений

Инвестиционные индикаторы состояния экономики

ВИ больше АО ----- ЧИ больше 0: экономика находится в стадии подъема, расширение деловой активности

ВИ = АО ----- ЧИ=0 : отсутствие экономического роста = депрессия

ВИ меньше АО ----- ЧИ меньше 0 : экономический спад

Классификация:

По объемам вложенных средств:

1. реальные инвестиции – совокупность вложений в реальные экономические активы (МР и Н/М А)

2. финансовые инвестиции – вложение средств в различные финансовые активы (ЦБ, паи и долевые участия, банковские депозиты и т .д.)

По целям инвестирования:

1. прямые инвестиции – вложения в УК предприятий (фирм, компаний) с целью установления непосредственного контроля и управления объектом инвестирования

2. портфельные инвестиции – средства, вложенные в экономические активы с целью извлечения дохода (в форме прироста рыночной стоимости инвестируемых объектов, дивидендов, %, других денежных выплат) и диверсифицируемых рисков

По срокам вложения:

1. краткосрочные – на период до 1 года

2. среднесрочные – от 1 до 3х

3. долгосрочные – более 3 лет

По формам собственности:

1. частные инвестиции – вложения средств частных инвесторов (граждане, организации негосударственной формы собственности)

2. государственные инвестиции – вложения, осуществляемые государственными органами власти и управления, а также органами государственной формы собственности

3. иностранные инвестиции – вложения средств иностранных граждан, фирм, организаций

4. совмещенные инвестиции

По региональному признаку:

1. внутренние (национальные) инвестиции – объекты инвестирования внутри страны

2. инвестиции за рубежом – вложение средств в объекты инвестирования, размещенные вне территориальных пределов данной страны

По отраслевому признаку:

промышленность, с/х, строительство, транспорт и связь, торговля и общественное питание и т.д.

По рискам:

1. агрессивные – высокая степень риска, т. е. высокая прибыльность и низкая ликвидность

2. умеренные – средняя степень риска, т. е. достаточная прибыльность и ликвидность

3. консервативные – пониженная степень риска, надежность и ликвидность

По сфере вложений: производственные и непроизводственные инвестиции

Инвестиции, осуществляемые в форме капитальных вложений:

обязательные

представительные

поступательные

оборонительные и т.д.

По направлениям деятельности:

начальные

экстенсивные

брутто-инвестиции

реинвестиции

В экономическом анализе:

на замену оборудования

на модернизацию оборудования

в расширение производства

на диверсификацию

Зависимость между видами инвестиций и уровнем риска

Инвестиции на замену оборудования ----- инвестиции на модернизацию оборудования ----- инвестиции на расширение производства ----- инвестиции на диверсификацию ----- стратегические инвестиции

от низкого уровня до высокого уровня риска

2. Инвестиционный рынок: элементы, субъекты объекты

Инвестиционная деятельность неразрывно связана с оценкой состояния и прогнозированием развития рынка инвестиций.

Инвестиционный рынок - это система экономических отношений между продавцами и покупателями инвестиционных объектов во всех его формах

Основными элементами инвестиционного рынка являются:

· спрос

· предложение

· цена

· конкуренция

Субъекты инвестиционного рынка:

· государство

· территории

· хозяйствующие субъекты

· домохозяйства

Состав инвестиционного рынка (объекты):

- рынок объектов реального инвестирования - прямые капиталовложения:

· вложения в новое строительство, техническое перевооружение, модернизация

· объекты приватизации

· недвижимость, земельные участки

· прочие объекты - нематериальные активы - авторские права, патенты, лицензии

· вложения в драгоценные металлы и камни, антиквариат

- рынок объектов финансового инвестирования:

· объекты фондового рынка - ценные бумаги

· объекты денежного рынка - вклады и кредиты

Дополнение:

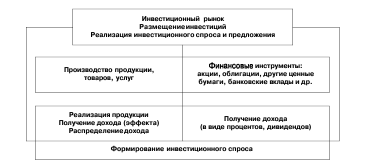

Инвестиционный рынок - форма взаимодействия субъектов инвестиционной деятельности, воплощающих инвестиционный спрос и инвестиционное предложение. Он характеризуется определенным соотношением спроса, предложения, уровнем цен, конкуренции и объемами реализации.

Посредством инвестиционного рынка в рыночной экономике осуществляется кругооборот инвестиций, преобразование инвестиционных ресурсов (инвестиционный спрос) во вложения, определяющие будущий прирост капитальной стоимости (реализованные инвестиционный спрос и предложение).

Процесс кругооборота инвестиций:

Иф --- Ит --- Ип --- П --- Д, где

Иф – финансовые инвестиции

Ит – инвестиционные товары

Ип – производственные товары

П – продукт производства = товар

Д – деньги = доход

Источники накопления Иф:

1. внутренние – амортизационный фонд, чистая прибыль, которая идет на накопление для расширения производственного капитала

2. внешние – кредиты, займы, бюджетное финансирование

Инвестиционные товары - объекты инвестиционных вложений составляют особый вид товаров, представленных элементами капитального имущества, которые в отличие от потребительских товаров используются в различных сферах экономической деятельности с целью получения дохода (эффекта) в перспективе.

Формы Ит:

· в материальной форме (элементы физического капитала),

· в денежной форме (деньги, целевые денежные вклады, паи, ценные бумаги)

· и в материальной и в денежной форме (основной и оборотный капитал, научно-техническая продукция и т.д.).

Их обобщающей характеристикой является способность приносить доход.

Основные цели функционирования Ир:

1. обеспечение процесса саморегулирования производственных инвестиций

2. мобилизация и организация инвестиционного потенциала для финансового, материального и интеллектуального обеспечения инвестиционного процесса с минимальными затратами и в оптимальные сроки окупаемости

Инвестиционный рынок – сложная система экономических отношений купли-продажи инвестиционных ресурсов и инвестиционных товаров, в рамках которой формируется их спрос и предложение, а также цены на них с целью финансового, материального и интеллектуального обеспечения воспроизводства капитала с минимальными затратами и достижения оптимальных сроков окупаемости инвестиций

Различают потенциальный и реальный инвестиционный спрос. Потенциальный инвестиционный спрос отражает величину аккумулированного экономическими субъектами дохода, который может быть направлен на инвестирование и составляет потенциальный инвестиционный капитал. Реальный инвестиционный спрос характеризует действительную потребность хозяйственных субъектов в инвестировании и представляет собой инвестиционные ресурсы, которые непосредственно предназначены для инвестиционных целей — планируемые или преднамеренные инвестиции.

Инвестиционное предложение - совокупность объектов инвестирования во всех его формах: вновь создаваемые и реконструируемые основные фонды, оборотные средства, ценные бумаги, научно-техническая продукция, имущественные и интеллектуальные права и др. Объекты инвестиционной деятельности отражают спрос на инвестиционный капитал.

Рынок инвестиционного капитала характеризуется предложением инвестиционного капитала со стороны инвесторов, выступающих при этом в роли продавцов, и спросом на инвестиции со стороны субъектов инвестиционной деятельности, выступающих в роли покупателей.

Рынок инвестиционных товаров - процесс обмена объектов инвестиционной деятельности. На этом рынке инвестиционный спрос представляют инвесторы, выступающие как покупатели инвестиционных товаров, а инвестиционное предложение — производители инвестиционных товаров или другие участники инвестиционной деятельности, являющиеся продавцами объектов вложений для инвесторов.