Обе этих тактики – очень быстрые способы разориться!

Встряска

На этом рисунке представлен пример ‘встряски’, которая часто бывает на конце медвежьего движения:

|

Рисунок 40: ‘Встряска’ (с согласия VSA 4)

· В точке (a), начало встряски. Это потенциальный признак слабости, взятый в изоляции. Однако, в фоне нет признаков крупной фазы распределения, таких как высокий объем на ап-барах на вершинах рынка. Также в фоне отсутствует кульминация покупок. Для того, чтобы назвать встряску в точке (a) серьезным признаком слабости, должна быть слабость в фоне.

На следующий день после встряски нет никакого движения вниз – фактически рынок даже повысился! Если бы высокий объем был медвежьим, рынок бы не повысился.

· В двух точках (b), два классических 'теста' (см. тестирование). Однако, посмотрите на объем – он высок в обоих случаях! Высокий объем означает, что тест потерпел неудачу. Успешный тест должен быть на низком объеме, а не на высоком. На этом этапе рынок не готов к движению вверх, поскольку еще присутствует предложение.

· В точке (c), мы видим откат назад в предыдущую область высокого объема; объем теперь средне-низкий – теперь это сигнал к покупке. Почему так? Чтобы пройти вниз через сопротивление появившееся в области ‘встряски’ необходимо давление продаж. Это давление теперь исчезло, что видно по низкому объему. В точке (d) также успешный тест, представляющий сигнал к покупке. Объем не выше, чем в точке (c) и гораздо ниже, чем на двух днях (b).

Здесь другой пример встряски:

|

Рисунок 41: Встряска (с согласия VSA 4)

· В точке (a), ап-день с высоким объемом, представляющим усилие для движения вверх через сопротивление, расположенное левее. Однако, сопротивление не пройдено; рынок отказывается идти выше. При внимательном рассмотрении видно, что каждый ап-день сопровождается низким объемом, что особенно заметно в точке (b). Профессиональные покупатели покинули рынок (нет спроса).

· В точке (c) – встряска. Максимумы на этом графике отчетливо видны. На максимумах не происходит никакого распределения. Конечно, есть слабость, но нет распределения. Точка (c): если высокий объем на даун-баре был бы действительно медвежьим (продажи), как мог рынок подняться на следующий день?

· В точке (e), происходит откат назад в область ‘встряски’. Объем теперь низок (нет продаж), и рынок идет вверх. В пункте (f) посмотрите, как поддерживаются минимумы изо дня в день, а объем на даун- днях низок (нет давления продаж). Сами по себе эти признаки малозначительны, но они становятся важнейшими торговыми сигналами, если вы знаете о ‘встряске’, имевшей место в фоне.

Встряска очень хорошо работала, потому что появлялись все новые максимумы, но двумя годами раньше, мы пережили чудовищное падение – крах 1987 (Черный Понедельник), этого никто не забыл. А кто случайно забыл, тому немедленно напомнили бы газеты и телевидение! Профессионалы помнят очень хорошо, как этот год помог им добиться цели.

Встряска определяется как внезапный широкий спрэд вниз, обычно на плохих новостях. Это делается, чтобы создать панические продажи, которые способствуют передаче акций профессиональным трейдерам. Встряска обычно происходит после того, как бычий рынок некоторое время шел вверх. В этом случае надо ждать повышения цены. Истинная кульминация продаж выглядит так же, как и встряска; но серьезнейшее отличие в том, что кульминация продаж возникает после Медвежьего Рынка.

Останавливающий

Объем

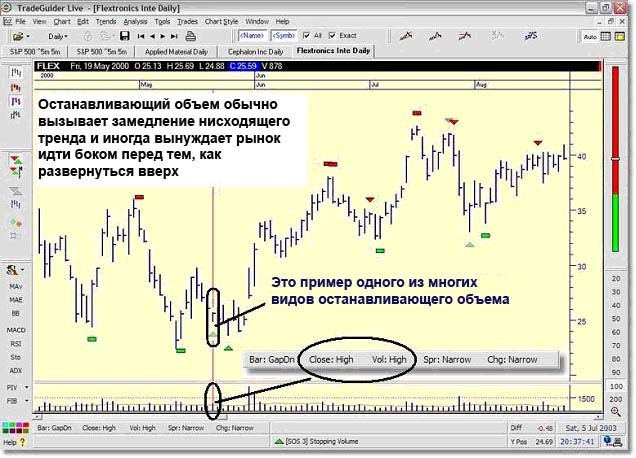

Рано или поздно при медвежьем движении или во время отката, цены начнут сопротивляться движению вниз. Эти области сопротивления проявляются на даун-днях, при очень высоком объеме, с закрытием у максимумов. Чтобы было закрытие на максимумах, на рынок должны выйти покупатели. О чем еще может сказать высокий объем?

· Если день закрывается на минимуме, надо подождать и посмотреть, что случится на следующий день.

· Если следующий день на том же уровне или выше, то, безусловно, в предыдущий день были покупки.

Высокий объем должен был содержать больше покупок, чем продаж, что и вызвало как закрытие у максимума, так и повышение на следующий день (признак силы).

|

Рисунок 42: Останавливающий Объем (с согласия TradeGuider)

Эта активность изменяет направление движения или заставляет цены отклониться вбок от своего первоначально нисходящего направления, указывая на то, что профессионалы вышли на рынок, и принимают продажи – преимущественно от слабых держателей. Профессионалы должны накопить акции и вынуждают других трейдеров расстаться со своими позициями – этому способствуют острые движения вниз. Низкий объем при тесте, делает его признаком силы.

Останавливающий объем можно сравнить с лыжником, который катится с большой горы и останавливается, резко повернув лыжи поперек. Выглядит это эффектно, вылетает много снега, и лыжник, в конце концов, останавливается.

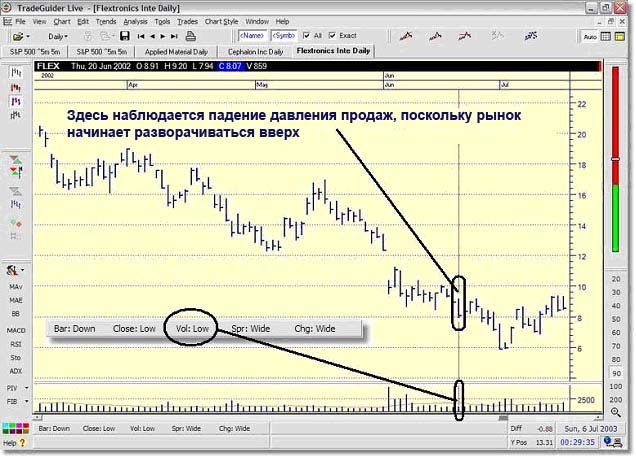

Падающее Давление

Падающее давление показывает малое количество продавцов на идущем вниз рынке в виде широкого спрэда на низком объеме, с закрытием у минимума. Это не говорит о покупках, но указывает на недостаток нарастающего давления продаж при падении рынка, а значит, рынок вряд ли далеко уйдет вниз. Если у профессионалов бычий настрой, то интенсивность продаж внизу должна расти, а не снижаться.

Этот признак может стать сигналом к покупке, если закрытие происходит у максимума, а минимум проникает в предыдущую поддержку.

|

Рискнок 43: Падающее давление (с согласия TradeGuider)

Предупреждение

На начальных стадиях медвежьего рынка объем на даун-днях тоже может быть низким. Посмотрите, что было в фоне! Там должны быть признаки слабости, что указывает на возможность развития медвежьего рынка.

Падающее давление возникает при уменьшении продаж. Всегда необходимо отмечать, что происходило в фоне, поскольку прошлая активность влияет на активность происходящую сейчас.

Сегодняшние цены всегда находятся под влиянием либо силы, либо слабости, наблюдаемых в фоне.

Раздел 4

Трейдер или Инвестор

Мечта

Многие мечтают заниматься торговлей постоянно. Проблема в том, что в процессе обучения легко сбиться с пути. Некоторые успешные люди, зная очень немного, отлично умеют делать деньги на фондовом рынке. Это потому, что они хорошо разбираются в управлении капиталом и контролируют риски. Они знают, как рисковать. Букмекеры обычно становятся хорошими трейдерами, потому что они знают, что такое риск и умеют преодолевать стресс.

На фондовом рынке нет волшебных систем. Если бы они существовали, то на рынке невозможно было бы заработать – каждое движение быстро бы обесценивалось. На фондовом рынке работают и зарабатывают самые умные в мире люди. Поэтому любой легкий способ заработать на торговле ценными бумагами был бы давным-давно найден.

Я видел несколько успешных трейдеров, которые утверждали, что используют какую-то секретную систему, позволяющую им делать деньги. Это ‘их’ секретная система; она работает для них. Однако, в каждом случае, при более внимательном рассмотрении (когда они показывали свои системы), выяснялось, что они не принимали во внимание собственные качества. Это их торговые навыки делали деньги, а не магические формулы. Волшебные формулы были для них психологической защитой, причем они не осознавали этого, и думали, что зарабатывают при помощи системы, хотя не всегда действовали ее указаниям.

Нам всем хотелось бы думать, что, принимая решение, мы руководствуемся логикой и здравым смыслом. В реальности, логика играет незначительную роль при принятии наших решений. Вы считаете, что действуете, руководствуясь здравым смыслом, но в большинстве случаев это не так. Покупаете ли вы автомобиль или делаете прическу, эмоции, обычно, заглушают логику. Вы покупаете автомобиль не для того чтобы как можно быстрее и проще добраться из пункта A в пункт B. Вы не стрижете волосы, просто для того, чтобы сделать их короче. Эти поступки вызваны множеством эмоциональных факторов.

Тот факт, что большинство решений человек принимает руководствуясь эмоциями, а не здравым смыслом, хорошо известен, особенно менеджерам по рекламе. Но важно понимать, что при любом виде стресса, решения становятся еще более эмоциональными, и это создает очень много проблем трейдерам, торгующим на рынке. Когда вы находитесь на проигрышной стороне рынка, стресс поднимает свою уродливую голову и вмешивается в логику принятия решений. Если вы в длинной позиции и видите острое движение вниз, вы надеетесь на восстановление и не закрываете потенциально опасную позицию. Часто на следующий день с утра начинается движение вверх. Вы расслабляетесь, все выглядит так, будто ваши молитвы были услышаны. Вы легко можете закрыть свою проигрышную позицию, и, при определенной доле везения, даже получить небольшую прибыль. В этот же день позднее, второе острое движение вниз вгоняет вас в дальнейшие убытки. Хороший трейдер никогда такого не допустит.

Есть и другие факторы, способные помешать вам стать хорошим трейдером. Например:

Вы в длинной позиции и видите резкое движение вверх, дающее вам текущий доход – вы в восхищении. Это восхищение будет омрачено при любом движении вниз. Вы станете подсчитывать, сколько бы получили, если бы продали чуть раньше, при более высокой цене. Это становится невыносимым и вы, боясь потерять всю прибыль, продаете, получив небольшой профит. Этот процесс никогда не позволит вам поймать крупное движение.

Фондовый рынок по своей сути для того и организован, чтобы вы теряли деньги. Ралли и откаты внутри тренда обеспечивают постоянную работу этого процесса. Это происходит автоматически. Рынок ведет себя так, потому что он должен так себя вести! Слабые должны погибнуть, чтобы сильные могли выжить.

Профессиональные трейдеры хорошо знают о слабостях торговли в состоянии стресса, и спекулируют на этом при каждом удобном случае.

Чтобы преодолеть эти проблемы, вы должны разработать строгую систему торговли лично для себя. Строгое следование системе избавляет от эмоций, потому что вы, как хорошо обученный солдат, уже закончили все ‘размышления’ до того, как появились проблемы. Это заставит вас действовать правильно, даже в состоянии стресса.

|

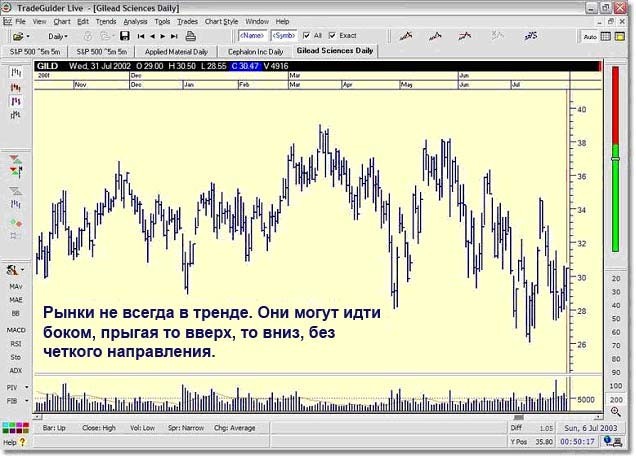

Рисунок 44: Колебания рынка (с согласия TradeGuider)

Остерегайтесь

Новостей!

Чересчур большое внимание новостям, выходящим по телевидению и в газетах является главной причиной, почему трейдеры совершают так много ошибок на рынке!

Все просто, большинство новостей это обман, они не принесут вам пользу. Чем скорее вы примете эту точку зрения, тем раньше вы сделаете свою торговлю хладнокровной и уравновешенной работой, основанной на состоянии спроса и предложения, а не на том, что говорят вам люди. Новости зачастую имеют эмоциональную окраску. Они меньше всего нужны в торговле.

Проблема в том, что журналист не может сказать вам всей правды и никогда не скажет. Первая причина этого

– то, что журналист не ‘в теме’ и в действительности понятия не имеет о том, что происходит в профессиональных сообществах. Вторая причина – журналисты часто получают некорректную информацию (преднамеренно), которую они со спокойной душой преподносят, будучи не в состоянии проверить ее достоверность. Это не ошибка журналистов. Они не понимают, что их используют, как марионеток, разбрасывающих приманку для наивных ягнят (неинформированных трейдеров).

Вот пример:

Mr. Greenspan, председатель Федеральной Резервной Системы выступает на телевидении с казалось бы медвежьим заявлением – в ответ на эту тревожную новость рынок должен упасть.

Дикторы на телевидении с гримасой на лице, сообщают, почему рынок сегодня упал: “Сегодня рынок резко упал в ответ на негативное заявление председателя Федеральной Резервной Системы”. Чтобы подчеркнуть драматичность заявления, подбирается негативная информация для нагнетания нужной атмосферы.

Итак, почему этот выпуск новостей вводит вас в заблуждение и вредит вашей торговле? Потому что эти новости необходимо правильно расценивать:

“Рынок сегодня резко упал. Медвежье заявление, сделанное Mr. Greenspan, председателем Федеральной Резервной Системы вынудило профессионалов понизить рынок, чтобы отыграть негативные новости. Это оказало воздействие на слабых держателей и на неинформированных трейдеров, заставив их паниковать и продавать свои акции профессионалам, которые давно ждали возможности купить по низкой цене.

Профессионалы заранее знали о предстоящем пресс-релизе и были готовы поглотить огромное количество акций. В результате этой успешной и своевременной операции, они обеспечили себе серьезную прибыль на много дней вперед”.

Новости необходимо слушать, но всегда спрашивайте себя, "Не используют ли профессионалы эти новости для повышения или понижения рынка с целью получения прибыли?"

Как трейдер, вы должны быть готовы рассматривать новости в совершенно новом свете. Когда вы видите или слышите информацию, касающуюся ваших интересов, всегда задавайте себе три вопроса:

1.Как эта информация (если она правдива) выглядит в контексте моего собственного анализа рынка?

2.Как эту информацию может использовать некто, работающий против моих интересов?

3.Могу ли я использовать эту информацию, чтобы улучшить свою торговую позицию?

Вам с детства промывали мозги, и теперь вы очень восприимчивы к новостям. Когда вы впервые выходите на фондовый рынок, вы еще ‘зелены’ и всерьез полагаете, что новости помогут вам в вашей деятельности, если их внимательно читать, анализировать, чтобы быть в курсе текущих событий. Это действительно полезно, если вы не забываете читать между строк.

Также вы можете захотеть использовать ‘новости’ в своих интересах. Вот здесь и начинаются проблемы, вы полагаете, что рынок пойдет вверх на хороших новостях и упадет на плохих. Чтобы стать настоящим профессионалом, вы должны начать думать и действовать в одиночку. Держитесь подальше от стада и становитесь хищником, покупайте, используя большие возможности, создаваемые ‘плохими новостями’. Вы обнаружите, что сделать это совсем не легко.

Руководство к действию:

· Покупайте на плохих новостях, вызвавших 'встряску' на рынке и

· Продавайте на хороших новостях после имевшего место значительного бычьего рынка.

Часто, при появлении очень высокого объема на Индексе или акции, в СМИ появляется какое-либо объяснение происшедшего. Не слушайте, или не позволяйте услышанному искажать ваши рассуждения. Эти новости представляют собой главным образом слухи или полуправду.

Вот некоторые слухи, которые необходимо игнорировать.

"Одна из компаний продала крупный пакет акций. На это трудно не обратить внимание, это исказило истинный объем рынка“.