Индекс прибыльности инвестиций - PI

Показатель чистой стоимости капитала представляет собой абсолютную величину. Не всегда он удобен и ясен. Например, NPV = 100 тыс. руб., это хорошо или плохо, много или мало? Все зависит от того, сколько мы вложили вначале: 100 млн. руб. или 100 тыс. руб. Ясно, что второй вариант намного выгоднее.

Индекс прибыльности (PI) рассчитывается как отношение приведенной величины поступлений к приведенной величине платежей.

Индекс прибыльности (PI) рассчитывается на основе тех же данных, что и чистая стоимость капитала, но если для расчета NPV используется разность дисконтированных величин поступлений и платежей, то индекс прибыльности - это их отношение.

В виде формулы это выражается как:

PI = PVin / PVout,

или

PI = 1 + NPV / PVout.

Пример. Если в проект вложено 100 млн. руб. и NPV = 100 тыс. руб. то PI = 1,001. Если вложено 100 тыс. руб., то РI = 2. Индекс прибыльности PI показывает, что второй вариант лучше.

Критерии принятия решений.

Если:

- PI > 1, проект следует принять;

- PI < 1, проект следует отвергнуть;

- PI = 1, решение не определено.

Нетрудно установить, что критерии принятия решения по NPV и PI совпадают, но для анализа бывает удобно использовать тот или другой метод. Определение чистой стоимости капитала NPV является методом, выраженным в денежных единицах, a PI - относительная величина.

2.2.12. Оценка рисков

В этом разделе бизнес-плана выполняется оценка наиболее вероятных рисков, которые могут возникнуть в ходе реализации проекта. Он содержит оценку степени неопределенности и риска достижения итоговых экономических показателей инвестиционного проекта. В нем определяются размер, время и место наступления нежелательных экономических последствий, и их конкретные причины. При описании рисков желательно предусмотреть перечень профилактических и прогнозных мероприятий по предотвращению форс-мажорных и прочих негативных факторов.

Одновременно в разделе прорабатываются и отражаются мероприятия по предупреждению рисков и возможному снижению потерь от них.

Предпринимательский риск - это риск, возникающий при любых видах предпринимательской деятельности, связанных с производством продукции, товаров и услуг, их реализацией; товарно-денежными и финансовыми операциями; коммерцией, а также осуществлением научно-технических проектов.

Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае свершения такого события возможны три экономических результата:

- отрицательный (убыток, ущерб);

- нулевой;

- положительный (выигрыш, прибыль).

Под хозяйственным риском понимают угрозу, опасность возникновения ущерба в любых видах деятельности, связанной с производством и реализацией продукции.

Хозяйственный риск всегда связан с угрозой полной или частичной потери ресурсов, а наличие риска обусловливает ответственность за принятое решение.

Предпосылкой риска является наличие альтернатив вариантов принятия решений в условиях неопределенности.

Любой предпринимательский риск имеет три параметра:

- размер риска – размер возможных потерь при осуществлении проекта;

- вероятность наступления риска;

- разработка мер по минимизации ущерба.

Основная задача предприятия заключается в том, чтобы предугадать все типы рисков, с которыми может столкнуться организация, источники их возникновения, после чего разрабатываются меры по сокращению рисков.

Существуют разные виды предпринимательского риска. Их обилие привело к появлению различных подходов, классификаций риска.

Производственный риск связан с выпуском продукции и оказанием услуг, с осуществлением любых видов производственной деятельности.

Важными причинами возникновения этого вида риска являются:

- возможность снижения предполагаемых объемов производства;

- рост материальных и других затрат;

- уплата повышенных налогов, отчислений;

- неполучение или несвоевременное получение денежных средств за отгруженную продукцию;

- риск возврата продукции;

- срыв заключенных соглашений относительно инвестиций, кредитов и т.д.

Коммерческий риск возникает в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем.

Основными причинами коммерческого риска являются:

- снижение объема реализации вследствие изменения конъюнктуры рынка или других обязательств

- повышение закупочной цены товара

- непредвиденное снижение объема закупок

- потери товара в процессе обращения

- повышение издержек обращения и др.

Финансовый риск возможен в сфере отношений предприятия с банками и другими финансовыми институтами. Чаще всего измеряется отношением заемных средств к собственным. Например, чем выше отношение заемных средств предприятия к собственным, тем в большей степени оно зависит в своей деятельности от кредиторов и тем больше финансовый риск.

Все эти виды рисков тесно связаны между собой, и каждый в отдельности может привести к крайне нежелательным последствиям, вплоть до банкротства.

Поэтому на крупных западных предприятиях имеются специалисты по риску. И обязательно разрабатывается соответствующий раздел в бизнес-плане. Обычно, специалист по риску работает в тесном контакте с маркетологами, финансистами, сбытовиками и другими специалистами предприятия.

Степень риска может быть различной и оцениваться разными людьми может по-разному. Отношение к риску определяется многими факторами и, прежде всего, относительной величиной капитала и временем.

В ходе оценки альтернативных вариантов приходится прогнозировать возможные результаты, которые будут иметь разную степень риска.

Большинство людей предпочитает нерискованные проекты. Но практика свидетельствует, что такие решения, как правило, неэффективны. Задача заключается в том, чтобы научиться предвидеть риск, оценивать его размеры и планировать мероприятия по его недопущению.

Определение, расчет и анализ факторов риска - одна из главных частей инвестиционного проектирования. Созданный проект является, в сущности, прогнозом, который показывает, что при определенных значениях исходных данных могут быть получены расчетные показатели эффективности. Однако строить свои планы на таком жестко заданном прогнозе рискованно, поскольку даже незначительное изменение исходных данных может привести к совершенно неожиданным результатам. Успех реализации проекта зависит от множества переменных величин, которые вводятся в описание в качестве исходных данных, но в действительности не являются полностью контролируемыми параметрами. Все эти величины можно рассматривать как случайные факторы, оказывающие влияние на результат проекта, и есть риск изменения этих случайных факторов. Основные методы анализа рисков представлены ниже.

Метод сценариев

Сценарный анализ позволяет смоделировать несколько сценариев развития проекта (компании). В бизнес-план обычно включают три сценария. Они представлены ниже.

Сценарии развития проекта:

1) Оптимистический – берется обратная функция риска с поправкой на стратегический маркетинговый план.

2) Пессимистический – берется вариант с учетом влияния рисков.

3) Наиболее вероятный (консервативный) – берется вариант без учета факторов риска.

Можно разработать несколько десятков сценариев – их количество и качество зависят от потребности смоделировать развитие событий и финансовых показателей при изменении различных ключевых параметров.

Для расчета сценариев осуществляется побор различных значений ключевых показателей. После создания композиции с новым набором значений просматриваются и анализируются результаты – значащие для проекта показатели, насколько они изменились по сравнению с базовым сценарием и за счет чего. Стратегический инвестор обычно делает вывод на основе наиболее пессимистичного сценария.

Анализ безубыточности (Точек равновесия)

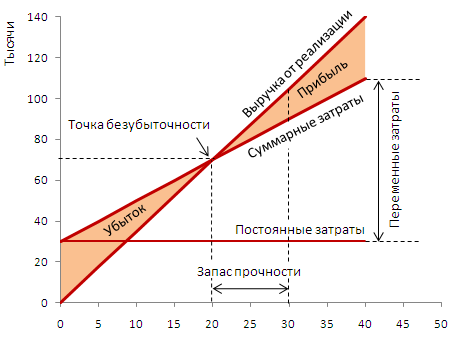

Хорошим материалом для представления финансового раздела бизнес-плана служит расчет точки безубыточности и его графическая интерпретация.

Точка безубыточности – точка равновесия выгод и издержек (BEP) определяет границы убыточности и прибыльности инвестиционного проекта. Она показывает, при каком объеме продаж достигается окупаемость затрат. Безубыточность будет достигнута при таком объеме чистого дохода, который равен общей сумме текущих постоянных и переменных затрат.

Безубыточность является обязательным условием для реализации всех коммерческих проектов. В финансовую часть бизнес-плана целесообразно включать анализ безубыточности, который демонстрирует, каким должен быть объем продаж, чтобы компания могла без посторонней помощи выполнять свои обязательства.

Наиболее удобной формой является представление в бизнес-плане схемы достижения безубыточности в виде графика, наглядно показывающего зависимость прибыли от: - объемов производства (продаж); - издержек производства (обращения); - цены продукции.

Например: Компания производит один вид продукции – кухонные столы, – и продает их по цене 3500 руб., имея Переменные затраты – 2000 руб. на единицу продукции и Постоянные затраты – 30 000 руб. в месяц. Определите точку безубыточности в единицах продукции.

Решение. Точка безубыточности в единицах продукции = 30 000 / (3500 – 2000) = 20 столов. При производстве 20 столов компания закончит месяц без убытков [и без прибыли]. Каждый проданный стол даст вклад на покрытие постоянных затрат равный 3500 – 2000 = 1500 руб. Маржинальная прибыль от продажи 20 столов полностью покроет Постоянные затраты.

Построение CVP-графика [графика безубыточности]:

· Цена реализации……………………………… 3500 руб. за единицу.

· Переменные затраты……………………….. 2000 руб. за единицу.

· Постоянные затраты…………………………. 30 000 руб. в месяц.

· Планируемый объем реализации…… 30 столов в месяц.

Рис.1. График точки безубыточности

Расчет точки безубыточности помогает:

1) определить критический для фирмы минимальный объем продаж, после которого возможно получение прибыли;

2) провести финансовый анализ бизнес-плана инвестиционного проекта;

3) оценить предпринимательский риск. На рисунке точка безубыточности находится на пересечении линий «Выручка от реализации» и «Постоянные + Переменные издержки».

Метод чувствительности

Одной из задач анализа проекта является определение чувствительности показателей эффективности к изменениям различных параметров. Необходимо анализировать устойчивость проекта к возможным изменениям как экономической ситуации в целом, так и внутренних показателей проекта. Такой анализ называется анализом чувствительности. Анализ чувствительности позволяет ответить на вопрос: «Что будет, если значение такого-то фактора изменится на столько-то?» и дает возможность провести сравнительный анализ вариантов проекта.