Сущность и функции финансов фирмы

Как показано в предыдущих разделах книги, финансовая система страны может быть представлена в виде блочной структуры, а ее системообразующими элементами (блоками) являются: финансы субъектов хозяйствования (включая коммерческие банки), государственные финансы, финансы системы страхования, финансы в системе финансовых рынков и посредников и финансы домашних хозяйств. Роль этих элементов неравнозначна, несмотря на то что каждый из выделенных блоков играет собственную немаловажную роль в нормальном функционировании финансовой системы, в рыночной экономике финансы хозяйствующих субъектов (фирм) все же имеют вполне очевидную доминанту. Логика здесь достаточно прозрачна.

В организационном плане базовой ячейкой экономической системы в любой стране является хозяйствующий субъект (юридическое лицо). Гражданским кодексом Российской Федерации дается понятие юридического лица, приводятся его типы, классификация, отличительные особенности каждого типа. В зависимости от государственной политики и принципов организации экономики доминирующую роль в ее функционировании и развитии может играть тот или иной тип хозяйст-

Раздел III. Корпоративные финансы

Глава 12. Финансы фирмы: сущность, функции, принципы организации

вующих субъектов. Как показывает мировой опыт, в реальной рыночной экономике особую роль играют коммерческие организации, т. е. организации, основной целью деятельности которых является извлечение прибыли. Именно эти организации, образно говоря, создают «пирог», т. е. формируют добавочную стоимость, которая в дальнейшем делится между государством, физическими и юридическими лицами. Не случайно в современной теории финансов акцент делается именно на фирму, ее поведение на рынках благ и факторов производства (ресурсы, труд, капитал) и возникающие многообразные финансовые отношения с контрагентами, бюджетом, физическими лицами и др. Рассмотрим общие принципы построения организационно-правовых форм в сфере бизнеса.

вующих субъектов. Как показывает мировой опыт, в реальной рыночной экономике особую роль играют коммерческие организации, т. е. организации, основной целью деятельности которых является извлечение прибыли. Именно эти организации, образно говоря, создают «пирог», т. е. формируют добавочную стоимость, которая в дальнейшем делится между государством, физическими и юридическими лицами. Не случайно в современной теории финансов акцент делается именно на фирму, ее поведение на рынках благ и факторов производства (ресурсы, труд, капитал) и возникающие многообразные финансовые отношения с контрагентами, бюджетом, физическими лицами и др. Рассмотрим общие принципы построения организационно-правовых форм в сфере бизнеса.

Субъектами гражданских правоотношений выступают физические лица (граждане) и юридические лица. Согласно ГК РФ юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество, отвечает этим имуществом по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Помимо перечисленных признаков юридическое лицо обязано иметь самостоятельный баланс или смету.

Юридическое лицо подлежит обязательной государственной регистрации и действует на основании учредительных документов, в качестве которых могут выступать устав (для унитарных предприятий и некоммерческих организаций), либо учредительный договор (для хозяйственных товариществ), либо устав и учредительный договор (для других типов юридических лиц).

В зависимости от цели их создания и деятельности юридические лица подразделяются на две большие группы: коммерческие и некоммерческие организации. Основная цель коммерческой организации — извлечение прибыли с последующим распределением ее среди участников. Целью некоммерческой организации является, как правило, решение социальных задач; при этом если организация все же ведет предпринимательскую деятельность, то полученная прибыль не распределяется между участниками, а также используется для достижения социальных и иных общественно полезных целей. Поскольку в дальнейшем при изложении материалов будем в основном ориентироваться на потребности и особенности функционирования коммерческих организаций, причем, как правило, крупных, приведем краткую характеристику их возможных организационно-правовых форм (см. рис. 12.1).

Производственный кооператив (артель) — это добровольное объединение граждан для совместной производственной или иной хозяйственной деятельности, основанной на их личном трудовом и ином участии и объединении его членами (участниками) имущественных паевых взносов. В отличие от вышеописанных форм организации бизнеса

Коммерческие организации

| Хозяйственное | Хозяйственное | Производственный | Унитарное пред- | ||||||||||||||||||||||||||||

| товарищество | общество | кооператив | приятие | ||||||||||||||||||||||||||||

| Общество с ограни- | Общество с дополни- | ||||||||||||||||||||||||||||||

| ченной ответственно- | тельной ответствен- | ||||||||||||||||||||||||||||||

| стью | ностью | ||||||||||||||||||||||||||||||

| Акционерное об- | Государственное | Муниципальное | |||||||||||||||||||||||||||||

| щество | |||||||||||||||||||||||||||||||

| Полное | Товарищество на | ||||||||||||||||||||||||||||||

| вере (коммандит- | |||||||||||||||||||||||||||||||

| ное) | открытое | закрытое | |||||||||||||||||||||||||||||

Рис. 12.1. Виды коммерческих организаций

членство в кооперативе предполагает личное трудовое участие в его деятельности. По своим обязательствам кооператив отвечает всем своим имуществом; при недостатке средств члены кооператива несут дополнительную ответственность в размерах и порядке, предусмотренных законодательством и уставом кооператива.

Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество, которое является неделимым и не может быть распределено по вкладам (долям, паям). Имущество, выделяемое унитарному предприятию при его создании, находится в государственной или муниципальной собственности и принадлежит предприятию на праве хозяйственного ведения или оперативного управления. Унитарное предприятие, основанное на праве хозяйственного ведения, создается по решению уполномоченного на то государственного органа или органа местного самоуправления; собственник имущества такого предприятия не отвечает по его обязательствам, за исключением случаев, когда банкротство вызвано действиями собственника. Унитарное предприятие, основанное на праве оперативного управления (федеральное казенное предприятие), создается по решению Правительства РФ на базе федеральной собственности. Такое предприятие несет ответственность по своим обязательствам только находящимися в его распоряжении денежными средствами; при недостатке средств государство несет субсидиарную ответственность по обязательствам предприятия.

Раздел III. Корпоративные финансы

Глава 12. Финансы фирмы: сущность, функции, принципы организации 409

Хозяйственное товарищество представляет собой коммерческую организацию с разделенным на вклады участников складочным капиталом и может создаваться в форме полного товарищества и товарищества на вере (коммандитного). Учредителями и одновременно участниками полного товарищества могут быть индивидуальные предприниматели и (или) коммерческие организации, причем количество участников (полных товарищей) должно быть не менее двух. Главный признак этой формы организации предпринимательской деятельности — неограниченная солидарная ответственность участников по обязательствам товарищества; иными словами, при недостаточности имущества товарищества для погашения требований кредиторов взыскание может быть обращено на личное имущество полных товарищей. Товарищество на вере отличается от полного товарищества тем, что в нем наряду с полными товарищами имеются один или несколько участников-вкладчиков (коммандитистов), которые несут риск убытков, связанных с деятельностью товарищества, в пределах сумм внесенных ими вкладов и не принимают участия в предпринимательской деятельности. Вкладчиками могут выступать как физические, так и любые юридические лица.

Хозяйственное товарищество представляет собой коммерческую организацию с разделенным на вклады участников складочным капиталом и может создаваться в форме полного товарищества и товарищества на вере (коммандитного). Учредителями и одновременно участниками полного товарищества могут быть индивидуальные предприниматели и (или) коммерческие организации, причем количество участников (полных товарищей) должно быть не менее двух. Главный признак этой формы организации предпринимательской деятельности — неограниченная солидарная ответственность участников по обязательствам товарищества; иными словами, при недостаточности имущества товарищества для погашения требований кредиторов взыскание может быть обращено на личное имущество полных товарищей. Товарищество на вере отличается от полного товарищества тем, что в нем наряду с полными товарищами имеются один или несколько участников-вкладчиков (коммандитистов), которые несут риск убытков, связанных с деятельностью товарищества, в пределах сумм внесенных ими вкладов и не принимают участия в предпринимательской деятельности. Вкладчиками могут выступать как физические, так и любые юридические лица.

Общество с ограниченной ответственностью (ООО) — это учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров. Участники общества не отвечают по его обязательствам и несут риск убытков, связанных с его деятельностью, лишь в пределах стоимости внесенных ими вкладов. Участники, сделавшие вклад не в полном объеме, несут солидарную ответственность по обязательствам общества также и в пределах стоимости неоплаченной части вклада каждого из участников. Число участников общества не может превышать предела, установленного Законом об обществах с ограниченной ответственностью; в противном случае оно должно быть преобразовано в течение года в акционерное общество либо ликвидировано в судебном порядке. Размер уставного капитала не может быть меньше 100-кратного минимального размера оплаты труда (МРОТ) на дату регистрации.

Общество с дополнительной ответственностью (ОДО) по сути является разновидностью ООО. Различие между ними в том, что участники ОД О принимают на себя ответственность по обязательствам общества не только в размере вкладов, внесенных в уставный капитал, но и другим своим имуществом в одинаковом для всех кратном размере к стоимости их вкладов, что фиксируется в учредительных документах. Очевидно, что в этом случае интересы кредиторов защищены в большей степени.

Акционерным признается общество, уставный капитал которого разделен на определенное число акций, при этом акционеры не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, лишь в пределах стоимости принадлежащих им акции. Участники общества, не полностью оплатившие акции, несут солидар-

ную ответственность по обязательствам общества в пределах неоплаченной части стоимости принадлежащих им акций. Акционерное общество, участники которого могут отчуждать принадлежащие им акции без согласия других акционеров, признается открытым акционерным обществом (ОАО); в том случае, если акции распределяются только среди участников общества или иного заранее определенного круга лиц, общество признается закрытым акционерным обществом (ЗАО). Если ОАО вправе проводить открытую подписку на выпускаемые им акции, то ЗАО такого права не имеет.

Акционерное общество может быть создано одним лицом или состоять из одного лица в случае приобретения им всех акций общества, однако в качестве такого единственного участника не может выступать другое хозяйственное общество, состоящее из одного лица. Число учредителей ОАО не ограничено; число учредителей ЗАО согласно Федеральному закону «Об акционерных обществах» не может превышать пятидесяти; если этот лимит превышен, закрытое общество должно быть преобразовано в течение года в открытое.

Минимальный размер уставного капитала открытого общества должен составлять не менее 1000-кратной суммы МРОТ, установленной федеральным законодательством на дату регистрации общества, а закрытого общества — не менее 100-кратной суммы; эти нормативы имеют существенное значение не только при учреждении предприятия, но и при осуществлении дивидендной политики, а также при оценке возможности реструктурирования источников средств предприятия в случае неудовлетворительного финансового состояния. Открытость ОАО также проявляется и в том, что оно обязано ежегодно публиковать бухгалтерскую отчетность; состав публикуемой отчетности, а также порядок этой процедуры регулируются законодательством. В отличие от ряда других видов коммерческих организаций акционерное общество имеет более широкие возможности привлечения средств, в частности, оно обладает правом на выпуск облигаций.

В англоязычной литературе акционерное общество нередко называют корпорацией.К ключевым преимуществам подобной формы организации бизнеса относят: 1) ограниченную ответственность собственников, 2) легкость перехода права собственности от одного акционера к другому (свободная торговля титулами собственности); 3) долгосрочный характер деятельности (принцип непрерывно действующего предприятия).

Уместно заметить, что в развитой рыночной экономике формируются и другие организационно-правовые формы ведения бизнеса, имеющие целью концентрацию возможностей управления мощными объемами финансовых ресурсов, установление прочных контрагентских отношений в данном сегменте экономики, оптимизацию производственно-технологических процессов за счет оправданной специализации, обеспечение разумных пределов риска ведения бизнеса. Примет-

Раздел III. Корпоративные финансы

Глава 12. Финансы фирмы: сущность, функции, принципы организации 411

ное место в подобной организации бизнеса занимают корпоративные группы. По сути, любое крупное акционерное общество, играющее значимую роль в экономике страны, функционирует не само по себе, но является ядром корпоративной группы как специфической формы концентрации бизнеса.

ное место в подобной организации бизнеса занимают корпоративные группы. По сути, любое крупное акционерное общество, играющее значимую роль в экономике страны, функционирует не само по себе, но является ядром корпоративной группы как специфической формы концентрации бизнеса.

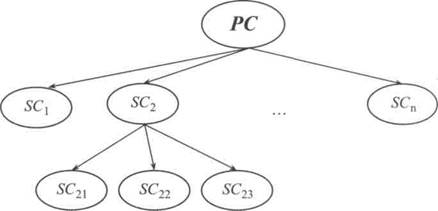

В наиболее общем виде корпоративную группу можно представить как объединение одной материнской и нескольких дочерних компаний, однако в реальной жизни отношения «материнская компания — дочерняя компания» могут быть многоуровневыми и схематично представляют собой опрокинутую древовидную структуру. На рис. 12.2 представлена ситуация, когда материнская компания PC имеет несколько дочерних компаний SC\, SC2, ..., SCn. В свою очередь, компания SC2 является материнской по отношению к компаниям SC2h SC22, SC23.

Рис. 12.2. Схема взаимосвязи компаний при создании корпоративной группы

Понятия материнской и дочерней компаний в различных странах определяются по-разному. В частности, в нашей стране соответствующие дефиниции приведены в части первой ГК РФ. Согласно ст. 105 «хозяйственное общество признается дочерним, если другое (основное) хозяйственное общество или товарищество в силу преобладающего участия в его уставном капитале либо в соответствии с заключенным между ними договором, либо иным образом имеет возможность определять решения, принимаемые таким обществом». Что касается понятия «зависимое общество», то согласно ст. 106 ГК РФ таковым признается общество в том случае, «если другое (преобладающее, участвующее) общество имеет более двадцати процентов голосующих акций акционерного общества или двадцать процентов уставного капитала общества с ограниченной ответственностью».

Как следует из данного определения, при наличии многоуровневых связей типа «мать-дочь» материнская компания (в терминах

ГК РФ — основное общество), находящаяся в самом верху древово-видной структуры, может фактически управлять компаниями, находящимися на нижних уровнях, даже в том случае, когда ее прямое или косвенное влияние на них ничтожно. Действительно, если в ситуации на рис. 12.2 компании PC принадлежит 58% голосующих акций SC2, а доля компании SC2 в уставном капитале SC22 равна 51%, то компания PC, владея лишь тридцатью процентами капитала SC22, тем не менее может оказывать на нее доминирующее влияние, т. е. определять ее политику (в данном случае речь идет не о повседневной опеке текущей деятельности, а о принятии решений стратегического характера). Очевидно, что разветвленность отношений «мать-дочь» может приводить к резкому сокращению формальной доли материнской компании, находящейся во главе всей иерархической структуры, в капитале компаний нижних уровней, вместе с тем косвенное влияние сохранится именно благодаря этим отношениям. Построение структур, подобных приведенной на рис. 12.2, как раз и обеспечивает достижение упомянутых целей: возможность управления мощными финансовыми потоками, диверсификация риска, страхование от сбоев в поставках сырья и полуфабрикатов в рамках корпоративной группы, диверсификация деятельности и др. Именно подобным сложным финансово-промышленных объединениям и свойствен наиболее широкий спектр операций по управлению финансами, подробно изучаемый в курсе «Финансовый менеджмент» («Корпоративные финансы»).

Несколько слов о терминологии. Все коммерческие организации могут быть обобщенно поименованы термином «предприятие». Дело в том, что согласно ст. 132 ГК РФ предприятие трактуется как имущественный комплекс, используемый для осуществления предпринимательской деятельности. В свою очередь, предпринимательской называется самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке (ст. 2 ГК РФ). Заметим, что в литературе используются и другие синонимичные названия хозяйствующего субъекта, ориентированного на прибыль, — фирма, компания, корпорация1. В последующих разделах книги мы оставляем за собой возможность пользоваться любым из этих названий.

Как видно из приведенного краткого описания, в зависимости от выбранной организационно-правовой формы предприятия могут создаваться различными способами, использовать различную минимальную величину уставного капитала, неодинаковые способы мобилизации дополнительных ресурсов и гарантии интересов кредиторов. Все эти

1 Например, в Великобритании понятие «компания» введено в законодательство — базовый нормативный документ носит название Закон о компаниях (Companies Act). Термин «фирма» чаще используется в научной и учебной литературе.

|  |  | |||||

| |||||||

Раздел III. Корпоративные финансы

и другие основные аспекты правового характера следует знать управленческому персоналу и в том числе финансовым менеджерам; эти аспекты должны учитываться ими в отношении как своего предприятия, так и имеющихся и потенциальных контрагентов. Последнее представляется особенно важным, поскольку любая сделка с контрагентами содержит в себе потенциальный риск утери ресурсов; виды сделок и способы снижения такого риска могут варьировать в зависимости от организационно-правовой формы контрагента.

Среди различных видов предприятий все же наиболее значимую роль в рыночной экономике играют крупные акционерные общества (АО); удельный вес их в общем числе предприятий различных форм собственности может быть сравнительно небольшим, однако значимость с позиции вклада в создание национального богатства страны исключительно высока.

Принципам и технике управления финансами в крупном акционерном обществе как специфической и приоритетной форме организации бизнеса в рыночной экономике и будет уделено основное внимание в этой и последующей главах раздела книги. Иными словами, если не делается оговорки, то подразумевается, что речь идет об акционерных обществах, причем чаще всего открытого типа. Именно этим компаниям характерен наиболее широкий спектр функций и методов управления финансами, для них могут быть разработаны некоторые унифицированные подходы к принятию решений финансового характера. Многие из рассмотренных методик носят стандартизованный характер, хотя бы с позиции логики их осуществления, и потому применимы к любым предприятиям. В то же время отдельные решения, например, в области дивидендной политики и привлечения капитала путем эмиссии долговых ценных бумаг, с очевидностью ориентированы на акционерные общества.

Одним из основных компонентов финансово-хозяйственной деятельности предприятия являются денежные отношения, сопутствующие практически всем другим аспектам этой деятельности: поставка сырья сопровождается необходимостью его оплаты (авансовой, немедленной или отсроченной), продажа продукции — получением денег в обмен на поставленную продукцию, уплата налогов — платежами в бюджет, получение (погашение) банковского кредита — движением денежных средств по счетам предприятия и т. п. Все подобные денежные отношения как раз и реализуются в рамках финансовой системы предприятия. Таким образом, финансы субъектов хозяйствования можно определить как совокупность денежных отношений, возникающих у них по поводу формирования фактических и (или) потенциальных фондов денежных средств, их распределения и использования на нужды производства и потребления.

Заметим, что определение финансов через отношения (экономические, денежные) является традиционным для отечественной финансо-

Глава 12. Финансы фирмы: сущность, функции, принципы организации 413

вой школы и с незначительными вариациями приводится во всех учебниках. В разделе 1.1 уже упоминалось о том, что приведенная дефиниция не является единственно возможной. В западных научных школах (в частности, имеется в виду наиболее влиятельная англо-американская финансовая школа) предпочитают пользоваться более прагматичным подходом, в котором нет места такому слабо осязаемому понятию, как «отношения», а финансы трактуются как искусство и наука управления деньгами (отдельные авторы говорят об управлении монетарными активами). Обратим внимание на две особенности приведенного определения. Во-первых, используя термин «искусство», западные специалисты тем самым подчеркивают принципиальную невозможность жесткой формализации процесса принятия решений финансового характера; безусловно, формализованные методы и модели не отрицаются, вместе с тем признается, что субъективное начало играет весьма важную роль в подобного рода решениях. Во-вторых, четко идентифицируется объект внимания специалиста по управлению финансами — это деньги (монетарные активы)1. Поскольку финансовые операции в современной бизнес-среде весьма разнообразны, возможны и вариации англо-американского подхода; в частности, финансыможно определить как совокупность финансовых объектов и способов управления ими. Под финансовыми объектами в этом случае понимаются финансовые активы и обязательства, а управление ими означает систему организации эффективного их функционирования. Структурно она выражается в создании в стране определенной системы государственных финансовых органов и учреждений, финансовых институтов и рынков, а ее функционирование осуществляется путем применения к финансовым объектам различных финансовых методов и инструментов. Финансовые объекты и специальные методы управления ими позволяют инициировать, организовывать, упорядочивать и реализовывать отношения финансового характера, складывающиеся между различными субъектами бизнес-отношений и закрепляемые разнообразными договорами. В приложении к хозяйствующему субъекту приведенное определение будет выглядеть следующим образом: под финансами фирмыможно понимать совокупность финансовых объектов и способов управления ими в контексте деятельности фирмы на рынках продукции и факторов производства и ее взаимоотношений с государством, юридическими и физическими лицами.

Финансы как общеэкономическая категория выполняют множество Функций, т. е. динамических проявлений своих свойств и предназначе-

1 Напомним, что под монетарными активами (monetary assets) понимаются активы, имеющие фиксированную денежную ценность, не зависящую от изменения цен и способную меняться лишь в результате индексации. К ним относятся: денежные средства (наличные, или в кассе, или на расчетном счете), отдельные виды облигаций, предоставленные кредиты, дебиторская задолженность и др. Подробнее см. [Ковалев, 2°07(б), с. 25-29, 908-910].

Раздел III. Корпоративные финансы

Глава 12. Финансы фирмы: сущность, функции, принципы организации 415

ний. В этих функциях, по сути, и проявляется сущность финансов как одного из важнейших компонентов организационной структуры и процесса регулирования социально-экономической системы того или иного уровня. Применительно к предприятию основными из них являются: инвестиционно-распределительная, фондообразующая (или источни-ковая), доходораспределительная, обеспечивающая и контрольная.

ний. В этих функциях, по сути, и проявляется сущность финансов как одного из важнейших компонентов организационной структуры и процесса регулирования социально-экономической системы того или иного уровня. Применительно к предприятию основными из них являются: инвестиционно-распределительная, фондообразующая (или источни-ковая), доходораспределительная, обеспечивающая и контрольная.

Действительно, выделенные функции играют принципиально важную роль в плане функционирования предприятия, поскольку их надлежащая интерпретация позволяет сформировать логику плана действий, направленного на решение следующих основных вопросов: 1) куда вложить имеющиеся финансовые ресурсы; 2) как сформировать источники финансирования; 3) как удовлетворить требования собственников предприятия; 4) как обеспечить ритмичность текущей финансово-хозяйственной деятельности; 5) как обеспечить конгруэнтность целевых установок собственников (принципалов) и управленческого персонала (агентов); 6) насколько успешно выполняют свои функции все агенты и технический персонал.

На первый взгляд, кажется, что инвестиционно-распределительная функция финансовв большей степени свойственна государственным финансам, когда аккумулированные денежные средства распределяются в основном на нужды потребления всех членов общества и финансирование стратегически важных, в том числе и социальных, программ. Тем не менее эта функция имеет место и в приложении к хозяйствующему субъекту и заключается в распределении финансовых ресурсов внутри предприятия, способствующем наиболее эффективному их использованию.

Безусловно, сущность распределительной функции коренным образом меняется в зависимости от уровня социально-экономической системы — не требует особой расшифровки очевидный тезис о том, что реализация данной функции в системе государственных финансов и в системе финансов предприятий весьма различаются по многим критериям, параметрам, способам реализации и др. В частности, если на уровне государства распределительная функция имеет императивный, т. е. нормативный, предписательный, характер и не всегда исходит из приоритета экономической эффективности, то в приложении к предприятию ее характер — рекомендательный, а мотивировка и реализация принципиально иные — исходя из требований экономической целесообразности. В рамках системы управления предприятием рассматриваемая функция проявляется в распределении его ресурсов исходя из различных классификационных группировок, основными из которых являются: а) структурные подразделения предприятия и (или) виды деятельности и б) виды активов.

Распределение совокупного ресурсного потенциала предприятия среди подразделений (видов деятельности) в наиболее синтезированном виде выражается в рамках инвестиционной политики, когда отно-

сительно большее или меньшее внимание уделяется тому или иному подразделению, дивизиону, технологической линии и др. Основным критерием в этом случае является, как правило, прогнозируемая рентабельность инвестиций. Если некоторое структурное подразделение «обещает» доход относительно больший по сравнению со средним уровнем, оно получает дополнительные финансовые ресурсы в рамках инвестиционной программы. (Отметим, что в любом случае исходя из принципа осторожности при планировании и реализации инвестиционных программ необходимо следовать логике диверсификации финансово-хозяйственной деятельности, согласно которой не рекомендуется «складывать все яйца в одну корзину».)

Распределительная функция финансов предприятия с позиции структуры его активов проявляется в стремлении оптимизировать активную сторону баланса. Наиболее яркий пример такой оптимизации — решение вопроса о величине денежных средств, которыми должно располагать предприятие для нормальной работы. Очевидно, что невыгодно держать на счете чрезмерно большие денежные средства, поскольку в этом случае они, по сути, «омертвляются», «не работают»; вместе с тем неоправданно низкий остаток денежных средств может привести к нарушениям платежной дисциплины и, как следствие, к убыткам, осложнению отношений с поставщиками, потере репутации и др.

Фондообразующая,или источниковая, функция финансовпредприятия реализуется в ходе оптимизации правой (т. е. источниковой, пассивной) стороны баланса. Любое предприятие финансируется из нескольких источников: взносы собственников, кредиты, займы, кредиторская задолженность, реинвестированная прибыль, пожертвования, целевые взносы и др. Как правило, источники небесплатны, т. е. привлечение любого из них предполагает расходы как плату за возможность пользования средствами. Поскольку источников много, причем стоимость каждого из них различна, возникает естественное желание выбрать наиболее оптимальную их комбинацию. Особенно значим этот аспект при необходимости мобилизации дополнительных финансовых ресурсов в крупных объемах, что имеет место при реализации стратегических инвестиционных программ. Что выгоднее — масштабное реинвестирование прибыли с отказом от выплаты дивидендов, дополнительная эмиссия акций, выпуск долговых ценных бумаг, получение долгосрочного кредита, разработка схемы финансирования за счет пролонгируемых кратко- и среднесрочных кредитов и др.— как раз и оценивается в терминах финансов и в известном смысле представляет собой реализацию распределительной функции финансов.

Суть доходораспределительной функции финансовпредприятия заключается в следующем. Решающую роль в создании и функционировании предприятия несут его собственники; они могут ликвидировать компанию, поддерживать величину вложенного (т. е. принадлежащего им) капитала на уровне, не предусматривающем расширение ее дея-

Раздел III. Корпоративные финансы

Глава 12. Финансы фирмы: сущность, функции, принципы организации

тельности, изымая избыточную прибыль в виде дивидендов, или могут, напротив, воздержаться от получения дивидендов в надежде, что реинвестированная прибыль принесет большую отдачу в будущем, и т. п. Иными словами, собственники должны иметь определенные количественно выражаемые аргументы в обоснование своего отношения к текущему положению и будущему своей компании. Эти аргументы формируются в рамках дивидендной политики, когда определенная часть ресурсов предприятия изымается из него и выплачивается в виде дивидендов (обычно в денежной форме).

тельности, изымая избыточную прибыль в виде дивидендов, или могут, напротив, воздержаться от получения дивидендов в надежде, что реинвестированная прибыль принесет большую отдачу в будущем, и т. п. Иными словами, собственники должны иметь определенные количественно выражаемые аргументы в обоснование своего отношения к текущему положению и будущему своей компании. Эти аргументы формируются в рамках дивидендной политики, когда определенная часть ресурсов предприятия изымается из него и выплачивается в виде дивидендов (обычно в денежной форме).

Смысл обеспечивающей функции финансовдостаточно очевиден и определяется, во-первых, целевым предназначением предприятия и, во-вторых, системой сложившихся расчетных отношений. Целевое предназначение предприятия состоит в регулярном генерировании прибыли в среднем, благодаря чему капитал собственников возрастает, что при необходимости проявляется в получении ими дополнительных денежных средств по сравнению с исходными инвестициями. Иными словами, финансы предприятия в данном случае как бы обеспечивают удовлетворение интересов собственников, количественно выражая эти интересы в виде прибыли (косвенное выражение дохода) и (или) дивидендов (прямое выражение дохода).

В чисто процедурном плане гораздо значимее второй аспект — система расчетных отношений, поскольку в современной экономике любые отношения в системах «предприятие — предприятие», «предприятие — государство», «предприятие — работники», «предприятие — собственник» и т. п. чаще всего выражаются в форме денежных отношений. Даже если имеет место движение нефинансовых ресурсов (продукция, услуги, бартер, мена и др.), оно в подавляющем большинстве случаев оформляется соответствующими денежными отношениями, т. е. выражением величины вовлеченных в операцию ресурсов в стоимостной оценке. Финансы предприятий поэтому как раз и предназначены для обеспечения этой текущей, рутинной деятельности. Нормальная финансово-расчетная (платежная) дисциплина, когда предприятие в срок рассчитывается со своими кредиторами, имеет репутацию первоклассного заемщика, в полном объеме выполняет свои обязательства, является, вероятно, одним из наиболее важных индикаторов успешности его работы.

Суть контрольной функции финансовпредприятия состоит в том, что именно с помощью финансовых показателей и (или) индикаторов, построенных на их основе, может быть осуществлен наиболее действенный контроль за эффективным использованием ресурсного потенциала предприятия. Контрольная функция реализуется как собственно предприятием, так и его собственниками, контрагентами и государственными органами. В частности, со стороны государства контрольная функция финансов предприятия проявляется в отслеживании ритмичности и своевременности платежей в бюджет; с позиции собственников эта

функция реализуется путем регулярно проводимого внешнего аудита; с позиции менеджмента предприятия — организацией системы внутреннего аудита и т. п.

В рамках контрольной функции находит свое отражение и задача по гармонизации интересов собственников и топ-менеджеров предприятия. Напомним, что модель взаимоотношений «принципал-агент», суть которой состоит в том, что принципал (например, собственники предприятия) поручает нанятому им за определенное вознаграждение агенту (управленческий персонал) действовать от его имени в интересах максимизации благосостояния принципала, рассматривается в рамках так называемой агентской теории. Эта теория объясняет, почему в данном случае возникает конфликт интересов между принципалами и агентами, состоящий в том, что последние отклоняются от сформулированной задачи и руководствуются в своей работе прежде всего принципом приоритета собственных целей, заключающихся, в частности, в максимизации полезности для себя, а не для принципала. Среди основных причин: информационная асимметрия, принципиальная невозможность составления полного контракта и необходимость учета допустимых затрат на создание и поддержание системы контроля за действиями агентов. Если конфликт интересов не носит критического характера, говорят о конгруэнтности целевых установок всех заинтересованных лиц. В хорошо организованной и структурированной компании, как правило, нет серьезных противоречий между целями, стоящими перед самой компанией, ее владельцами и управленческим персоналом. Роль финансовых индикаторов и финансовых рычагов в формулировании данной проблемы и ее решении исключительно высока.

Следует подчеркнуть, что в условиях рынка контрольная функция имеет не столько «карательно-негативный» оттенок (выявить неисполнение финансовых обязательств и применить соответствующие санкции), сколько «поощрительно-позитивный» (своевременность исполнения финансовых обязательств нередко поощряется всевозможными скидками с уплачиваемой цены и относительным снижением расходов). Иными словами, контроль рублем дополняется возможностями снижения расходов и получения прямых и (или) косвенных доходов.

Большинство охарактеризованных функций финансов реализуются на предприятии в рамках финансового менеджмента (синоним — корпоративные финансы). Этим термином будем называть совокупность Теоретических знаний и практических навыков, имеющих целью оптимизацию финансовой модели хозяйствующего субъекта. В данном случае под оптимизацией понимается такое ведение хозяйственных операций и> в частности, их финансовое сопровождение, при котором имущественное и финансовое положение субъекта хозяйствования, а также достигнутые им результаты в наибольшей степени удовлетворяют интересам его собственника с позиции как текущего момента, так и склады-

Раздел ill. Корпоративные финансы

Глава 12. Финансы фирмы: сущность, функции, принципы организации 419

вающейся перспективы. Например, финансовая политика в фирме существенно зависит от формулирования ключевой целевой установки в системе целеполагания — в качестве таковой обычно выбирается либо рост капитализации бизнеса, либо максимизация прибыли в краткосрочном аспекте. Выбор базовой цели, безусловно, отражается на решениях финансового характера, а также имущественном и финансовом состояниях фирмы. Упомянутая модель может быть построена различными способами, однако, принимая во внимание совокупность критериев, условностей, предпосылок и ограничений, следует признать, что наилучшей ее реализацией несомненно выступает финансовая отчетность и ее системообразующее ядро — бухгалтерский баланс. Поэтому в практическом плане финансовый менеджмент можно определить как систему действий по оптимизации баланса хозяйствующего субъекта. Логика построения и функционирования финансового менеджмента разрабатываются прежде всего в приложении к крупной публичной коммерческой организации, поскольку именно такого типа экономическим субъектам свойствен наиболее разнообразный спектр деловых бизнес-отношений и хозяйственных операций. Подробно о сущности и содержании финансового менеджмента как научного знания и практической деятельности см. в работах [Ковалев, 2007(6), 2008].

вающейся перспективы. Например, финансовая политика в фирме существенно зависит от формулирования ключевой целевой установки в системе целеполагания — в качестве таковой обычно выбирается либо рост капитализации бизнеса, либо максимизация прибыли в краткосрочном аспекте. Выбор базовой цели, безусловно, отражается на решениях финансового характера, а также имущественном и финансовом состояниях фирмы. Упомянутая модель может быть построена различными способами, однако, принимая во внимание совокупность критериев, условностей, предпосылок и ограничений, следует признать, что наилучшей ее реализацией несомненно выступает финансовая отчетность и ее системообразующее ядро — бухгалтерский баланс. Поэтому в практическом плане финансовый менеджмент можно определить как систему действий по оптимизации баланса хозяйствующего субъекта. Логика построения и функционирования финансового менеджмента разрабатываются прежде всего в приложении к крупной публичной коммерческой организации, поскольку именно такого типа экономическим субъектам свойствен наиболее разнообразный спектр деловых бизнес-отношений и хозяйственных операций. Подробно о сущности и содержании финансового менеджмента как научного знания и практической деятельности см. в работах [Ковалев, 2007(6), 2008].