ДЕМОНСТРАЦИОННАЯ ЗАДАЧА №14

30 января 2013 года был выдан процентный вексель на сумму 150 тыс. руб. с датой погашения 20 марта 2013г. Вексель был предъявлен к оплате 25 марта 2013 г. Процентная ставка по векселю 15% годовых и 7% годовых по день оплаты сверх даты погашения. Определить доход векселедержателя. Продолжительность года 360 дней (немецкая практика).

Решение с пояснением:

Срок начисления процентов: январь (1день) + февраль (30дней) + март (20 дней) = 51 дней и 5 дней с 21.03 по 25.03.

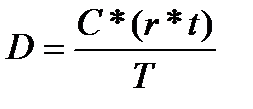

Доход  руб.

руб.

______________________________________________________________

ДЕМОНСТРАЦИОННАЯ ЗАДАЧА №15

Вариант 1.

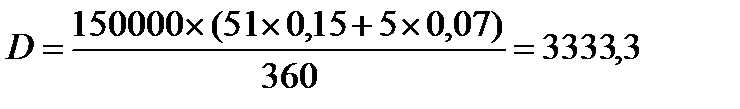

Вексель учтен за 60 дней до погашения по простой учетной ставке 20% годовых. При учете получена сумма 7100000 руб. Найти номинал?

Решение:

______________________________________________________________

ДЕМОНСТРАЦИОННАЯ ЗАДАЧА №16

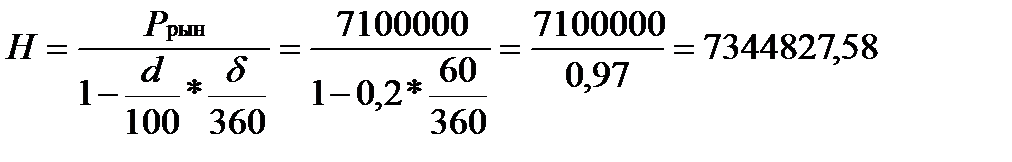

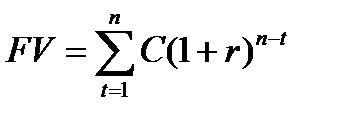

Инвестиционный горизонт вкладчика равен 4 годам. Он получил в конце первого года 1 т. руб., второго - 2т. руб., третьего -2, 5 т. руб., четвертого - 2, 7 т. руб. и инвестировал сумму каждого платежа под 15% годовых до окончания данного четырехлетнего периода. Определить будущую стоимость потока платежей.

Решение:

1000(1+ 0,15)^4-1 + 2000(1+ 0,15)^4-2+ 2500(1+ 0,15)^4-3+ 2700(1+ 0,15)^4-4 = 9740,875

______________________________________________________________

ДЕМОНСТРАЦИОННАЯ ЗАДАЧА №17

Покупка объекта недвижимости обойдется сегодня в 8 500 000 руб. коэффициент ипотечной задолженности равен 90%, срок кредита 8 лет, ставка – 18 %.

Необходимо составить схему (таблицу) погашения кредита, при условии, что кредит является постоянным ипотечным кредитом с ежегодными платежами.

Решение с объяснением:

1. Определим максимальную величину основной суммы кредита:

(8500000 * 0,9) = 7650000 руб.

2. Определим ежегодный платеж по кредиту:

7650000 * (0,18/ (1- 1/(1+0,18)^8)) = 1876119,35 руб.

| Год | Остаток кредита на конец года, руб. | Ежегодный платеж по кредиту, руб. | Процентный платеж, руб. | Платеж по основной сумме долга, руб. |

| 7150880,65 | -1876119,35 | 1377000,00 | -499119,35 | |

| 6561919,83 | -1876119,35 | 1287158,52 | -588960,83 | |

| 5866946,05 | -1876119,35 | 1181145,57 | -694973,78 | |

| 5046876,99 | -1876119,35 | 1056050,29 | -820069,06 | |

| 4079195,51 | -1876119,35 | 908437,86 | -967681,49 | |

| 2937331,35 | -1876119,35 | 734255,19 | -1141864,15 | |

| 1589931,65 | -1876119,35 | 528719,64 | -1347399,70 | |

| 0,00 | -1876119,35 | 286187,70 | -1589931,65 |

Ответ:через восемь лет при данной схеме погашения кредит будет полностью погашен.

ЗАДАЧИ ДЛЯ САМОСТОЯТЕЛЬНОГО РЕШЕНИЯ

Задача 1. Компания осуществляет свою деятельность в сфере производства и реализации продуктов питания. В рамках своей текущей деятельности на дату определения стоимости компания инвестировала в совокупный капитал 300 млн. руб. Структура инвестированного капитала: 50% - собственный капитал, 50% - заемный капитал, при этом стоимость заемного капитала составляет 5%, стоимость собственного капитала - 15%. Операционная прибыль компании - 95млн. руб.

Вопрос:

1. Рассчитайте показатель экономической добавленной стоимости (EVA) при существующей структуре и стоимости капитала.

2. Как изменится показатель EVA, если в процессе принятия управленческого решения руководство осуществит дополнительные инвестиции в размере 25 млн. руб. за счет заемного капитала, а рентабельность инвестиций составит 6%. Сделайте вывод об эффективности данной операции и ее влиянии на повышение стоимости бизнеса.

Ответ:

Млн. руб.

Млн. руб.

Задача 2. Компания осуществляет свою деятельность в сфере производства и реализации продуктов питания. В рамках своей текущей деятельности на дату определения стоимости компания инвестировала в совокупный капитал 145 млн. руб. Структура инвестированного капитала: 50% - собственный капитал, 50% - заемный капитал, при этом стоимость ь заемного капитала составляет 8%, стоимость собственного капитала - 12%. Операционная прибыль компании - 45 млн. руб.

Вопрос:

1.Рассчитайте показатель экономической добавленной стоимости (EVA) при существующей структуре и стоимости капитала.

2.Как изменится показатель EVA, если в процессе принятия управленческого решения руководство осуществит дополнительные инвестиции в размере 45 млн. руб. за счет заемного капитала, а рентабельность инвестиций составит 6%. Сделайте вывод об эффективности данной операции и ее влиянии на повышение стоимости бизнеса.

Ответ:

Млн. руб.

Млн. руб.

Задача 3. Компания осуществляет свою деятельность в сфере производства и реализации продуктов питания. В рамках своей текущей деятельности на дату определения стоимости компания инвестировала в совокупный капитал 200 млн. руб.. Структура инвестированного капитала: 50% - собственный капитал, 50% - заемный капитал, при этом стоимость ь заемного капитала составляет 4%, стоимость собственного капитала - 16%. Операционная прибыль компании - 44 млн. руб.

Вопрос:

1.Рассчитайте показатель экономической добавленной стоимости (EVA) при существующей структуре и стоимости капитала.

2.Как изменится показатель EVA, если в процессе принятия управленческого решения руководство осуществит дополнительные инвестиции в размере 65 млн. руб. за счет заемного капитала, а рентабельность инвестиций составит 6%. Сделайте вывод об эффективности данной операции и ее влиянии на повышение стоимости бизнеса.

Ответ:

Млн. руб.

Млн. руб.

Задача 4. Организация применяет позаказный метод калькулирования. Накладные расходы, предусмотренные бюджетом на 2005 г., составили 250 тыс. руб.

Прямые затраты на оплату труда основных производственных рабочих предприятия, определенные бюджетом, составляют 200 тыс. руб., материальные затраты - 230 тыс. руб.

В течение октября организация выполнила работы для одного из своих клиентов. Согласно расчетам на выполнение заказа прямые затраты на оплату труда основных производственных рабочих составили 12 тыс. руб., а на материалы - 4тыс. руб.

1)Определите коэффициент косвенных затрат, если в качестве базы их распределения выступают прямые затраты на оплату труда основных производственных рабочих, и рассчитайте себестоимость заказа.

2) Определите коэффициент косвенных затрат, если в качестве базы их распределения выступают прямые затраты, и рассчитайте себестоимость заказа.

Ответ:

1. 1,25; 31 000 руб.

2. 0,58; 25 200 руб.

Задача 5. Организация применяет позаказный метод калькулирования. Накладные расходы, предусмотренные бюджетом на 2012 г., составили 3300 тыс. руб.

Прямые затраты на оплату труда основных производственных рабочих предприятия, определенные бюджетом, составляют 1500 тыс. руб., материальные затраты - 1800 тыс. руб.

В течение октября организация выполнила работы для одного из своих клиентов. Согласно расчетам на выполнение заказа прямые затраты на оплату труда основных производственных рабочих составили 145 тыс. руб., а на материалы - 56 тыс. руб.

1)Определите коэффициент косвенных затрат, если в качестве базы их распределения выступают прямые затраты на оплату труда основных производственных рабочих, и рассчитайте себестоимость заказа.

2) Определите коэффициент косвенных затрат, если в качестве базы их распределения выступают прямые затраты, и рассчитайте себестоимость заказа.

Ответ:

Руб.

Руб.

Задача 6. Стоимость товарной продукции, выпущенной в IV квартале отчетного года, в отпускных ценах составила 9150 тыс. руб., по производственной себестоимости - 7100 тыс. руб. Выпуск товарной продукции в IV квартале планового года в отпускных ценах предприятия составляет 12610 тыс. руб., по производственной себестоимости - 10025 тыс. руб. Производственная себестоимость входных остатков готовой продукции в плановом году составит 950 тыс. руб. Производственная себестоимость выходных остатков - 750 тыс. руб. Планируемый объем выпуска товарной продукции в отпускных ценах на год составляет 55 000 тыс. руб. Определите планируемый объем выручки от реализации продукции в плановом году.

Ответ: 55 202,5 тыс. руб.

Задача 7. Стоимость товарной продукции, выпущенной в IV квартале отчетного года, в отпускных ценах составила 8500 тыс. руб., по производственной себестоимости - 7700 тыс. руб. Выпуск товарной продукции в IV квартале планового года в отпускных ценах предприятия составляет 8100 тыс. руб., по производственной себестоимости - 7300 тыс. руб. Производственная себестоимость входных остатков готовой продукции в плановом году составит 800 тыс. руб. Производственная себестоимость выходных остатков - 640 тыс. руб. Планируемый объем выпуска товарной продукции в отпускных ценах на год составляет 36 000 тыс. руб. Определите планируемый объем выручки от реализации продукции в плановом году.

Ответ: 36 176тыс. руб.

Задача 8. Стоимость товарной продукции, выпущенной в IV квартале отчетного года, в отпускных ценах составила 7150 тыс. руб., по производственной себестоимости - 5500 тыс. руб. Выпуск товарной продукции в IV квартале планового года в отпускных ценах предприятия составляет 8640 тыс. руб., по производственной себестоимости - 7990 тыс. руб. Производственная себестоимость входных остатков готовой продукции в плановом году составит 700 тыс. руб. Производственная себестоимость выходных остатков - 440 тыс. руб. Планируемый объем выпуска товарной продукции в отпускных ценах на год составляет 45 000 тыс. руб. Определите планируемый объем выручки от реализации продукции в плановом году.

Ответ: 45434,8 тыс. руб.

Задача 9.Акционерное общество выпустило 500 простых акций, 75 привилегированных и 90 облигаций. Номинал всех ценных бумаг 800 рублей. Процент по облигациям 10%, дивиденд по привилегированным акциям 15% (выплата от номинальной стоимости). Прибыль к распределению между акционерами за прошедший год составила 127 тыс. руб. Разместите держателей разных ценных бумаг в порядке уменьшения их дохода.

Ответ:

236 руб. – владельцы обыкновенных акций;

120 руб. – владельцы привилегированных акций;

80 руб. – собственники облигаций.

Задача 10.Акционерное общество выпустило 1000 простых акций, 115 привилегированных и 160 облигаций. Номинал всех ценных бумаг 1200 рублей. Процент по облигациям 20%, дивиденд по привилегированным акциям 25% (выплата от номинальной стоимости). Прибыль к распределению между акционерами за прошедший год составила 170 тыс. руб. Разместите держателей разных ценных бумаг в порядке уменьшения их дохода.

Ответ:

300 руб. – владельцы привилегированных акций;

240 руб. – собственники облигаций;

135,5 руб. – владельцы обыкновенных акций.

Задача 11. Рассчитать чистую приведенную стоимость и внутреннюю норму доходности инвестиционного проекта, в котором единовременные затраты составляют 1000 тыс. руб., а доходы 230; 300; 550; 600 и 700 тыс. руб. Ставка дисконтирования составляет соответственно 25%. Шаг изменения ставки дисконтирования равен 6%. Сделайте выводы по полученным результатам.

Ответ:

NPV=132,7 тыс. руб.

IRR = 30%

Задача 12.У инвестора имеется следующая информация по ценной бумаге эмитента:

| Рыночная стоимость акции, руб. | |

| Выплаченные дивиденды, руб. | |

| Темп роста дивидендов, % в год: | |

| 1 год | |

| 2 год | |

| 3 год | |

| 4 год | |

| 5 год | |

| Темп роста дивидендов по истечении 5 лет, % в год | |

| Среднерыночная альтернативная доходность, % |

Определите справедливую рыночную стоимость акции, используя модель оценки дивидендов, и обоснуйте свое инвестиционное решение.

(Дополнительные факторы при принятии решения не учитываются)

Ответ: 61,78

Задача 13.У инвестора имеется следующая информация по ценной бумаге эмитента:

| Рыночная стоимость акции, руб. | |

| Выплаченные дивиденды, руб. | 5,5 |

| Темп роста дивидендов, % в год: | |

| 1 год | |

| 2 год | |

| 3 год | |

| 4 год | |

| 5 год | |

| Темп роста дивидендов по истечении 5 лет, % в год | |

| Среднерыночная альтернативная доходность, % |

Определите справедливую рыночную стоимость акции, используя модель оценки дивидендов, и обоснуйте свое инвестиционное решение.

(Дополнительные факторы при принятии решения не учитываются)

Ответ: 56,61

Задача 14. Имеются следующие данные результатов деятельности компании-эмитента и отраслевые показатели мультипликатора Р/Е.

| Выручка, руб. | ||

| за пол года | ||

| Себестоимость, руб.: | ||

| за пол года | ||

| Налог на прибыль, % | ||

| Количество обыкновенных акций, шт. | ||

| Количество привилегированных акций, шт. | ||

| Дивиденды, % от номинала прив. акций | ||

| Номинальная стоимость привилегированных акций, руб. за шт. | ||

| Рыночная стоимость обыкновенной акции, руб. за шт. | ||

| P/E аналогичных компаний: | ||

| Компания 1 | 8,62 | |

| Компания 2 | 10,87 | |

| Компания 3 | 8,24 | |

| Компания 4 | 7,64 | |

Дивиденды по привилегированным акциям (ПА) выплачиваются как доля от номинальной стоимости. Деятельность компании – эмитента не подвержена сезонным колебаниям.

Определите уровень недооцененности (переоцененности) акций эмитента в сравнении со среднеотраслевым значением мультипликатора, сделайте соответствующий вывод.

Ответ:

| P/E | 8,1 |

| Среднеотраслевой P/E | 8,8 |

Задача 15.Имеются следующие данные результатов деятельности компании-эмитента и отраслевые показатели мультипликатора Р/Е.

| Выручка, руб.: | ||

| за пол года | ||

| Себестоимость, руб.: | ||

| за пол года | ||

| Налог на прибыль, % | ||

| Количество обыкновенных акций, шт. | ||

| Количество привилегированных акций, шт. | ||

| Дивиденды, % от номинала прив. акций | ||

| Номинальная стоимость привилегированных акций, руб. за шт. | ||

| Рыночная стоимость обыкновенной акции, руб. за шт. | ||

| P/E аналогичных компаний: | ||

| Компания 1 | 8,95 | |

| Компания 2 | 10,32 | |

| Компания 3 | 5,21 | |

| Компания 4 | 8,35 | |

Дивиденды по привилегированным акциям (ПА) выплачиваются как доля от номинальной стоимости. Деятельность компании – эмитента не подвержена сезонным колебаниям.

Определите уровень недооцененности (переоцененности) акций эмитента в сравнении со среднеотраслевым значением мультипликатора, сделайте соответствующий вывод.

Ответ:

| P/E | 2,1 |

| Среднеотраслевой P/E | 8,2 |

Задача 16. Имеются следующие данные результатов деятельности компании-эмитента и отраслевые показатели мультипликатора Р/Е.

| Выручка, руб.: | ||

| за пол года | ||

| Себестоимость, руб.: | ||

| за пол года | ||

| Налог на прибыль, % | ||

| Количество обыкновенных акций, шт. | ||

| Количество привилегированных акций, шт. | ||

| Дивиденды, % от номинала прив. акций | ||

| Номинальная стоимость привилегированных акций, руб. за шт. | ||

| Рыночная стоимость обыкновенной акции, руб. за шт. | ||

| P/E аналогичных компаний: | ||

| Компания 1 | 9,32 | |

| Компания 2 | 7,51 | |

| Компания 3 | 10,01 | |

| Компания 4 | 6,99 | |

Дивиденды по привилегированным акциям (ПА) выплачиваются как доля от номинальной стоимости. Деятельность компании – эмитента не подвержена сезонным колебаниям.

Определите уровень недооцененности (переоцененности) акций эмитента в сравнении со среднеотраслевым значением мультипликатора, сделайте соответствующий вывод.

Ответ:

| P/E | 1,0 |

| Среднеотраслевой P/E | 8,5 |

Задача 17. Облигация обладает следующими характеристиками:

| Номинальная стоимость облигации, руб. | |

| Срок до погашения облигации, лет | |

| Купон, % в год | 5,6 |

| Средняя процентная ставка на рынке, % | 7,7 |

Рассчитайте дюрацию облигации и сделайте соответствующие выводы по отношении к изменению доходности облигации на 100 базисных пунктов.

Ответ: 3,68

Задача 18. Облигация обладает следующими характеристиками:

| Номинальная стоимость облигации, руб. | |

| Срок до погашения облигации, лет | |

| Купон, % в год | 7,2 |

| Средняя процентная ставка на рынке, % | 6,5 |

Рассчитайте дюрацию облигации и сделайте соответствующие выводы по отношении к изменению доходности облигации на 100 базисных пунктов.

Ответ: 3,62

Задача 19.Облигация обладает следующими характеристиками:

| Номинальная стоимость облигации, руб. | |

| Срок до погашения облигации, лет | |

| Купон, % в год | 8,1 |

| Средняя процентная ставка на рынке, % | 5,5 |

Рассчитайте дюрацию облигации и сделайте соответствующие выводы по отношении к изменению доходности облигации на 100 базисных пунктов.

Ответ: 3,59

Задача 20. Рассчитайте чистую приведенную стоимость (NPV) денежного потока в рамках инвестиционного проектирования предприятия, если имеются следующие показатели:

Пояснения и ограничения:

1. Финансирование проекта осуществляется за счет собственных источников финансирования.

2. Предприятие продолжает осуществлять свою деятельность

3. Платежи в инвестиции осуществляются из денежного потока для собственного капитала, разными траншами по периодам

4. Денежный поток формируется в течение года.

| Расчетные показатели | Значения показателей | ||

| 1 год | 2 год | 3 год | |

| Прогнозная выручка | 45 869 000,00р. | 51 373 280,00р. | 58 051 806,40р. |

| Постоянные издержки | 3 000 000,00р. | 3 000 000,00р. | 3 000 000,00р. |

| Переменные издержки | 15 365 000,00р. | 17 730 412,00р. | 18 985 201,00р. |

| Амортизация | 890 000,00р. | 1 644 128,00р. | 2 190 007,00р. |

| Планируемые инвестиции | 15 600 000,00р. | 14 476 349,00р. | 12 996 350,00р. |

| Рассчитанная ставка дисконтирования | 17,82% |

Ответ: 23 016 954,19р.

Задача 21. Рассчитайте чистую приведенную стоимость (NPV) денежного потока в рамках инвестиционного проектирования предприятия, если имеются следующие показатели:

Пояснения и ограничения:

1. Финансирование проекта осуществляется за счет собственных источников финансирования.

2. Предприятие продолжает осуществлять свою деятельность

3. Платежи в инвестиции осуществляются из денежного потока для собственного капитала, разными траншами по периодам

4. Денежный поток формируется в течение года.

| Расчетные показатели | Значения показателей | ||

| 1 год | 2 год | 3 год | |

| 1.Прогнозная выручка | 25 458 740,00р. | 28 513 788,80р. | 32 220 581,34р. |

| 2.Постоянные издержки | 3 600 000,00р. | 3 600 000,00р. | 3 600 000,00р. |

| 3.Переменные издержки | 7 000 000,00р. | 9 365 412,00р. | 10 620 201,00р. |

| 4.Амортизация | 350 247,00р. | 1 104 375,00р. | 1 650 254,00р. |

| 13.Планируемые инвестиции | 15 600 000,00р. | 14 476 349,00р. | 12 996 350,00р. |

| 14.Рассчитанная ставка дисконтирования | 19,88% |

Ответ: - 3 296 520,75р.

Задача 22. Рассчитайте чистую приведенную стоимость (NPV) денежного потока в рамках инвестиционного проектирования предприятия, если имеются следующие показатели:

Пояснения и ограничения:

1. Финансирование проекта осуществляется за счет собственных источников финансирования.

2. Предприятие продолжает осуществлять свою деятельность

3. Платежи в инвестиции осуществляются из денежного потока для собственного капитала, разными траншами по периодам

4. Денежный поток формируется в течение года.

| Расчетные показатели | Значения показателей | ||

| 1 год | 2 год | 3 год | |

| 1.Прогнозная выручка | 38 924 578,00р. | 43 595 527,36р. | 49 262 945,92р. |

| 2.Постоянные издержки | 2 754 000,00р. | 2 754 000,00р. | 2 754 000,00р. |

| 3.Переменные издержки | 6 752 000,00р. | 9 117 412,00р. | 10 372 201,00р. |

| 4.Амортизация | 542 501,00р. | 1 296 629,00р. | 1 842 508,00р. |

| 13.Планируемые инвестиции | 12 580 000,00р. | 11 456 349,00р. | 9 976 350,00р. |

| 14.Рассчитанная ставка дисконтирования | 24,68% |

Ответ: 27 955 389,11р.

Задача 23. Определите наиболее эффективную структуру источников финансирования предприятия, если имеются следующие показатели:

Решение:

| Показатели | Варианты структуры финансового капитала | ||

| Вариант 1 | Вариант 2 | Вариант 3 | |

| Собственный капитал, ден. ед. | |||

| Заемный капитал, ден. ед. | - | ||

| Выручка, ден.ед. | |||

| Затраты (включая операционные), ден. ед. | |||

| Операционная прибыль, ден. ед. | |||

| Ставка процента по заемному капиталу, % | - | 15% | 17% |

| Ставка налога на прибыль, % | 20% | 20% | 20% |

Ответ:Результаты вычислений, представленные в табл., свидетельствуют о следующем: посредством привлечения заемного капитала по второму варианту организация может получить возможность увеличения рентабельности собственного капитала на 8,94%,что представляется весьма важным с точки зрения собственника, поскольку на каждый вложенный рубль собственных средств он получит дополнительно примерно 9 копеек чистой прибыли.

Задача24. Определите наиболее эффективную структуру источников финансирования предприятия, если имеются следующие показатели:

Решение:

| Показатели | Варианты структуры финансового капитала | ||

| Вариант 1 | Вариант 2 | Вариант 3 | |

| Собственный капитал, ден. ед. | |||

| Заемный капитал, ден. ед. | - | ||

| Выручка, ден.ед. | |||

| Затраты (включая операционные), ден. ед. | |||

| Ставка процента по заемному капиталу, % | - | 19% | 18% |

| Ставка налога на прибыль, % | 20% | 20% | 20% |

Ответ: Результаты вычислений, представленные в табл., свидетельствуют о следующем: посредством привлечения заемного капитала по третьему варианту организация может получить возможность увеличения рентабельности собственного капитала на 10,13%, что представляется весьма важным с точки зрения собственника, поскольку на каждый вложенный рубль собственных средств он получит дополнительно 10 копеек чистой прибыли.

Задача 25. Определите наиболее эффективную структуру источников финансирования предприятия, если имеются следующие показатели:

Решение:

| Показатели | Варианты структуры финансового капитала | ||

| Вариант 1 | Вариант 2 | Вариант 3 | |

| Собственный капитал, ден. ед. | |||

| Заемный капитал, ден. ед. | - | ||

| Выручка, ден.ед. | |||

| Затраты (включая операционные), ден. ед. | |||

| Ставка процента по заемному капиталу, % | - | 20% | 16% |

| Ставка налога на прибыль, % | 20% | 20% | 20% |

Ответ: Результаты вычислений, представленные в табл., свидетельствуют о следующем: посредством привлечения заемного капитала по второму варианту организация может получить возможность увеличения рентабельности собственного капитала на 3,33%, что представляется весьма важным с точки зрения собственника, поскольку на каждый вложенный рубль собственных средств он получит дополнительно 3 копейки чистой прибыли.

Задача 26. Определите величину потребности в заемном капитале предприятия в 2012 г и 2013 г, если известно, что темп роста выручки составит 10% в год. Доля затрат в выручке составляет 70%, доля амортизации в затратах составляет 3%.

Дополнительные условия:

В расчетах использовать динамический показатель изменения собственного оборотного капитала.

| Расчетные показатели | Значения показателей | ||

| 2011 год | |||

| Выручка, руб. | |||

| 2011 год | 2012 год | 2013 год | |

| Товарно-материальные запасы, руб. | |||

| Дебиторская задолженность, руб. | |||

| Кредиторская задолженность, руб. | |||

| Капитальные вложения, руб. | - |

Ответ:Представленная инвестиционная программа, в части финансирования оборотного и внеоборотного капитала требует привлечения дополнительных заемных средств: в 2012 г. – 276072, в 2013 – 205881 руб.

Задача 27.Рассчитайте маржинальную прибыль, порог рентабельности, запас финансовой прочности и силу воздействия операционного рычага для предприятия на 2012 г., если известны следующие исходные данные:

| Показатели | 2012г |

| Объем продаж, шт. | |

| Цена за ед., руб. | |

| Переменные издержки, руб. | |

| Постоянные издержки, руб. |

Как изменятся эти показатели в 2013 г. при увеличении переменных издержек на 7%, а объемов продаж на 5%?

Ответ:

| Маржинальная прибыль | ||

| Порог Рентабельности | ||

| Запас финансовой прочности | ||

| Сила воздействия операционного рычага | 43% | 37% |

Задача 28.Рассчитайте маржинальную прибыль, порог рентабельности, запас финансовой прочности и силу воздействия операционного рычага для предприятия на 2012 г., если известны следующие исходные данные:

| Показатели | 2012г |

| Объем продаж, шт. | |

| Цена за ед., руб. | |

| Переменные издержки, руб. | |

| Постоянные издержки, руб. |

Как изменятся эти показатели в 2013 г. при увеличении переменных издержек на 9%, а объемов продаж на 7%?

Ответ:

| Маржинальная прибыль | ||

| Порог Рентабельности | ||

| Запас финансовой прочности | ||

| Сила воздействия операционного рычага | 16% | 7% |

Задача 29. Рассчитать плату за кредит и величину взносов за кредит.

Исходные данные приводятся в таблице:

| 1. Сумма кредита, млн. руб. | 3,8 |

| 2. Ссудная ставка (годовая), % | |

| 3. Доля возврата кредита через год, % |

Ответ:

| Приток, тыс. руб. | Отток, тыс. руб. |

| 3213,2 |

Задача 31. Рассчитать плату за кредит и величину взносов за кредит.

Исходные данные приводятся в таблице:

| 1. Сумма кредита, млн. руб. | |

| 2. Ссудная ставка (годовая), % | |

| 3. Доля возврата кредита через год, % |

Взносы за кредит осуществляются равными долями.

Ответ:

| Приток, тыс. руб. | Отток, тыс. руб. |

| 3831,8 |

Задача 30. 29 апреля 2013 года был выдан процентный вексель на сумму 200 тыс. руб. с датой погашения 15 июня 2013г. Вексель был предъявлен к оплате 23 июня 2013 г. Процентная ставка по векселю 20% годовых и 10% годовых по день оплаты сверх даты погашения. Определить доход векселедержателя. Продолжительность года 360 дней (немецкая практика).

Ответ: 5666,6

Задача 32.27 марта 2013 года был выдан процентный вексель на сумму 120 тыс. руб. с датой погашения 7 мая 2013г. Вексель был предъявлен к оплате 10 мая 2013 г. Процентная ставка по векселю 13% годовых и 5% годовых по день оплаты сверх даты погашения. Определить доход векселедержателя. Продолжительность года 360 дней (немецкая практика).

Ответ:1826,6

Задача 33. Вексель учтен за 80 дней до погашения по простой учетной ставке 40% годовых. При учете получена сумма 9300000 руб. Найти номинал?

Ответ: 84545454,54

Задача 34.Вексель учтен за 40 дней до погашения по простой учетной ставке 10% годовых. При учете получена сумма 5000000 руб. Найти номинал?

Ответ: 5102040,82

Задача 35. Инвестиционный горизонт вкладчика равен 4 годам. Он получил в конце первого года 1,5 т. руб., второго - 1,7т. руб., третьего -2 т. руб., четвертого - 1 т. руб. и инвестировал сумму каждого платежа под 20% годовых до окончания данного четырехлетнего периода. Определить будущую стоимость потока платежей.

Ответ: 8440 т.р.

Задача 36. Инвестиционный горизонт вкладчика равен 4 годам. Он получил в конце первого года 2 т. руб., второго - 3,5 т. руб., третьего -1, 5 т. руб., четвертого - 1, 7 т. руб. и инвестировал сумму каждого платежа под 10% годовых до окончания данного четырехлетнего периода. Определить будущую стоимость потока платежей.

Ответ: 10247 т. р.

Задача 37. Покупка объекта недвижимости обойдется сегодня в 7 500 000 руб. коэффициент ипотечной задолженности равен 80%, срок кредита 5 лет, ставка – 15 %.

Необходимо составить схему (таблицу) погашения кредита, при условии, что кредит является постоянным ипотечным кредитом с ежегодными платежами.

Ответ:

| Год | Остаток кредита на конец года, тыс. руб. | Ежегодный платеж по кредиту, тыс. руб. | Процентный платеж, тыс. руб. | Платеж по основной сумме долга, тыс. руб. |

| 0,00 | 233464,35 | -1556428,97 |

Задача 38. Покупка объекта недвижимости обойдется сегодня в 5 000 000 руб. коэффициент ипотечной задолженности равен 85%, срок кредита 6 лет, ставка – 20 %.

Необходимо составить схему (таблицу) погашения кредита, при условии, что кредит является постоянным ипотечным кредитом с ежегодными платежами.

Ответ:

| Год | Остаток кредита на конец года, тыс. руб. | Ежегодный платеж по кредиту, тыс. руб. | Процентный платеж, тыс. руб. | Платеж по основной сумме долга, тыс. руб. |

| 0,00 | 212999,90 | -1064999,52 |

Задача 39. Покупка объекта недвижимости обойдется сегодня в 3 000 000 руб. коэффициент ипотечной задолженности равен 70%, срок кредита 4 лет, ставка – 23 %.

Необходимо составить схему (таблицу) погашения кредита, при условии, что кредит является постоянным ипотечным кредитом с ежегодными платежами.

Ответ:

| Год | Остаток кредита на конец года, тыс. руб. | Ежегодный платеж по кредиту, тыс. руб. | Процентный платеж, тыс. руб. | Платеж по основной сумме долга, тыс. руб. |

| 0,00 | 160391,89 | -697356,03 |