Управление дебиторской задолженностью

УПРАВЛЕНИЕ ОБОРОТНЫМИ АКТИВАМИ

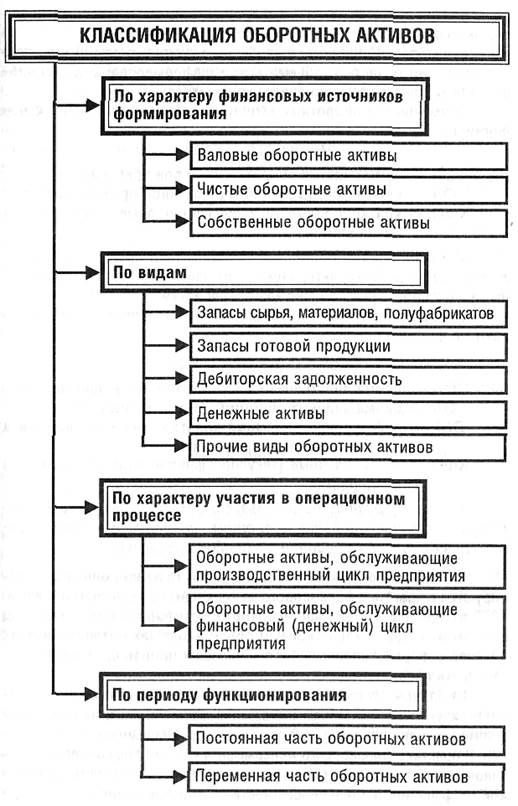

Управление оборотными активами составляет наиболее обширную часть операций финансового менеджмента. Целенаправленное управление оборотными активами предприятия определяет необходимость предварительной их классификации. С позиций финансового менеджмента эта классификация оборотных активов строится по следующим основным признакам (рис. 5.1.)

Рисунок 5.1. Классификация оборотных активов предприятия по основным признакам.

Управление оборотными активами предприятия связано с конкретными особенностями формирования его операционного цикла. Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе которого происходит смена отдельных их видов.

На первой стадииденежные активы (включая их субституты в форме краткосрочных финансовых вложений) используются для приобретения сырья и материалов, т.е. входящих запасов материальных оборотных активов.

На второй стадиивходящие запасы материальных оборотных активов в результате непосредственной производственной деятельности превращаются в запасы готовой продукции.

На третьей стадиизапасы готовой продукции реализуются потребителям и до наступления их оплаты преобразуются в дебиторскую задолженность.

На четвертой стадииинкассированная (т.е. оплаченная) дебиторская задолженность вновь преобразуется в денежные активы (часть которых до их производственного востребования может храниться в форме высоколиквидных краткосрочных финансовых вложений).

Важнейшей характеристикой операционного цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов, является его продолжительность. Она включает период времени от момента расходования предприятием денежных средств на приобретение входящих запасов материальных оборотных активов до поступления денег от дебиторов за реализованную им продукцию.

Принципиальная формула, по которой рассчитывается продолжительность операционного цикла предприятия, имеет вид:

ПОЦ = ПОда + ПОмз + ПОгп + ПОдз,

где ПОЦ — продолжительность операционного цикла предприятия, в днях;

ПОда — период оборота среднего остатка денежных активов (включая их субституты в форме краткосрочных финансовых вложений), в днях;

ПОмз — продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях;

ПОгп — продолжительность оборота запасов готовой продукции, в днях;

ПОдз — продолжительность инкассации дебиторской задолженности, в днях.

В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие: 1) производственный цикл предприятия; 2) финансовый цикл (или цикл денежного оборота) предприятия.

Производственный цикл предприятияхарактеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

Продолжительность производственного цикла предприятия определяется по следующей формуле:

где ППЦ — продолжительность производственного цикла предприятия, в днях;

ПОсм — период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях;

П0нз — период оборота среднего объема незавершенного производства, в днях;

ПОгп — период оборота среднего запаса готовой продукции, в днях.

Финансовый цикл (цикл денежного оборота) предприятияпредставляет собой период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента погашения кредиторской задолженности за полученные сырье, материалы и полуфабрикаты, и заканчивая инкассацией дебиторской задолженности за поставленную готовую продукцию.

Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по следующей формуле:

ПФЦ = ППЦ + ПОдз — ПОкз,

где ПФЦ — продолжительность финансового цикла (цикла денежного оборота) предприятия, в днях;

ППЦ — продолжительность производственного цикла предприятия, в днях;

ПОдз — средний период оборота дебиторской задолженности, в днях; ПОкз — средний период оборота кредиторской задолженности, в днях;

Между продолжительностью производственного и финансового циклов предприятия существует тесная связь, которая графически представлена на рис. 5.3.

| ПЕРИОД ПРОИЗВОДСТВЕННОГО ЦИКЛА | ||||

| Период оборота запасов сырья, материалов, полуфабрикатов | Период оборота незавершенного производства | Период оборота запасов готовой продукции | Период оборота дебиторской задолженности | |

| Период оборота кредиторской задолженности | ПЕРИОД ФИНАНСОВОГО ЦИКЛА (цикла денежного оборота) | |||

Рисунок 5.3. Схема взаимосвязи производственного и финансового циклов предприятия.

Рассмотрим систему формирования отдельных циклов обращения оборотных активов предприятия на конкретном примере.

Пример: Определить продолжительность операционного, производственного и финансового циклов предприятия исходя из следующих данных:

средний период оборота запасов сырья, материалов составляет 25 дней;

средний период оборота незавершенного производства составляет 8 дней;

средний период оборота запасов готовой продукции составляет 19 дней;

средний период оборота дебиторской задолженности составляет 20 дней;

средний период оборота денежных активов составляет 3 дня;

средний период оборота кредиторской задолженности составляет 16 дней.

Подставляя значение этих показателей в вышеприведенные формулы, получим:

1. Продолжительность операционного цикла предприятия = 25 = 8 + 19 + 20 + 3 = 75 дней.

2. Продолжительность производственного цикла предприятия = 25+ 8+19 = 52 дня.

3. Продолжительность финансового цикла предприятия = 52 + 20- 16 = 56 дней.

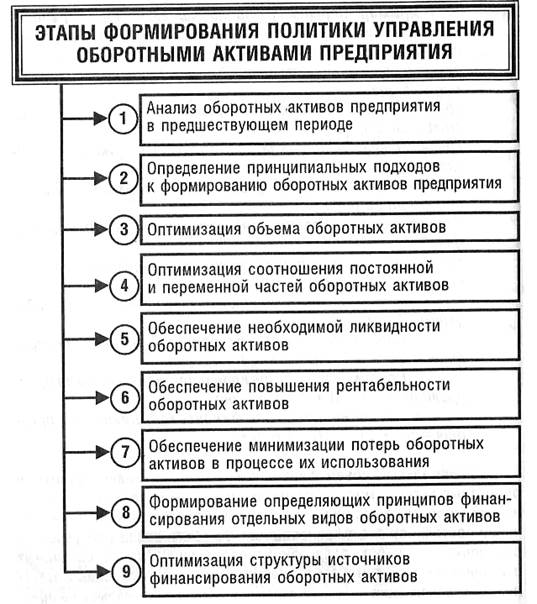

Политика управления оборотными активами представляет собой часть общей финансовой стратегии предприятия, заключающейся в формировании необходимого объема и состава оборотных активов, рационализации и оптимизации структуры источников их финансирования.

Политика управления оборотными активами предприятия разрабатывается по следующим основным этапам (рис. 5.4.).

Рисунок 5.4. Основные этапы формирования политики управления оборотными активами предприятия.

Теория финансового менеджмента рассматривает три принципиальных подхода к формированию оборотных активов предприятия — консервативный, умеренный и агрессивный.

Консервативный подход к формированию оборотных активов предусматривает не только полное удовлетворение текущей потребности во всех их видах, обеспечивающей нормальный ход операционной деятельности, но и создание высоких размеров их резервов на случай непредвиденных сложностей в обеспечении предприятия сырьем и материалами, ухудшения внутренних условий производства продукции, задержки инкассации дебиторской задолженности, активизации спроса покупателей и т. п. Такой подход гарантирует минимизацию операционных и финансовых рисков, но отрицательно сказывается на эффективности использования оборотных активов — их оборачиваемости и уровне рентабельности.

Умеренный подход к формированию оборотных активов направлен на обеспечение полного удовлетворения текущей потребности во всех видах оборотных активов и создание нормальных страховых их размеров на случай наиболее типичных сбоев в ходе операционной деятельности предприятия. При таком подходе обеспечивается среднее для реальных хозяйственных условий соотношение между уровнем риска и уровнем эффективности использования финансовых ресурсов.

Агрессивный подход к формированию оборотных активов заключается в минимизации всех форм страховых резервов по отдельным видам этих активов. При отсутствии сбоев в ходе операционной деятельности такой подход к формированию оборотных активов обеспечивает наиболее высокий уровень эффективности их использования. Однако любые сбои в осуществлении нормального хода операционной деятельности, вызванные действием внутренних или внешних факторов, приводят к существенным финансовым потерям из-за сокращения объема производства и реализации продукции.

УПРАВЛЕНИЕ ЗАПАСАМИ

Управление запасами представляет сложный комплекс мероприятий, в котором задачи финансового менеджмента тесным образом переплетаются с задачами производственного менеджмента и маркетинга. Все эти задачи подчинены единой цели — обеспечению бесперебойного процесса производства и реализации продукции при минимизации текущих затрат по обслуживанию запасов.

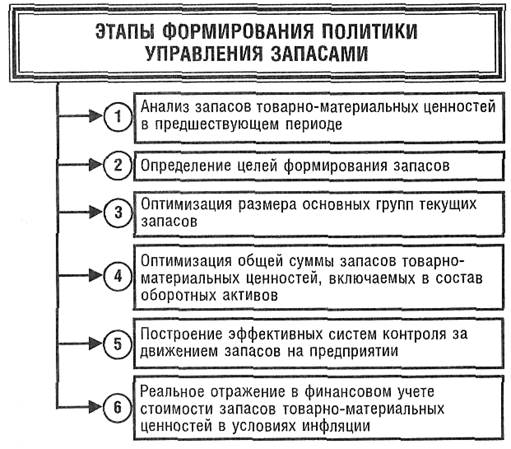

Политика управления запасами представляет собой часть общей политики управления оборотными активами предприятия, заключающейся в оптимизации общего размера и структуры запасов товарно-материальных ценностей, минимизации затрат по их обслуживанию и обеспечении эффективного контроля за их движением.

Разработка политики управления запасами охватывает ряд последовательно выполняемых этапов работ, основными из которых являются (рис. 5.7.).

Рисунок 5.7. Основные этапы формирования политики управления запасами на предприятии.

Запасы товарно-материальных ценностей, включаемых в состав оборотных активов, могут создаваться на предприятии с разными целями:

а) обеспечение текущей производственной деятельности (текущие запасы сырья и материалов);

б) обеспечение текущей сбытовой деятельности (текущие запасы готовой продукции);

в) накопление сезонных запасов, обеспечивающих хозяйственный процесс в предстоящем периоде (сезонные запасы сырья, материалов и готовой продукции) и т.п.

Для оптимизации размера текущих запасов товарно-материальных ценностей используется ряд моделей, среди которых наибольшее распространение получила „Модель экономически обоснованного размера заказа” [Economic ordering quantity — EOQ model]. Она может быть использована для оптимизации размера как производственных запасов, так и запасов готовой продукции.

Расчетный механизм модели EОQ основан на минимизации совокупных операционных затрат по закупке и хранению запасов на предприятии. Эти операционные затраты предварительно разделяются на две группы: а) сумма затрат по размещению заказов (включающих расходы по транспортированию и приемке товаров); б) сумма затрат по хранению товаров на складе.

УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ

Современный этап экономического развития страны характеризуется значительным замедлением платежного оборота, вызывающим рост дебиторской задолженности на предприятиях. В современной хозяйственной практике дебиторская задолженность классифицируется по следующим видам (рис. 5.11.).

Рисунок 5.11. Состав основных видов дебиторской задолженности предприятия.

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленнойна расширение объема реализации продукции и заключающейсяв оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

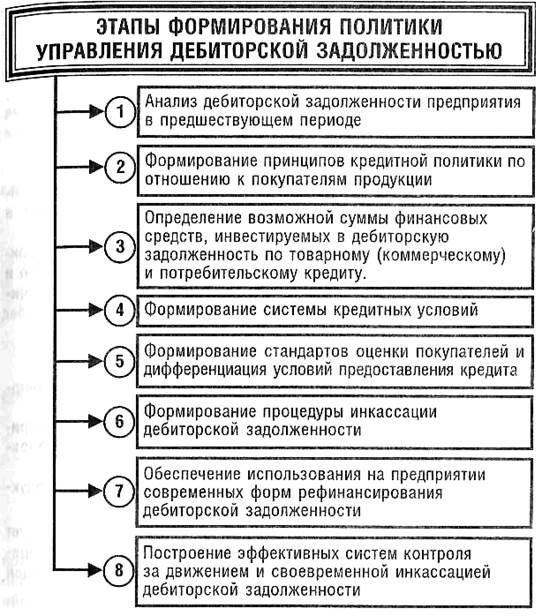

формирование политики управления дебиторской задолженностью предприятия (или его кредитной политики по отношению к покупателям продукции) осуществляется по следующим основным этапам (рис. 5.12.).

Рисунок 5.12. Основные этапы формирования политики управления дебиторской задолженностью предприятия.

В современной коммерческой и финансовой практике реализация продукции в кредит (с отсрочкой платежа за нее) получила широкое распространение как в нашей стране, так и в странах с развитой рыночной экономикой. Формирование принципов кредитной политики отражает условия этой практики и направлено на повышение эффективности операционной и финансовой деятельности предприятия.

формы реализации продукции в кредитимеют две разновидности — товарный (коммерческий) кредит и потребительский кредит.

Товарный (коммерческий) кредит представляет собой форму оптовой реализации продукции ее продавцом на условиях отсрочки платежа, если такая отсрочка превышает обычные сроки банковских расчетов. Обычно товарный (коммерческий) кредит предоставляется оптовому покупателю продукции на срок от одного до шести месяцев.

Потребительский кредит (в товарной форме) представляет собой форму розничной реализации товаров покупателям (физическим лицам) с отсрочкой платежа. Он предоставляется обычно на срок от шести месяцев до двух лет.

Выбор форм реализации продукции в кредит определяется отраслевой принадлежностью предприятия и характером реализуемой продукции (товаров, услуг).

Тип кредитной политикихарактеризует принципиальные подходы к ее осуществлению с позиции соотношения уровней доходности и риска кредитной деятельности предприятия. Различают три принципиальных типа кредитной политики предприятия по отношению к покупателям продукции — консервативный, умеренный и агрессивный.

Консервативный (или жесткий) тип кредитной политики предприятия направлен на минимизацию кредитного риска. Осуществляя этот тип кредитной политики предприятие не стремится к получению высокой дополнительной прибыли за счет расширения объема реализации продукции. Механизмом реализации политики такого типа является существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска; минимизация сроков предоставления кредита и его размера; ужесточение условий предоставления кредита и повышение его стоимости; использование жестких процедур инкассации дебиторской задолженности.

Умеренный тип кредитной политики предприятия характеризует типичные условия ее осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа.

Агрессивный (или мягкий) тип кредитной политики предприятия приоритетной целью кредитной деятельности ставит максимизацию дополнительной прибыли за счет расширения обьема реализации продукции в кредит, не считаясь с высоким уровнем кредитного риска, который сопровождает эти операции. Механизмом реализации политики такого типа является распространение кредита на более рискованные группы покупателей продукции; увеличение периода предоставления кредита и его размера; снижение стоимости кредита до минимально допустимых размеров; предоставление покупателям возможности пролонгирования кредита.

В процессе выбора типа кредитной политики должны учитываться следующие основные факторы:

• современная коммерческая и финансовая практика осуществления торговых операций;

• общее состояние экономики, определяющее финансовые возможности покупателей, уровень их платежеспособности;

• сложившаяся конъюнктура товарного рынка, состояние спроса на продукцию предприятия;

• потенциальная способность предприятия наращивать объем производства продукции при расширении возможностей ее реализации за счет предоставления кредита;

• правовые условия обеспечения взыскания дебиторской задолженности;

• финансовые возможности предприятия в части отвлечения средств в дебиторскую задолженность;

• финансовый менталитет собственников и менеджеров предприятия, их отношение к уровню допустимого риска в процессе осуществления хозяйственной деятельности.

Определяя тип кредитной политики, следует иметь в виду, что жесткий (консервативный) ее вариант отрицательно влияет на рост объема операционной деятельности предприятия и формирование устойчивых коммерческих связей, в то время как мягкий (агрессивный) ее вариант может вызвать чрезмерное отвлечение финансовых средств, снизить уровень платежеспособности предприятия, вызвать впоследствии значительные расходы по взысканию долгов, а в конечном итоге снизить рентабельность оборотных активов и используемого капитала.

3. Определение возможной суммы финансовых средств, инвестируемых в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту.Расчет необходимой суммы финансовых средств, инвестируемых в дебиторскую задолженность, осуществляется по следующей формуле:

где Идз — необходимая сумма финансовых средств, инвестируемых в дебиторскую задолженность;

ОРк — планируемый объем реализации продукции в кредит;

Кс/Ц — коэффициент соотношения себестоимости и цены продукции, выраженный десятичной дробью;

ППК — средний период предоставления кредита покупателям, вднях;

ПР — средний период просрочки платежей по предоставленному кредиту, в днях.

Пример: Определить необходимую сумму финансовых средств, инвестируемых в предстоящем периоде в дебиторскую задолженность, при следующих условиях:

планируемый объем реализации продукции с предоставлением товарного (коммерческого) кредита — 3200 тыс. усл. ден. eg.; планируемый удельный вес себестоимости продукции в ее цене —75%;

средний период предоставления кредита оптовым покупателям — 40 дней;

средний период просрочки платежей по предоставляемому кредиту по результатам анализа — 20 дней.

Подставляя эти данные в вышеприведенную формулу, получим:

Необходимая сумма финансовых средств, инвестируемых в предстоящем периоде в дебиторскую задолженность, =

Если финансовые возможности предприятия не позволяют инвестировать расчетную сумму средств в полном объеме, то при неизменности условий кредитования должен быть соответственно скорректирован планируемый объем реализации продукции в кредит.