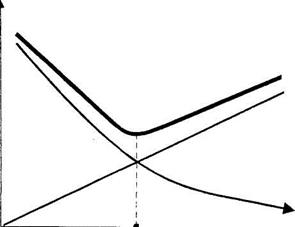

Совокупные потери при формировании остатка денежных средств

<Ъ

Потери

альтернативного дохода при хранении денежных средств

Расходы по обслуживанию операций пополнения

Оптимальный размер Сумма остатка

остатка денежных средств денежных средств

Рисунок5.18. Схема формирования оптимального размераостатка денежных средств в соответствии с Моделью Баумоля.

Математический алгоритм расчета максимального и среднего оптимальных размеров остатка денежных средств в соответствии с Моделью Баумоля имеет следующий вид:

макс

|2хРохПОдо

П„

ДА =

ДА

макс

ДА-

оптимальный размер максимального остатка денежных активов предприятия;

оптимальный размер среднего остатка денежных активов предприятия;

Ро — расходы по обслуживанию одной операции пополнения денежных средств;

Пд — уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым вложениям), выраженный десятичной дробью;

ПОдО— планируемый объем денежного оборота (суммы расходования денежных средств).

Пример: необходимо определить на основе Модели Баумоля средний и максимальный размер остатков денежных средств на основе следующих данных: планируемый годовой объем денежного оборота предприятия составляет 225 тыс. усл. ден. ед.; расходы по обслуживанию одной операции пополнения денежных средств составляют 100 усл. ден. ед.; среднегодовая ставка процента по краткосрочным финансовым вложениям составляет 20%.

При этих условиях размер максимального и среднего остатков денежных активов предприятия составит:

Д"макс ~

2^100x225000 0,2

= 15000 усл. ден. ед.

-=-. 15000

ДА= =7500 усл. ден. ед.

Модель Миллера—Оррапредставляет собой еще более сложный алгоритм определения оптимального размера остатков денежных активов. Исходные положения этой модели предусматривают наличие определенного размера страхового запаса и определенную неравномерность в поступлении и расходовании денежных средств, а соответственно и остатка денежных активов. Минимальный предел формирования остатка денежных активов принимается на уровне страхового остатка, а максимальный — на уровне трехкратного размера страхового остатка (рис. 5.19.)

Сумма остатка денежных средств

пополнения

остатка

денежных

средств

Периоды

Рисунок 5.19. формирование и расходование остатка денежных средств в соответствии с Моделью Миллера—Орра.

Как видно из приведенных данных, когда остаток денежных активов достигает максимального значения (верхней границы своего „коридора"), излишние средства (по отношению к среднему остатку) переводятся в резерв, т.е. инвестируются в краткосрочные финансовые инструменты. Аналогичным образом, когда остаток денежных активов достигает минимального значения (нижней границы своего „коридора") осуществляется пополнение денежных средств до среднего уровня за счет продажи части краткосрочных финансовых инструментов, привлечения краткосрочных банковских кредитов и других источников.

Необходимо обратить внимание и на то, что значение среднего остатка денежных активов находится на одну треть выше минимального его значения и на две трети ниже максимального его значения, а не посредине между этими значениями. При таком подходе уровень альтернативных потерь доходов при хранении денежных средств будет более низким.

Математический алгоритм расчета диапазона колебаний остатка денежных активов между минимальным и максимальным его значением имеет следующий вид:

Дком/М=3хз.

|ЗхРпха

до

>ДО

. 4хПД '

где ДКОМ/М — диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значением; Ро — расходы по обслуживанию одной операции пополнения денежных средств;

среднеквадратическое (стандартное) отклонение ежедневного объема денежного оборота; Пд— среднедневной уровень потерь альтернативных доходов при хранении денежных средств (среднедневная ставка процента по краткосрочным финансовым операциям), выраженный десятичной дробью.

Соответственно максимальный и средний остатки денежных активов определяются по формулам:

ДАМакс = ДА

МИН

ДА = ДАМИН +

ДКО

ДКОМ/М

м/м

где ДАмакс — оптимальный размер максимального остатка денежных активов предприятия;

ДА — оптимальный размер среднего остатка денежных активов предприятия;

ДАМин — минимальный (или страховой) остаток денежных активов предприятия;

ДКОМ/М — диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значением.

Пример: необходимо определить на основе Модели Миллера—Орра диапазон колебаний остатка денежных активов, а также максимальную и среднюю сумму этого остатка на основе следующих данных:

страховой (минимальный) остаток денежных активов установлен по предприятию на плановый год 8 сумме 5000 усл. ден. ед.;

среднеквадратическое (стандартное) отклонение ежедневного объема денежного оборота по данным анализа за предшествующий год составляло 2000 усл. ден. ед.; расходы по обслуживанию одной операции пополнения денежных средств составляют 80 усл. ден. ед.;

среднедневная ставка процента по краткосрочным финансовым вложениям составляет 0,08%.

При этих условиях диапазон колебаний суммы остатка денежных активов составит:

Р*80х 2000'

---------------

V 4x0.0008

„13*80*4000000

О|----------------------------------------------_

\ 4*0,0008

= 3 х р75 000 000 000 = 3 х 727 7 = 21633 тыс. усл. ден. ед.

Соответственно размер максимального и среднего остатков денежных активов составят:

ДА макс = 5000 + 21633 = 26,6 тыс. усл. ден. ед.:

ДА = 5000 + —— = 5000 + 7211 = 12,2 тыс. усл. ден. ед.

Несмотря на четкий математический аппарат расчетов оптимальных сумм остатков денежных активов обе приведенные модели (Модель Баумоля и Модель Миллера—Орра) пока еще сложно использовать в отечественной практике финансового менеджмента по следующим причинам:

• хроническая нехватка оборотных активов не позволяет предприятиям формировать остаток денежных средств в необходимых размерах с учетом их резерва;

• замедление платежного оборота вызывает значительные (иногда непредсказуемые) колебания в размерах денежных поступлений, что соответственно отражается и на сумме остатка денежных активов:

• ограниченный перечень обращающихся краткосрочных фондовых инструментов и низкая их ликвидность затрудняют использование в расчетах показателей, связанных с краткосрочными финансовыми вложениями.

3. Дифференциация среднего остатка денежных активов в разрезе национальной и иностранной валюты.Такая дифференциация осуществляется только на тех предприятиях, которые ведут внешнеэкономическую деятельность. Цель такой дифференциации заключается в том, чтобы из общей оптимизированной потребности в денежных активах выделить валютную их часть с тем, чтобы обеспечить формирование необходимых предприятию валютных фондов. Основой осуществления такой дифференциации является планируемый объем расходования денежных средств в разрезе внутренних и внешнеэкономических операций в процессе осуществления операционной деятельности. При расчетах используются формулы определения потребности в опера-

ционном и страховом остатках денежных активов с их дифференциацией по видам валют.

4. Выбор аффективных форм регулирования среднего остатка денежных активов. Такое регулирование проводится с целью обеспечения постоянной платежеспособности предприятия, а также с целью уменьшения расчетной максимальной и средней потребности в остатках денежных активов.

Основным методом регулирования среднего остатка денежных активов является корректировка потока предстоящих платежей (перенос срока отдельных платежей по заблаговременному согласованию с контрагентами). Такая корректировка осуществляется по следующим этапам.

На первом этапе на основе плана (бюджета) поступления и расходования средств в предстоящем квартале изучается диапазон колебаний остатка денежных активов предприятия в разрезе отдельных декад. Этот диапазон колебаний определяется по отношению к минимальному и среднему показателям остатков денежных активов в предстоящем периоде (табл. 5.1.).

Таблица 5.1.