Методы определения ставки дисконтирования при оценке недвижимости

Ставка дисконта - требуемая инвесторами ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования.

Ставка дисконта, или стоимость привлечения капитала, должна рассчитываться с учетом трех факторов:

• наличия различных источников привлекаемого капитала, которые требуют разных уровней компенсации;

• необходимости учета для инвесторов стоимости денег во времени;

• фактора риска или степени вероятности получения ожидаемых в будущем доходов.

Наиболее распространенные методики определения ставки дисконта:

1. для денежного потока для собственного капитала модель оценки капитальных активов (САРМ — Capital Asset Pricing Model) и метод кумулятивного построения;

Модель САРМ основана на анализе массивов информации фондового рынка

В соответствии с моделью оценки капитальных активов САРМ ставка дисконта находится по формуле:

R = Rf+β(Rm-Rf)+S1+S2+C,

где R — требуемая инвестором ставка дохода (на собственный капитал); Rf— безрисковая ставка дохода; β — коэффициент бета (является мерой систематического риска в стране); Rm — общая доходность рынка в целом; S1 — премия для малых предприятий; S2 — премия за риск, характерный для отдельной компании; С — страновой риск.

Коэффициент β представляет собой меру риска.

В мировой практике коэффициенты β обычно рассчитываются путем анализа статистической информации фондового рынка. Данные о коэффициентах β публикуются. Дополнительная премия за риск вложения в малое предприятие (S1) объясняется недостаточной кредитоспособностью и финансовой неустойчивостью таких предприятий. Величина этой премии (уточняемая экспертно) может составлять до 75% от номинальной безрисковой ставки ссудного процента. То же касается и численной величины премии за риск, характерной для отдельной компании, — S2.

Дополнительную премию за страновой риск (С) в индивидуальной ставке дисконта следует учитывать независимо от того, является ли инвестор резидентом данной страны или иностранным резидентом. Этот риск для них одинаков

Ставка дохода на инвестиции (на капитал) строится на базе:

· безрисковой ставки дохода;

· премии за риск;

· премии за низкую ликвидность недвижимости;

· премии за инвестиционный менеджмент.

·Безрисковая ставка дохода. Она используется в качестве базовой, к которой добавляются остальные (ранее перечисленные) составляющие. Для определения безрисковой ставки можно пользоваться как среднеевропейскими показателями по безрисковым операциям, так и российскими. В случае использования среднеевропейских показателей к безрисковой ставке

прибавляется премия за риск инвестирования в данную страну — страновой риск. Российские показатели берутся исходя из ставки дохода на государственные облигации или, что предпочтительнее, из ставок по валютным депозитам (сравнимой длительности и размеров суммы) банков высшей категории надежности. Безрисковая ставка определяет минимальную компенсацию за инвестирование в данный объект.

Премия за риск. Все инвестиции, за исключением ранее перечисленных, имеют более высокую степень риска, зависящую от особенностей оцениваемого вида недвижимости. Чем большим является риск, тем выше должна быть величина процентной ставки для компенсации данного риска.

Премия за низкую ликвидность недвижимости. Ликвидность показывает, насколько быстро недвижимость может быть превращена в наличные деньги. Недвижимость относительно низколиквидна. Особенно высока эта премия в странах, где слабо развита ипотека.

Премия за инвестиционный менеджмент. Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют. Инвестиционный менеджмент не следует путать с управлением недвижимостью, расходы по которому включаются в операционные расходы.

Обычно в числе факторов риска инвестирования, выделяемых в рамках метода кумулятивного построения ставки дисконта, оценивают риски:

• «ключевой фигуры» — риски непредсказуемости, неподконтрольности, недобросовестности, некомпетентности…

• недостаточной диверсифицированности рынков сбыта предприятия, источников приобретения покупных ресурсов, продуктов предприятия;

• контрактов, заключаемых предприятием для реализации;

• узости набора источников финансирования;

• финансовой неустойчивости фирмы и т. д.

В общем виде ставка дисконта на собственный капитал Jc выглядит следующим образом:

гдеJ6 — безрисковая ставка процента; JH — ставка премии за риск неликвидности; Jn — ставка премии за неудачу в инвестиционном менеджменте; JД — ставка премии за прочие (дополнительные) риски.

В условиях развитого рынка, для которого характерна осведомленность экспертов о рынке недвижимости, метод кумулятивного построения дает достаточно хорошие результаты.

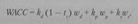

2. для денежного потока для всего инвестированного капитала модель средневзвешенной стоимости капитала (WACC — Weighted Average Cost of Capital).

где kd — стоимость привлечения заемного капитала; tc — ставка налога на прибыль; kp — стоимость привлечения акционерного кап. (привилег. акции); ks — стоимость привлечения акц. капитала (обыкн. акции); wd — доля заемн. кап.в структуре капит. предприятия; wp— доля привилег. акций; ws—доля обыкн. акций