Коэффициент финансовой независимости в части формирования запасов

Нормативов нет, рекомендуемые значения – от 0,25 до 0,8

Иногда, для характеристики дополнительной при расчете независимости определяется ещё и Коэф маневренности.  , он показывает, какая часть СК находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами.

, он показывает, какая часть СК находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами.

Норматив – от 0,2 до 0,5 чем ближе к 0,5, тем больше финансово маневренна его организация.

Все показатели ФН изучаются в динамике за 2 года и в сопоставлении с нормативом и/или рекомендуемыми значениями.

Выявляются также причины низкой ФН. Ими являются:

1. Недостаточность СК

2. Убыточная деятельности

3. Неоставление прибыли на развитие

4. Наличие ненужных запасов

5. Несоблюдение сроков ввода в эксплуатацию ОС

6. Неудовлетворительный контроль организации расчетов с покупателями

Вторая важнейшая характеристика устойчивости финансового состояния – платежеспособность организации и ликвидность её баланса.

Следует различать эти два понятия.

Платежеспособной можно признать организацию, если она имеет возможность денежными средствами и их эквивалентами полностью и своевременно рассчитываться по своим обязательствам.

Платежеспособность – характеристика текущего состояния расчетов. Может производиться только оперативный анализ.

При оперативном анализе платежеспособности

1. сопоставляется план поступлений денежных средств с планом платежей, выясняется, есть ли разрыв.

2. Фактическое поступление сопоставляется с планом поступлений

3. Фактический отток сопоставляется с плановым оттоком и выявляются неоплаченные в срок обязательства, которые свидетельствуют о неплатежеспособности.

В аналитической практике принято давать на основе показателей ликвидности баланса.

Ликвидность баланса организации – её способность покрывать свои обязательства.

Говоря о ликвидности баланса, имеют ввиду наличия у нее оборотных активов, теоретически достаточных для погашения всех текущих обязательств.

При анализе ликвидности сопоставляются активы, сгруппированные по степени их ликвидности и расположенные в порядке ее убывания с обязательствами, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Под степенью ликвидности понимается скорость перевода актива из иной формы в денежную. Чем быстрее – тем выше ликвидность.

Как правило, все активы по степени ликвидности делятся на 4 группы:

1. ДС на расчетных и валютных счетах и их эквиваленты (принято брать краткосрочные финансовые вложения)

2. Активы со средним сроком ликвидности (ДЗ со сроком погашения 12 месяцев и менее)

3. Активы наименее ликвидные – запасы, НДС по приобретенным ценностям и ОА

Суммарная величина по первым 3 активам оценивается как величина ликвидных активов

4. Неликвидные и труднореализуемые активы (ВнА и ДЗ более 12 мес)

Обязательства организации по пассиву баланса характеризуются по степени срочности их погашения: краткосрочные и долгосрочные.

При расчете показателей ликвидности сопоставляются активы различных групп ликвидности и краткосрочные обязательства.

Запасы, НДС и прочие активы.

Исходя из предварительно сформированных групп по уровню ликвидности рассчитываются коэф-ты ликвидности:

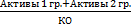

1. Коэффициент абсолютной ликвидности (К4) =

К4ут =

К4 показывает какая часть КО может быть погашена в самое ближайшее время по отношению к дате составления баланса. Если К4 >= 1, то платежеспособность признаётся полной, но излишней. Норматива нет, но обычно колеблется от 0,01 до 0,15. В публикациях рекомендуемое значение от 0,01 до 0,05.

2. Коэффициент срочной ликвидности (К5) =

Показывает какая часть краткосрочных обязательств может быть погашена при условии своевремнного погашения ДЗ. Минэкономики рекомендует для К5 >=1(приказ 118 МинЭкономики), в этом случае – достаточный уровень платежеспособности

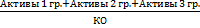

3. Коэффициент текущей ликвидности (К6), принимается в расчет все ликвидное им-во =

К6 используется для общей оценки текущей ликвидности организации и показывает достаточность у неё оборотных активов, которые могут быть использованы для погашения КО.

В экономически развитых странах для К6 нормальное значение – около 2.

В РФ - распоряжение 31р: не менее 2. Минэкономики – от 1 до 2.

К6 индивидуал. нормативн. =  , Зн – необходимые запасы для организации, если нет ничего лишнего = фактическому уровню.

, Зн – необходимые запасы для организации, если нет ничего лишнего = фактическому уровню.

В литературе предлагается также рассчитывать дополнительные коэф-ты, характеризующие платежеспособность (ликвидность) организации:

1. Коэффициент Бивера =

К коэф. Бивера доп. характеристика – коэффициенты покрытия КО:

Доп коэф =

2. Коэффициент покрытия КО =

Коэф обеспеченности обязательств =

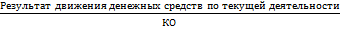

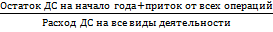

3. Коэф платежеспособности =  , не может быть меньше 1.

, не может быть меньше 1.

Дополнительная хар-ка к нему:

Коэф.достаточности ДС =  , рекомендуется 1.

, рекомендуется 1.

Чистые активы

Это чрезвычайно важная категория для предприятия!

Чистые активы – это активы, не обремененные обязательствами.

Область применения чистых активов:

1. Учитываются у АО (закон 208-ФЗ, с изменениями)

a. При определении предельной суммы увеличения УК за счет имущества . ст.28 п.5

b. При объявлении выплаты дивидендов п.1 ст.43

c. При приобретении обществом размещенных им акций

d. При определении предельной суммы средств, направляемых обществом на выпуск акций, по требованию акционеров

2. по закон об ООО (закон №14)- то же, что и по АО, но есть нюанс

a. При определении доли внесенной участником общества

b. Определении предельной суммы увеличения УК за счет имущества

c. Распределении прибыли между участниками и выплате её.

Соответствующие положения об области применения чистых активах базируются на положениях ГК РФ. В отношении ООО – ст.90 п.5, ЧА<УК. – ООО должно уменьшить УК до размера ЧА, уведомить всех кредиторов об изменении размера УК.

Дебет УК Кредит НРП

По закону 208: то же самое, но общество должно принять меры, предусмотренные законом об АО.

Основная причина – убыточная деятельность предприятия; вторая причина – переоценка ОС в сторону уценки.

Порядок расчета ЧА – 208-ФЗ: должен быть установлен МинФином.

Установлен порядок расчета ЧА приказом МинФина России и Федеральной комиссией по рынку ЦБ от 29.01.03 №10н/03-6/ПЗ

Исходя из действующего баланса, порядок следующий:

ЧА = Активы, принимаемые к расчету (Ар) – Пассивы, принимаемые к расчету (Пр)

ЧА = Ар – Пр

Активы, принимаемые к расчету, включают в себя все оборотные и необоротные активы за минусом задолженности учредителей по вкладам в УК.

Пассивы, принимаемые к расчету – это долгосрочные и краткосрочные обязательства предприятия (сумма 4 и 5 раздела) за минусом ДБП.

Чистые активы должны считаться ежеквартально.(в промежуточной отчетности, в справках к форме 1). Приводятся в отчете об изменениях капитала.

Чистые активы = СК +ДБП – ЗУ

При анализе чистых активов можно рассчитывать рентабельность ЧА и производить факторный анализ её изменения:

Рча =

Расширенная модель рентабельности ЧА может быть представлена в следующем виде:

Рча = ЧП/ср.ЧА = ср.А/срЧА * ср.Ар/ср.А * ср.Ап/ср.Ар * В/ср.Ап * Ппр/В * ПДН/Ппр * ЧП/ПДН =

Ар –реальные активы, А-ЗУ

Ап – А, использов в предприним целях. (Ар – незаверш стр-во)

= К  ; также это можно назвать рентабельность реального СК

; также это можно назвать рентабельность реального СК

Все, что направлено на сокращение убытков, увеличивает рентабельность ЧА.