Для оценки эффективности инвестиций

Отличием краткосрочных решений от долгосрочных является время, т.е. период от момента вложений средств до момента получения прибыли. Краткосрочные решения принимаются на относительно короткий промежуток времени. Долгосрочные решения, а к ним относятся инвестиционные, отличаются длительным периодом окупаемости. Поэтому принятие решений о капиталовложениях организации должно опираться на экономические расчеты.

Статьей 1 Федерального закона от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» определено, что инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Если рассматривать инвестиции с точки зрения затрат, то это затраты на приобретение собственности, активов, произведенные с целью получения дохода в будущем.

Инвестиционная деятельность — сложный процесс, на который влияет множество факторов.

В зависимости от направления воздействия можно выделить факторы, положительно влияющие на эффективность инвестиций (позитивные) и отрицательно влияющие на эффективность инвестиций (негативные).

В зависимости от характера возникновения выделяют субъективные и объективные факторы, в зависимости от времени возникновения факторы можно разграничить на временно и постоянно действующие.

В зависимости от масштабности влияния можно выделить три группы факторов:

1) на макроуровне — инфляция, политика государства, ставка рефинансирования, налоговая система и т.п.;

2) на региональном уровне — региональная политика, уровень инвестиционного риска, инвестиционная привлекательность региона и т.п.;

3) на уровне организации — качество и конкурентоспособность продукции, уровень использования производственных фондов и др.

В связи с колоссальным влиянием этих разносторонних факторов расходы по инвестиционным проектам могут сильно колебаться в ходе осуществления проекта. Следовательно, принятие инвестиционных решений требует наличия, во-первых, большой информационно-аналитической системы на предприятии, во-вторых, сотрудников высокой квалификации.

В практической деятельности используются различные способы и методы, позволяющие оценить привлекательность инвестиционного проекта. В данной теме будут рассмотрены только те показатели и методы оценки, которые основаны на информации бухгалтерского управленческого учета. Так, для оценки капитальных вложений используются следующие показатели: норма прибыли, чистая дисконтированная стоимость, внутренний коэффициент окупаемости, учетный коэффициент окупаемости, срок окупаемости.

Методы оценки эффективности инвестиций можно разделить на статические и динамические. Статические методы отличаются простотой, но не учитывают изменения стоимости денег во времени. К ним относятся метод окупаемости и метод расчета отдачи на вложенный капитал.

Метод окупаемости основан на исчислении периода времени (периода окупаемости), в течение которого инвестиции окупят сами себя. Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход становится и в дальнейшем остается неотрицательным.

Для расчета периода окупаемости применяется формула:

(10.1

где Tok— период окупаемости;

KB — размер капитальных вложений;

Д — ежегодный доход от реализации продукции, полученный вследствие внедрения инвестиционного проекта.

Применение данного метода позволяет сравнить сроки полезной жизни активов, но не учитывает доходность проекта за пределами срока окупаемости и не может применяться при сравнении вариантов с одинаковыми сроками окупаемости.

Метод расчета отдачи на вложенный капитал включает в себя расчет показателя прибыли на вложенный капитал (ПВК), т.е. делается оценка путем определения доходности инвестиций или отдачи на вложенный капитал и сравнения этого показателя с заранее установленным плановым уровнем.

ПВК = Средняя ежегодная прибыль:

: Средние инвестиционные затраты. (10.2)

В других формулах можно использовать суммарную прибыль (в числителе) или первоначальную величину инвестиций (в знаменателе). Возможны различные комбинации, но следует придерживаться однажды выбранного метода.

К достоинствам данного метода можно отнести простоту расчетов и возможность оценки прибыльности проекта. Недостаток же состоит в том, что не учитывается сумма будущих поступлений, не учитывается стоимость денег с учетом фактора времени.

Особенностью капитальных вложений является разновременность вложения денежных средств и получения прибыли по вложенным средствам. Капитальные вложения являются эффективными, если они не только компенсируют инвестору затраты с учетом продолжительности отрезка времени, в течение которого он ожидает получение дохода, но и приносят прибыль. Поэтому для оценки капитальных вложений проводят анализ поступлений денежных средств в будущем путем дисконтирования.

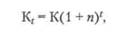

Дисконтирование — процесс оценки денежных средств, которые должны быть получены в будущем, через текущую стоимость посредством ставки процента. Для этих целей может быть использована формула

(10.3)

где К, — будущая стоимость капитала к концу года t;

К — стоимость первоначального капитала;

n — норма прибыли на вложенный капитал (доход: капитальные вложения);

t — число оборотов капитала, лет.

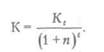

Таким образом инвестор может определить стоимость, которую будет иметь инвестиция через определенное число лет, а для того чтобы вычислить, сколько денег следует вложить сейчас, чтобы довести стоимость инвестиции до этой величины при заданной ставке процента, следует использовать формулу

(10.4)

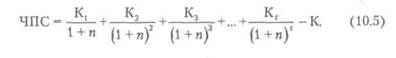

К динамическим методам относится метод определения чистой дисконтированной стоимости.

Чистая дисконтированная (приведенная) стоимость (ЧПС) — разность между текущей стоимостью денежных поступлений по проекту, или инвестиций, и текущей стоимостью денежных выплат на получение инвестиций либо на финансирование проекта, рассчитанная по фиксированной ставке дисконта:

Если ЧПС больше нуля, то текущая стоимость доходов превышает текущую стоимость затрат и капитальные вложения принесут доход с превышением стоимости капитала.

Если ЧПС меньше нуля, то данные капитальные вложения имеют доходность ниже стоимости капитала, поэтому такое вложение средств невыгодно.

Провести оценку капиталовложений можно с использованием учетного коэффициента окупаемости капиталовложений.

Одним из важных моментов при принятии решений о капитальных вложениях является анализ возможных рисков.

На первом этапе проводится качественный анализ, в ходе которого выявляются возможные риски проекта.

Финансовые риски вызывают удорожание проекта. Эти риски особенно велики, когда наблюдается экономическая нестабильность, инфляция, неплатежи в отрасли. Причинами, их вызвавшими, могут быть колебания курсов валют, резкий рост затрат на производство и др.

Маркетинговые риски приводят к получению дохода не в полном объеме. Они могут быть вызваны ошибками при выборе рынка сбыта, неточными расчетами емкости рынка, неправильным определением мощности производства, неразвитой сбытовой сетью.

Технические риски влекут за собой нарушение графика выпуска продукции. Ошибки в проектировании, недостатки в управлении, нехватка квалифицированных рабочих кадров, срыв поставок сырья — все это и многое другое может привести к возникновению технических рисков.

Риски участников проекта появляются, если один из участников выполнил свои обязательства не в полном объеме или не выполнил вообще. Причинами таких событий могут быть неустойчивость финансового положения, изменение политики хозяйствующего субъекта и др.

Политические риски связаны с политическими событиями, влияющими на исполнение проекта. Они приводят к убыткам инвестора или к потере проекта. Их причины: изменение таможенного режима, изменения в налоговой системе, валютном регулировании, нестабильность ситуации в стране и др.

Юридические риски приводят к проблемам реализации обеспечения в связи с неотложностью законодательства, нечетким оформлением документов и т.п.

Экологические риски вызывают изменения в экологии вследствие аварий или неустойчивого законодательства.

Специфические риски свойственны только данному проекту.

Обстоятельства непреодолимой силы — форсмажорные обстоятельства (землетрясение, наводнение, засуха и т.п.).

На втором этапе проводят количественный анализ, в процессе которого рассчитывают изменения критериев проекта в зависимости, от выбранных показателей. Наиболее распространенные методы: анализ чувствительности, анализ сценариев, метод «Монте-Карло».

Анализ чувствительности включает в себя рассмотрение влияния отдельных исходных факторов на конечный результат проекта. Рассчитывают базисный вариант, затем только одна переменная исследуется на риск, т.е изменяет свое значение. На основании этого определяют новое значение используемого критерия. Затем оценивают процентное изменение критерия по отношению к базисному варианту и исчисляют показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на 1% (эластичность изменения критерия по данному фактору).

Сущность анализа сценариев заключается в одновременном изменении всей группы факторов. Рассчитывают пессимистический сценарий возможного изменения переменных и оптимистический сценарий. На этой основе появляются новые значения чистой текущей стоимости и внутренней нормы рентабельности. Эти показатели сравнивают с базисными и дают необходимые рекомендации.

Метод «Монте-Карло» воссоединяет методы анализа чувствительности и анализа сценариев на базе вероятностного подхода. Он очень сложен и применяется только при использовании программирования. Итог этого анализа — распределение вероятностей возможных результатов проекта, на основании чего принимают решения о степени риска данного проекта.

При принятии решений о капиталовложениях не следует забывать, что ни один из методов оценки не может предусмотреть все возможные риски и их последствия.

Контрольные вопросы

1. В чем состоит отличие управленческих краткосрочных решений от долгосрочных?

2. В чем заключается сущность инвестиционной деятельности?

3. Что такое капитальные вложения?

4. Какие нормативные документы регламентируют порядок осуществления инвестиционной деятельности?

5. Могут ли инвестиционные решения быть краткосрочными?

6. Почему для принятия решения о капиталовложениях требуется проводить экономические расчеты?

7. Какие факторы влияют на принятие решений об инвестициях?

8. Какие показатели оценки капитальных вложений вам известны?

9. С какой целью проводится анализ эффективности инвестиций?

10. В чем отличие динамических методов анализа эффективности капиталовложений от статических?

11. Какие статические методы оценки капиталовложений вы знаете?

12. В чем сущность статических методов анализа?

13. По какой формуле рассчитывается период окупаемости капиталовложений?

14. Охарактеризуйте динамические методы анализа эффективности инвестиций.

15. Что такое дисконтирование?

16. Назовите преимущества метода дисконтирования.

17. Что характеризует чистая дисконтированная стоимость?

18. В чем состоит сущность метода чистой дисконтированной стоимости?

19. Когда должен проводиться анализ инвестиционных рисков?

20. В чем заключается отличие качественного анализа рисков от количественного анализа?

21. Все ли инвестиционные проекты имеют строительные риски?

22. Какова цель количественного анализа инвестиционных рисков?

23. Какие еще методы анализа инвестиционных рисков вам известны?

24. Почему тема принятия решений о капиталовложениях рассматривается в рамках бухгалтерского управленческого учета?

Задания

Задача 10.1. Производственное предприятие «Стимул» решило инвестировать средства в расширение производства. Для этого необходимо приобрести новое оборудование, которое выпускается на трех различных заводах и имеет разные экономические характеристики, представленные в табл. 10.1.

Таблица 10.1

(руб.)

| Показатель | Оборудование завода | |

| X | Y | Z |

| Стоимость единицы оборудования Прибыль, приносимая одной единицей оборудования в год | 150 000 176 000 15 000 16 000 | 190 000 20 000 |

Используя метод окупаемости, определите, в оборудование какого завода вы рекомендуете предприятию «Стимул» инвестировать средства. Ответ поясните.

Задача 10.2.Частное лицо имеет капитал 500 000 руб., который может быть свободно использован только в течение одного года. Банк предлагает два инвестиционных проекта.

1-й проект: открыть депозит, по которому выплачивается 35% годовых;

2-й проект: положить капитал в банк на трехмесячный вклад под 32% годовых.

Какой из проектов более привлекателен?

Задача 10.3.У предприятия имеется свободный денежный капитал в размере 100 000 руб., который может быть вложен в инвестиционный проект. Предполагается получить от инвестиционного проекта в первый год прибыль в сумме 55 000 руб., во второй год — в размере 45 000 руб., в третий год — 30 000 руб. Депозит предполагает получение 10% годовых.

Используя метод чистой дисконтированной стоимости, определите, является ли данный инвестиционный проект прибыльным.

Задача 10.4. Круководителю фирмы поступило предложение о капиталовложении в размере 150 000 руб. Денежные поступления составят 100 000 руб. ежегодно в течение четырех лет. Минимальная желаемая норма прибыли — 10%.

Определите чистую приведенную стоимость.

Задача 10.5.Предприятие решило приобрести ценные бумаги, которые дают ежегодно 8% прибыли на вложенный капитал.

Определите, какую сумму денежных средств следует вложить в эти ценные бумаги, чтобы будущая стоимость инвестируемого капитала через два года составила 332 800 руб.

Задача 10.6.У фирмы есть свободный денежный капитал в размере 1 000 000 руб., который она может инвестировать в проект, приносящий прибыль в течение трех лет: в 1-й год — 300 000 руб.; во 2-й год - 500 000 руб.; в 3-й год - 500 000 руб.

Следует ли инвестировать средства в данный проект, если процент дисконтирования составляет: 10%, 15%, 20%.

Задача 10.7.Проект требует инвестиций в размере 150 000 руб. и рассчитан на 15 лет. В первые пять лет дохода не будет, но в последующие 10 лет ежегодный доход составит 50 000 руб.

Принимать ли проект, если коэффициент дисконтирования составляет 15%?

Задача 10.8.Проект требует инвестирования в размере 8 000 000 руб. и предполагает получение ежегодной прибыли в сумме 1600 000 руб. в течение 15 лет.

Следует ли инвестировать средства в данный проект, если коэффициент дисконтирования равен 15%?

ТЕМА 11