Основные направления долгосрочного инвестирования

В финансовом менеджменте инвестирование означает приобретение реальных или финансовых активов с целью получения будущих выгод.

Инвестиции представляют собой денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, лицензии, кредиты, любое имущество, имущественные права или интеллектуальные ценности, вкладываемые в объекты предпринимательской и другой деятельности с целью получения прибыли (дохода).

Различают капиталообразующие (реальные), финансовые и интеллектуальные инвестиции.

К реальным инвестициям относятся затраты на материальные (производственные) объекты или услуги, которые будут использоваться, принося выгоды владельцу. К реальным инвестициям можно отнести также затраты, связанные со строительством и приобретением объектов непроизводственного назначения.

Вложение средств в приобретение ценных бумаг, долевое участие в деятельности другого предприятия, займы под векселя или иные долговые обязательства представляют собой финансовые инвестиции. Цель финансовых инвестиций — получение дохода и сохранение капитала от обесценивания.

Интеллектуальные инвестиции включают вложение средств в подготовку кадров, передачу опыта, лицензии, ноу-хау, научные разработки и т.д.

Управление различными сферами деятельности хозяйствующего субъекта осуществляется в рамках единого стратегического плана, разработанного для проведения генеральной концепции развития предприятия. Существенной частью стратегического плана является план инвестиционного развития предприятия.

При изучении основных направлений долгосрочного инвестирования из совокупности факторов, оказывающих влияние на принятие управленческих решений, можно выделить следующие: производственно-экономический потенциал предприятия, привлекательность рынка, характеристика выпускаемой продукции, работ, услуг.

Под производственно-экономическим потенциалом подразумевается современный уровень технического развития основных фондов и технологий, достаточность объема собственных оборотных средств, наличие высококвалифицированного управленческого и производственного персонала, а также источников собственных и заемных средств финансирования.

Привлекательность рынка определяется его объемом, тенденциями роста, среднерыночной нормой доходности, возможностью входа в данный сегмент, уровнем спроса, предложения и конкуренции.

Характеристика изделий основана на показателях себестоимости и продажной цены, объеме реализации, уровне качества, технических и функциональных параметрах по сравнению с соответствующими показателями конкурирующей продукции.

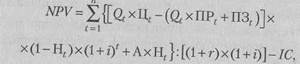

Основное место в принятии долгосрочных инвестиционных решений занимают жестко детерминированные факторные модели. В практической деятельности зарубежных предприятий широко используются модели факторного анализа фирмы Дюпон, например трехфакторная модель зависимости показателя рентабельности собственного капитала. Однако эффективное функционирование предприятия на рынке характеризуется не величиной прибыли, а объемом реальной денежной наличности, необходимой для своевременной компенсации произведенных издержек. В связи с этим используют показатель чистого денежного потока с учетом среднеотраслевой ставки инфляции, который можно представить в виде формулы

|

(122) где NPV — показатель чистого денежного потока, рассчитанный с учетом

среднеотраслевой ставки инфляции; п — количество лет t в планируемом периоде; Qt — объем реализованной продукции; Цг — цена единицы продукции; ПР( — переменные расходы на единицу продукции;

U3t — годовой объем постоянных затрат без амортизации; Ht — ставка налога на прибыль предприятия; А — амортизация основных фондов и нематериальных активов; 1С — инвестиционные затраты; г — реальная дисконтная ставка; i — ожидаемая ставка инфляции.

Использование НПВ-модели рекомендуется проводить в определенной последовательности. На первом этапе оцениваются величины постоянных показателей (1С, г, i, n, H). На втором этапе в результате регулирования значений переменных показателей (объема реализации, цены единицы продукции, переменных и постоянных затрат) проводится многовариантная оценка NPV. Далее из всего объема проведен-! ных исследований выбирают вариант с наивысшим значением NPV. В заключение формируются основные принципы инвестиционной политики с учетом соотношения переменных показателей, использованных в расчете лучшего варианта NPV. Таким образом, стратегия долгосрочного инвестирования предусматривает определение направлений инвестиционного развития предприятия, обеспечивающее положительную текущую стоимость денежных потоков.