Стоимость источников финансирования

1. Стоимость заемных источников финансирования

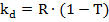

если R< 1,1*RЦБ РФ (ставка рефинансирования ЦБ РФ)

R - ставка процентов по кредиту

T – ставка налога на прибыль

если R>1,1RЦБ РФ

2. Стоимость источника «облигационный займ»

N – номинал облигации

p – ставка процентов по облигационному займу в долях

P – чистая выручка от размещения облигаций

k – срок займа, лет

T – ставка налога на прибыль

3. Стоимость источника собственный капитал.

Это норма доходности, которую требуют инвесторы от обыкновенных акций, сумма дивидендной и капитальной доходности. При расчете стоимости источника не учитывается налоговая экономия, поскольку платежи осуществляются из чистой прибыли.

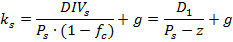

Стоимость источника «привилегированные акции»

- фиксированный дивиденд по префакции

- фиксированный дивиденд по префакции

- рыночная цена префакции

- рыночная цена префакции

- затраты на эмиссию, %

- затраты на эмиссию, %

Стоимость источника «обыкновенные акции»

А) Модель оценки доходности финансовых активов (CAPM)

Описывает зависимость между показателями доходности и риска индивидуального финансового актива и рынка в целом.

Согласно модели САРМ совокупный риск имеет две составляющие:

· несистематический риск – вариация доходности, возникающая в связи с факторами, связанными с конкретной фирмой;

Факторы риска: научно-технические достижения, проблемы с оборудованием, персоналом. Этот риск можно исключить, включая в портфель разные типы ценных бумаг, отобранных случайным образом;

· систематический риск – вариация доходности всех ценных бумаг, обращающихся на рынке.

Факторы риска: инфляция, процентные ставки, валютные курсы, налоги. При расчете стоимости источника «собственный капитал» возникают три проблемы: оценка доходности безрисковых инвестиций, оценка доходности инвестиций со средним уровнем риска и оценка рискованности инвестиций по сравнению со средним рыночным уровнем риска.

Безрисковым называется актив, фактическая доходность которого совпадает с ожидаемой, а дисперсия доходности равна нулю, т.е. отсутствует волатильность (неустойчивость, нестабльность). Безрисковая доходность может определяться следующими показателями:

· доходностью российских государственных безкупонных облигаций;

· доходностью американских государственных облигаций;

· ставкой заимствований крупнейших корпоративных заемщиков;

· ставкой по валютным депозитам крупнейших банков;

· темпом прироста экономики.

Доходность инвестиций со средним уровнем риска оценивается как доходность рыночного портфеля, т.е. акций, включенных в рыночный портфель, используемый для расчета индекса. Разность среднерыночной и безрисковой доходности в развитых странах оценивается приблизительно на уровне 5-7%.

Оценка рискованности акций относительно среднего рыночного риска определяется коэффициентом  , который показывает, в какой степени изменится доходность акции при изменении доходности фондового рынка в целом (значения

, который показывает, в какой степени изменится доходность акции при изменении доходности фондового рынка в целом (значения  , как правило, находится в интервале от 0,8 до 1,2, однако могут быть и отрицательными. Коэффициент

, как правило, находится в интервале от 0,8 до 1,2, однако могут быть и отрицательными. Коэффициент  , характеризующий рискованность предприятия, зависит от трех факторов:

, характеризующий рискованность предприятия, зависит от трех факторов:

• вида деятельности. Отрасли с высокой степенью цикличности имеют более высокие значения  , поскольку являются более рискованными;

, поскольку являются более рискованными;

• уровня операционного рычага. Чем больше постоянных издержек и больше уровень операционного рычага, тем менее стабильна прибыль и больше коэффициент

• уровня финансового рычага. Чем больше финансовые издержки, тем выше уровень финансового рычага и тем выше коэффициент  .

.

Б) Метод дисконтирования денежного потока:

- рыночная цена обыкновенной акции

- рыночная цена обыкновенной акции

z – затраты на размещение

D1, D2 – размер дивидендов в каждом периоде.

Модель Гордона (если темп прироста дивидендов постоянен)

– величина ожидаемого дивиденда на 1 обыкновенную акцию в расчете на 1 год

– величина ожидаемого дивиденда на 1 обыкновенную акцию в расчете на 1 год

- рыночная цена обыкновенной акции

- рыночная цена обыкновенной акции

g – темп роста дивиденда

В) Метод «доходность облигаций + премия за риск»

M – премия за риск M=

- стоимость облигационного займа

- стоимость облигационного займа

М может варьироваться от 3,5 % для стабильных экономик, до 8,5 % для экономик развивающихся стран. По многим российским компаниям обоснование барьерной ставки при принятии инвестиционных решений базируется на требуемой доходности по заемному капиталу. Тем самым менеджеры перекладывают работу оценки затрат на капитал на кредиторов, увеличивая ставку заимствований на премию в размере 4-5 % за риск собственника.

5. Стоимость источника «нераспределенная прибыль»

Если IRR  WACC, то проект следует принять

WACC, то проект следует принять

IRR – внутренняя норма доходности

Цена фирмы =

Важнейшая задача финансового менеджмента – определение оптимальной структуры финансирования организации. Концепция оптимальной структуры капитала включает оценку оптимального соотношения между собственным и заемным капиталом, которое позволяет максимизировать стоимость компании.

Теории структуры капитала:

• традиционная теория;

• современная теория;

• компромиссная теория.

Традиционная теория.

Основные положения традиционной теории структуры капитала:

1. Средневзвешенная стоимость капитала зависит от его структуры. Привлечение заемного капитала позволяет снизить средневзвешенную стоимость капитала, поскольку заемный капитал дешевле собственного. Однако его увеличение приводит к росту финансового риска и повышению стоимости как собственного, так и заемного капитала.

2. Существует оптимальная структура, минимизирующая средневзвешенную стоимость капитала и максимизирующая стоимость компании. Недостаток традиционной теории заключается в том, что количественно определить оптимальную структуру капитала невозможно.

3. Умеренный рост задолженности не вызывает немедленного удорожания собственного капитала. Но с определенного момента акционеры начинают требовать более высокой доходности вложенных средств.

4. Стоимость заемного капитала, сначала оставаясь неизменной, с определенного момента повышается вследствие увеличения финансового риска.

5. Использование заемного капитала позволяет снизить средневзвешенную стоимость капитала, но только если значение финансового рычага невысоко.

6. Основной задачей фирмы является поиск и реализация прибыльных проектов; решения о структуре капитала и выплате дивидендов вторичны. Влияние структуры капитала на самом деле имеет не столь большое значение, за исключением того случая, когда проект без заемных средств может не осуществиться.

Современная теория (теория Модильяни-Миллера). Авторы теории Франко Модильяни и Мертон Миллер в 1958 г. опубликовали статью, в которой было доказано, что стоимость любой фирмы определяется только ее будущими доходами и не зависит от структуры финансирования. Эта работа оказала большее влияние на практику управления финансами, чем все ранее опубликованные работы.

Основные положения современной теории структуры капитала следующие.

1. Теория построена на допущении существования идеальной экономической среды:

• отсутствия транзакционных затрат (брокерских комиссионных), издержек банкротства, налогов;

• равенства участников – ни один субъект не может влиять на рыночную цену, все участники (компании и частные лица) могут заимствовать под одинаковый процент.

2. Стоимость компании в условиях совершенного рынка зависит от ее дохода, полученного от основной деятельности, и от степени связанного с ней предпринимательского риска и не зависит от структуры капитала. При этом возможны временные различия в стоимости, которые исчезают вследствие арбитража.

3. С ростом доли заемных источников растет требуемая доходность собственного капитала. Ожидаемая доходность собственного капитала равна средневзвешенной стоимости капитала для бездолгового варианта финансирования, увеличенной на премию за финансовый риск.

Стоимость собственного капитала рассчитывается по формуле:

- средневзвешенная стоимость капитала для бездолгового варианта финансирования компании;

- средневзвешенная стоимость капитала для бездолгового варианта финансирования компании;

r – процент по заемному капиталу;

D, E – заемный и собственный капитал.

С учетом налогов формула примет вид:

4. Привлечение более дешевых заемных средств воспринимается акционерами как фактор увеличения риска, поэтому они требуют более высокой отдачи от собственного капитала; вследствие этого средневзвешенная стоимость капитала не снижается, а остается постоянной.

5. Стоимость заемного капитала остается постоянной вследствие отсутствия издержек банкротства, т.е. при увеличении финансового риска кредиторы не увеличивают процент по заемному капиталу.

6. Средневзвешенная стоимость капитала остается постоянной, так как включение в структуру финансирования более дешевых источников уравновешивается ростом рискованности и стоимости собственного капитала. Оптимальной структуры финансирования не существует.

Суть различий между традиционной и современной теориями капитала заключается прежде всего в том, что в соответствии с традиционной теорией акционеры некоторое время никак не реагируют на увеличение заемных средств, а в соответствии с современной теорией акционеры сразу же реагируют на привлечение заемного капитала, требуя увеличения доходности.

Компромиссная теория. Основные положения компромиссной теории структуры капитала (компромисс между экономией от снижения налоговых выплат и финансовыми издержками банкротства):

1. При принятии решений относительно структуры капитала необходимо учитывать два фактора, связанных с привлечением заемного капитала: издержки банкротства и налоговую экономию.

2. Издержки банкротства бывают двух видов: прямые и косвенные. Прямые издержки банкротства (затраты на судебные разбирательства, оплату юридических услуг) согут достигать 5-20 % стоимости компании. Косвенные издержки банкротства – это потери от снижения объема производства, увольнения наиболее квалифицированных сотрудников, удорожания финансовых ресурсов, снижения цен на активы и др.

3. Компромисс между налоговой экономией, которая стимулирует привлечение заемного капитала, и издержками банкротства, которые ему препятствуют, позволяет определить оптимальную структуру капитала.

4. Наличие определенной доли заемного капитала выгодно компании, поскольку позволяет снизить средневзвешенную стоимость капитала за счет налоговой экономии, однако чрезмерное его использование вредит, поскольку приводит к издержкам банкротства.

5. Для каждой компании существует своя оптимальная структура капитала.

Для обоснования структуры капитала используются различные подходы, в том числе минимизация средневзвешенной стоимости капитала, максимизация стоимости акции, максимизация показателя прибыли на одну акцию, а также достижение заданных показателей финансовой устойчивости.

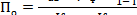

Определение оптимальной структуры капитала на основе максимизации прибыли на одну акцию. Базовая прибыль на одну акцию (earnings per share, EPS) рассчитывается по формуле

- операционная прибыль;

- операционная прибыль;

– дивиденды по префакциям;

– дивиденды по префакциям;

- количество обыкновенных акций.

- количество обыкновенных акций.

Привлечение дополнительного капитала приводит к увеличению операционной прибыли, но в то же время:

• заемный капитал увеличивает финансовые расходы и уменьшает базовую прибыль;

• привилегированные акции приводят к увеличению дивидендных выплат и уменьшают базовую прибыль;

• дополнительная эмиссия обыкновенных акций приводит к увеличению количества акций и уменьшению базовой прибыли.

На основе этой формулы определяется наиболее выгодный источник капитала при заданной операционной прибыли. Так, при минимальном значении операционной прибыли организация не может позволить себе привлечение заемных и гибридных (привилегированные акции) источников, поскольку постоянные процентные и дивидендные выплаты, сопровождающие привлечение этих источников, уменьшают прибыль. В этом случае единственным возможным источником капитала является выпуск обыкновенных акций. При увеличении операционной прибыли для организации становятся доступными такие источники финансирования, как долговое и гибридное финансирование. Для определения границ использования альтернативных источников финансирования, в частности долгового, гибридного и долевого, используется формула, которая уравнивает прибыль на одну акцию при использовании в качестве источника финансирования долевого финансирования (левая часть уравнения) и долгового или гибридного финансирования (правая часть):

– операционная прибыль (прибыль до уплаты процентов и налога) при дополнительном финансировании;

– операционная прибыль (прибыль до уплаты процентов и налога) при дополнительном финансировании;

,

,  – количество обыкновенных акций соответственно до дополнительной эмиссии и после нее;

– количество обыкновенных акций соответственно до дополнительной эмиссии и после нее;

- финансовые расходы (проценты к уплате);

- финансовые расходы (проценты к уплате);

– дивиденды по префакциям.

– дивиденды по префакциям.

Для определения прибыли, отражающей равновыгодность (безразличие) альтернатив финансирования с позиции прибыли на одну акцию, используется формула

Кроме прибыли на акцию при выборе источника капитала должен оцениваться риск: чем он выше, тем предпочтительнее финансирование за счет обыкновенных акций. Поскольку финансирование за счет обыкновенных акций не имеет постоянных издержек, это самый безопасный источник финансирования, который можно использовать при нестабильной прибыли; если ожидается стабильная прибыль заемный капитал и привилегированные акции предпочтительнее.

Определение оптимальной структуры финансирования на основе целевых показателей финансовой устойчивости. Одна из самых популярных аналитических процедур обоснования структуры финансирования организации – определение структуры источников на основе заданных абсолютных и относительных показателей финансовой устойчивости.

I. Абсолютные показатели финансовой устойчивости, а именно заданные параметры ликвидности баланса и целевой тип финансовой устойчивости, позволяют определить потребность в источниках финансирования организации. Ликвидность баланса оценивается использованием функционального подхода, суть которого заключается в достижении сбалансированности активов и пассивов по функциям. Эта методика иллюстрирует функциональное равновесие между активами и источниками их финансирования в основных циклах хозяйственной деятельности (инвестиционный, операционный и денежный циклы).

Суть концепции ликвидности функционального баланса можно представить как ряд соотношений активов, сгруппированных по их функциям, с пассивами, сгруппированными по признаку функционального соответствия активам (табл.).

Оценка ликвидности баланса (функциональный подход)

| Актив баланса | Соотношение | Пассив баланса | Излишек / Дефицит |

| А4 (внеоборотные активы) | < | П4 (капитал и резервы) + П3 (долгосрочные пассивы) | П4+П3-А4 |

| А№ (запасы и НДС по приобретенным ценностям) | > | П1 (кредиторская задолженность) | А3-П1 |

| А2 (деб. задолженность и прочие оборотные активы) + А1 (денежные средства и краткосрочные финансовые вложения) | > | П2 (краткосрочные кредиты и займы) | А2+А1-П2 |

Логика этих соотношений такова.

1. Бессрочные источники (собственный капитал) и долгосрочные обязательства функционально связаны с внеоборотными активами, поскольку служат источником их финансирования. Кроме того, устойчивые источники, являясь основой стабильности организации, частично должны финансировать и оборотные активы. Именно поэтому необходимо, чтобы бессрочные источники и долгосрочные обязательства были больше внеоборотных активов.

2. Кредиторская задолженность функционально связана с запасами, поскольку, в соответствии с логикой этой методики, служит источником их финансирования. При этом объем запасов должен превышать задолженность, чтобы по мере естественного преобразования запасов в денежные средства организация могла гарантированно погашать свою кредиторскую задолженность.

3. Краткосрочные кредиты и займы являются источниками финансирования дебиторской задолженности и наиболее ликвидных активов (денежных средств и краткосрочных финансовых вложений). Для признания баланса ликвидным необходимо, чтобы стоимость этих активов превышала краткосрочные кредиты и займы.

Размер источников определяется таким образом, чтобы по всем трем соотношениям был достигнут излишек, который, однако, не должен быть существенным. Для определения потребности в источниках капитала на основе модели ликвидности баланса используются соотношения, привод денные в табл.

Определение потребностей в источниках финансирования с использованием модели ликвидности баланса (функцион подход)

| Соотношения при наличии дефицитов | Соотношения при наличии излишков |

П4 + П4 +  П3 > П3 >  А4 А4 |  П4 + П4 +  П3 < П3 <  А4 А4 |

П1 < П1 <  А3 А3 |  П1 > П1 >  А3 А3 |

П2 < П2 <  А2 + А2 +  А1 А1 |  П2 > П2 >  А2 + А2 +  А1 А1 |

Структура финансирования организации определяет степень (тип) ее финансовой устойчивости, которая зависит от того, какими источниками она финансирует свой операционный цикл. Если эти источники устойчивы, то нет угрозы срыва производственного процесса из-за дефицита источников финансирования и, следовательно, нет угрозы финансовой устойчивости. Теоретической предпосылкой расчетов является то, что основным источником финансирования производственного цикла (запасов) должны быть устойчивые источники: в этом случае минимизируется риск нарушения производственного процесса из-за недостаточности источников финансирования. Различают четыре типа финансовой устойчивости организации, которые характеризуются разной степенью риска и разными затратами на финансирование (табл.).

Характеристика типов финансовой устойчивости

| Тип устойчивости | Источник финансирования запасов в сумме с НДС | Оценка риска и затрат на финансирование |

| Абсолютный | Собственные оборотные средства | Минимальный риск, самые высокие затраты на финансирование (собственный капитал – самый дорогой источник, к тому же оплачиваемый из чистой прибыли) |

| Нормальный | Собственные оборотные средства и долгосрочные обязательства | Низкий риск, достаточно высокие затраты на финансирование |

| Неустойчивый | Собственные оборотные средства, долгосрочные обязательства и краткосрочные кредиты и займы | Риск высокий, если организация недостаточно кредитоспособна и возможны проблемы с возобновлением краткосрочных кредитов и займов, затраты на финансирование достаточно низкие |

| Предкризисный | Собственные оборотные средства, долгосрочные обязательства, краткосрочные кредиты и займы, кредиторская задолженность | Риск самый высокий, если есть проблемы с возобновлением кредитов и займов и если кредиторская задолженность сформирована перед недружественными организациями; затраты минимальны |

Для установления потребностей в разных источниках капитала с учетом заданного типа финансовой устойчивости используются следующие неравенства.

Абсолютная финансовая устойчивость:

СОС > 3,

где 3 – запасы и НДС по приобретенным ценностям;

СОС — собственные оборотные средства.

Нормальная финансовая устойчивость:

СОС + ДО>3,

где ДО – долгосрочные обязательства.

Неустойчивое финансовое состояние:

СОС + ДО + КК>3,

где КК – краткосрочные кредиты и займы.

Предкризисное финансовое состояние, на грани банкротства:

СОС + ДО + КК <3.

Обосновывая необходимость того или иного типа финансовой устойчивости следует учитывать особенности организации:

• некредитоспособной организации со слабой рыночной позицией (невозможность использовать средства контрагентов в виде полученных авансов и кредиторской задолженности) лучше придерживаться соотношений, характерных для абсолютной финансовой устойчивости;

• кредитоспособной организации со слабой рыночной позицией целесообразно ориентироваться на соотношения нормального типа финансовой устойчивости;

• кредитоспособной организации с сильной рыночной позицией можно ориентироваться на соотношения неустойчивого или даже предкризисного типа финансовой устойчивости.

II. Для определения оптимальной структуры финансирования на основе относительных показателей финансовой устойчивости используются показатели двух видов финансовой устойчивости: балансовой и операционной.

Под балансовой понимается финансовая устойчивость, обеспечиваемая балансовыми показателями, т.е. наличием ликвидных активов и устойчивых источников финансирования. Для оценки балансовой финансовой устойчивости используются коэффициенты ликвидности и структуры финансирования.

Коэффициенты ликвидности

| Коэффициент ликвидности | Формула расчета | Предел значений | Характеристика |

| Абсолютной |  | > 0,05-0,1 | Показывает, какую часть краткосрочных обязательств организация может погасить немедленно |

| Промежуточной |  | > 0,7-1 | Показывает, какую часть краткосрочных обязательств организация может погасить по мере погашения дебиторской задолженности |

| Текущей |  | > 1-2 | Показывает, какую часть краткосрочных обязательств организация может погасить в течение операционного цикла |

Коэффициенты структуры финансирования

| Показатель | Формула расчета | Предел значений | Характеристика |

| Коэффициент автономии |  | > 0,5 | Показывает, какова доля бессрочных источников финансирования в пассиве баланса. Показатель зависит от вида деятельности организации и от структуры ее активов |

| Коэффициент финансовой устойчивости |  | > 0,75 | Показывает, какова доля устойчивых источников финансирования в пассиве баланса |

| Коэффициент финансовой активности (плечо финансового рычага) |  | < 1 | Показывает, сколько заемного капитала организация смогла привлечь на 1 рубль собственного капитала |

| Обеспеченность оборотных активов собственными оборотными средствами |  | > 0,1 | Показывает, какую часть оборотных активов организация финансирует за счет собственных средств |

| Маневренность собственного капитала |  | > 0,1 | Показывает, какая часть собственного капитала находится в маневренной или ликвидной форме (в виде оборотных активов) и, следовательно, может быть выведена из организации за достаточно короткий срок |

Под операционной понимается финансовая устойчивость, обеспечиваемая выручкой, прибылью и денежным потоком по текущей деятельности. Для оценки операционной финансовой устойчивости используются показатели достаточности денежного потока для обслуживания обязательств. Для обоснования оптимальной стратегии финансирования необходимо сначала определить критериальные значения показателей, а затем – структуру финансирования, удовлетворяющую заданным критериям.

Показатели достаточности денежного потока для обслуживания обязательств

| Показатель | Формула расчета | Предел значений | Характеристика |

| Степень платежеспособности общая |  | <12 | Показывает, сколько месяцев потребуется организации для погашения своих обязательств, если на эти цели она будет направлять всю выручку от продажи продукции |

| Степень платежеспособности по кредитам и займам |  | <9 | Показывает, сколько месяцев потребуется организации для погашения кредитов и займов |

| Степень платежеспособности по кредиторской задолженности |  | <1,5 | Показывает, сколько месяцев потребуется организации для погашения кредиторской задолженности |

| Коэффициент покрытия процентов прибылью |  | >2 | Показывает, во сколько раз операционная прибыль превышает финансовые расходы |

| Коэффициент покрытия процентов и основной суммы долга прибылью |  | >0,5 | Показывает, во сколько раз операционная прибыль превышает финансовые расходы и основную сумму задолженности |

| Коэффициент покрытия процентов и основной суммы долга прибылью и амортизацией |  | >1 | Показывает, во сколько раз операционная прибыль в сумме с амортизацией превышает финансовые расходы и основную сумму задолженности |

| Отношение долга (кредиты и займы) к сумме прибыли и амортизации |  | <1 | Показывает соотношение задолженности организации по кредитам и займам с ее годовым денежным потоком от текущей деятельности (сумма прибыли и амортизации) |

- выручка от продажи продукции за год;

- выручка от продажи продукции за год;

- операционная прибыль (прибыль до уплаты процентов и налога на прибыль);

- операционная прибыль (прибыль до уплаты процентов и налога на прибыль);

- амортизация за рассматриваемый период;

- амортизация за рассматриваемый период;

- финансовые расходы организации, т.е. проценты к уплате.

- финансовые расходы организации, т.е. проценты к уплате.

Размер источников финансирования рассчитывается с использованием представленных неравенств следующим образом:

Рассчитанная таким образом структура финансирования будет обеспечивать заданные нормативы операционной и балансовой финансовой устойчивости организации.