Оценка оптимальной структуры капитала инвестиционного проекта

Аналитические подходы в обосновании структуры инвестиционного капитала

Ендовицкий Д.А

Поделиться в соц. сетях

Журнал "Аудит и финансовый анализ"

Проблема финансирования, как правило, является последним камнем преткновения для многих вполне обоснованных и достаточно рентабельных инвестиционных проектов. После того как были определены стратегические направления и наиболее приемлемые финансовые ориентиры развития коммерческой организации, идентифицированы возможности реализации успешных инвестиционных предложений с учетом внутренних возможностей реципиента и состояния внешней среды бизнеса, согласованы условия и сроки взаимодействия организации с прочими хозяйствующими субъектами (поставщиками, подрядчиками, покупателями, различного рода посредниками) возможен срыв ранее достигнутых договоренностей с заимодавцами (кредиторами), средства которых будут составлять большую часть инвестиционного капитала. Помимо чисто объективных причин нежелания инвестировать средства в проекты, осуществляемые различными хозяйствующими субъектами (недостаточная финансовая устойчивость и небезупречная кредитная история фирмы; слабая проработка инвестиционных предложений; отсутствие достаточного объема высоколиквидного имущества, представляемого в залог; длительный срок окупаемости проекта; деятельность в отраслях с повышенным уровнем риска; невысокая репутация руководителя организации; отсутствие гарантий со стороны государственных органов исполнительной власти и прочих кредитных организаций; невысокие оценки уровня объективности результатов, заявленных в бизнес-плане инвестиционного проекта в ходе предварительной его экспертизы), инвесторов может не устраивать структура средств финансирования конкретного варианта капиталовложений.

Как показывает практика, при наличии благоприятных условий для осуществления инвестиционного кредитования ссудозаемщик может обосновано рассчитывать на получение недостающих ему средств только в том случае, если значительная часть потребности в инвестиционном капитале будет покрываться им самим из собственных источников финансирования. При этом минимально допустимая доля собственного капитала в зависимости от уровня проектного риска и кредитоспособности заемщика будет находится в пределах от 25 до 50 %. Определенным образом это подтверждается данными Госкомстата РФ о структуре средств финансирования долгосрочных инвестиций в 1998 г. (по крупным и средним хозяйствующим субъектам). Согласно этим данным доля кредитов банка, заемных средств прочих организаций и средств внебюджетных фондов в общем объеме финансирования составляет всего лишь 19,8 %, тогда как доля внутренних источников собственных средств (амортизации и прибыли, направленной на финансирование капиталовложений) составляет 53,1 %. В этих условиях по прежнему актуальной остается проблема качественной разработки современных аналитических подходов, связанных с обоснованием оптимальной структуры средств финансирования долгосрочных инвестиций. В рамках этих вопросов существенное место занимает проблема правильного выбора критерия оценки, на основе которого будет сделан рациональный выбор того или иного варианта структуры инвестиционного капитала. В данной статье мы остановимся всего лишь на трех таких критериях оценки, которые, по нашему мнению, достаточно полно учитывают интересы различных участников процесса долгосрочного инвестирования в обосновании рациональной структуры капитала.

В качестве различных источников средств, направляемых на финансирование долгосрочных инвестиций, в теории и практике финансового анализа традиционно выделяют собственный и заемный капитал (группировка средств осуществляется в зависимости от экономического содержания (природы) различных источников инвестиционного капитала). В частности подразделение на собственный и заемный капитал позволяет финансовым аналитикам объективно оценить среднюю взвешенную цену инвестированного в проект капитала. Однако такая классификация источников средств финансирования долгосрочных инвестиций в определенной мере противоречит классификации данных источников, используемой в отечественной системе бухгалтерского учета и государственного статистического наблюдения, где различные источники финансирования выделяются в две обособленные группы в зависимости от места возникновения средств (генерирование средств осуществляется самим хозяйствующим субъектом или капитал привлекается из вне). Согласно ст. 9 Федерального Закона РФ “Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений” финансирование капиталовложений осуществляется за счет собственных и (или) привлеченных средств. Используя в качестве информационной базы данные Приложения к бухгалтерскому балансу ф. № 5 (раздел “Движение средств финансирования долгосрочных инвестиций и финансовых вложений”), можно более детально раскрыть содержание понятий “собственные” и “привлеченные” средства. К собственным источникам средств относятся: начисленные суммы амортизации основных средств (стр. 411) и нематериальных активов (стр. 412); отчислений в фонд накопления и прибыли, остающейся в распоряжении организации в качестве финансового обеспечения капитальных вложений (стр. 413); прочие средства (стр.414). К привлеченным средствам в данной форме бухгалтерской отчетности относят: кредиты банков (стр. 421); займы прочих организаций (стр. 422); долевое участие в строительстве (стр. 423); бюджетные ассигнования (стр. 424); средства внебюджетных фондов (стр. 425); прочие средства (стр. 426).

К сожалению, в данной классификации достаточно полно не представлен такой важнейший источник финансирования капиталовложений как средства, полученные за счет выпуска корпоративных ценных бумаг. Только лишь в унифицированной форме федерального государственного статистического наблюдения № П-2 “Сведения об инвестициях” (Раздел 3. Источники инвестиций) дается более чем скромное упоминание об этом источнике, отнесенного к прочим средствам и входящего в состав привлеченного капитала (стр. 50). В частности, к ним предлагается относить средства, ранее не перечисленные в стр. 44 - 49, в том числе из них выделяются средства от эмиссии акций (стр. 51).

По нашему мнению, в ходе обоснования оптимальной структуры средств финансирования целесообразно использовать несколько другую классификацию. Подразделение собственного капитала на внешние (за счет эмиссии акций) и внутренние (за счет амортизации и части прибыли) источники средств, а также выделение кредитов банка, займов прочих организаций, средств, поступающих за счет выпуска корпоративных облигаций, бюджетных ассигнований и пр. в отдельную обособленную группу заемных источников финансирования позволит финансовым аналитикам учесть специфические цели, стоящие отдельно перед акционерами (владельцами) компании и ее кредиторами. Кроме того становится возможным детерминация уровня финансового риска, дополнительно возлагаемого на собственников компании, напрямую связанного с постоянными финансовыми издержками по обслуживанию инвестированного капитала и долей заемных средств в общем объеме финансирования долгосрочных инвестиций.

В процессе финансово-инвестиционного анализа мы обращаем внимание на сложную проблему оценки качественного уровня прибыли, являющейся важнейшим внутренним источником финансирования капиталовложений. Ни для кого не секрет, что наличие прибыли, рассчитанной по российским стандартам бухгалтерского учета, еще не является гарантией фактического наличия у компании реальных денежных средств. Справедлива и обратная ситуация, даже если по данным бухгалтерского учета предприятие не получило прибыль (либо она не столь значительна) у коммерческой организации все же могут иметься достаточные собственные денежные ресурсы для приобретения отдельных объектов основных средств.

Оценивая накопленный опыт в решении такого рода вопросов и, безусловно, используя результаты собственных исследований, мы пришли к выводу, что для обоснования структуры капитала можно использовать следующие критерии оценки: скорость возврата инвестированного капитала; показатель рентабельности собственного капитала; показатель “прибыль на акцию”; средняя взвешенная цена капитала. Рассмотрим методику использования каждого критерия оценки.

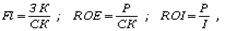

Важную роль в процессе обоснования оптимальной структуры средств финансирования играют показатели финансового рычага (Fl), рентабельности собственного капитала (ROE), рентабельности инвестированного (постоянного) капитала (ROI). Данный набор показателей используется для оценки воздействия структуры капитала на уровень эффективности конкретного варианта капиталовложений. Вышеперечисленные показатели исчисляются по следующим формулам:

где

ЗК - величина заемного капитала, тыс. руб. ;

СК - величина средств из внешних (за счет эмиссии акций) и внутренних (амортизация и прибыль) источников собственного капитала компании, тыс. руб.;

Р - величина проектной прибыли до налогообложения и выплаты процентов, тыс. руб. ;

I - объем финансирования долгосрочных инвестиций (постоянный капитал: СК + ЗК), тыс. руб.

Показатель ROE, исчисленный с использованием чистой прибыли и после уплаты процентных платежей можно представить в следующем виде:

,

,

где tax - ставка налога и прочих отчислений с прибыли предприятия, коэффициент ; r - средняя взвешенная ставка процента по заемным средствам финансирования, коэффициент

Для того чтобы определить степень воздействия структуры капитала на уровень эффективности долгосрочного инвестирования, в качестве критерия оптимизации можно использовать рентабельность собственного капитала (целевого показателя, учитывающего интересы владельцев компании). В этом случае можно составить детерминированную модель зависимости показателя ROE от влияния на его уровень рентабельности инвестированного капитала (эффективности капиталовложений по всем источникам финансирования) и финансового рычага (показателя структуры инвестированного капитала). Данная модель зависимости может быть выведена следующим образом:

Вышеприведенная модель зависимости наглядно иллюстрирует так называемый

эффект финансового рычага. Если общий уровень эффективности капиталовложений перед выплатой процентных и дивидендных платежей (ROI) превышает процентную ставку по заемным средствам финансирования, то финансовый рычаг будет увеличивать рентабельность собственного капитала. И наоборот, если рентабельность инвестированного капитала будет ниже, чем норма процента по заемным средствам финансирования, Fl будет снижать уровень эффективности вложения капитала собственников (акционеров) компании - реципиента. Отсюда можно сделать вывод: финансовые аналитики, учитывая в первую очередь интересы владельцев компании, имеют реальную возможность оптимизировать структуру капитала инвестиционного проекта за счет выбора такого ее варианта, при котором достигается максимальный уровень эффективности использования собственного капитала. Однако при этом не стоит забывать, что с увеличением в структуре капитала доли заемных источников вместе с показателем ROE возрастает степень финансового риска, связанного с повышением вероятности невыплаты по своим долговым обязательствам перед кредиторами (заимодавцами). Этот риск дополнительно возлагается на собственников компании. Принимая эти моменты во внимание, более рациональным, на наш взгляд, было бы использование в качестве критерия оптимизации такого обобщающего показателя, который, с одной стороны, учитывал интересы собственников компании, с другой стороны, соединял в себе частные показателя рентабельности и финансового риска. В качестве такого критерия мы предлагаем использовать соотношение “рентабельность - финансовый риск”. Однако здесь возникает одна важная проблема: каким частным показателем мы будем определять уровень финансового риска ?

Для того чтобы детерминировать данный показатель мы сделали следующее допущение: в связи с тем, что цена заемного капитала уже включает компенсацию за риск инвестирования средств в конкретный вариант капиталовложений, надбавку в уровне рентабельности, связанную с финансовым риском (FR), можно найти как разницу между фактической величиной средней взвешенной цены инвестированного капитала (WACC) и этим же самым показателем, рассчитанным с использованием безрисковой ставки рентабельности (WACC rf). Вышеизложенное допущение можно представить математически следующем выражением:

где

kе - цена собственного капитала, коэффициент ;

r - средняя взвешенная ставка процента (фактическая или планируемая) по заемным средствам финансирования, коэффициент;

(r - rf) - надбавка в уровне рентабельности (премия) за финансовый риск, при условии 100 % кредитования конкретного варианта капиталовложений (за счет банковских кредитов, выпуска корпоративных облигаций, займов сторонних организаций и пр.), коэффициент ;

ЗК / (СК + ЗК) - доля заемных средств финансирования в общей величине инвестированного в проект капитала, коэффициент.

Полученное выражение FR позволяет сделать вывод о наличии прямой зависимости между уровнем финансового риска и долей заемных средств финансирования в общей величине инвестированного в проект капитала. Такого рода заключение полностью соответствует общепринятому пониманию экономической природы финансового риска, который по отношению к собственникам компании имеет переменный характер (для собственников компании FR это дополнительный риск, возникающий только при условии привлечения заемных источников финансирования).

Таким образом, соотношение “рентабельность - финансовый риск” (l ), используемое нами в качестве критерия оптимизации структуры капитала, может быть представлено следующей формулой:

при этом предлагается считать оптимальным тот вариант структуры капитала, в котором показатель l будет иметь наибольшее значение (l ® max).

Перед тем как рассмотреть на конкретном примере методику использования показателя l , на наш взгляд, необходимо упомянуть еще об одном критерии оценки, который также может быть использован для оптимизации структуры капитала. Таким показателем является срок окупаемости (РВ), характеризующий скорость возврата инвестированного капитала. В данном конкретном случае РВ рекомендуется рассчитывать с использованием показателя чистой прибыли, оставшейся после выплаты процентов, по следующей формуле:

,

,

где

I - потребность в капитале из всех источников финансирования, тыс. руб.

В качестве обязательного элемента любой методики экономического анализа выступают этапы проведения исследования того или иного процесса (явления). В ходе анализа и оценки оптимальной структуры капитала инвестиционного проекта мы рекомендуем придерживаться следующих этапов.

- Оценивается общая потребность в капитале вне зависимости от возможных источников финансирования (в нашем примере - 8750 тыс. руб. ).

- Определяется максимально возможная доля собственного капитала в общей величине средств, направленных на финансирование долгосрочных инвестиций (в нашем примере 50 %).

- Рассчитывается показатель “рентабельность - финансовый риск) для всех вариантов структуры инвестированного капитала (в табл. 1 стр. 10).

- Рассчитывается скорость возврата инвестированного капитала (в табл. 1 стр. 11).

- В пределах между наибольшей долей собственного капитала и его нулевым уровнем в общем объеме средств финансирования с использованием критериев максимума показателя l и минимума РВ определяется оптимальная комбинация средств, поступающих на финансирование долгосрочных инвестиций из различных источников.

Последовательность расчета обобщающих показателей рентабельности, риска, срока окупаемости и структуры капитала описана в специальной аналитической табл. 1.

С использованием данных, полученных в табл. 1, можно увидеть, что в указанных пределах (доля собственных средств распределяется от 0 до 50 %) показатель “рентабельность - риск” имеет максимальное значение при удельном весе заемного капитала, равном 60 % (l = 6,54). Однако, в случае доведения доли заемного капитала до 80% значение этого обобщающего показателя не столь существенно измениться в худшую сторону по сравнению с предыдущим и составит 6,48. Какой же вариант структуры инвестированного капитала предпочесть? По нашему мнению, оптимальным будет являться вариант с 60 процентным финансированием за счет заемных источников, так как в этом случае срок окупаемости инвестиционных мероприятий будет на 2,186 года меньше, чем при альтернативном варианте структуры капитала (6,434 года - 4,248 года).

Таблица 1

Оценка оптимальной структуры капитала инвестиционного проекта

| Показатели | Структура капитала, % (ЗК СК) | ||||||

| 0\ 100 | 20\ 80 | 40\ 60 | 50\ 50 | 60\ 40 | 80\ 20 | 100\ 0 | |

| А | |||||||

| Исходные данные для анализа структуры инвестиционного капитала | |||||||

| 1. Потребность в капитале из всех источников финансирования, тыс. руб. | 8 750 | 8 750 | 8 750 | 8 750 | 8 750 | 8 750 | 8 750 |

| 2. Величина собственного капитала, направленного на финансирование инвестиций, тыс. руб. | 8 750 | 7 000 | 5 250 | 4 375 | 3 500 | 1 750 | |

| 3. Величина заемного капитала, направленного на финансирование инвестиций, тыс. руб. | 1 750 | 3 500 | 4 375 | 5 250 | 7 000 | 8 750 | |

| 4. Безрисковая ставка рентабельности на финансовом рынке, коэффициент | 0,25 | 0,25 | 0,25 | 0,25 | 0,25 | 0,25 | 0,25 |

| 5. Средняя ставка процента по заемным средствам финансирования, коэффициент | 0,45 | 0,45 | 0,45 | 0,45 | 0,4 | 0,4 | 0,4 |

| 6. Годовая величина проектной прибыли до налогообложения и выплаты процентов, тыс. руб. | 6 400 | 6 400 | 6 400 | 6 400 | 6 400 | 6 400 | 6 400 |

| 7. Ставка налога и прочих отчислений с прибыли предприятия, коэффициент | 0,35 | 0,35 | 0,35 | 0,35 | 0,35 | 0,35 | 0,35 |

| Аналитические показатели | |||||||

8. Рентабельность собственного капитала ((стр.6  [1-стр.7] - стр.5 [1-стр.7] - стр.5  стр.3) / стр.2), коэффициент стр.3) / стр.2), коэффициент | 0,475 | 0,482 | 0,492 | 0,501 | 0,589 | 0,777 | - |

9. Уровень финансового риска ((стр.5 - стр.4)  стр.3 / стр. 1), коэффициент стр.3 / стр. 1), коэффициент | 0,04 | 0,08 | 0,1 | 0,09 | 0,12 | 0,15 | |

| 10. Показатель “рентабельность - риск” (стр.8 / стр.9), коэффициент | - | 12,05 | 6,15 | 5,01 | 6,54 | 6,48 | - |

11. Скорость возврата инвестированного капитала (срок окупаемости) (стр.1 / [стр.6  (1-стр.7) - стр.5 (1-стр.7) - стр.5  стр.3]), лет. стр.3]), лет. | 2,103 | 2,595 | 3,385 | 3,993 | 4,248 | 6,434 | 13,26 |

Таблица 2

Анализ текущей и будущей структуры капитала, с учетом альтернативных вариантов финансирования инвестиционных проектов

| Источники средств финансирования основной (производственной), финансовой и инвестиционной- деятельности | Текущее состояние по данным бухгалтерской отчетности на 1.01. 99 г | Объем и структура капитала с учетом дополнительно привлеченных средств на финансирование капиталовложений(по состоянию на 1.01. 2000 г.) | ||||

| коммерческой организации | Сумма | Удельный | Вариант А | Вариант В | ||

| средств, тыс. руб. | вес, % | Сумма средств, тыс. руб. | Удельный вес, % | Сумма средств, тыс. руб. | Удельный вес, % | |

| А | ||||||

| 1. Собственные средства финансирования | 120 000 | 63,0 | 120 000 | 32,0 | 300 000 | 80,0 |

| В том числе: Внутренние источники | 28 000 | 14,7 | 28 000 | 7,5 | 38 000 | 10,1 |

| из них: 1.1.1. Амортизация основных фондов и нематериальных активов | 8 000 | 4,2 | 8 000 | 2,1 | 8 000 | 2,1 |

| 1.1.2. Прибыль, направляемая на финансирование капвложений (в т.ч. фонд накопления) | 20 000 | 10,5 | 20 000 | 5,4 | 30 000 | 8,0 |

| 1.2. Внешние источники | 92 000 | 48,3 | 92 000 | 24,5 | 262 000 | 69,9 |

| из них: 1.2.1. Средства, полученные за счет эмиссии обыкновенных акций | 78 200 | 41,1 | 78 200 | 20,9 | 209 600 | 55,9 |

| 1.2.2. Средства, полученные за счет эмиссии привилегированных акций 1.2.3. Прочие средства | 13 800- | 7,2- | 13 800- | 3,6- | 52 400- | 14,0- |

| 2. Заемные средства финансирования | 70 500 | 37,0 | 255 000 | 68,0 | 75 000 | 20,0 |

| В том числе: 2.1. Банковские кредиты | 30 800 | 16,2 | 111 300 | 29,7 | 35 300 | 9,4 |

| 2.2. Займы прочих организаций | 39 700 | 20,8 | 39 700 | 10,6 | 39 700 | 10,6 |

| 2.3. Средства, полученные за счет эмиссии корпоративных облигаций | ---- | ---- | 80 000 | 21,3 | ---- | ---- |

| 2.4. Бюджетные ассигнования | ---- | ---- | --- | ---- | ---- | ---- |

| 2.5. Средства внебюджетных фондов | ---- | ---- | 24 000 | 6,4 | ---- | ---- |

| 2.6. Прочие средства | ---- | ---- | --- | ---- | ---- | ---- |

| 3. Итого средств финансирования | 190 500 | 375 000 | 375 000 |

Анализ изменений, происходящих в величинах показателей l и РВ, в зависимости от значения финансового рычага позволил нам сделать еще один весьма интересный вывод. Собственники компании, стремящиеся максимизировать рентабельность своих вложений за счет дополнительного привлечения заемных средств, должны быть готовы к существенному снижению скорости возврата инвестированного в проект капитала. В этом случае наглядно проявляется противоречие между желанием максимизировать свой личный доход и необходимостью неуклонного повышения (по крайней мере удержания на прежнем уровне) эффективности производственно-финансовой деятельности компании. В этой ситуации интересы собственников (акционеров) компании вступают в противоречие с экономическими интересами самой компании.

Другим обобщающим критерием, который, с одной стороны, учитывает интересы акционеров компании, а с другой стороны, влияет на изменение общей рыночной оценки предприятия - эмитента является показатель “доход на акцию” (ЕРS). Условия применения и порядок расчета этого аналитического показателя регламентируются Международными стандартами финансовой отчетности (стандарт № 33). Сфера применения EPS в целях оптимизации структуры капитала ограничивается только лишь реципиентами, акции которых имеют официально признанные котировки. Представим на конкретном примере методику оценки оптимальной структуры капитала, направленного на финансирование инвестиционного проекта, с использованием показателя EPS. На первом этапе анализа рекомендуется в специальной табл.2 по данным бухгалтерской отчетности определить текущую структуру и объем всех средств финансирования основной, финансовой и инвестиционной деятельности хозяйствующего субъекта; отдельно выявить средства, которые могут быть направлены на финансирование капиталовложений; провести взаимоувязку между потребностью в средствах финансирования долгосрочных инвестиций, имеющимися на эти цели финансовыми ресурсами и дополнительно привлекаемыми средствами из различных источников; отразить предполагаемые изменения в общей структуре капитала компании с учетом нескольких альтернативных вариантов финансирования долгосрочных инвестиций.

На основании данных табл. 2 можно определить потребность организации в дополнительных средствах финансирования (D К). Для варианта А показатель D К определяется по стр. 3 как разница между гр. 3 и гр. 1 (375 000 тыс. руб. - 190 500 тыс. руб. ), что составит 184 500 тыс. руб. Аналогично рассчитывается потребность в дополнительных средствах финансирования и по варианту В (стр.3: гр.5 - гр. 1). Величину показателя D К по варианту А можно разложить на следующие ее составляющие: инвестиционный кредит - 80 500 тыс. руб. (по стр.2.1.: гр.3 - гр.1); размещение корпоративных облигаций - 80 000 тыс. руб. (по стр.2.3.: гр.3 - гр. 1); средства внебюджетных фондов - 24 000 тыс. руб. (по стр.2.5.: гр.3 - гр.1). Величину показателя D К по варианту В можно также разложить на отдельные компоненты: часть прибыли, дополнительно направленная на финансирование капвложений - 10 000 тыс. руб. (по стр.1.1.: гр.5 - гр.1); средства, полученные за счет дополнительной эмиссии обыкновенных акций - 131 400 тыс. руб. (по стр.1.2.1.: гр.5 - гр.1); средства, полученные за счет дополнительной эмиссии привилегированных акций - 38 600 тыс. руб. (по стр.1.2.2.: гр.5 - гр.1); инвестиционный кредит - 4 500 (по стр.2.1.: гр.5 - гр.1).

В этом конкретном примере на основании информации бухгалтерской службы было определено, что организация в текущий момент времени располагает средствами, предназначенными на финансирование капиталовложений, в размере 28 000 тыс. руб. (по гр.1: стр.1.1.1. [амортизация ОФ и НА] + стр.1.1.2. [часть прибыли и средства фонда накопления]). Таким образом, с учетом наличия в текущий момент времени средств из внутренних источников общая потребность в финансировании инвестиционного проекта составляет 212 500 тыс. руб. (184 500 тыс. руб. + 28 000 тыс. руб. ).

В ходе анализа структуры капитала данные табл.2 необходимо дополнять информацией об объемах дополнительно привлеченных ресурсов и уровне постоянных финансовых издержек, связанных с обслуживанием средств коммерческой организации, поступивших из внешних источников финансирования. Для этих целей мы рекомендуем заполнять специальную аналитическую табл. 3. В процессе заполнения этой таблицы требуется рассмотреть методику расчета отдельных аналитических показателей. Последовательность оценки средней взвешенной ставки дивиденда по привилегированным акциям (вариант В) включает в себя следующие расчетные операции:

Þ средняя взвешенная величина годового дивидендного фонда по ПА равна:

Þ показатель “дивиденд на ПА”:

Þ показатель “дивиденд на ПА”:

16410 тыс. руб. / 3953 шт. = 4,15 тыс. руб.;

Þ средняя годовая ставка дивиденда по ПА: 4,15 тыс. руб. / 10 тыс. руб.  100% = 41,5%.

100% = 41,5%.

Методика расчета средней взвешенной годовой процентной ставки по банковскому кредиту включает в себя последовательность следующих расчетных операций:

· для варианта А:

Þ средние взвешенные годовые процентные платежи по банковскому кредиту:

Þ средняя годовая процентная ставка по банковскому кредиту составляет:

24943 тыс. руб. / 84467 тыс. руб.  100% = 29,53%;

100% = 29,53%;

· аналогично рассчитывается средняя процентная ставка по варианту В, которая равна 21,33 %.

Средняя взвешенная годовая процентная ставка по всем средствам из заемных источников финансирования определяется следующим образом:

Þ по варианту А:

Þ

Þ

Наибольший интерес в табл.3 вызывает показатель уровня постоянных финансовых издержек, связанных с обслуживанием привлеченных средств (rп). Этот аналитический показатель сам по себе несет важнейшую информацию, необходимую для оценки безубыточного уровня деятельности компании с учетом обязательных годовых отчислений ее собственникам и кредиторам.

Таблица 3