Расчет лизинговых платежей

При осуществлении лизинговых операций весьма сложным вопросом является определение суммы лизинговых (арендных) платежей. В основу расчета этих платежей закладываются методически обоснованные расчеты, связанные со стоимостью объекта, передаваемого в аренду, а также продолжительностью лизингового контракта.

В состав лизингового платежа входят следующие основные элементы:

—амортизация;

—плата за ресурсы, привлекаемые лизингодателем для осуществления сделки;

—лизинговая маржа, включая доход лизингодателя за оказываемые им услуги (1-3 %);

—рисковая премия - величина, зависящая от уровня различных рисков, которые несет лизингодатель.

Последние три элемента (плата за ресурсы, лизинговая маржа, рисковая премия) составляют лизинговый процент.

К определению платежей по операциям лизинга существует

два методических подхода: первый является общепринятым на

Западе, второй — в отечественной практике.

В рамках западного подхода сумма лизингового платежа определяется в целом, а затем распределяется на элементы, составляющие лизинговый платеж. Этот подход предполагает использование в расчетах лизинговых платежей ставки сложных процентов.

Широко распространенный в отечественной практике методический подход основан на Методических рекомендациях по расчету лизинговых платежей, одобренных Министерством экономики и Министерством финансов РФ в 1996 г. При данном подходе сначала определяют составляющие лизинговый платеж элементы, а далее, суммируя их, получают величину лизингового платежа.

Рассмотрим более подробно сущность обозначенных выше методических подходов.

В рамках западного подхода размер лизинговых платежей может быть постоянным, когда осуществляемые в соответствии с условиями договора лизинга платежи равны между собой, и изменяющимся во времени.

Для расчета постоянных лизинговых платежей (ЛП) используется формула

(5.1)

(5.1)

где СПЛ — стоимость предмета лизинга (первоначальная стоимость);

а — коэффициент рассрочки для постоянных рент, который определяется по формуле

(5.2)

(5.2)

где i — процентная ставка, определяемая в зависимости от периодичности платежей. Она включает в себя плату за пользование предметом лизинговой сделки (вознаграждение лизингодателю, плата за дополнительные услуги и др.);

n - общее число платежей по договору лизинга.

Договор лизинга может включать условие об изменении величины лизинговых платежей с каждым шагом во времени. Рассмотрим методику расчета лизинговых платежей, изменяющихся от периода к периоду с постоянным темпом.

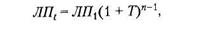

Если лизинговые платежи изменяются во времени с постоянным темпом, то их размер рассчитывается следующим образом:

(5.3)

(5.3)

где ЛПt — лизинговый платеж, начиная со второго и заканчивая n-1 (n - это число платежей);

Т - постоянный темп прироста. Он может быть положительным или отрицательным. При Т > О происходит ускорение погашения задолженности, при Т < 0 - сокращение размеров платежа с каждым шагом во времени. Размер первого платежа определяется по формуле

(5.4)

(5.4)

где СПЛ — стоимость предмета лизинга для лизингодателя;

b — коэффициент рассрочки, применяемый при постоянном темпе изменения платежей, рассчитывается по формуле

(5.5)

(5.5)

где n - общее число платежей по договору лизинга.

Согласно отечественным Методическим рекомендациям по расчету лизинговых платежей общая сумма лизинговых платежей рассчитывается по формуле

ЛП-АО + ПК + ДУ+ ВЛ+ НДС, (5.6)

где АО - амортизационные отчисления;

ПК - плата за используемые кредитные ресурсы, возмещаемая лизингодателю;

ДУ - сумма возмещаемых лизингодателю дополнительных

услуг;

ВЛ - комиссионное вознаграждение лизингодателю за предоставленное по договору лизинга имущество.

При расчете лизинговых платежей также используют следующие формулы:

(5.7 )

(5.7 )

где БС - балансовая стоимость имущества, передаваемого по договору лизинга;

Яа - норма амортизационных отчислений.

54.8)

54.8)

где КР — кредитные ресурсы, используемые на приобретение

предмета договора лизинга;

СТК - ставка за кредит, в процентах годовых.

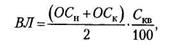

(5.9)

(5.9)

где КР - кредитные ресурсы, используемые на приобретение предмета по договору лизинга имущества, плата за которые осуществляется в расчетном году;

Q - учитывающий долю заемных средств в общей стоимости приобретаемого имущества, если при обретении имущества использовались только заемные средства Q = 1;

ОСН и ОСК - остаточная стоимость имущества на начало и конец периода соответственно.

(5.10)

(5.10)

где Т - срок договора лизинга;

Р1… Рп - расходы лизингодателя на каждую предусмотренную договором лизинга услугу.

(5.11)

(5.11)

где Скв - ставка комиссионного вознаграждения лизингодателю.

Необходимо отметить, что коммерческая организация может получить необходимое ей оборудование и на основе аренды. Так чем же отличается аренда от лизинга!? Между арендой и лизингом имеется много общего, но имеются и определенные различия.

Отличительным признаком лизинга от аренды, можно бы выделить его долгосрочный характер, однако такой подход не совсем правомерен, так как рассмотренные выше формы лизинга свидетельствуют о том, что он может носить среднесрочный и даже краткосрочный характер (оперативный лизинг). Некоторые отличия лизинга от традиционной аренды в соответствии с гражданским кодексом РФ (часть вторая) и Законом "О лизинге" от 29.10.98 № 164-ФЗ состоят в следующем:

—при заключении лизинговой сделки в отличие от арендной предметом договора не могут быть земельные участки и другие природные объекты;

—на лизингополучателя, помимо традиционных обязанностей арендатора, возлагаются обязанности покупателя, связанные с приобретением имущества, страхованием, техническим обслуживанием, ремонтом;

—лизингополучатель имеет возможность выбора поставщика и вида необходимого оборудования;

—по завершению договора лизинга предмет лизинга может переходить в собственность лизингополучателя по остаточной

стоимости (при оперативном лизинге такой переход возможен на основе договора купли-продажи).

Арендная плата, как правило, состоит из следующих составных частей:

А  = А

= А  + Н

+ Н  + П, (4.12)

+ П, (4.12)

где А  - арендная плата;

- арендная плата;

Н  - налог на имущество арендованного имущества;

- налог на имущество арендованного имущества;

П – прибыль.

Величина прибыли обычно определяется в процентном отношении к стоимости арендованного имущества.

Необходимо иметь в виду, что с арендного платежа взимается налог на добавленную стоимость.

Вопросы для самопроверки

1.Назовите основные источники инвестирования

2.Назовите основные формы инвестирования

3. Дать понятие и виды лизинга

4.Основные участники лизинговой сделки

5.Чем отличается западный подход к расчету лизинговых

сделок от российского подхода

6.Назовите основные отличия аренды от лизинга.

6 Логика функционирования финансового механизма предприятия

6.1 Эффект финансового рычага, финансовый риск

Основные термины и базовые показатели финансового менеджмента:

1. Добавленная стоимость (ДС).

2. Брутто результат эксплуатации инвестиций (БРЭИ):

БРЭИ = ДС - (з/п + начисления на з/п + налоги, входящие в себестоимость (кроме

налога на прибыль) + процент за кредит)

где  – прибыль до налогообложения;

– прибыль до налогообложения;

– амортизационные отчисления:

– амортизационные отчисления:

% - процент за кредит.

Эта величина является первейшим показателем достаточности средств предприятия на покрытие всех своих расходов. По его удельной величине в добавленной стоимости можно судить об эффективности управления предприятием и составить общее представление о потенциальной рентабельности предприятия.

2. Нетто-результат эксплуатации инвестиций (НРЭИ):

то есть  – прибыль до уплаты налога на прибыль и процента по кредиту.

– прибыль до уплаты налога на прибыль и процента по кредиту.

3. Экономическая рентабельность, т.е. рентабельность активов предприятия:

4. Рентабельность собственного капитала:

Пример 1. Возьмем два предприятия с одинаковым уровнем экономической рентабельности  = 20%. Различие между предприятиями в том, что предприятие А не пользуется кредитами и не выпускает ценные бумаги, а предприятие В использует как собственные, так и заемные средства. Предположим, что величина активов предприятия А равна 1 000, у предприятия В - 1000, отношение собственных средств к заемным равна 500:500. НРЭИ = 200 (у А и В). Предположим предприятия не платят налогов, тогда получается, что А получает прибыль исключительно только благодаря использованию собственного капитала:

= 20%. Различие между предприятиями в том, что предприятие А не пользуется кредитами и не выпускает ценные бумаги, а предприятие В использует как собственные, так и заемные средства. Предположим, что величина активов предприятия А равна 1 000, у предприятия В - 1000, отношение собственных средств к заемным равна 500:500. НРЭИ = 200 (у А и В). Предположим предприятия не платят налогов, тогда получается, что А получает прибыль исключительно только благодаря использованию собственного капитала:

Предприятие В, вследствие использования заемного капитала, должно из величины НРЭИ = 200 выплатить процент за кредит, равный 15% от заемных средств.

При одинаковой экономической рентабельности в 20% налицо различная рентабельность собственного капитала, получаемая в результате различной структуры финансовых источников.

– эффект финансового рычага

– эффект финансового рычага

Эффект финансового рычага – это приращение рентабельности собственного капитала, получаемое благодаря использованию кредита, несмотря на платность последнего.

Теперь введем налогообложение по ставке  .

.

| Предприятие А | Предприятие В | |

| НРЭИ | ||

| Процент кредита (15%) | - | |

| Налогооблагаемая прибыль | ||

| Налог на прибыль | ||

| Чистая прибыль | ||

| Рентабельность собственного капитала | 13,3 | 16,6 |

– получено только в результате разницы финансовой структуры пассивов предприятий А и В.

– получено только в результате разницы финансовой структуры пассивов предприятий А и В.

1. Предприятие, пользующееся только собственными средствами, ограничивает рентабельность собственного капитала:

, (6.1)

, (6.1)

2. Предприятие, использующие кредит, либо увеличивает, либо уменьшает рентабельность собственного капитала в зависимости от отношения собственных и заемных средств в пассиве баланса предприятия и в зависимости от величины процентной ставки за кредит. Здесь и возникает эффект финансового рычага:

, (6.2)

, (6.2)

Отсюда возникает следующие вопросы:

1) Как бы рассчитать и организовать ЭФР, чтобы восполнить  от экономической рентабельности, которую мы теряем из-за налогообложения;

от экономической рентабельности, которую мы теряем из-за налогообложения;

2) Какой должна быть рентабельность активов, чтобы перекрыть процентную ставку за кредит.

Обозначим СРПС – средняя расчетная процентная ставка.

Необходимо учесть, что СРПС не совпадает с процентной ставкой за конкретный кредит, ее рассчитывают:

Эффект финансового рычага рассчитывается по следующей формуле:

, (6.3)

, (6.3)

, (9.4)

, (9.4)

где  - дифференциал

- дифференциал

, (9.5)

, (9.5)

В нашем примере:

Однако в этой формуле кроется важное противоречие: чтобы увеличить ЭФР нужно увеличить ПФР, либо Д. Но при увеличении доли заемных средств в финансовых источниках предприятия, автоматически увеличиваются финансовые издержки по кредитам, то есть увеличивается СПРС.

Допустим ЗС увеличились до 1 500, СПРС - до 18%.

В данном случае новый кредит в размере дополнительных 1000 ед. можно считать выгодным для предприятия, но ЭФР возрос за счет ПФР. Таким образом, если новый кредит приносит предприятию увеличение ЭФР, то такой кредит выгоден, но при этом необходимо следить за дифференциалом. При наращивании ПФР обычно банкиры склонны компенсировать свой кредитный риск повышением цены за кредит. Чем больше дифференциал, тем меньше риск, и наоборот. Дифференциал может быть и отрицательным.

Пример 2. Отношение заемных средств к собственному капиталу равно 9, СПРС = 22%.

Итак, с отрицательным дифференциалом предприятия не являются привлекательными для инвесторов, желающих получать дивиденды. И менеджер не станет увеличивать ПФР любой ценой, а будет регулировать его в зависимости от дифференциала.

Таким образом, заемные средства это сами по себе не благо и не зло. Заемные средства – это фактор развития производства, фактор риска деятельности предприятия. Финансовый менеджер должен в этой ситуации принимать разумные риски в пределах дифференциала, дифференциал не должен быть отрицательным, что важно как для банкира, так и для заемщика. Многие экономисты на Западе считают, что ЭФР должен быть равным 30-50%, тогда он (ЭФР) способен компенсировать налоговые изъятия и обеспечивать достаточную отдачу собственного капитала, и при этом снижать акционерный риск.

6.2 Рациональная структура источников средств предприятия

Одной из главных проблем финансового менеджмента является формирование рациональной структуры источников средств предприятия. Для того, чтобы финансировать необходимые объемы затрат и обеспечить желательные уровни доходов. Существует два фактора:

1) рациональная структура источников средств;

2) дивидендная политика предприятия.

Внешние и внутренние источники финансирования тесно взаимосвязаны, но это не значит, что они взаимозаменяемые. Например, внешнедолговое финансирование не должно подменять привлечения и использования собственных средств предприятия. Только достаточный объем собственных средств может обеспечить развитие предприятия, укрепить его независимость, а также свидетельствовать о намерении акционеров разделить связанные с предприятием риски. Так, например, для банкира одним из важных показателей кредитоспособности предприятия является коэффициент соотношения заемных средств и собственный капитал предприятия при решении вопроса кредитоспособности заемщика и выдачи кредита. Если достаточно средств на предприятии и увеличение плеча может и не привести финансового рычага к увеличению СРПС, а это не сильно скажется на снижении ЭФР, в таком случае предприятие получит дополнительный источник финансирования, что приведет к увеличение прибыли, к увеличение стоимости акций к увеличение кредитоспособности предприятия. Но нельзя занижать роль заемных средств предприятия. Предприятие не должно в не экстремальных условиях полностью исчерпывать свою заемную способность, всегда должен быть резерв для заемных средств. Опытные финансисты считают, что оптимальное соотношение заемных средств к собственному капиталу равно 40:60 (в стабильной рыночной экономике, при развитом фондовом рынке). Таким образом, при формировании структуры источников средств предприятия исходят из общей установки: найти такое соотношение между заемный капитал и собственный капитал при котором стоимость акций предприятия будет максимальной (этому соответствует максимальный ЭФР). Величина заемных средств служит для инвестора своеобразным рыночным индикатором благополучия предприятия. Чрезвычайно высокий удельный вес заемных средств говорит о высоком риске банкротства. Если предприятие ограничивает собственными средствами, то оно ограничивает прибыль и, следовательно, снижает дивиденды. Считается, что если предприятие не преследует цели максимизации прибыли от своей предпринимательской деятельности, то инвесторы теряют интерес и доверие к этому предприятию. Таким образом, для зрелых давно работающих компаний новая эмиссия акций расценивается инвесторами как негативный сигнал, а привлечение заемных средств - как благоприятный или нейтральный сигнал.

Существует 4 способа внешнего финансирования фирмы:

1. Закрытая подписка на акции. Если такая подписка проводится между собственными акционерами, то, как правило, она проводится по заниженной стоимости, отсюда упущенная выгода.

2. Привлечение ЗС в форме кредитов, займов, эмиссии облигаций.

3. Открытая подписка на акции.

4. Комбинация 3х вышеназванных способов финансирования.

Обычно 1 способ является не самым приемлемым и выбор происходит между 2 и 3, но критерием выбора будет являться сведения минимуму риска утраты контроля над предприятием.

Приведем правила, несоблюдение которых может привести предприятие к потере независимости в лучшем случае, банкротству - в худшем.

1. Если НРЭИ в расчете на 1 акцию низкий (в этом случае дифференциал < 0, рентабельность собственного капитала и дивиденды низкие), то выгоднее наращивать собственные средства за счет эмиссии акций. Привлечение заемные средства дороже привлечения собственный капитал.

2. Если НРЭИ в расчете на 1 акацию велик (дифференциал > 0 рентабельность собственного капитала и дивиденды высокие), то выгоднее брать кредит, чем наращивать собственные средства. Заемные средства будут стоить дешевле, чем наращивать собственные средства. Если в такой ситуации форма предпочитает выпустить акции, то у инвесторов может сложиться впечатление о финансовом неблагополучии фирмы, вследствие чего возникнут трудности с реализацией акций.

Эти 2 правила основаны на анализе рентабельности собственного капитала и чистая прибыль на 1 обыкновенную акцию при различных структурах пассивов предприятия и правила основаны на расчете порогового значения НРЭИ.

Пример 3. Предприятие имеет 1 млн. акций номиналом 10 руб. Перед предприятием стоит альтернатива: либо выпустить еще акций на 10 млн.руб. номиналом 10 руб., либо взять кредит 10 млн. руб. под 14 % годовых.

| Показатель | Бездолговое финансирование | Долговое финансирование | ||

| пессимистич. вариант | оптимистич. вариант | пессимистич. вариант | оптимистич. вариант | |

| 1. НРЭИ, тыс. руб. | 2 000 | 4 000 | 2 000 | 4 000 |

| 2. Процент за кредит | — | — | 1 400 | 1 400 |

| 3. Налогооблагаемая прибыль | 2 000 | 2 000 | 2 600 | |

| 4. Налог на прибыль (35%) | 1 400 | |||

| 5. Чистая прибыль (ЧП) | 1 300 | 2 600 | 1 690 | |

| 6. Кол-во акций, шт. | 2 млн. | 2 млн. | 1 млн. | 1 млн. |

7.  | 10% | 20% | 10% | 20% |

8.  | 6,5 | 3,9 | 16,9 | |

| 9. ЧП на 1 акцию, руб. | 0,65 | 1,3 | 0,39 | 1,69 |

1. Расчеты показывают, что наименьшую рентабельность собственного капитала и самую низкую ЧП имеет кредитование при НРЭИ = 2 000 тыс. руб. при привлечении кредита под 14%. Дифференциал отрицательный, это снижает размер ЧП на 1акцию и процент за кредит становится непосильным бременем для данного предприятия. При финансировании предприятия при таком же НРЭИ без использования заемных средств, при таком же объеме собственных средств (вариант пессимистического бездолгового финансирования) прибыль на 1акцию составляет 0,65 руб., но предприятие недополучает доходов из-за ограниченности своих возможностей и нехватка капитала приводит к низкому значению НРЭИ.

В бездолговом финансировании оптимальный вариант ставка явно сделана на внутренние резервы предприятия и такое положение может оказаться неустойчивым.

В последнем варианте рентабельность собственный капитал равна 16,9%, чистая прибыль на 1 акцию 1,69 руб., но здесь появляется определенный финансовый риск, но и реальная перспектива повышения курса акций.

2. Необходимо рассчитать пороговое значение НРЭИ, при котором чистая прибыль на 1 акцию (или рентабельность собственного капитала) одинакова как для варианта с привлечением заемных средств, так и для варианта с использованием только собственного капитала. Другими словами, при пороговом значении НРЭИ оба варианта одинаково выгодны и ЭФР равно нулю. Пороговое значение НРЭИ соответствует пороговому значению СРПС, которое должно быть равно рентабельности активов.

, (9.7)

, (9.7)

, (9.8)

, (9.8)

1) До достижении  = 2 800 тыс. руб. выгоднее использовать при финансировании предприятия только собственные средства.

= 2 800 тыс. руб. выгоднее использовать при финансировании предприятия только собственные средства.

2) При достижении  выгоднее применять заемные средства.

выгоднее применять заемные средства.

Таким образом, можно сформулировать следующее правило: главным критерием формирования рациональной структуры пассивов предприятия является пороговое значение НРЭИ, но оно специфично для предприятий и для конкретных ситуаций.

Необходимо учитывать:

1. Темпы наращивания оборачиваемости активов: чем выше ее темпы, тем больше размеры внешнего финансирования.

2. Стабильность динамики оборачиваемости активов. При стабильном уровне коэффициента оборачиваемости можно увеличить долю заемных средств.

3. Уровень и динамику рентабельности, чем выше рентабельность активов, тем меньше нужно средств при стабильных производственных мощностях.

4. Структуру активов: если предприятие располагает значительными активами общего назначения, которые по своей природе могут служить обеспечением кредита, то увеличение доли заемных средств в структуре пассивов логично.

5. Налогообложение, чем больше ставка налога на прибыль, тем притягательнее заемное финансирование.

6. Отношение кредиторов к предприятию. Игра спроса и предложения на денежном и финансовых рынках определяет условия кредитования. Таким образом, может получиться, что банкиры сами будут предлагать кредиты.

7. Приемлемая степень риска при финансировании заемными средствами.

8. Состояние рынка кратко- и долгосрочных капиталов.

9. Финансирование – это динамический процесс, поэтому изменение тактики, стратегии предприятия может повлиять на  .

.

6.3 Эффект операционного рычага. Предпринимательский риск

6.3.1 Классификация затрат

Суммарные затраты предприятия – это как производственные, так и непроизводственные затраты. Их можно разделить на основные категории:

- условно-переменные затраты;

- условно-постоянные затраты.

Такая классификация позволяет:

1. Решать задачу максимизации массы и прироста прибыли за счет сокращения тех или иных расходов;

2. Судить об окупаемости затрат и дает возможность определить «запас финансовой прочности» предприятия на случай осложнения конъюнктуры.

Небольшие переменные расходы на единицу объема продукции связывают с оборотом капитала, а это приводит к снижению себестоимости и к большей прибыли .

В целях аналитического и производственного учета затраты следует разделять на основные категории: постоянные или переменные — в зависимости от того, изменяются ли затраты при изменении объема производства; прямые или косвенные — в зависимости от того, относятся ли затраты напрямую на определенный вид продукции.

Данные о постоянных (переменных) расходах используются при проведении анализа безубыточности и связанных с ним показателей, а также при оптимизации структуры выпускаемой продукции; данные о прямых (косвенных) расходах используются при рассмотрении вопроса о факте отнесения издержек на определенный вид продукции или подразделение предприятия

Калькулирование себестоимости продукции может осуществляться разными методами. Основное различие этих методов определяется порядком распределения постоянных расходов между калькуляционными периодами.

Абзорпшен-костинг — метод калькулирования себестоимости продукции с распределением всех затрат между реализованной продукцией и остатками продукции на складе.

Этот метод наиболее часто применяется на российских предприятиях в основном для составления внешней отчетности. Он основан на распределении всех затрат, включаемых в себестоимость, по видам продукции. Так рассчитывается полная себестоимость продукции. При этом предполагается деление затрат на прямые и косвенные, а запасы готовой продукции на складе оцениваются по полной себестоимости.

Так как косвенные расходы распределяются по видам продукции согласно определенной базе, которая зафиксирована в приказе об учетной политике, а абсолютно корректное распределение невозможно, то всегда существует искажение реальной себестоимости отдельных видов продукции. В результате и цены на эти виды продукции, как правило, получаются необоснованными, что обычно ведет к подрыву конкурентоспособности продукции.

Данный метод учета хорошо использовать, когда, например:

- на предприятии производится только один или несколько продуктов, но в небольшом объеме;

- сумма общепроизводственных затрат существенно меняется от периода к периоду;

- при наличии долгосрочных контрактов на выполнение определенного объема работ.

Директ-костинг — метод калькулирования себестоимости продукции, при котором все затраты разделяются на постоянные и переменные, при этом постоянные затраты относятся на реализованную продукцию.

Независимо от учетной политики, принятой на предприятии, этот метод необходим в управленческом учете. Он основан на учете конкретных производственных затрат. Постоянные затраты относятся на финансовый результат и не распределяются по видам продукции. Предполагается разделение затрат на постоянные и переменные, что дает возможность проводить анализ безубыточности. Недостатки условности разделения затрат многократно перекрываются аналитическими преимуществами, которые дает анализ безубыточности. При анализе безубыточности производства предприятия необходимо помнить следующее:

- переменные и постоянные затраты должны быть определены с большой аккуратностью;

- предполагается, что не изменяются цены на сырье и продукцию на период планирования;

- постоянные затраты остаются неизменными в ограниченном диапазоне объема продаж;

- переменные затраты на единицу продукции не изменяются при изменении объемов продаж;

- продажи осуществляются достаточно равномерно.

Точка безубыточности — это величина объема продаж, при которой предприятие будет в состоянии покрыть все свои затраты (постоянные и переменные), не получая прибыли.

Благодаря данному методу возможно более гибкое ценообразование, вследствие чего конкурентоспособность продукции увеличивается и уменьшается вероятность затоваривания продукции на складе.

Кроме того, анализируемый метод позволяет определять прибыль, которую приносит продажа каждой дополнительной единицы продукции, и соответственно возможность планировать цены и скидки на определенный объем продаж.

С увеличением доли постоянных затрат значимым становится контроль за объемами реализации: возможное снижение продаж может привести к большему уменьшению прибыли. Рост доли постоянных затрат, даже при снижении переменных затрат на единицу продукции, всегда ведет к необходимости выбора стратегии, нацеленной на рост объемов реализации.

6.3.2 Операционный рычаг. Принципы операционного анализа. Расчет порога рентабельности и запаса финансовой прочности предприятия

Операционный анализ – это метод «издержки - объем - прибыль». Этот анализ позволяет выявить зависимость финансовых результатов деятельности предприятия от объемов производства и сбыта и издержек на производство и сбыт. Ключевыми элементами операционного анализа является операционный рычаг, пороговая рентабельность и запас финансовой прочности.

Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Пример 1.

| Изменение, % | Изменение, % | ||||

| Выручка, руб. | 11000 | +9,1% | 12 000 | +9,1% | 12 000 |

| Условно-переменные затраты, руб. | 9 300 | 10 146 | 10 146 | ||

| Условно-постоянные затраты, руб. | 1 500 | 1 500 | +1% | 1 515 | |

| Прибыль, руб. | 200 | +77% | 354 | +69% | 339 |

В практических расчетах для определения силы воздействия операционного рычага применяется показатель валовая маржа (ВМ) – результаты от реализации после возмещения переменных затрат.

Таким образом, желательно, чтобы объема валовой маржи хватало на покрытие постоянных расходов и на формирование прибыли. Отсюда следующий показатель - сила воздействия операционного рычага (СВОР):

, ( 6.9)

, ( 6.9)

Необходимо иметь ввиду, что СВОР рассчитывается на определенный объем продаж, изменится выручка - изменится СВОР. Когда выручка от реализации снижается, СВОР более губительно сказывается на прибыли, каждый процент снижения выручки дает все большее снижении СВОР. При увеличении выручки, когда точка самоокупаемости пройдена, каждый процент прироста выручки дает все меньший процент прироста прибыли.

На небольших удалениях от порога рентабельности СВОР будет максимальной, а по мере удаления СВОР убывает. СВОР необходима:

1) при планировании авансовых платежей по налогу на прибыль;

2) позволяет выработать коммерческую политику предприятия. При прогнозировании снижения выручки от реализации нельзя увеличить постоянные затраты, так как потеря прибыли от реализации будет более многократной из-за слишком большого эффекта операционного рычага;

3) если уверены в спросе на свою продукцию, можно не слишком экономить на постоянных затратах.

Таким образом СВОР характеризует степень предпринимательского риска, то есть риска связанного с видом деятельности данной фирмы. Чем больше операционный рычаг, тем больше предпринимательский риск.

Порог рентабельности – это такая выручка, при которой предприятие уже не имеет убытков, но еще не имеет и прибыли.

, (6.10)

, (6.10)

Зная порог рентабельности можно рассчитать критический объем производства:

, (6.11)

, (6.11)

Запас финансовой прочности рассчитывается по формуле:

, (6.12)

, (6.12)

где  - выручка.

- выручка.

Чем выше СВОР, тем меньше ЗФП.

Итак, если у предприятия солидных ЗФП, благоприятное значение финансового рычага при разумном удельном весе постоянных затрат в общем объеме затрат, если у предприятия высокий уровень рентабельности активов, то предприятия весьма привлекательно для банков, кредитов, страховых обществ и других субъектов экономической деятельности.

6.4 Предпринимательский риск. Взаимодействие финансового и операционного рычагов

Связанные с предприятием риски имеют два основных источника:

1) неустойчивость спроса и цен на готовую продукцию, сырье, материалы, электроэнергию могут привести к росту себестоимости и к снижению прибыли на предприятии. Все это связано с предпринимательским риском. Если удельный вес постоянных затрат высок и не снижается в период спада объема производства предпринимательский риск компании увеличивается;

2) неустойчивые финансовые условия кредитования, неуверенность владельцев обыкновенных акций в получении дивидендов - все это приводит к финансовому риску.

Предпринимательские и финансовые риски тесно взаимосвязаны, а, следовательно, тесно взаимосвязаны операционный и финансовый рычаги.

Операционный рычаг воздействует на прибыль до уплаты налога на прибыль и выплаты процентов за кредит. Финансовый рычаг - на чистую прибыль

Рост процента за кредит при наращении финансового рычага оказывает воздействие на операционный рычаг. При этом растет финансовый и предпринимательский риски, а, следовательно, может произойти падение курса акций. В этой ситуации финансовый менеджер должен снизить воздействие финансового рычага. По мере одновременного увеличения финансового и операционного рычагов все менее и менее значительно сказывается изменение объема реализации на изменение чистой прибыли на акцию и рассчитывается сопряженный эффект. Уровень сопряженного эффекта рычага равен:

. (6.13)

. (6.13)

Очевидно, что сочетание мощного операционного рычага с финансовым рычагом может оказаться губительным, так как предпринимательский и финансовый риски взаимно усиливаются.

Таким образом, задача снижения УСР может привести к стратегиям управления:

1. Высокий уровень финансового рычага (ЭФР) в сочетании со слабым операционным рычагом (СВОР);

2. Низкий уровень финансового рычага (ЭФР) в сочетании с высоким операционным рычагом (СВОР);

3. Умеренными уровнями ЭФР и СВОР.

В самом общем виде критерием выбора одной из этих вариантов служит показатель максимальная курсовая стоимость акций при достаточной безопасности инвестора, т.е. оптимальная структура капитала -всегда результат компромисса между риском и доходом, и поэтому финансовые менеджеры должны рассчитывать на максимальный чистый доход на одну акцию, при различных структурах капитала (собственного и заемного). Кроме того, с помощью СВОР и ЭФР можно решить задачу ценовой и ассортиментной политики предприятия.

Вопросы для самопроверки

1. Что такое БРЭИ и НРЭИ?

2. В чем состоит противоречие в формуле расчета ЭФР?

3. Какой показатель является определяющим в вопросе кредитования предприятия?

4. Суть операционного анализа?

5. Каким показателем определяется предпринимательский риск?

6. Что такое «порог рентабельности»?

7. Дайте понятие финансового и операционного рисков.