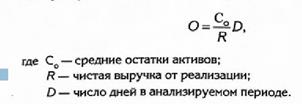

Средняя продолжительность одного оборота активов

Данный показатель необходим для того, чтобы определить время, за которое используемые активы превращаются в денежные средства. В постоянном превращении в денежные средства находятся текущие активы. Они участвуют в одном обороте.

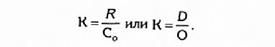

Число оборотов за анализируемый период (коэффициент оборачиваемости)

14. Показатели платежеспособности, способы расчета, назначение.

Платежеспособность – возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. Показатели платежеспособности предприятия.

1. Коэффициент текущей ликвидности. Показывает, какую часть текущих обязательств может погасить предприятие, мобилизовав все оборотные активы

КТ.Л. =  =

=

Если данный коэффициент < 1, то баланс неликвиден. Это потенциальное банкротство. Если коэффициент ~ 1 – то это критическая ситуация. Оптимальная величина коэффициента 2 – 3. Если КТ.Л. значительно больше оптимального значения, то это означает, что у предприятия много свободных средств.

2. Коэффициент абсолютной ликвидности. Показывает, какую часть краткосрочной задолженности предприятие может погасить на момент составления бухгалтерского баланса за счет наиболее ликвидных активов

КА =  =

=

Оптимальное значение данного коэффициента 0,2 – 0,7. Если значение КА значительно выше, то это оценивается как неблагоприятная ситуация.

3. Коэффициент критической оценки (коэффициент уточненной ликвидности). Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на расчетном счете, краткосрочных ценных бумаг, а также поступлений по расчетам .

КУ.Л. =  =

=

Допустимое значение коэффициента 0,7 – 0,8, однако желательное 1,5.

Также степень платежеспособности по текущим обязательствам, определяющая текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки, рассчитывается как отношение текущих обязательств предприятия к величине среднемесячной выручки.

15. Показатели рентабельности, способы расчета, назначение.

Коэффициенты рентабельности рассчитываются на основе данных отчета о прибылях и убытках, а также баланса фирмы. Как правило, все эти показатели отражают отношение чистой или операционной прибыли компании к тому или иному параметру ее деятельности (обороту, величине активов, собственному капиталу).

Наиболее распространенные коэффициенты:

Коэффициент рентабельности продаж (Return On Sales, Net Profit Margin, ROS) - отношение чистой прибыли компании к ее обороту.

Все данные, необходимые для расчета данного показателя, берутся из отчета о прибылях и убытках. Коэффициент рентабельности продаж отражает доход компании на каждый заработанный рубль и может быть полезен как для правильной интерпретации данных об обороте, так и для экономических прогнозов в условиях ограниченного объема рынка, сдерживающего рост продаж. Также, рентабельность продаж является важным показателем для сравнения эффективности организации бизнеса в компаниях, работающих в одной отрасли.Несмотря на то, что наиболее распространенным вариантом данного коэффициента является расчет, основанный на использовании чистой прибыли, часто применяются и другие варианты. При расчете ROS вместо чистой прибыли компании могут применяться: валовая маржа, операционная прибыль, прибыль до налогов и процентов (EBIT), прибыль до налогов. Выбор варианта расчета зависит от целей анализа и условий работы конкретной компании.

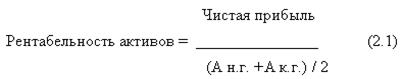

Коэффициент рентабельности активов (Return On Assets, ROA) - отношение чистой прибыли компании без учета процентов по кредитам к ее суммарным активам. характеризует способность руководства компании эффективно использовать ее активы для получения прибыли. Кроме того, этот коэффициент отражает среднюю доходность, полученную на все источники капитала (собственного и заемного).

где: Проценты - проценты по кредитам (из отчета о прибылях и убытках);

Ставка налога - предельная ставка налога на прибыль, т.е. ставка, по которой будет облагаться дополнительный доход компании;

Средние суммарные активы - среднегодовая величина суммарных активов компании (определяется как сумма активов на начало и на конец года, деленная пополам)

Проценты по кредитам прибавляются к чистой прибыли компании для того, чтобы исключить их учет из коэффициента. Это позволяет сделать его расчет независимым от способа финансирования деятельности и облегчает сравнение показателей рентабельности разных компаний. Поскольку в отчете о прибылях и убытках начисленные проценты не только уменьшают значение чистой прибыли, но и обеспечивают снижение налоговых выплат (на сумму равную Проценты * Ставка налога), то для правильного их учета необходимо скорректировать сумму процентов и данной формуле, для этого используется коэффициент (1- Ставка налога).

На практике иногда используются и другие варианты расчета ROA. Иногда в качестве числителя в коэффициенте применяется прибыль до налогов и процентов (EBIT). При еще одном, довольно распространенном варианте расчета, вместо прибыли без учета процентов используется просто чистая прибыль. Следует учитывать, что в последнем случае компании, финансируемые за счет заемного капитала будут выглядеть менее рентабельными, чем компании, финансируемые за счет собственного капитала, хотя реальная их эффективность может быть одинаковой.

Коэффициент рентабельности собственного капитала (Return On Equity, ROE) - отношение чистой прибыли компании к среднегодовой величине акционерного капитала. характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту (т.е. чистая прибыль, в отличие от таких показателей, как ROA или ROIC, не корректируется на сумму процентов по кредиту). :

Существуют некоторые другие варианты расчета данного коэффициента. В частности, в расчете может использоваться не чистая прибыль, а прибыль до налога. Кроме того, иногда вместо ROE используется показатель рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE), в этом случае формула показателя выглядит следующим образом:

|

Коэффициент рентабельности инвестированного капитала (Return On Invested Capital, ROIC) - отношение чистой операционной прибыли компании к среднегодовой суммарного инвестированного капитала характеризует доходность, полученную на капитал, привлеченный из внешних источников. В общем виде, формула расчета показателя выглядит следующим образом:

где: NOPLAT - чистая операционная прибыль за вычетом скорректированных налогов;

Инвестированный капитал - капитал, инвестированный в основную деятельность компании;

В качестве инвестированного капитала должен учитываться только капитал, вложенный в основную деятельность компании, так же, как и рассматриваемая прибыль является прибылью от основной деятельности. В общем виде, инвестированный капитал можно вычислить как сумму оборотных средств в основной деятельности, чистых основных средств и чистых прочих активов (за вычетом беспроцентных обязательств). Другой вариант расчета - инвестированными средствами считают сумму собственного капитала и долгосрочных обязательств. Детали определения величины инвестированного капитала будут зависеть от особенностей ведения учета и структуры бизнеса. Главное условие, которое должно быть при этом достигнуто, это то, что при анализе должен быть учтен тот и только тот капитал, который использован для получения прибыли, включенной в расчет.

На практике часто прибегают к упрощенному подходу, при котором не выделяется основная деятельность компании, а анализ ведется по всем инвестициям и всем доходам. Погрешность этого допущения будет зависеть от того, какой будет величина неоперационной прибыли компании в рассматриваемом периоде и насколько велики инвестиции в неосновную деятельность.

Учитывая возможные допущения, формула ROIC может записываться и в других видах:

или

Показатели величины инвестиций берутся по среднегодовому значению (определяется как сумма на начало и на конец года, деленная пополам). Данный показатель иногда называют Рентабельность суммарного капитала (Return On Total Capital, ROTC) или просто Рентабельность инвестиций (Return On Investment, ROI). Последний вариант названия применяется и ко всей группе показателей рентабельности капитала.

При использовании показателей рентабельности следует обращать внимание на то, что одним и тем же термином, зачастую, называют и показатели, основанные на анализе чистой прибыли, и показатели, при расчете которых используется прибыль до налога. В большинстве ситуаций рекомендуемым является использование чистой прибыли. Исключение составляют случаи, когда необходимо сравнить эффективность компаний, находящихся в существенно разных налоговых условиях. Кроме того, широко распространен термин "Рентабельность инвестиций", который иногда применяется как замена термина "Рентабельность инвестированного капитала", иногда используется для обозначения группы последних трех из перечисленных выше показателей, а в некоторых случаях обозначает обобщенную формулу расчета выгодности инвестиционных вложений.

16. Показатели акционерного капитала и стоимости фирмы, способы расчета, назначение.

Финансовые аналитики часто выражают информацию, содержащуюся в финансовых отчетах, с помощью показателей на одну акцию. Это нужно для того, чтобы получить данные о деятельности фирмы, которые интересуют акционеров.

Основные показатели:

· Доход на одну акцию = Чистая прибыль. распределяемая по обыкновенным акциям/Количество акций в обращении

· Номинальная стоимость акции = Акционерный капитал/Количество акций в обращении

· Дивиденд на одну акцию = Общая сумма дивидендов по обыкновенным акциям/Количество акций в обращении

· Доходность акции = Дивиденд на одну акцию/Цена акции

· Соотношение рыночной и номинальной цен акции (М/В) = Цена рыночная акции/Номинальная стоимость акции

Наиболее подходящим показателем для оценивания экономической деятельности фирмы является коэффициент М/В.

17. Понятие операционного, финансового и производственного цикла предприятия.

Любое промышленное предприятие проходит через цикл операционной деятельности, в течение которого закупаются материально-производственные запасы, производится готовая продукция и реализуется за наличные денежные средства или в кредит и, наконец, дебиторская задолженность погашается за счет поступлении денежных средств от клиентов. Этот цикл называется операционным. Операционный цикл отражает промежуток времени, в течение которого оборотные активы совершают полный оборот.

В составе операционного цикла выделяют несколько компонентов:

1) Цикл оборота материально-производственных запасов (производственный цикл) — среднее время (в днях), необходимое для перевода материально-производственных запасов из формы материалов (сырья) в готовую продукцию и ее реализации. Таким образом, производственный цикл — это период времени, который начинается с момента поступления материалов на склад и заканчивается в момент отгрузки покупателю готовой продукции, которая была изготовлена из данных материалов.

2) Цикл оборота дебиторской задолженности— среднее время, необходимое для погашения покупателями дебиторской задолженности, возникшей в результате осуществления продаж в кредит.

3) Цикл оборота кредиторской задолженности — среднее время, проходящее с момента закупки материально-производственных запасов предприятием до момента оплаты счетов кредиторов. На основе вышеприведенных компонентов рассчитывается финансовый цикл.

Финансовый цикл — это разрыв между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей (дебиторов). Иными словами, он характеризует отрезок времени, в течение которого полный оборот совершают собственные оборотные средства.

Финансовый цикл = Производственный цикл + Период оборота дебиторской задолженности - Период оборота кредиторской задолженности.

Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Оно может произойти за счет ускорения производственного процесса (периода хранения материально-производственных запасов, снижения длительности изготовления готовой продукции и периода ее хранения на складе), ускорения оборачиваемости дебиторской задолженности, замедления оборачиваемости кредиторской задолженности.

18. Понятие рабочего капитала фирмы. Формула расчета.

Рабочий капитал

Ликвидность – способность предприятия своевременно платить по краткосрочным обязательствам. Предприятие считается платежеспособным, если в состоянии вовремя погашать все свои задолженности. Элементарным показателем ликвидности является рабочий капитал (working capital), рассчитываемый как разница между оборотными активами и краткосрочными обязательствами.

АКТИВ ПАССИВ И СОБСТВЕННЫЙ КАПИТАЛ

Оборотные активы Краткосрочные обязательства

Рабочий капитал Долгосрочные обязательства

Внеоборотные активы Собственный капитал

Рабочий капитал = Оборотные активы (5) – Краткосрочные обязательства (14)

Рабочий капитал представляет ту часть оборотных активов, которая финансируется долгосрочными финансовыми ресурсами – собственными (капитал компании) или привлеченными (например, банковские кредиты или долговые обязательства, облигации).

Рабочий капитал – своего рода «финансовая подушка», теоретически позволяющая компании, если вдруг возникнет такая необходимость, погасить все или большую часть своих краткосрочных обязательств, являющихся источником ее финансирования. и продолжать дальше работать, пусть даже в меньшем объеме. Развитие рабочего капитала и способности предприятия платить по краткосрочным обязательствам особенно интересуют руководство фирмы и кредиторов, предоставляющих краткосрочные кредиты (банки, поставщики).

Источниками рабочего капитала являются:

1. Любой рост статей краткосрочных активов в балансе

2. Любое уменьшение статей краткосрочных обязательств фирмы

Превышение краткосрочными активами пассивов показывает способность фирмы платить по краткосрочным обязательства, а также наличие или отсутствие надежного финансового «тыла» в виде долгосрочных финансовых ресурсов.

Относительная доля рабочего капитала в балансе является показателем безопасности, т.е. способности фирмы платить по краткосрочным обязательствам (в данном случае фирма рассматривается в качестве коммерческого партнера). Однако этот индикатор не является самодостаточным, аналитик должен понимать, что скрывается за отдельными статьями актива. Если рабочий капитал образован неликвидными активами или активами с завышенной оценкой, то при всей внешней солидности фирмы ее нельзя назвать «здоровой». Ее активы непродуктивны, что может неблагоприятно отразиться на прибыльности предприятия, а в конечном счете и на его платежеспособности.

19. Понятие чистых активов фирмы. Формула расчета.

Чистые активы – это величина, определяемая путем вычитания из суммы активов организации, суммы ее обязательств.

Порядок расчета чистых активов для акционерных обществ утвержден Приказом Минфина РФ и Федеральной комиссии по рынку ценных бумаг от 29 января 2003 г. N 10н. В отсутствии специальных норм для расчета чистых активов обществ с ограниченной ответственностью для них применяется этот же порядок. (Для инвестиционных фондов, доверительных управляющих, организаторов азартных игры предусмотрен свой порядок расчета чистых активов).

Расчет сводится к определению разницы между активами и пассивами (обязательствами), которые определяются следующим образом.

В состав активов, принимаемых к расчету, включаются:

* внеоборотные активы, отражаемые в первом разделе бухгалтерского баланса (нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы);

* оборотные активы, отражаемые во втором разделе бухгалтерского баланса (запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы) за исключением стоимости в сумме фактических затрат на выкуп собственных акций, выкупленных акционерным обществом у акционеров для их последующей перепродажи или аннулирования, и задолженности участников (учредителей) по взносам в уставный капитал.

В состав пассивов, принимаемых к расчету, включаются:

* долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства;

* краткосрочные обязательства по займам и кредитам;

* кредиторская задолженность;

* задолженность участникам (учредителям) по выплате доходов;

* резервы предстоящих расходов;

* прочие краткосрочные обязательства.

Т.е. формула расчета чистых активов по Балансу предприятия следующая:

ЧА = (стр.300-ЗУ)-(стр.590+стр.690-стр.640)

где ЗУ – задолженность участников (учредителей) по взносам в уставный капитал (в Балансе отражается в составе строки "Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты))".

20. Формирование показателя рентабельности чистых активов.

Рентабельность чистых активов – отношение чистой прибыли к среднеарифметической сумме чистых активов на начало и конец отчетного периода. Чистые активы – это активы, очищенные от обязательств, или по-другому – это реальный собственный капитал.

Чистые активы представляют собой реальный собственный капитал организации, поэтому эффективность их использования характеризуется показателем рентабельности собственного капитала. Этот показатель важен для собственников, поскольку они вкладывают в организацию свои средства с целью получения прибыли на вложенный капитал. Рентабельность реального собственного капитала сравнивается с возможностями получения дохода от вложения этих средств в ценные бумаги или в другое производство. Рентабельность чистых активов служит важным критерием при котировке акций на бирже, является основой формирования рыночного курса акций. Уровень рентабельности собственного капитала может существенно отличаться от рентабельности активов. Интерес собственника заключается в том, чтобы этот разрыв был в пользу рентабельности собственного капитала. Рентабельность чистых активов определяет границы и темп роста собственного капитала за счет реинвестирования прибыли. Таким образом, этот показатель лежит в основе темпов устойчивого роста организации, ее способности развиваться за счет внутреннего финансирования

21. Понятие инвестированного капитала и чистых активов.

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, т.е. капитал, вложенный собственниками в предприятие; и накопленный капитал, т.е. капитал, созданный на предприятии сверх того, что первоначально авансировано собственниками.

Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. К данной группе обычно относят и безвозмездно полученные ценности. Первая составляющая инвестированного капитала представлена в балансе уставным капиталом, вторая – добавочным капиталом (в части полученного эмиссионного дохода), третья – добавочным капиталом (в части безвозмездно полученного имущества) или фондом социальной сферы.

В общем виде, инвестированный капитал можно вычислить как сумму оборотных средств в основной деятельности, чистых основных средств и чистых прочих активов (за вычетом беспроцентных обязательств). Другой вариант расчета - инвестированными средствами считают сумму собственного капитала и долгосрочных обязательств. Детали определения величины инвестированного капитала будут зависеть от особенностей ведения учета и структуры бизнеса.

22. Показатели мультипликатора капитала, долговой и налоговой нагрузки предприятия. Формула расчета.

EM – мультипликатор капитал = ∑активов/ собственный капитал

Характеризует сумму активов, которая приходится на денежную единицу собственного капитала.

Налоговая нагрузка – это одно из понятий, применяемых для оценки влияния налоговых платежей на финансовое состояние предприятия. Величина налоговой нагрузки зависит от множества факторов – от вида деятельности и формы ее осуществления, налогового режима, организационно-правовой формы предприятия и особенностей налогового и бухгалтерского учета, закрепленных в учетной политике. Предлагаемая методика позволяет каждому предприятию рассчитать свою налоговую нагрузку, провести анализ ее состояния за ряд лет, а затем сделать прогноз возможных вариантов изменения налоговой нагрузки, добиваясь ее оптимального значения.

Уровень налогового бремени в Российской Федерации предприятий работающих по общей системе налогообложения составляет от 2 до 70 % от суммы выручки. Таковы особенности общей системы налогообложения. И это объясняется не ошибками учета. Налоговая цена полученной выручки у каждого предприятия своя и зависит от показателей, определяющих базы налогообложения по налогам, уплачиваемым предприятием. На микроэкономическом уровне показатель налоговой нагрузки отражает долю совокупного дохода налогоплательщика, который изымается в бюджет. Показатель рассчитывается как отношение суммы всех начисленных налоговых платежей организации к объему реализации продукции (работ, услуг). Расчет, который предлагают консультанты ООО «Аудит МСК» основан на Налоговом Кодексе РФ. В состав налогов входит: НДС, ЕСН, налог на прибыль, НДФЛ, взносы на обязательное социальное страхование от несчастных случаев и профзаболеваний.

Принятые в расчетах ставки налогов:

• Налог на прибыль организаций – 24 % гл.25 НК РФ;

• Налог на добавленную стоимость – 18 % гл.21 НК РФ;

• Налог на имущество организаций - 2,2 % гл. 30 НК РФ;

• Единый социальный налог с учетом сборов в Пенсионный фонд – 26 % гл. 24 НК РФ,

Несмотря на то, что налоговое планирование достаточно сложно поддается ясному и формализованному описанию из-за того, что финансовая схема каждой сделки по своему уникальна, консультанты считают возможным перечислить основные факторы, оказывающие влияние на размер налоговой нагрузки:

- элементы договорной и учетной политики для целей налогообложения;

- льготы и освобождения;

- основные направления развития бюджетной, налоговой и инвестиционной политики государства, влияющие напрямую на элементы налогов;

- получение бюджетных ссуд, инвестиционного налогового кредита, налогового кредита, рассрочек и отсрочек по налогам и сборам;

- размещение бизнеса и органов управления хозяйствующих субъектов в оффшорах, в том числе в свободных экономических зонах, действующих на территории Российской Федерации.

Критическое осмысление имеющихся в экономической литературе подходов к определению содержания и обоснованию методики расчета налоговой нагрузки, а также рассмотрение основных факторов, влияющих на уровень налогового гнета, позволяют консультантам предложить читателям методику определения налоговой нагрузки, разработанную Минфином России.

Совокупная налоговая нагрузка Предприятия – это отношение всех начисленных налоговых платежей к выручке от продажи товаров (работ, услуг) за отчетный период, включая доходы от прочих поступлений.

ННорн = НП / (В + ВД)* 100%, где -

ННорн - налоговая нагрузка на Предприятие при применении общего режима налогообложения;

НП – общая сумма всех начисленных налогов;

В – доходы от реализации товаров (работ, услуг) и имущественных прав;

ВД – внереализационные доходы.

Существует группа показателей, которые показывают, какая часть прибыли или денежного потока поглощается процентными и (или) иными фиксированными расходами (платежами). На основании этих коэффициентов также можно провести оценку кредитоспособности компании.

К коэффициентам, характеризующим долговую нагрузку на компанию относятся: коэффициент покрытия процентов; коэффициент покрытия фиксированных платежей; коэффициент денежного покрытия текущей части долгосрочного долга; коэффициент денежного покрытия процентов.

1. Коэффициент покрытия процентов (TIE) представляет собой соотношение прибыли до уплаты процентов и корпоративных налогов (EBIT) и величины расходов по выплате процентов (C): TIE = EBIT/C

Показатель представляет собой коэффициент, дающий представление, во сколько раз прибыль предприятия без учета начисленной амортизации превышает процент, причитающийся к уплате.

2. Коэффициент покрытия фиксированных платежей, включающий все необходимые выплаты по обслуживанию долга, срок которых наступает в отчетном периоде, и рассчитывается по следующей формуле: К = (EBIT + ФФ) / (С + ФФ) где ФФ - фиксированные финансовые платежи, включаемые в себестоимость продукции, работ, услуг (например, лизинговые платежи).

Стоит отметить что, вышеуказанные коэффициенты показывают возможности организации по формированию соответствующих источников погашения заемных обязательств, однако фактическая выплата процентов и погашение основной части долга осуществляются за счет денежных средств, находящихся на счетах организации, и определяются исходя из свободного денежного остатка.

3. Коэффициент денежного покрытия текущей части долгосрочного долга характеризует способность организации погашать денежными средствами, полученными за счет операционной (основной) деятельности, свои долговые обязательства по мере их наступления. Коэффициент рассчитывается по формуле: К = (Чдп - Д)/Тод

где Чдп - чистый денежный поток по основной деятельности; Д – дивидендные выплаты; Тод - текущая часть основного долга.

Необходимо отметить, что корректировка чистого денежного потока по основной деятельности (Чдп) производится на размер: уплаченных процентов, в случае если указанные проценты в соответствии с управленческой учетной политикой организации включаются в расчет денежного потока по основной деятельности; уплаченных корпоративных налогов (налога на прибыль организации), так как процентные расходы принимаются к вычету по налогу на прибыль, и соответственно если весь денежный поток будет направлен на выплату процентов, то компания сможет избежать расходов по налогу на прибыль.

4. Коэффициент денежного покрытия процентов отражает наличие в компании свободных денежных средств, необходимых для выплаты процентов по кредитам: К = (Чдп + П + Н)/П

где П - уплаченные проценты; Н - уплаченные налоги.

Значение данного коэффициента меньше 1 означает высокую вероятность нарушения организацией своих заемных обязательств. В этом случае существует необходимость привлечения новых кредитов и займов для обслуживания процентной нагрузки по ранее привлеченному финансированию.

23. Формирование показателя оборачиваемости активов.

* Коэффициент оборачиваемости активов

где: Объем продаж - годовой оборот компании; Средн. суммарные активы - среднегодовое значение суммарных активов (обычно определяется как сумма на начало и на конец года, деленная пополам)

Характеризует эффективность использования ресурсов, привлеченных для организации производства. Является показателем, косвенно отражающим потенциальную рентабельность работы компании. При использовании данных отчета о прибылях и убытках не за год, а за другой период, значение объема продаж должно быть соответствующим образом скорректировано.

Однако, показатели оборачиваемости – это показатели эффективности именно оборотных средств, поэтому оборачиваемость анализируется в основном только по текущим активам предприятия.

Два основных показателя: