Фирменный (коммерческий) кредит

| Преимущества | Недостатки | ||||

| Независимость от государственного регулирования кредитования экспорта, относительное невмешательство государственных органов в коммерческие сделки | Большие возможности согласования стоимости кредита непосредственно между контрагентами по коммерческому контракту | Невключение срока использования в полный срок (это фактически продлевает его по сравнению с банковским кредитом) | Ограниченность сроков и размеров кредитования средствами и состоянием финансов фирмы-поставщика, необходимость рефинансирования кредита в банковских учреждениях | Связанность покупателя с определенным поставщиком | Повышение цены товара по сравнению с ценой аналогичного товара, продаваемого за наличные |

Хотя фирменный кредит выражает отношения между поставщиком и покупателем, он обычно сочетается с банковским кредитом. При продаже машин, оборудования фирменный кредит предоставляется на длительные сроки (до 5 и более лет), что отвлекает значительные средства экспортера. Поэтому экспортер обычно прибегает к банковским кредитам либо рефинансирует свой кредит у банков. Поскольку фирменные кредиты не могут решить проблему кредитования экспорта машин и оборудования по объему и условиям кредита, усиливается роль банковского кредита в МЭО.

Банковские кредиты.

Банковское кредитование экспорта и импорта выступает в форме ссуд под залог товаров, товарных документов, векселей, а также учета тратт. Иногда банки предоставляют крупным фирмам-экспортерам, с которыми они тесно связаны, бланковый кредит, т. е. без формального обеспечения.

Банковские кредиты в международной торговле имеют преимущества перед фирменными. Они дают возможность получателю свободнее использовать средства на покупку товаров, освобождают его от необходимости обращаться за кредитом к фирмам-поставщикам, производить с последними расчеты за товары наличными за счет банковского кредита. Благодаря привлечению государственных средств и применению гарантий частные банки нередко предоставляют экспортные кредиты на 10—15 лет по ставкам ниже рыночных. Однако банки, как правило, ограничивают использование кредита пределами своей страны и нередко ставят условия об израсходовании его на определенные цели, например на покупку товаров у фирм, в которых они заинтересованы. При этом банковский кредит приобретает свойства связанного кредита, целевой характер.

Банковский кредит предоставляется банками, банкирскими домами, другими кредитными учреждениями. Для координации операций по кредитованию внешнеэкономических операций, мобилизации крупных кредитных ресурсов и равномерного распределения риска банки организуют консорциумы, синдикаты, банковские пулы.

Виды банковских кредитов:

1. Экспортный кредит — кредит, выдаваемый банком страны-экспортера банку страны-импортера для кредитования поставок машин, оборудования и т. д. Банковские кредиты выдаются в денежной форме и носят «связанный» характер, так как заемщик обязан использовать ссуду исключительно для закупок товаров в стране-кредиторе. Одной из форм кредитования экспорта банками с 60-х годов стал кредит покупателю (на 5—8 и более лет).

|

Рис. 5.1. Кредит покупателю

Особенность кредита покупателю заключается в том, что банк экспортера непосредственно кредитует не национального экспортера, а иностранного покупателя, т. е. фирмы страны-импортера и их банки. Тем самым импортер приобретает необходимые товары с оплатой счетов поставщика за счет средств кредитора и отнесением задолженности на покупателя или его банк. Обычно такие кредиты связываются с приобретением товаров и услуг у определенной фирмы. При этом экспортер не участвует в кредитовании сделки, что исключает возможность завышения цены кредита. Стоимость банковских кредитов покупателю, как правило, фиксируется на ряд лет на уровне ниже стоимости заемных средств на рынке ссудных капиталов, что повышает их конкурентоспособность. Срок кредита покупателю превышает срок кредита поставщику; в основном это средне- и долгосрочные ссуды. Банки при этом могут открывать кредитные линии для иностранных заемщиков на оплату закупленных товаров. В этом направлении идет эволюция кредитования экспорта. Банковские кредиты покупателю оттесняют кредиты поставщику (экспортеру) и фирменные кредиты.

2. Финансовый кредитпозволяет закупать товары на любом рынке, и, следовательно, на максимально выгодных условиях. Зачастую финансовый кредит не связан с товарными поставками и предназначен, например, для погашения внешней задолженности, поддержки валютного курса, пополнения авуаров (счетов) в иностранной валюте.

3. Акцептный кредитв форме акцепта тратты. Экспортер договаривается с импортером, что платеж за товар будет произведен через банк путем акцепта последним выставленных экспортером тратт. Согласно Единообразному вексельному закону, принятому Женевской вексельной конвенцией 1930 г., акцепт должен быть простым, ничем не обусловленным, но может быть ограничен частью вексельной суммы (частичный акцепт). Английское вексельное право допускает акцепт общий и ограниченный (условный, частичный, местный, подписанный одним из нескольких плательщиков). Акцептант является главным должником, т. е. отвечает за оплату векселя в установленный срок. В случае неплатежа держатель векселя имеет право предъявить против акцептанта прямой иск. Векселя, акцептованные банками, служат инструментом при предоставлении межбанковских кредитов, что расширяет возможность кредитования внешней торговли. Существует рынок банковских акцептов. Акцептованные первоклассным банком тратты легко реализуются на рынке ссудных капиталов. Путем возобновления акцептов кредиты часто превращаются из краткосрочных в долгосрочные.

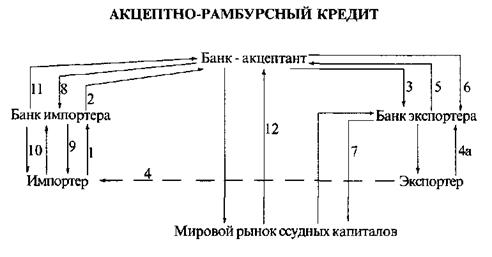

4. Одной из форм кредитования экспорта является акцептно-рам-бурсний кредит,основанный на сочетании акцепта векселей экспортера банком третьей страны и переводе (рамбурсировании) суммы векселя импортером банку-акцептанту.

Рис. 5.2. Акцептно-рамбурсный кредит

1. Поручение об акцепте тратты банком-акцептантом. 2. Соглашение об акцепте. 3. Выставление безотзывного акцептного аккредитива с обязательством акцептовать тратту. 4. Отгрузка товара. 4а. Учет тратты и передача коммерческих документов банку. 5. Пересылка тратты для акцепта и коммерческих документов. 6. Возврат акцептованной тратты. 7. Переучет тратты. 8. Пересылка коммерческих документов. 9. Передача коммерческих документов импортеру под обеспечение (сохранная расписка). 10. Рамбурсирование — перевод суммы векселя и возврат обеспечения. 11. Перевод суммы векселя банку-акцептанту. 12. Предъявление тратты к оплате при наступлении срока.

Промежуточной формой между фирменным и банковским кредитом в некоторых странах (например, Великобритании, ФРГ, Нидерландах, Бельгии) является брокерский кредит. Как и коммерческий кредит, он имеет отношение к товарным сделкам и одновременно к банковскому кредиту, поскольку брокеры обычно заимствуют средства у банков. Брокерская комиссия составляет 1/50—1/32 суммы сделки. Брокерские фирмы в Великобритании объединены в ассоциацию. Брокеры располагают информацией о мировых рынках. Кроме осуществления кредитных операций они предоставляют гарантии по платежеспособности покупателей. Роль брокерских кредитов во внешней торговле на современном этапе упала.

Расширение внешнеторгового оборота, проблема мобилизации крупных сумм на длительные сроки со значительным риском привели к развитию средне- и долгосрочного международного кредита. Система кредитования экспорта посредством векселей, разработанная банкирскими и акцептными домами, коммерческими банками, не могла удовлетворять возросшие потребности международной торговли. В ряде стран (Великобритании, Франции, Японии и др.) создана специальная система средне- и долгосрочного кредитования экспорта машин и оборудования. Формы этих видов кредитования в принципе аналогичны формам краткосрочного кредитования (фирменным, банковским, межгосударственным кредитам и т. д.), но имеют особенности. В борьбе за рынки сбыта экспортеры предоставляют среднесрочные кредиты сроком от 1—5 до 7—10 лет, оформляя их векселем. При среднесрочном фирменном кредите возрастают риск экспортера, связанный с оплатой тратт импортером, и трудность учета тратт, акцептованных импортером.

Банки выступают как организаторы внешнеэкономической деятельности клиентов, участвуя в переговорах о торгово-промышленном сотрудничестве, являясь центрами экономической информации и освобождая экспортера от рисков и затрат. Поскольку экспорт предпринимательского капитала стал динамичным элементом мирохозяйственных связей и определяющим фактором интернационализации экономики, повышается роль банков в создании предприятий за границей и участии в их капиталах.

В условиях специализации и универсализации банков крупные кредитные учреждения предоставляют и долгосрочные международные кредиты, теоретически до 40 лет, практически на 10—15 лет. Этим занимаются прежде всего специальные кредитные институты — государственные и полугосударственные, мобилизующие капитал путем выпуска собственных ценных бумаг.

Банки предоставляют долгосрочные кредиты по компенсационным сделкам, основанным на взаимных поставках товаров на равную стоимость. Такие кредиты всегда имеют целевой характер. Получая в кредит (на 8—15 лет) машины, оборудование для создания и реконструкции предприятий, освоения природных ресурсов, заемщик в погашение кредита осуществляет встречные поставки продукции построенных или строящихся предприятий. Отличительная черта компенсационных соглашений — крупномасштабный и долгосрочный характер, взаимная обусловленность экспортной и импортной сделок.

Кредит по компенсационным сделкамслужит для импортера средством увязки:

а) платежей за закупаемые машины и оборудование

б) выручки от встречных поставок товаров на экспорт в компенсацию соответствующих затрат.

При реализации компенсационных сделок применение фирменных кредитов обычно ограничено и преобладают долгосрочные консорциальные кредиты, предоставляемые банковскими консорциумами, так как, во-первых, национальное законодательство, как правило, устанавливает для банков лимит кредитования одного заемщика; во-вторых, банки стремятся ограничить степень риска при предоставлении кредитов.

В деловой практике термин «долгосрочный кредит» закрепился за ссудами кредитных учреждений. Частью долгосрочного кредита являются займы — привлечение государством и частными предприятиями, банками заемных средств на национальном и мировом рынках ссудных капиталов путем выпуска своих долговых обязательств. Долгосрочные кредиты и займы обслуживают главным образом расширенное воспроизводство основного капитала, экспорт машин, оборудования, реализацию промышленных проектов.