Прибыль бухгалтерская и экономическая

Систематическое получение прибыли является целью предпринимательской дея предприятия.

Рассматривая издержки, следует подчеркнуть, что их можно классифицировать и внутренние. Первые связаны с тем, что фирма оплачивает работников, топлив комплектующие изделия, т.е. все то, что она не производит сама для создания д изделия.

Внутренние издержки: владелец собственного предприятия или магазина не пл себе заработную плату, не получает арендной платы за здание в котором находи Если он вкладывает денежные средства в торговлю, то не получает тех проценто бы он имел, положив их в банк. Но владелец данной фирмы (предприятия) полу называемую нормальную прибыль. В противном случае он не будет заниматься Получаемая им прибыль (нормальная) составляет элемент издержек. Принято в чистую, или экономическую, прибыль, которая равна общей выручке за вычетом внутренних издержек, включая и нормальную прибыль. В отличие от экономич прибыли бухгалтерская прибыль равна общей выручке минус внешние издержк

2.16. Чистый денежный поток. Приведенная (дисконтированная) стоимость

Внутренняя норма доходности

Данные понятия взаимосвязаны с понятием дисконтирования.

Понятие «дисконтирование»связано с временной ценностью денег и так назыв процентными деньгами. Под процентными деньгами, или процентами, в финан расчетах следует понимать сумму доходов от предоставления денег в долг в люб виде единовременной ссуды, за счет помещения денег на сберегательный счет, з покупки облигаций и т.д.

При заключении финансового или кредитного соглашения стороны (кредитор и договариваются о размере процентной ставки (ссудного процента) – отношения процентных денег, выплачиваемых за фиксированный отрезок времени, к велич

Ставка ссудного процента– это цена, уплачиваемая за использование денег по

Проценты выплачиваются кредитору по мере их погашения или присоединяют долга. Процесс увеличения суммы денег в связи с присоединением процентов к называют наращением, или ростом первоначальной суммы. Ставки процентов м применяться к одной и той же начальной сумме на протяжении всего срока ссу простые процентные ставки (при применении простого процента доходы по мер начисления целесообразно снимать для потребления или использования в друг или текущей деятельности).

В долгосрочных финансовых операциях при присоединении процентов к сумме наращения суммы ссуды (для инвестиционных средств) применяют сложные пр Обычно сложные проценты начисляются в конце каждого расчетного периода (м квартала, полугодия, года), то есть процентный платеж добавляется в конце этог Если расчетный период равен году, то очередной годовой доход исчисляется не величины инвестиционного капитала, а с общей суммы, включающей также и р начисленные и не востребованные инвестором проценты.

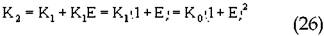

Рассмотрим пример расчета сложных процентов для расчетного периода, равно Предположим, К0 – первоначальная сумма инвестиционного капитала, Е – ставк за год (в долях единицы), t - продолжительность помещения капитала, или числ которые вложены деньги. (Если К0 – ссуда, то t - продолжительность ссуды в го конце первого года получим:

в конце второго года:

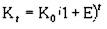

в конце t - го года:

Величина bt = (1+E)t называется множителем наращения или коэффициентом н bt показывает конечную стоимость одной денежной единицы через t лет, вложен сложные проценты.

При принятии решений об инвестировании денежных средств нужно привести инвестиционные затраты за различные периоды времени к сопоставимым велич

Чтобы достичь этого, необходимо выразить доходы и инвестиционные затраты ч стоимость в один и тот же момент времени.

Процесс выражения денежных средств, которые должны быть получены или вып будущем, через их текущую стоимость называется дисконтированием.

Термин «дисконтирование» употребляется как средство определения любой сто величины на некоторый момент времени при условии, что в будущем она состав величину Kt при некоторой заданной ставке процента вне зависимости от того, действительно ли имеет место финансовая операция (кредитование, внесение де срочный депозит и т.д.), предусматривающая начисление процентов, или нет.

С помощью дисконтирования учитывается такой фактор, как время.

Полученная в результате операции дисконтирования величина называется дисконтированной, или приведенной или текущей стоимостью. Разность между суммой через t лет и дисконтированной стоимостью называется дисконтом.

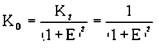

Дисконтирование– процесс, обратный вычислению сложных процентов. Если н процентов происходит в конце года, то

(28)

- дисконтированная (приведенная) стоимость; а

'- коэффициент дисконтирования (29)

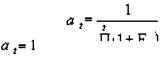

Это выражение справедливо, если E=const в течение всего интервала Если же величина E меняется во времени и на t -ом шаге расчета равна дисконтирования равен:

и у'~1 при 1 (30)

Величина E представляет собой норму дисконта и равна приемлемой для инвест дохода на капитал.

На норму дисконта влияют такие факторы, как временные издержки по инвести инфляция и риски.

Понятие временных издержек по инвестициям связано с тем, что если денежные помещены в проект, они не могут быть вложены куда-либо еще для получения п ценные бумаги, в банк и т.п.). Как правило, если речь не идет об обязательных и предприятие стремится вкладывать деньги в инновационный проект в том случ результате реализации проекта оно получает доходы по норме выше вмененных

Методы, основанные на дисконтированных оценках, позволяют учесть неравноц или неравнозначность одинаковых сумм поступлений или платежей, относящих периодам времени. Перед сопоставлением потоков поступлений и платежей за р периоды времени эти потоки приводят к сопоставимому виду (дисконтируют) н определенную дату: на текущий момент времени, на дату начала инвестиций и

Чистый дисконтированный доход или интегральный эффект, определяется как текущих эффектов за весь расчетный период, приведенная к начальному шагу р как превышение интегральных результатов над интегральными затратами.

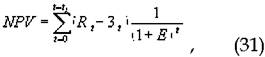

Если в течение расчетного периода не происходит инфляционного изменения ц расчет производится в базовых ценах, то чистый дисконтированный доход (NPV постоянной нормы дисконта вычисляется по формуле:

где Rt- результат, достигнутый на t -ом шаге расчета; Зt- затраты, осуществляемые на t -ом шаге расчета; Эt- эффект, полученный на t -ом шаге расчета;

г г г ;

t=tk - горизонт расчета (последний год, квартал, месяц расчетного пе производится ликвидация объекта; имеется в виду, что в конце шага tk д условная реальная реализация активов).

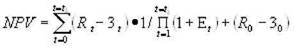

Если норма дисконта меняется во времени, то

Выбор расчетного периода или периода дисконтирования имеет существенное з Обычно выбирают интервал времени, равный сроку функционирования наибол части основного капитала. При проведении банковской экспертизы для анализа целесообразности предоставления кредитов – срок жизни проекта будет совпада погашения задолженности.

Если NPV проекта больше нуля при данной норме дисконта, проект считается эффективным и может рассматриваться вопрос о его принятии. При наличии н вариантов выбирают тот проект, у которого NPV=max.

На практике часто используют модифицированную формулу для расчета NPV

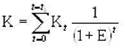

Для этого из состава Зt исключают капитальные вложения и обозначают их чере капиталовложения на t - ом шаге расчета. Тогда сумма дисконтированных капиталовложений K вычисляется по формуле:

(33)

Текущие затраты на * -ом шаге при условии, что в них не входят капита обозначаются f.

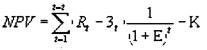

Тогда формула для расчета NPV приобретает следующий вид:

(34)

Следует отметить, что (Rt-Зt) является аналогом сальдо по операционной деятел Kt) - аналогом сальдо по инвестиционной деятельности из отчета о движении де средств, и значения этих величин можно использовать для расчета NPV.

Показатель чистого дисконтированного дохода отражает прогнозную оценку и экономического потенциала предприятия в случае принятия рассматриваемого

Преимуществом данного показателя является то, что NPV различных проектов м суммировать и использовать для анализа оптимальности инвестиционного порт

К недостаткам данного показателя относится то, что он имеет абсолютный, а не относительный характер. Вторая проблема связана с тем, что при расчете NPV о роль играет правильный выбор нормы дисконта. От ее значения может существе

зависеть результат сравнения двух проектов с различным распределени времени. При выборе нормы дисконта учитывают то, что доход от влож должен:

• обеспечить минимальный гарантированный уровень (при

• полностью компенсировать изменение (в том числе инфля покупательной способности денег в течение расчетного перио

• покрыть риск инвестора, связанный с осуществлением про

Таким образом, наиболее просто норму дисконта можно рассчитать сле

, (35)

где r- минимальная реальная норма прибыли; i - темп инфляции; kr - коэффициент, учитывающий степень риска.

Под минимальной, реальной нормой прибыли(ставкой отказа или ст понимается наименьший гарантированный уровень доходности, сложи капиталов (например, доходность по долгосрочным государственным о депозитный процент по срочным вкладам).

Если принять норму дисконта ниже депозитного процента, инвесторы п деньги в банк, а не вкладывать их непосредственно в производство. Если станет выше депозитного процента на величину большую, чем та, кото инфляцией и инвестиционным риском, возникает перетекание денег в повышенный спрос на деньги и, как следствие, - повышение их цены, т процента.

Приведенные соображения по поводу нормы дисконта справедливы дл капитала. В случае, когда весь капитал является заемным, норма дискон собой соответствующую процентную ставку, определенную условиями и повышения займов.

В случае смешанного капитала норма дисконта приближенно может бы средневзвешенная стоимость капитала, рассчитанная с учетом структур налоговой системы и других факторов.

Если имеется n видов капитала (собственный, заемный и т.д.) стоимос которых после уплаты налогов равна Ei , а доля в общем капитале Ai (i = норма дисконта приблизительно равна

Е = У Ei Д

i-1(36)

Следует иметь в виду, что ставка дисконтирования, используемая в рыночной э значительной мере зависит от хозяйственной конъюнктуры, перспектив эконом развития страны и является предметом серьезных исследований.

Индекс доходности (PI) позволяет сопоставить две части NPV – доходную и инвестиционную. Он представляет собой отношение дохода к инвестициям и рассчитывается по формуле:

, (37)

Индекс доходности тесно связан с чистым дисконтированным доходом. же элементов и его значение связано со значением NPV:

если NPV>0, то PI>1 и наоборот.

Если PI>1, проект эффективен; если PI<1 - неэффективен.

Если PI=1, дисконтированные доходы равны дисконтированным расход случае не приносит ни прибыли, ни убытка.

В отличие от чистого дисконтированного дохода индекс доходности яв относительным показателем. Благодаря этому он удобен при выборе од альтернативных, имеющих одинаковое значение NPV.

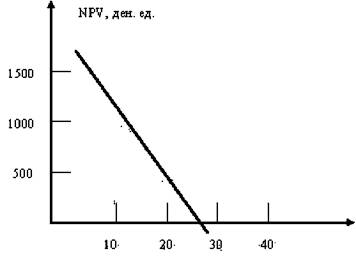

При определении чистого дисконтированного дохода норма дисконта з увеличение приводит к снижению NPV. При некотором значении норм обращается в ноль.

Это значение нормы дисконта называется внутренней нормой доходнос норму доходности можно рассматривать как решение уравнения:

(38) Основные трактовки IRR следующие:

• это ставка дисконтирования, при которой NPV=0;

• это ставка дисконтирования, при которой доход от капита инвестиционный проект равен расходам;

• это максимальная плата за привлекаемые источники фин которой проект остается безубыточным.

Прежде чем рассматривать проблемы, связанные с IRR, необходимо отм проанализируем наиболее общую ситуацию в инвестиционном проект которой:

• сначала осуществляют инвестиции, которые в последующ обеспечивают приток денежных средств;

• притоки денежных средств накапливаются (носят кумулят причем знак NPV меняется лишь однажды (то есть для началь расчетного периода значение NPV может быть отрицательным положительным, оно остается таким до конца расчетного пер

Для таких случаев справедливо утверждение о том, что чем выше ставка тем меньше величина NPV.

IRR часто определяют путем итеративного подбора значений нормы ди вычислении NPV проекта. Используют также графический метод норм

27.).

Рис. 27. Графический метод интерпретации внутренней нормы доходности

IRR – это та величина нормы дисконта Е, при которой кривая изменения NPV п горизонтальную ось. Иногда IRR называют поверочным дисконтом, так как этот

позволяет найти граничное значение нормы дисконта, разделяющее инвестиции приемлемые и невыгодные.

Показатель IRR в определенной степени также характеризует уровень риска, свя данным инвестиционным проектом: чем в большей степени IRR превышает при предприятием барьерный уровень доходности, тем больше запас прочности пр

При расчете этого показателя предполагается, что получаемые чистые доходы п должны быть капитализированы, то есть все образующиеся свободные денежны должны быть реинвестированы, либо направлены на погашение внешней задол Значение IRR полностью определяется внутренними данными, характеризующи инвестиционный проект. Никакие предложения об использовании дохода за пр проекта не рассматриваются.

При ставке ссудного процента, равной IRR, инвестирование финансовых ресурс дает в итоге тот же суммарный доход, что и помещение их в банк на депозитный образом, при данной ставке ссудного процента оба варианта помещения финан средств экономически равнозначны. Если реальная ставка ссудного процента ме внутренней нормы доходности данного проекта, вложение в него средств выгод наоборот.

Если весь проект выполняется только за счет заемных средств, то показатель IRR максимальному проценту, под который можно взять этот заем с тем, чтобы суме рассчитаться из доходов от проекта, полученных за расчетный период.

Таким образом, финансовый смысл показателя IRR заключается в следующем:

а) если для проекта привлекается кредит по сложной ставке процентов, равн

этот кредит погашается единовременным платежом с процентами по завершени

дисконтирования, а полученные в течение данного периода денежные поступле

реинвестируются (капитализируются) по сложной ставке процентов, равной IRR

окончании периода дисконтирования (расчетного периода) вся сумма полученн

пойдет на погашение кредита и процентов, то есть прибыль от данной финансо

операции будет равна нулю;

б) если инвестиции осуществляются за счет собственных средств инвестора, т

реинвестировании денежных поступлений будет получена такая же сумма, кака

быть получена при перемещении средств в банк по той же схеме и начислении н

сложных процентов, равной IRR;

в) если для инвестирования используются как заемные, так и собственные ср

средневзвешенная стоимость инвестируемого капитала равна IRR, то по окончан

дисконтирования после выплаты кредита с процентами и дивидендов по акция оставшийся капитал будет равен вложенной сумме собственных средств.

Расчет IRR часто выполняют в качестве первого шага при анализе эффективност инвестиционного проекта. При этом для дальнейшего анализа отбирают те про которые имеют значение IRR, большее некоторой пороговой величины (наприм годовых).

Значение внутренней нормы доходности зависит не только от соотношения сум инвестиций и доходов, но и от их распределения во времени. Чем больше растя времени процесс получения доходов в результате денежных вложений, тем ниж IRR.

Если расчет NPV проекта дает ответ на вопрос, является ли он эффективным ил заданной норме дисконта Е, то IRR определяется в процессе расчета и затем сра требуемой инвестором нормой дохода на вкладываемый капитал. В случае, когд IRR больше или равно требуемой инвестором норме дохода на капитал, инвести данный проект оправданы и нужно рассматривать вопрос о его принятии. В про случае инвестиции в данный проект нецелесообразны.

Совместное использование показателей NPV и IRR целесообразно осуществлять образом:

а) если анализируются альтернативные проекты или варианты проекта, т.е.

когда требуется выбрать один проект или вариант из нескольких, следует произ

ранжирование по максимуму чисто дисконтированного дохода. Внутренняя но

доходности в этом случае служит в основном для оценки пределов, в которых мо

находиться норма дисконта;

б) если необходимо наиболее выгодным образом распределение инвестиций

наличии независимых проектов, т.е. в случае, когда проекты могут осуществлят

независимо друг от друга, следует производить ранжирование проектов с учетом

IRR. При этом ранжирование проектов по степени выгодности следует выполнят

тождественность основных исходных параметров сравниваемых проектов: суммы

инвестиций, продолжительности реализации, уровня риска, схем формировани

поступлений.

Рассмотренные выше показатели рассчитываются с учетом такого понятия, как денежный поток, образующийся в процессе кругооборота средств предприятия, очередь опосредуется денежными потоками по различным видам деятельности предприятия (рассматривается в разделе «Введение в экономическую теорию»). итог по данному вопросу, следует отметить, что чистый денежный поток образу

текущей (операционной) деятельности предприятия, инвестиционной и деятельности, т.е. за счет соотношения притоков и оттоков (сальдо) от со видов деятельности предприятия. Основным документом для вычислен показателей данного раздела является «Отчет о движении денежных ср из трех видов деятельности предприятия, а также отчет «О прибылях и