Избыточное налогообложение. Кривая Лаффера

Налоговая система включает разные виды налогов. В зависимости от принятых критериев их можно классифицировать:

· по объекту обложения – прямые и косвенные. Прямые – это налоги на доходы физических и юридических лиц или на объекты имущества. Основными среди прямых налогов являются налог на прибыль, подоходный налог с физических лиц, поимущественные налоги. К косвенным относятся налоги, которые включают в цену товара или услуги, увеличивая ее. Они перечисляются в налоговые органы предприятиями, фирмами, а фактически оплачивает их потребитель. К косвенным налогам относятся налог на добавленную стоимость, налог с продаж, акцизы, таможенные пошлины;

· по принципам построения – пропорциональные (ставка налога остается постоянной при изменении дохода налогоплательщика), регрессивные (ставки уменьшаются по мере увеличения дохода) и прогрессивные (ставки возрастают с увеличением дохода налогоплательщика и уменьшаются по мере его сокращения);

· в зависимости от цели использования – общие и специальные (целевые). Общие поступают в казну государства и используются для общегосударственных нужд. Специальные налоги имеют строго целевое назначение;

· по уровню бюджетов – государственные и местные. Государственные формируют доходы центрального бюджета. Местные – поступают в региональные, муниципальные бюджеты;

· по объектам обложения – налоги на имущество, ресурсные налоги, налоги на доходы или прибыль, налоги на действия и т. д.

Каждый налог содержит следующие элементы: субъект, объект, источник, единицу обложения, налоговую ставку (квоту), налоговый оклад, льготы.

Субъект налога – это налогоплательщик, физическое или юридическое лицо, которое по закону обязано уплачивать налог.

Объект налога – предмет, подлежащий обложению: доход, товары, имущество.

Источник налога – доход субъекта: заработная плата, прибыль, рента, процент, из которых уплачивается налог. Например, в налоге на прибыль корпораций он совпадает с объектом обложения.

Единица обложения – это единица измерения объекта (рубли, гектары и т. д.).

Налоговая ставка – величина налога на единицу измерения объекта, выраженная в процентах. Она называется квотой.

Налоговый оклад – сумма налога, уплачиваемая с одного объекта данным субъектом.

Налоговые льготы – это уменьшение налоговых ставок или полное освобождение от налогов, отдельных предприятий или производств в зависимости от их профиля, характера производимой продукции и выполняемых работ, используемой рабочей силы, зоны расположения.

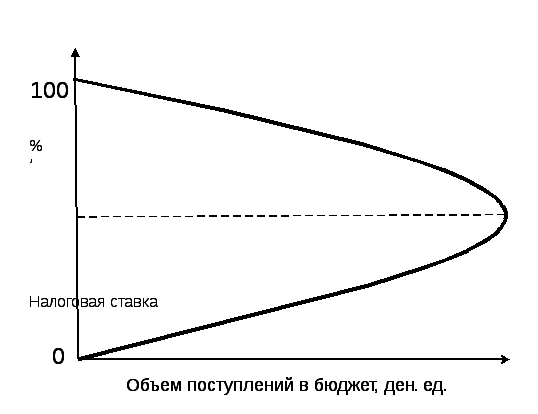

Существует зависимость между поступлениями налогов в бюджет и ставками налогов. Кривая, показывающая связь между налоговыми ставками и объемом налоговых поступлений, выявляющая такую налоговую ставку (от нулевой до 100 %), при которой налоговые поступления достигают максимума, называется кривой Лаффера(рисунок 12.1).

Рисунок 12.1 – Кривая Лаффера

Кривая дает ответ на вопрос, при какой ставке налогов налоговые поступления в бюджет максимальны. Реальная ставка налогов различна для разных стран и не всегда является оптимальной. Графическое отображение зависимости между доходами бюджета и динамикой налоговых ставок отображено на рисунке 12.1 по оси ординат отложены налоговые ставки, по оси абсцисс – поступления в бюджет. При увеличении ставки налога доход государства в результате налогообложения увеличивается.

Оптимальный размер ставки обеспечивает максимальные поступления в государственный бюджет. При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, а при 100%-ном налогообложении доход государства равен нулю, т. к. никто не хочет работать не получая дохода. А Лаффер доказал, что высокие налоги, во-первых, не только уменьшают предложение труда, но и побуждают индивидов выбирать или виды деятельности, не подлежащие обложению налогами (теневая экономика), или те, где налоговые ставки низкие; во-вторых, налоговое бремя уменьшает размеры сбережений. Эти причины сдерживают развитие производства, снижают стимулы у корпораций к инвестициям, тормозит НТП, замедляет экономический рост национальной экономики.

Тема 6

1. Сущность и основные направления общественных расходов. Формы общ.расходов

Общественные расходы представляют собой целенаправленное использование ресурсов общественного сектора для удовлетворения потребностей в общественных благах и реализации перераспределительных мероприятий, оправданных с позиций справедливости.

Общественными расходами являются расходы бюджетов всех уровней, а также расходы государственных внебюджетных фондов и негосударственных некоммерческих организаций. Первые две категории составляют подавляющую часть расходов и находятся в ведение государственного управления.

Общественные расходы – инерционны. Они законодательно утверждаются в бюджетах, долгосрочных программах правительства, соглашениях с международными организациями. Для их увеличения или сокращения нужно вновь пройти весь цикл согласований и утверждений. Помимо этого, однажды возникшая и институционально оформленная программа расходов получает самостоятельную жизнь. Коллективы исполнителей заинтересованы в сохранении и увеличении своих бюджетов вне зависимости, а иногда и вопреки, эффективности и полезности своей деятельности.

С помощью этих расходов государство получает инструменты регулирования распределением денежных средств между материальным производством и непроизводственной сферой в соответствии с экономическими и социальными потребностями общества, и, кроме того, государство как субъект экономики при помощи данного инструмента может воздействовать на стоимостную структуру общественного производства, достигать прогрессивных сдвигов в народнохозяйственных пропорциях, стимулировать развитие принципиально новых отраслей экономики, влиять на ускорение научно-технического прогресса.

Таким образом, бюджетные расходы, в силу своего перераспределительного характера, способны играть важную роль в государственном регулировании экономики и социальных процессов. Общественные расходы являются безвозмездными платежами, которые не подлежат возврату, не создают и не погашают любые финансовые требования.

Общественные расходы могут осуществляться в формах:

1. финансирования эксплуатационных расходов организаций общественного сектора;

2. закупок товаров или услуг, субсидирования предприятий и организаций, поставляющих продукцию на рынок;

3. денежных выплат и натуральных выдач лицам;

4. программами социальной помощи и страхования.

Перечисленные формы зачастую выступают в качестве взаимозаменяемых либо, сочетаясь, дополняют друг друга.

Структура общественных расходов может различаться в зависимости от установленных приоритетов соответствующих задач финансовой политики. Английский экономист Пигу подразделил общественные расходы на трансфертные и нетрансфертные затраты.

Трансферты в зависимости от их направленности подразделяются на субвенции (обслуживание предпринимателей) и социальные трансферты, социальные выплаты (обслуживание дом.хозяйств).

В общих государственных расходах большой удельный вес занимают расходы на оборону и государственные закупки товаров и услуг.

Значительной статьей расходов госбюджета являются социальные трансфертные платежи.

2. Перемещение выгод и сферы действия программ общественных расходов.

Общественные расходы можно рассматривать как отрицательные налоги, поэтому на них распространяются положения, связанные собственно с самими налогами. Также как сфера налогов не совпадает с непосредственными плательщиками, программа общественных расходов связана не только с непосредственными реципиентами.

Реципиент – это тот, кто получает какие-либо блага или денежные средства непосредственно из общественного сектора. Лица, на которых распространяются выгоды общественных программ, образуют сферу действия программ общественных расходов. Если результатом общественных расходов является создание чистого общественного блага, то в роли реципиентов выступают все члены общества и проблема перемещения выгод не возникает.

Побочным результатом программы общественных расходов является перераспределение частных благ, и при этом возникают, как правило, позитивные экстерналии. Средства, которые передаются нуждающимся на основе действия программы общественных расходов, приводят к увеличению спроса, прежде всего, на продовольственные товары, и происходит перемещение выгод от реципиентов программы в пользу производителей и продавцов продовольствия. Это можно утверждать не только применительно к налогам, но и в отношении программы общественных расходов. Для того чтобы определить реальную сферу действия мероприятий общественного сектора необходимо проанализировать характер рынков, на которых действует получатель средств и непосредственный плательщик.

Перемещение выгод – это основная причина, по которой сфера действия программы общественных расходов не всегда отвечает интересам избирателей. Анализ, базирующийся на изучении фактического положения и ожиданий реципиентов, исследовании рынков, позволяет определить целенаправленность программы.

В последние годы большое распространение получили контракты с частными фирмами на поставку товаров и услуг, ответственность за которую несет сектор.

В условиях контрактации партнерами общественного сектора становятся предприятия и организации частной собственности. Кроме того, внутри самого общественного сектора часто формируются квази-рынки. Главным вопросом, связанным с идеями квази-рынка и контрактацией является вопрос об эффективности заключения договора и пользе, которую получают налогоплательщики, избиратели, потребители.

Контрактация и квази-рынки имеют следующие преимущества:

- удается сформировать рыночные структуры, которые действуют в интересах потребителя;

- эти интересы полно отражаются в контрактах между заказчиком и исполнителем;

- гарантируется точное выполнение контракта.

Введение контрактации квази-рынков связано с высокими трансакционными издержками. Иногда эти издержки могут приводить к снижению эффективности использования общественных расходов, если договор заключается с монополистом. При этом государство должно четко зафиксировать в контрактах все требования по выполнению услуг. Однако на контрактной основе или квази-рынков рекомендуется создавать лишь отдельные факторы и условия достижения результатов. Если речь идет об услугах, которые потребляются индивидуально, то обеспечить качество можно за счет привлечения самих конечных потребителей в рыночных или квази-рыночных отношениях.