Инкассо может быть документарным и чистым.

Типы расчетов по инкассо

Простое (чистое) инкассо — это операция получения денежных средств банком с третьего лица на основе платежного требования, которое выставлено клиентом. Документарное (коммерческое) инкассо — это операция, при которой банк плательщику предъявляет документы, которые получены от клиента, и передает данные документы, если получен платеж. К отрицательным моментам системы расчетов по инкассо возможно отнести разрыв во времени (иногда значительный) меж получением платежа и отгрузкой товара и недостаточная надежность в уплате. Для того, чтобы преодолеть существующие недостатки используют инкассо с банковской гарантией для того, чтобы увеличить надежность платежа и телеграфное инкассо, которое дает возможность в значительной степени уменьшить разрыв во времени меж зачислением денег на счет продавца и отгрузкой товара.

Инкассо — это банковская посредническая операция по передаче денег через банк от плательщика к получателю с зачислением данных средств на счёт получателя. Банки за исполнение инкассо берут комиссионные.

Инкассо— это расчётная банковская операция, при помощи которой банк, являющийся экспортером по инкассовому поручению собственного клиента получает на основе расчётных документов денежные средства, которые причитаются клиенту от плательщика за товарно-материальные ценности, которые отгружены в адрес плательщика и оказаны услуги и зачисляет данные средства на банковский счёт клиента.

Стадии инкассо во время международных расчетов

Передача инкассодателем-экспортером банку инкассового поручения и товарных документов, которые приложены к нему

Передача инкассового поручения банком экспортера банку, являющемуся корреспондентом, в стране импортера.

Банк, являющийся корреспондентом, предъявляет в стране импортера товарные документы плательщику-импортеру и выдает их ему против суммы платежа, которая указана в инкассовом поручении

Сумма платежа, которая получена от импортера переводится за счет экспортера банком, являющимся импортером, в банк инкассового поручения, который её зачисляет на счет экспортёра.

Расчеты по инкассо между организациями: разновидности и особенности

Расчеты по инкассо между организациями относятся к наиболее распространенным способам безналичных расчетов между двумя экономическими субъектами. Особенность его состоит в том, что инициатором поручения банку на списание средств со счета является не плательщик, а продавец товаров, продукции, работ или услуг. Рассмотрим основные особенности, этапы и преимущества расчетов инкассовыми распоряжениями.

Что представляют собой расчеты по инкассо между организациями?

Расчеты инкассо, как одна из безналичных форм, имеет ряд характерных особенностей:

· Инициатором таких расчетов всегда становится получатель платежа.

· Деньги с банковского счета списываются не зависимо от того, согласен плательщик провести оплату или нет.

· Издержки по расчетам инкассо несет получатель платежа.

Инкассо дает уверенность продавцу в гарантированной оплате, а покупателя избавляет от необходимости дополнительно оформлять перечисление.

Этапы расчетов по инкассо

Последовательность расчетов по инкассо можно изложить следующим образом:

| Этап инкассо | Содержание |

| Конечный получатель платежа, или как его еще называют – принципал, обращается в банк и готовит инкассовое поручение | |

| Банк, обслуживающий продавца (ремитент), пересылает входящее инкассо в банк покупателя | |

| Входящее инкассо передают покупателю | |

| Покупатель разрешает (акцептирует) проведение платежа либо платеж проводится в соответствиями с правилами, установленными для инкассовой формы расчетов |

На первом этапе инкассо между сторонами сделки заключается договор, в котором оговаривается форма расчета, а также банки, через которые будут производиться платежи. После этого товар представляется покупателю транспортной компанией, а документация, подтверждающая транспортные расходы, передается продавцу. Тот комплектует полный пакет документов и готовит инкассовое поручение в обслуживающий банк.

На следующем этапе кредитной организацией, обслуживающей продавца, проверяются документы и в случае отсутствия претензий к их оформлению, передаются в банк плательщика. После этого инкассовое поручение передается плательщику для ознакомления и для расчетов за товар. После завершения расчетов обслуживающий банк отдает плательщику документы, подтверждающие право собственности на товар.

Что такое инкассо чеков?

Понятие «инкассо чеков» возникает в процессе получения денежных средств по именному чеку. Банк, выдающий наличные деньги по чеку, не проводит процедуру за счет собственных средств. Сначала кредитная организация обращается в тот банк, который выписал чек. Платеж производится только после подтверждения подлинности обязательства, а также поступления средств, указанных в чеке.

Форма расчетов инкассо чеками в России не распространена в силу ее дороговизны. Все такие операции проводятся банком вручную. Это объясняет невысокую скорость таких расчетов.

Сэкономить на обналичивании чека можно воспользовавшись специальными интернет-сервисами. Но в таком случае высокой гарантии получения наличных по чеку нет.

Ответы на актуальные вопросы

Вопрос 1. Договором предусмотрено инкассо в качестве формы расчетов при продаже товара. Имеет ли возможность покупатель отказаться от его оплаты, если качество поставленного в рамках контракта товара не соответствует заявленному поставщиком?

Ответ. Покупатель может отказаться от оплаты обязательств по договору. При наличии веских оснований для такого действия необходимо составить в письменной форме отказ от акцепта в 3экземплярах. Возможность такого отказа следует предусматривать еще на этапе заключения контракта. Договор купли-продажи должен содержать пункты, по которым у покупателя сохраняется возможность отказа от акцепта инкассового распоряжения.

После предоставления плательщиком отказа от акцепта инкассо этот документ передается в банк поставщика, а инкассовое распоряжение извлекается из картотеки плательщика. Вся ответственность за неправомерный отказ оплаты по инкассо ложится на плательщика. Банк не участвует в рассмотрении таких дел. А все претензии, которые возникают между участниками договора, решаются в суде.

Вопрос 2. Определены ли законодательством исковые сроки по расчетам в форме инкассо?

Ответ. Если расчеты по инкассо не были проведены в течение какого-либо срока по независящим от банка причинам, то сроки совершения платежей по инкассовым поручениям законом строго не установлены. Если платежи не проводятся по причине отсутствия средств на счете плательщика, то обязательства по инкассо будут действительными до появления денег на счете о погашения обязательств. Это означает, что в таком случае задолженность по инкассо носит бессрочный характер.

Вопрос 3. Несет ли банк какую-либо ответственность перед клиентом в случае ненадлежащего исполнения либо неисполнения расчетов по инкассо?

Ответ. Если банком не исполнены или исполнены поручения в рамках инкассо не надлежащим образом, и это является следствием нарушения кредитной организацией правил проведения расчетов, то банк несет ответственность перед своим клиентом. Это выражается в обязательстве его возместить образовавшиеся в результате ошибки кредитной организации убытков клиенту.

Вопрос 4. Какая организация может оформить отзыв инкассового распоряжения на списание налоговых платежей с расчетного счета?

Ответ. Все инкассовые поручения, которые поступают в банк плательщика, содержащие распоряжение на безакцепное погашение экономическим агентом налоговых платежей, выставляются налоговыми органами. Поэтому и отозвать поручение имеет право налоговый орган, выставивший такой документ, либо служба, ставшая его правопреемником при реорганизации.

Вопрос 5. Каков порядок расчетов по инкассовым поручениям, когда сумма, указанная в этом документе, превышает остаток денежных средств на счете покупателя?

Ответ. Если на счете покупателя не достаточно денег для погашения обязательств по инкассовому поручению, то поступивший документ в рамках инкассо оплачивается частично согласно остатку денег на счете. После этого он помещается в картотеку. Обязательства по нему будут погашаться частями по мере поступления средств на счет покупателя в соответствии с очередностью, установленной гражданским кодексом РФ.

Типы расчетов по инкассо

Простое (чистое) инкассо — это операция получения денежных средств банком с третьего лица на основе платежного требования, которое выставлено клиентом. Документарное (коммерческое) инкассо — это операция, при которой банк плательщику предъявляет документы, которые получены от клиента, и передает данные документы, если получен платеж. К отрицательным моментам системы расчетов по инкассо возможно отнести разрыв во времени (иногда значительный) меж получением платежа и отгрузкой товара и недостаточная надежность в уплате. Для того, чтобы преодолеть существующие недостатки используют инкассо с банковской гарантией для того, чтобы увеличить надежность платежа и телеграфное инкассо, которое дает возможность в значительной степени уменьшить разрыв во времени меж зачислением денег на счет продавца и отгрузкой товара.

Инкассо — это банковская посредническая операция по передаче денег через банк от плательщика к получателю с зачислением данных средств на счёт получателя. Банки за исполнение инкассо берут комиссионные.

Инкассо— это расчётная банковская операция, при помощи которой банк, являющийся экспортером по инкассовому поручению собственного клиента получает на основе расчётных документов денежные средства, которые причитаются клиенту от плательщика за товарно-материальные ценности, которые отгружены в адрес плательщика и оказаны услуги и зачисляет данные средства на банковский счёт клиента.

Стадии инкассо во время международных расчетов

Передача инкассодателем-экспортером банку инкассового поручения и товарных документов, которые приложены к нему

Передача инкассового поручения банком экспортера банку, являющемуся корреспондентом, в стране импортера.

Банк, являющийся корреспондентом, предъявляет в стране импортера товарные документы плательщику-импортеру и выдает их ему против суммы платежа, которая указана в инкассовом поручении

Сумма платежа, которая получена от импортера переводится за счет экспортера банком, являющимся импортером, в банк инкассового поручения, который её зачисляет на счет экспортёра.

Инкассо может быть документарным и чистым.

Чистое инкассо — это инкассо финансовых документов (простые и переводные векселя, чеки и прочие документы, которые используются для получения платежей), когда их не сопровождают коммерческие документы. Документарное инкассо — это инкассо финансовых документов, которые сопровождаются коммерческими документами (страховые и транспортные документы, счета и так далее) и инкассо лишь коммерческих документов. Документарное инкассо в международной торговле является обязательством банка по поручению экспортёра получить от импортёра сумму платежа по контракту против передачи товарных документов последнему и перечисление её экспортёру. Международная торговая палата в 1978 г. издала «Унифицированные правила по инкассо», к которым банки многих стран присоединились.

Недостатки формы расчетов по инкассо Разрыв во времени меж передачей в банк документов, отгрузкой товара и получением платежа (а он может быть довольно длительным, что замедляет оборачиваемость средств экспортёра; Отсутствие в оплате документов надежности (может оказаться неплатёжеспособным или отказаться от уплаты товарных документов к моменту их прибытия в банк импортёра). Эти недостатки преодолеваются при помощи использования телеграфного инкассо, который позволяет уменьшить нежелательный временной разрыв и за счёт использования инкассо с выданной предварительно банковской гарантией, что дает возможность создать надёжность платежа, которая близка к той, которая появляется по безотзывным аккредитивам. Расчеты по инкассо являют собой банковскую операцию, при помощи которой банк (банк, являющийся эмитентом) за счет и по поручению клиента на основе расчетных документов производит действия по получению платежа от плательщика. Для того, чтобы осуществить расчеты по инкассо банк, являющийся эмитентом, имеет право привлекать еще один банк, являющийся исполнителем. Основания расчётов по инкассо Расчеты по инкассо производят на основе: инкассовых поручений, уплата которых проводится в бесспорном порядке без распоряжения плательщика; платежных требований, уплата которых может проводиться без распоряжения плательщика (в безакцептном порядке) или по его распоряжению (с акцептом). Инкассовые поручения и платежные требования предъявляет получатель средств (взыскатель) к счету плательщика через банк, который его обслуживает. Платежное требование — это расчетный документ, который содержит требование получателя средств (кредитора) по главному договору к плательщику (должнику) об оплате через банк определенной денежной суммы. Платежные требования используют при расчетах за доставленные товары, оказанные услуги, исполненные работы и в других ситуациях, которые предусмотрены главным договором. Расчеты при помощи платежных требований можно осуществлять без акцепта плательщика и с с предварительным акцептом. Акцепт — это письменное согласие плательщика на то, чтобы осуществить платеж с его текущего или расчетного счета. Зависимо от полноты акцептуемой суммы отличают акцепт частичный и полный. Акцепт зависимо от времени дачи согласия может являться предварительным (сначала дают согласие на оплату, а потом последует платеж) и следующий (акцептант может от оплаты отказаться после списания с его счета денег). По форме можно выделить акцепт отрицательный и положительный. При позитивном акцепте согласие дают в письменной форме, а при негативном согласие является данным, когда акцептант не заявил в установленный срок об отказе от уплаты. Значение акцепта в том, что он позволяет плательщику проверить выполнение условий договора поставщиком.

· Акцепт по данным платежным требованиям должен составлять не меньше пяти дней. До наступления срока платежа или до получения акцепта плательщика платежное требование, которое представлено в банк, сберегается в специальной картотеке — «Расчетные документы, которые ожидают акцепта для уплаты». Плательщик имеет право частично или полностью отказаться от акцепта в ситуациях, которые предусмотрены условиями хозяйственного основного договора. Отказ плательщика уплатить платежное требование оформляют заявлением об отказе от акцепта. Ответственность при выставлении необоснованного отказа от акцепта возлагается полностью на плательщика. В расчетах методом платежных требований используют предварительную форму акцепта. Срок для проведения акцепта определяют стороны по договору и составляет, как правило, три рабочих дня. Инкассовое поручение— это расчетный документ, на основе которого проводится списание денег в бесспорном порядке со счетов плательщиков. Инкассовые поручения используются в таких ситуациях: в ситуациях, которые предусмотрены сторонами по основному договору, при условии предоставления банку, который обслуживает плательщика, права на списание денег со счета плательщика без распоряжения; для взыскания по исполнительным документам; когда бесспорный порядок взыскания денег устанавливается законодательством, в том числе для взыскания денег органами, которые исполняют контрольные функции.

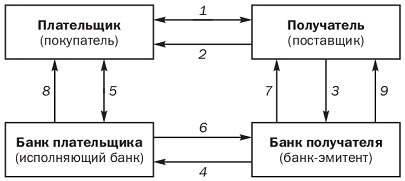

Схема документооборота при использовании расчетов платежными акцептованными требованиями 1. соглашение-договор с указанием формы расчетов платежными требованиями; 2. Передача товара, отгрузка продукции; 3. Платежное требование об оплате на инкассо и документы на отгрузку; 4. Передача для акцепта платежного требования; 5. Акцепт и передача для оплаты в банк платежного требования; 6. Перечисление денег в оплату платежного акцептованного требования; 7. Зачисление на расчетный счет поставщика средств ; 8. Выписка из расчетного счета; 9. Выписка о зачислении платежа из расчетного счета