Тема 5. Структура страхового тарифа

Страховой тариф, или тарифная ставка, представляет собой денежную пла-гу страхователя (ставку страхового взноса) с единицы страховой суммы или объекта страхования, либо процентную ставку от совокупной страховой суммы.

Основная цель при исчислении страховых тарифов связана с определением и покрытием вероятной суммы ущерба, приходящейся на каждого страхователя или на единицу страховой суммы. Если тарифная ставка достоверно отражает вероятный ущерб, то обеспечивается необходимая раскладка ущерба между страхователями. В тарифных ставках находят также свое отражение установление и ограничение объемов страховой ответственности страховщика. Иначе говоря, страховой тариф представляет собой критерий страхового фонда, гарантирующий безубыточное проведение страховой деятельности.

Проводя страхование, страховщик стремится решить двойную задачу: при минимальных тарифах, доступных для широкого круга страхователей, обеспечить значительный объем страховой ответственности. Если тарифные ставки рассчитаны правильно, то обеспечивается как необходимая финансовая устойчивость страховых операций (устойчивое равновесие доходов и расходов, либо превышение доходов над расходами), так и необременительное изъятие части доходов страхователей в виде страховых взносов. Следовательно, с помощью научно обоснованных страховых тарифов обеспечивается оптимальный размер страхового фонда как необходимое условие развития страхового дела.

В международной практике тарифная ставка, лежащая в основе страхового взноса (платежа, премии), называется брутто-ставкой.

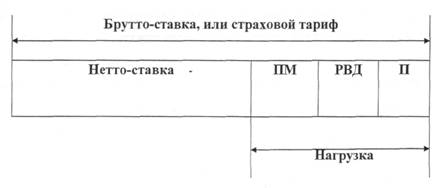

Брутто-ставка состоит из двух частей: нетто-ставки и нагрузки (рис. 4). Нагрузка составляет в общем страховом тарифе существенно меньшую часть от брутто-ставки (в зависимости от формы и вида страхования она колеблется от 9 до 40%).

Рис. 4. Структура страхового тарифа:

ПМ - предупредительные (превентивные) мероприятия; РВ Д - расходы на ведение дела;

П - планируемая прибыль

Экономическое содержание страхового тарифа можно определить как единицу измерения взаимных обязательств страховщика и страхователя (принцип эквивалентности).

Основой деления брутто-ставки на нетто-ставку и нагрузку является тезис, согласно которому нетто-ставка предназначена для погашения обязательств страховщика перед страхователем, нагрузка - на финансирование деятельности страховой организации.

Нетто-ставка предназначена для формирования страхового фонда, который используется для страховых выплат страхователям (страхового обеспечения - при личном страховании и страхового возмещения - при имущественном страховании), т.е. для выполнения финансовых обязательств страховщика по договорам страхования. Нагрузка предназначена для компенсации расходов страховщика: погашения накладных расходов (РВД), формирования запасных, резервных и других фондов (ПМ). В нагрузку включается также определенная плановая прибыль от страховой деятельности.

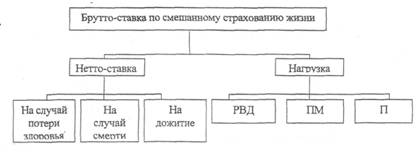

Нетто-ставка в личном и имущественном страховании имеет различную структуру, которая обусловлена видами страхования и их назначением. Так, нетто-ставка личного страхования состоит из рискового страхового взноса (несчастный случай, болезнь, смерть) или накопительного (сберегательного) взноса, т.е. нетто-ставка отражает каждый вид страховой ответственности, которую взял на себя страховщик. Поэтому, если условия страхования данной отрасли или подотрасли содержат несколько видов страховой ответственности (смешанное страхование жизни, страхование финансовых рисков и т.п.), то совокупная нетто-ставка может состоять из нескольких частных нетто-ставок (рис. 5). При этом величина частных нетто-ставок исчисляется в прямой зависимости от вероятности риска. Однако поскольку страховой взнос есть усредненный размер данных страховых платежей, то возможны существенные отклонения от средних значений.

I

Рис. 5. Схема построения брутто-ставки по смешанному страхованию жизни

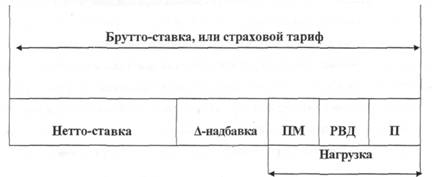

Нетто ставка определяется путем актуарных расчетов, основой для которых является статистика за последние пять и более лет по страховым случаям. С помощью методов теории вероятности, данные из прошлого переносят в будущее, при этом необходимо учесть происходящие изменения (как меняются марки автомобилей, материал строений, криминогенная обстановка). Необходимо учитывать, что исходная статистика неполная (не обо всех событиях заявляют) и невозможен также абсолютно точный прогноз на будущее. Для компенсации возможных случайных отклонений реального ущерба от его ожидаемых значений вводится (исчисляется) гарантийная надбавка, которую принято называть дельта-надбавкой (рис. 6).

Рис. 6. Страховой тариф с дельта-надбавкой

Актуарные расчеты выполняются отдельно для разных видов страхования и рисков. В практике актуарных расчетов широко используется страховая статистика.

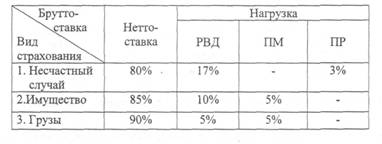

Итогом актуарных расчетов является страховая или актуарная калькуляция (рис. 7).

Рис. 7. Пример страховой калькуляции

Актуарные расчеты по времени проведения бывают предыдущие и последующие. Предыдущие выполняются перед началом нового вида страхования или перед получением лицензии. А последующие расчеты с целью уточнения действующих тарифов.

Процесс разработки и обоснования страхового тарифа называется тарифной политикой, под которой понимается целенаправленная деятельность страховщика по установлению, уточнению и упорядочению страховых тарифов в интересах успешного и безубыточного развития страхования. Эта политика базируется на основных принципах:

1. Эквивалентность страховых отношений сторон (страховщика и страхователя). Это означает, что нетто-ставки должны максимально соответствовать вероятности ущерба. Тем самым обеспечивается возвратность средств страхового фонда за тарифный период той совокупности страхователей, в масштабе которой строился страховой тариф. Таким образом, принцип эквивалентности должен соответствовать перераспределительной сущности страхования как замкнутой раскладке ущерба.

2. Доступность страховых тарифов для широкого круга страхователей, так как чрезмерно высокие ставки становятся тормозом на пути развития страхования, которое может стать невыгодным.

3. Стабильность размеров страховых тарифов в течение длительного времени. К постоянным тарифам привыкают и страхователи, и страховые работники. При этом у страхователей укрепляется твердая уверенность в солидности страхового дела и платежеспособности фирмы. Кроме того, стабильность размеров страховых тарифов существенно зависит от условий страхования. Например, при транспортном страховании грузов размеры страховых тарифов могут меняться в зависимости от степени опасности конкретных рейсов (перевозка продовольственных и промышленных товаров отечественного и импортного производства, через какие моря, океаны, регионы перевозятся грузы и т.п.).

4. Расширение объема страховой ответственности. Соблюдение данного принципа характеризует приоритетное направление деятельности страховщика (расширение объема страховой ответственности можно пояснить на примере страхования жизни, когда оно включает дополнительно страхование от несчастного случая, снижения уровня жизни из-за инфляции и др.).

5. Обеспечение самоокупаемости и рентабельности страховых операций. Данные финансовые принципы в полной мере относятся к страховщику, который производит страховые выплаты и другие расходы за счет поступивших страховых платежей. Из данного принципа следует, что страховые тарифы должны строиться таким образом, чтобы поступление страховых платежей не только покрывало расходы страховщика (возмещение ущерба, налог на прибыль, содержание аппарата работников и т.п.), но и обеспечивало превышение доходов над расходами (прибыль) страховщика (на дальнейшее расширение деятельности страховой компании, приобретении имущества, оргтехники, поощрение своих работников и др.). В то же время, если фактическая убыточность страховой выплаты окажется ниже действующей нетто-ставки (допустим, ничто не сгорело, никто не умер и т.п.), то образовавшаяся экономия может быть разделена по двум направлениям: 1) частично в запасной фонд страховщика; 2) частично на пополнение прибыли.