Тема 1. Страхование, признаки и функции

Т.Н. Черногузова

СТРАХОВАНИЕ

Утверждено Ученым советом университета в качестве учебного пособия

по изучению дисциплины «Страхование» для студентов специальности

080105.65 - Финансы и кредит

Калининград

Издательство ФГОУ ВПО «КГТУ» 2008

УДК 368(076)

Черногузова Т.Н. Страхование: Учебное пособие. - Калининград: Изд-во ФГОУ ВПО«КГТУ», 2008, 119 с.

Учебное пособие подготовлено в соответствии с государственным образовательным стандартом высшего профессионального образования Российской Федерации по специальности «Финансы и кредит».

Пособие разработано для углубления теоретических знаний и приобретения практических навыков в области страхового дела студентами всех специальностей и специалистами страховых компаний.

Рис.13, табл. 3, список лит. - 38 наименований.

Учебное пособие рассмотрено и рекомендовано к печати методической комиссией экономического факультета по специальностям: 080109.65 - Бухгалтерский учет, анализ и аудит и 080105.65 - Финансы и кредит 10 декабря 2007 г., протокол № 10.

РЕЦЕНЗЕНТ - Чаплыгин В.Г., д.э.н., профессор кафедры экономики и предпринимательства ФГОУ ВПО «КГТУ».

© ФГОУ ВПО «Калининградский государственный технический университет»,

2008 г. © Черногузова Т.Н., 2008 г.

Татьяна Николаевна Черногузова СТРАХОВАНИЕ

Редактор Е. Билко. Подписано в печать 14.02.2008 г. Формат 60x84 (1/16). Тираж 500 экз. Заказ Объем 7,4 печ.л.; 5,4 уч.-изд.л.

Цена договорная._________________________________________________

УОП ФГОУ ВПО «КГТУ». Калининград, Советский пр-кт, 1.

ОГЛАВЛЕНИЕ Введение...........................................................................................................................................4

Тема 1. Страхование, признаки и функции..............................................................................................................7

Тема 2. Основные термины и понятия......................................................................................................................9

Тема 3. Страховой фонд и его виды........................................................................................................................14

Тема 4. Риск-менеджмент.........................................................................................................................................15

Тема 5. Структура страхового тарифа.....................................................................................................................19

Тема 6. Классификация страхования.......................................................................................................................25

Тема 7. Личное страхование.....................................................................................................................................27

7.1. Общие положения..............................................................................................................................................27

7.2. Страхование от несчастных случаев................................................................................................................28

7.3. Смешанное страхование жизни........................................................................................................................31

7.4. Медицинское страхование................................................................................................................................36

Тема 8. Имущественное страхование.....................................................................................................................42

8.1. Общие положения.............................................................................................................................................42

8.2. Системы страхования.......................................................................................................................................49

8.3. Виды имущественного страхования...............................................................................................................53

Тема 9. Страхование ответственности..................................................................................................................67

Тема 10. Перестрахование......................................................................................................................................73

Тема 11. Инвестиционная деятельность страховых компаний...........................................................................82

Тема 12. Доходы и расходы страховой компании................................................................................................86

12.1. Виды доходов..................................................................................................................................................86

12.2. Виды расходов................................................................................................................................................92

12.3. Финансовые результаты деятельности страховой организации................................................................97

Типовые задачи курса с примерами их решений................................................................................................102

Проверочные тесты по курсу.................................................................................................................................109

Таблица правильных ответов.................................................................................................................................116

Список рекомендованной литературы...................................................................................................................117

Введение

Страхование - это богиня, которая не так любима, как удача; ее боятся. Скудные пожертвования ей приносят без энтузиазма. Это легко понять. Все преимущества страхования проявляются только тогда, когда приходит беда.

HarraryJ. R.

Страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом современного общества. Оно обеспечивает непрерывность всех видов общественно полезной деятельности, а также поддержание уровня жизни, доходов людей при наступлении страховых случаев.

Развитие экономических реформ в современной России предполагает совершенствование одного из важнейших элементов системы рыночных отношений, каким является страхование. Сегодня во всех экономически развитых странах - это важнейший элемент культуры человека.

Посредством страхования общество в процессе своей хозяйственной деятельности реализует одну из главных потребностей - безопасность. Благодаря страхованию снижается такой риск, когда человеческие ошибки или злой умысел, просто стихийные бедствия или роковые случайности ставят отдельную жизнь, семью, большие группы населения, бизнес на грань катастрофы.

Страхование - неотъемлемая часть жизни современного общества. Это система финансовой защиты от рисков, последствий случайных, непредвиденных обстоятельств, несущих в себе угрозу благосостоянию, а иногда и существованию людей и предприятий. Страхование представляет собой одну из важнейших предпосылок душевного спокойствия человека, его уверенности в завтрашнем дне, в том, что ни при каких обстоятельствах он не останется без помощи и поддержки.

Становление рыночных форм хозяйственной деятельности, развитие частной собственности и предпринимательства, ограничение или отказ от привычных принципов государственного протекционизма в общественной и частной жизни ведут к объективному росту потребностей в страховании.

В условиях перехода к рыночным отношениям, развития предпринимательства страховая защита имущественных интересов самостоятельных независимых от государства товаропроизводителей становится возможной только с помощью страхования. Для рыночной экономики характерна более высокая степень страхового риска, связанного с возможностью возникновения не только стихийных бедствий, но и наступления экономических кризисов, спадов производства, инфляции, политической нестабильности и т.д. В результате действия указанных факторов страхование становится практически единственным и наиболее эффективным способом возмещения вероятного ущерба.

Необходимость изучения курса «Страхование» вызвана развитием на российском финансовом рынке услуг по страхованию имущественных и иных отношений, возникающих у субъектов, действующих на территории РФ (как юридических, так и физических лиц).

Главная цель предлагаемого курса - помочь студентам и слушателям, которые станут непосредственными участниками и организаторами общественного производства в новом тысячелетии, осознать страхование как социально-экономическую необходимость современной жизни.

Изучение действующего страхового законодательства, нормативных документов, принципов построения страховых тарифов и вариантов уплаты страховых платежей, расчет страховых выплат позволит студентам не только всесторонне усвоить сущность и содержание процесса страхования, но и профессионально грамотно применять полученные теоретические знания в процессе предпринимательской и других видов деятельности в условиях рыночных отношений.

Пособие содержит теоретический материал по основным темам курса «Страхования», задачи с примерами их решения, а также проверочные тестовые задания и варианты правильных ответов. Может использоваться для проведения практических занятий и самостоятельной работы студентов.

Тема 4. Риск-менеджмент

Риск - это отклонение фактических результатов от плановых ожиданий. Особенность данного подхода состоит в том, что в нем игнорируется характер отклонений, которые могут оцениваться субъектом как положительно, так и отрицательно.

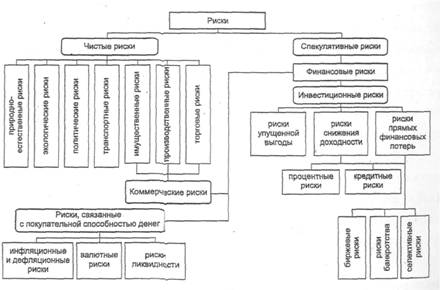

Риски делятся на чистые и спекулятивные. Чистые рискисвязаны со случайными событиями, влекущими за собой только убытки или ситуацию, при которой положение остается неизменным. Спекулятивные рискипредполагают возможность получения как негативных, так и положительных результатов (риски вложений в цешше бумаги). Чистые риски страхуются, спекулятивные, как правило, не страхуются. Разделение рисков на чистые и спекулятивные показано на рис.2:

Рис.2. Структура чистых и спекулятивных рисков

Существует классификация рисковпо различным признакам. По природе возникновения выделяют риски:

• исходящие от природных явлений (ураганы, землетрясения);

• исходящие из социальной среды (кражи, действия третьих лиц);

• происходящие из технической среды (отказ техники);

• происходящие из экономики (потери из-за инфляции). По возможности воздействия на риски выделяют:

• экзогенные (внешние) риски, лежащие вне области решения хозяйствующего субъекта; он может лишь бороться с их последствиями, пытаясь уменьшить возникающие ущербы;

• эндогенные (внутренние) риски, находящиеся в поле решений хозяйствующего субъекта; он может уменьшить вероятность их наступления и даже полностью избежать их в некоторых случаях.

Для выбора метода управления риском необходимо произвести оценку риска.Для оценки рисков необходимо знать ожидаемую величину ущерба и вероятность его наступления. Эти данные необходимы для расчета страховой премии.

Частота или вероятность уровня потерь F:

F=N1/N2, где N1 — число случаев наступления конкретного уровня потерь; N2 - общее число случаев.

Оценивается на основе статистических данных о числе случаев ущерба на совокупность объектов, подверженных данному риску.

Ожидаемое значение ущерба К:

Если R1 и R2 - два возможных значения ущерба, имеющие соответственно вероятность F1 и F2, то

K=F1*R1 + F2 * R2.

Вероятностный характер страхуемых событий определяет возможность отклонения фактической статистики ущербов от ожидаемой. Для оценки разброса или степени изменчивости возможных результатов пользуются показателями дисперсии и стандартного отклонения.

Дисперсия определяется как средневзвешенная величина из квадратов отклонения действительных результатов от ожидаемых.

Стандартное отклонение рассчитывается как корень квадратный от показателя дисперсии:

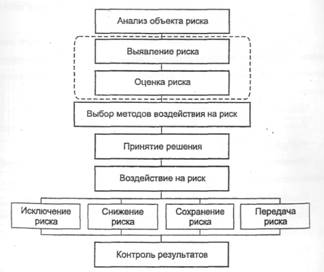

Управление рискамиили риск-менеджмент имеет своей целью активный контроль со стороны предпринимателя за рисками угрожающими его предприятию, чтобы свести к минимуму возможные потери. Процесс риск-менеджмента изображен на рис.3.

Рис. 3. Схема риск-менеджмента

Выделяют следующие этапы риск-менеджмента:

1. Идентификация риска заключается в выявлении и изучении рисков, которые характерны для данной деятельности. При этом определяются:

• опасности, представляющие угрозы;

• ресурсы предприятия, которые могут пострадать;

• факторы, влияющие на вероятность реализации риска;

• ущербы, в которых выражается воздействие риска на ресурсы.

2. Измерение риска сводится к определению его вероятности и размеров ущерба. В сложных случаях используются специальные методы оценки риска, основанные на разработке сценариев возникновения крупных аварий. В более простых случаях менеджер предприятия проводит вероятностную оценку рисков и ранжирует ущербы по степени их вероятности и серьезности. Такой анализ позволяет разделить риски на три группы:

- часто встречающиеся ущербы, небольшие по размерам, не представляющие серьезной угрозы для предприятия;

- ущербы менее частые, но более серьезные по размерам, наступление которых может вызвать серьезные финансовые трудности;

- катастрофические ущербы, отличающиеся малой вероятностью, но способные поставить под угрозу само существование предприятия.

3. Контроль риска выступает в двух формах : физический и финансовый. Физический означает использование различных способов, позволяющих

снизить вероятность наступления ущерба либо его размер. Использование мер физического контроля связано с затратами (закупка оборудования, оплата труда). Правило таково: затраты по предотвращению риска не должны превышать возможных размеров ущерба.

Финансовый контроль заключается в поиске источников компенсации возможных ущербов в денежной форме. Это может быть самострахование или страхование. Самострахование рассматривается как альтернатива страхованию или дополнение к нему. Собственные возможности компенсации ущерба на предприятии:

- включение стоимости мелких ущербов в цену продукции и услуг;

- получение необходимых средств за счет продажи части активов;

- создание специального резервного фонда;

- получение ссуды на покрытие ущерба.

Возможности самострахования ограничены, так как в случае крупных или неоднократных ущербов собственных источников не хватит для их компенсации.

Разновидностью самострахования является учреждение крупными промышленными предприятиями собственных (кэптивных) страховых компаний.

Решение о передаче риска на страхование производится на основе сопоставления вероятной величины ущерба и издержек по предотвращению рисков. Когда возможный ущерб превосходит собственные возможности предприятий, целесообразно заключить договор страхования. При этом можно сохранить собственное участие страхователя в покрытие ущерба через франшизу, таким образом, снизить размер страховой премии и передать на страхование самые опасные риски.

Тема 7. Личное страхование

7.1. Общие положения

Личное страхование представляет собой важный финансовый механизм обеспечения благосостояния населения. Предметом личного страхования выступают связанные с жизнью человека риски: смерти, заболевания, потери трудоспособности, медицинское обслуживание, несчастного случая, утраты трудоспособности по старости. Существует три системы страхования жизни:

• государственное социальное страхование;

• коллективное страхование по месту работы или по профессиональной принадлежности;

• индивидуальное страхование граждан.

В условиях лицензирования страховой деятельности на территории России указаны три подотрасли личного страхования:

1. Страхование от несчастных случаев.

2. Страхование жизни.

3. Медицинское страхование.

Социальное страхование - система отношений по распределению и перераспределению национального дохода (через государственные финансы), заключается в формировании из страховых взносов, уплачиваемых работающими гражданами и работодателями, и государственных дотаций специальных страховых фондов, средства которых используются на выплату лицам, не участвующим в общественном труде, у которых наступили социальные риски:

• временная нетрудоспособность в результате болезни, травмы, родов, ухода за членами семьи;

• постоянная нетрудоспособность в результате старости и инвалидности;

• потеря дохода семьи в случае смерти кормильца для иждивенцев;

• потеря дохода в связи с невозможностью трудоустройства;

• возникновение непредвиденных расходов в случае оплаты медицинских услуг, рождения и воспитания ребенка, оплата ритуальных услуг.

Государственное социальное страхование в России осуществляется государственными внебюджетными социальными фондами: пенсионный фонд РФ (ПФР), фонд социального страхования (ФСС), фонд обязательного медицинского страхования (ФОМС). Основным источником образования средств этих фондов является единый социальный налог (ЕСН). Вопросами социальной защиты безработных (выплата пособий по безработице, оплата переобучения и др.) занимается государственная служба занятости (финансируется из бюджета).

Социальное страхование может быть коллективным, например дополнительная пенсия по старости за счет средств предприятия или оплата дополнительной медицинской помощи сотрудникам предприятия.

7.2. Страхование от несчастных случаев

Под несчастным случаем в страховании понимается внезапное, непредвиденное, внешнее воздействие на организм человека, следствием которого является временное или постоянное расстройство здоровья, а также смерть застрахованного.

Объектом страхования от несчастных случаев являются имущественные интересы застрахованного, связанные с утратой трудоспособности или смертью вследствие несчастного случая.

Каждая страховая компания разрабатывает подробный перечень событий, которые признаются несчастными случаями и включаются в страховое покрытие. Традиционными страховыми событиями являются: травмы и иные телесные повреждения, ожоги, отравления, переохлаждение и обморожение; инвалидность и смерть застрахованного.

Исключаются из страхового покрытия: суицид; травмы в результате противоправных действий; несчастные случаи, произошедшие из-за алкогольного или наркотического опьянения; военные действия и др.

Страхование от несчастных случаев проводится в обязательной и добровольной формах.

Обязательное страхованиеосуществляется по трем направлениям:

1.Обязательное страхование от несчастных случаев на производстве. Является одним из элементов системы государственного социального страхования. Покрывает риски производственного травматизма и профессиональных заболеваний. Осуществление страхования возложено на Фонд социального страхования.

Данное страхование введено Законом от 24 июля 1998г. № 125 ФЗ. По действующему закону все предприятия уплачивают взносы, дифференцированные по отраслям и предприятиям в зависимости от условий труда и уровня производственного травматизма (от 0,2 до 10,7% к фонду оплаты труда).

Закон предусматривает следующие страховое обеспечения:

• пособие по временной нетрудоспособности в размере 100% среднего заработка;

• единовременную выплату (в результате смерти 60 МРОТ);

• ежемесячные выплаты застрахованному в случае инвалидности;

• оплата дополнительных медицинских расходов.

2. Обязательное страхование государственных служащих, чья профессиональная деятельность связана с повышенным риском несчастного случая при исполнении своих служебных обязанностей. В РФ обязательному страхованию подлежат военнослужащие, сотрудники МВД, налоговых инспекций, налоговой полиции, спасатели, работники суда и прокуратуры, космонавты и др. Страховое возмещение определяется исходя из должностного оклада или МРОТ.

3.Обязательное страхование пассажиров относится к гражданам, перевозимым воздушным, железнодорожным и автотранспортами по междугородним и туристическим маршрутам. Согласно закону, обязанность по оплате взноса ложится на страхователя - пассажира при покупке проездного билета. Транспортная организация - перевозчик выбирает страховую компанию и заключает с ней договор об осуществлении данного страхования. Максимальная сумма -120МРОТ.

Добровольная форма.

Страхование от несчастных случаев обеспечивает застрахованным лицам и членам их семей комплексную защиту от экономических последствий наступления нетрудоспособности или смерти, произошедших в результате внезапного, непредвиденного, внешнего воздействия на организм человека. Исключаются болезни и повседневное негативное влияние окружающей среды.

По данному договору страховщик принимает на себя обязательство произвести выплату застрахованному или выгодоприобретателю при наступлении страховых событий, предусмотренным договором страхования.

Страховая сумма определяется по соглашению страховщика и страхова-геля (не имеет ограничений). Полностью зависит от финансовых возможностей страхователя, так как чем больше страховая сумма, тем большую страховую премию необходимо внести (S*T=P). При очень большой страховой сумме страховщик вправе назначить медицинское освидетельствование, чтобы исключить наличие тяжелых (СПИД, рак и др.) заболеваний.

Срок действия договора обычно составляет один год или несколько лет. Возможно и краткосрочное страхование на несколько месяцев (на время рабо-гы, путешествия).

Тариф составляет от 1 до 3% от страховой суммы. Размер тарифа зависит от пола, возраста, профессии застрахованного, а также от способа выплаты обеспечения в случае травмы:

1) используется таблица стоимости жизни. Согласно таблице, любая травма составляет определенный процент от стоимости жизни. Например: перелом пальца - 5% от стоимости жизни;

2) начисляется определенный договором процент от страховой суммы за один день нетрудоспособности (обычно от 0,2 до 2%). Чем выше установленный в договоре процент, тем выше будет тариф;

3) фиксированная сумма за один день нетрудоспособности. Размер этой суммы зависит от страховой суммы по договору.

Чаще всего используется второй способ выплаты.

В случае инвалидности или смерти застрахованного размер обеспечения определяется:

• третья группа ~ 50% от страховой суммы;

• вторая группа ~ 70-80% от страховой суммы;

• первая группа или смерть ~ 100%.

Страховое обеспечение выплачивается страхователю или третьему лицу независимо от сумм, причитающихся им по другим договорам страхования, а также по социальному страхованию, социальному обеспечению и в порядке возмещения вреда. При этом страховое обеспечение по личному страхованию, причитающееся выгодоприобретателю в случае смерти страхователя, в состав наследственного имущества не входит.

При заключении данных договоров в пользу третьих лиц возможна отсрочка по началу действия договора (от 3 до 10 дней).

7.3. Смешанное страхование жизни

Страхование жизни предусматривает предоставление страховщиком в обмен на уплату страховых премий гарантии выплатить определенную сумму денег страхователю или указанным им третьим лицам в случае смерти застрахованного или его дожития до определенного срока.

Страхуемый риск — продолжительность человеческой жизни - имеет три аспекта:

• вероятность умереть в молодом возрасте или ранее средней продолжительности жизни;

• вероятность умереть или выжить в течение определенного периода времени;

• вероятность жить в старости, имея большую продолжительность жизни, что требует получения регулярных доходов без продолжения трудовой деятельности.

Основными принципами страхования жизни являются следующие:

1. Страховой интерес. Чтобы застраховать жизнь какого-либо лица, страхователь должен иметь страховой интерес, т.е. потенциальную возможность получить компенсацию вследствие материальных потерь, связанных с получением застрахованным инвалидности или в результате его смерти.

2. Использование дисконтирования и таблиц смертности населения для расчета математических резервов по договорам страхования жизни.

3. Участие страхователя в прибыли страховщика. Страховая организация, учитывая долгосрочный характер страхования жизни, направляет часть получаемой прибыли на увеличение страховых сумм по страховым договорам. Эта дополнительная сумма называется бонусом.

4. Выкуп страхового договора. Выкупная сумма - это стоимость накопленного по договору долгосрочного страхования жизни резерва страховых премий, подлежащая выплате страхователю на день досрочного расторжения договора.

5. «Прозрачность» страхования жизни. Это означает доступность и понятность для клиента информации о страховщике и проводимых им операциях по страховому договору.

Причины появления и развития страхования жизни: 1) необходимость защитить семью в случае потери кормильца или дохода главы семьи;

2) необходимость защитить бизнес и продолжение существования предприятия в случае смерти: партнера по бизнесу, руководителя предприятия, «ключевого персонала»;

3) гарантия для получения займа, ссуды, ипотеки;

4) создание накоплений;

5) защита наследства, в том числе:

• оплата налога на наследство за счет полиса страхования жизни;

• облегчение передачи наследственного имущества или состояния одному из наследников;

6) оплата расходов по похоронам;

7) льготы по налогообложению взносов и выплат по личному страхованию:

• страховые взносы могут приводить к уменьшению подоходного налога;

• прирост стоимости и процента не облагается налогом, если срок договора превышает определенное число лет;

• страховые выплаты освобождены от налога, а при переходе права собственности — и от уплаты налога на наследство.

Имущество предприятий

Состав имущества промышленных предприятий, подлежащих страхованию:

1) здания, сооружения, объекты незавершенного капитального строительства, транспортные средства, машины, оборудование, инвентарь, товарно-материальные ценности и другое имущество, принадлежащее предприятиям и организациям (основной договор);

2) имущество, принятое организациями на комиссию, хранение, для переработки, ремонта, перевозки и т.п. (дополнительный договор);

3) сельскохозяйственные животные, пушные звери, кролики, домашняя птица и семьи пчел;

4) урожай сельскохозяйственных культур (кроме естественных сенокосов).

Договор страхования имущества, принадлежащего предприятию, может быть заключен по его полной стоимости или по определенной доле (проценту) этой стоимости, но не менее 50% балансовой стоимости имущества; по страхованию строений - не ниже остатка задолженности по выданным ссудам на их возведение.

В страховании имущества приняты следующие пределы оценки его стоимости:

1) для основных фондов максимальный - балансовая стоимость, но не выше восстановительной стоимости на день их гибели;

2) для оборотных фондов - фактическая себестоимость по средним рыночным, отпускным ценам и ценам собственного производства;

3) незавершенное строительство - в размере фактически произведенных затрат материальных и трудовых ресурсов к моменту страхового случая.

Имущество, принятое от других организаций и населения на комиссию, хранение, для переработки, ремонта, перевозки и т.п., считается застрахованным исходя из стоимости, указанной в документах по его приему, но не выше действительной стоимости этого имущества (за вычетом износа).

Страхование имущества проводится на случай гибели или повреждения в результате пожара, удара молнии, взрыва, наводнения, землетрясения, просадки грунта, бури, урагана, ливня, града, обвала, оползня, действия подпочвенных вод, селя и аварий отопительной, водопроводной и канализационной системы и проникновения воды из соседних помещений.

Страховое возмещение выплачивается за все погибшее или поврежденное имущество, в том числе и за имущество, поступившее к страхователю в период действия договора. При гибели или повреждении застрахованного имущества во время перевозки страховое возмещение выплачивается в случае, когда законодательством или договором перевозки не установлена ответственность перевозчика за гибель или повреждение груза.

Страховое возмещение выплачивается независимо от местонахождения имущества во время гибели или повреждения, а за имущество, принятое от других организаций и населения, - в случае гибели и повреждения его только в местах (магазинах, складах, мастерских и т.п.), указанных в заявлении о страховании.

У сельскохозяйственных предприятий может быть застраховано следующее имущество:

• урожай сельскохозяйственных культур (кроме урожая сенокосов);

• сельскохозяйственные животные, домашняя птица, пушные звери, семьи пчел;

• здания, сооружения, передаточные устройства, силовые, рабочие и другие машины и оборудование, инвентарь, продукция, сырье, материалы и многолетние насаждения.

Размер ущерба при гибели или повреждении сельскохозяйственных культур определяется из стоимости количественных потерь урожая основной продукции культуры на всей площади посева, исчисленной по разнице между стоимостью урожая на 1 га в среднем за последние пять лет и данного года по действующим государственным закупочным ценам. При гибели животных, домашней птицы и семей пчел размер ущерба определяется из их балансовой стоимости на день гибели.

Ущерб имуществу основных и оборотных фондов определяется из балансовой (инвентарной) стоимости с учетом износа (амортизации). В сумму ущерба включаются также расходы по спасанию имущества и приведению его в порядок после бедствия.

Страхование грузов

Объектами страхования грузоперевозок (карго-страхования) являются имущественные интересы страхователя, связанные с возможными ущербами в ходе транспортировки груза. Страховое покрытие распространяется на:

■ стоимость груза по документам, транспортные расходы (фрахт), ожи-даемую прибыль от реализации груза (до 20% от стоимости груза);

• расходы страхователя по предотвращению и уменьшению ущерба;

■ затраты на перегрузку, складирование и дальнейшее передвижение груза после страхового случая;

• убытки, взносы и жертвы по общей аварии.

Общая авария - страховой случай, который характеризуется общей опасностью для транспортного средства и груза. В результате для спасения транспортного средства и людей приходится добровольно пожертвовать грузом или его частью. Экономические последствия общей аварии заключаются в том, что стоимость ущерба должна быть разделена между владельцами груза, транспортногосредства, перевозчиком, а следовательно, между их страховщиками пропорционально их доли в общей страховой стоимости.

Частная авария - страдают имущественные интересы только одного из участников транспортного процесса, и ущерб возмещается только его страховщиком.

Страхование распространяется только на те риски, которые можно измерить в финансовом отношении с точки зрения количественных размеров воз-можного ущерба и вероятности наступления страхового случая. Риск, который несет страховщик при страховании транспортируемых грузов, чрезвычайно разнообразен.

Риск зависит от вида транспорта и от показателей, характеризующих с технической стороны транспортное средство: год выпуска, принадлежность, техническое состояние, снаряжение, квалификация, состав и обеспеченность экипажа, грузоподъемность (тоннаж), а также от погодных и региональных условий, в которых оно эксплуатируется, времени года и т.д.

Для определения степени риска страховщику необходимо иметь данные, характеризующие груз:

• вид груза: точное наименование, род упаковки, число мест или мера, сведения о внешнем виде, состояние;

• особые свойства и естественные качества: легковоспламеняющийся, взрывоопасный или вообще опасный по своей природе;

• перевозочные документы: товарно-транспортные накладные, номера и даты коносаментов;

• размещение в транспортном средстве: внутри, снаружи, навалом, насыпью, наливом, крепление и сепарация груза;

• маршрут следования: пункты отправления, перегрузки и назначения груза;

• право на регресс (суброгацию) и др.

Ответственность страховщика перед страхователем ограничивается стра-ховой суммой, определенной в договоре страхования. При страховании имущества, если договором не предусмотрено иное, страховая сумма не должна пре-вышать его действительную стоимость, каковой является стоимость имущества в месте его нахождения в день заключения договора страхования. Груз считается застрахованным в сумме, заявленной страхователем, но не выше стоимости груза, указанной в счете поставщика, с включением расходов по перевозке, если не обусловлено иное.

В случаях, когда груз принят на страхование в определенной доле от полной стоимости, все объекты считаются застрахованными в том же процентe от их стоимости. При наступлении страхового случая страховщик обязан: воз-местить страхователю (выгодоприобретателю) часть понесенных последним убытков пропорционально отношению страховой суммы к страховой стоимости. Договором может быть предусмотрен более высокий размер страхового возмe-щения, но не выше страховой стоимости.

Если имущество застраховано лишь в части страховой стоимости, стра-хователь вправе осуществить дополнительное страхование, в том числе у другого страховщика, но с тем, чтобы общая страховая сумма не превышала стра-ховую стоимость.

В основе расчета тарифов при страховании грузов лежит «Методика расчета тарифных ставок по рисковым видам страхования» от 8 июля 1993 г. № 02-03-36. Основное значение при этом имеют следующие показатели: вид транспорта, род груза, протяженность пути.

Условия заключения договора страхования грузов аналогичны существенным условиям в любом другом виде имущественного страхования.

При заключении договора страхования страховщику предоставлено право на оценку страхового риска. Страхователь предоставляет представителю страховщика (эксперту, аварийному комиссару, сюрвейеру) возможность ознакомиться с состоянием груза в период отправки, а также предоставляет необходимые документы, подтверждающие его право на груз и характеризующие усло-вия транспортировки, в особенности риски, покрываемые страховой защитой.

Особенностью заключения договора страхования грузов является составление генерального полиса. В ст. 941 ГК РФ указано: тематическое страхование разных партий однородного имущества (товаров, грузов и т.п.) на сходных условиях в течение определенного срока может по соглашению страхователя со страховщиком осуществляться на основании одного договора страхования — генерального полиса. Страхователь обязан в отношении каждой партии имущества, подпадающей под действие генерального полиса, сообщать страховщику обу-словленные таким полисом сведения в установленный срок, а если он не преду-смотрен, то немедленно по их получении. Страхователь не освобождается от этой обязанности, даже если к моменту получения таких сведений возможность убытков, подлежащих возмещению страховщиком, уже миновала. По требова-нию страхователя страховщик обязан выдать страховые полисы по отдельным партиям имущества, подпадающим под действие генерального полиса».

В одном страховом полисе о страховании грузов могут быть объединены ра зличные объекты страхования: грузы, ожидаемая прибыль, комиссия, фрахт и транспортные расходы, связанные с перевозкой грузов и его хранением.

Страхование может быть осуществлено на основании следующих условий: 1.«С ответственностью за все иски». Согласно этому условию возмещаются убытки, происшедшие от случайностей и опасностей перевозки:

• от повреждения или полной гибели всего или части груза, происшедшего по любой причине, кроме случаев, исключающих ответственность страховщика;

• убытки, расходы и взносы по общей аварии;

• все необходимые и целесообразно произведенные расходы по спасению груза, а также по уменьшению убытка и установлению его размера, если убыток возмещается по условиям страхования.

2. «С ответственностью за частную аварию». При этом возмещаются убытки, происшедшие от случайностей и опасностей перевозки:

• от повреждения