Вопрос №43 Какие рейтинги из копроративных облигаций хороши, а какие плохи как объект для инвестиций?

Рейтинг корпоративной облигации — это комплексная оценка вероятности того, что выплаты основной суммы долга и процентов по облигации, а также других обязательств, которые вытекают из условий выпуска облигации, будут выполнены эмитентом полностью и в срок в течение всего периода обращения облигации. Рейтинг облигаций является текущей оценкой кредитоспособности эмитента по отношению к конкретному выпуску облигаций.

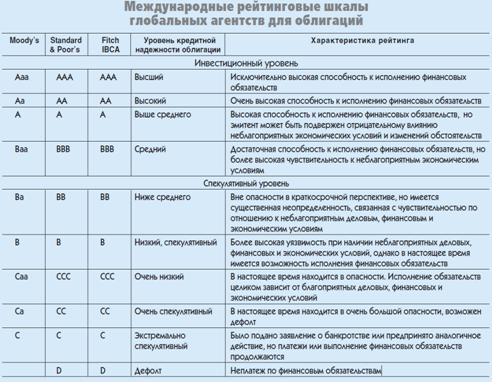

Рейтинговые оценки облигаций необходимы инвестору, так как дают возможность оценить уровень риска и сделать выводы относительно требуемой ставки доходности; эффективнее использовать финансовые ресурсы, имея информацию о надежных эмитентах и возможных дефолтах; корректно сопоставлять рейтинговые истории разных эмитентов и сравнивать альтернативные варианты инвестирования по стандартизованной шкале. Система рейтинговых оценок, по существу, избавляет инвесторов от лишних расходов, связанных с самостоятельным изучением финансово-экономического положения сотен эмитентов, присутствующих на рынкедолговых обязательств. Причем зная средние ставки доходности по рейтинговым классам надежности облигаций и имея уровень рейтинга определенной облигации, можно получить соответствующую его риску допустимую доходность. Наиболее авторитетными в мире являются три специализированных агентства: Standard & Poor’s, Moody’s и Fitch IBCA [4].

Кроме детальной градации по степеням надежности, рейтинговые шкалы также позволяют разделить все облигации на два уровня: инвестиционный и спекулятивный. Облигации инвестиционного уровня относятся к одному из четырех высших разрядов рейтинга: от ААА до ВВВ у Standard &Poor’s и Fitch IBCA и от Ааа до Ваа у Moody’s. Напротив, спекулятивные облигации – это облигации, которые по рейтингу отнесены к одному из нижних разрядов:ВВ и ниже у Standard & Poor’s и Fitch IBCA и Ва и ниже у Moody’s.

На ликвидном, развитом фондовом рынке, на котором существует множество альтернативных вариантов инвестирования, в преимущественном большинстве случаев выполняется правило: чем ниже рейтинг надежности облигации, тем большую доходность требует инвестор.

44. Приведите теории, объясняющие неудовлетворительное поведение облигаций класса ССС (Тетерин)

Мусорная облигация - англ. Junk Bond, облигация с рейтингом "BB" или ниже, (по классификации международных рейтинговых агентств S&P и Fitch или ниже «Ba1» по классификации Moody's). что вызвано высоким риском дефолта (кредитным риском). Также эти облигации иногда называют "высокодоходными" и "спекулятивными". Мусорные облигации обычно покупаются в спекулятивных целях. По таким облигациям процентные ставки обычно на 3-4% выше, чем по безопасным государственным ценным бумагам.

Революцию на рынке долговых обязательств, создавшую предпосылки для самого продолжительного в американской истории периода экономического роста в 90-е гг., совершил Майкл Милкен (Michael Milken). Именно он–основатель рынка «мусорных» облигаций. Он пришел к следующим выводам. Во-первых, долговые бумаги с низким кредитным рейтингом в долгосрочной перспективе показывают лучшую доходность по сравнению с облигациями с более высоким рейтингом, даже несмотря на повышенный риск дефолта. Во-вторых, доходность корпоративных облигаций имеет циклический характер: они показывают наилучший результат, когда на рынке царит уныние, и худший — когда рынок уже «перегрет», а доверие инвесторов безгранично. Исходя из этого, Милкен установил, что «мусорные» облигации на самом деле не являются мусором и их доходность зависит от характера рыночных ожиданий.

В России До мирового финансового кризиса рынок «долгов» третьего эшелона процветал, размещалось буквально все (банки, инвестиционные копании, частный капитал) «хватали» даже самые рисковые выпуски. После 2008 года ситуация в корне изменилась: обязательства не исполнил чуть ли не каждый первый эмитент. В дальнейшем весь рынок «мусорных» облигаций рухнул и практически до сих пор не подавал признаки жизни. Тем не менее, есть и отдельные интересные идеи даже среди эмитентов третьего эшелона, которые обеспечивают очень хорошие соотношения доходности и риска.

45. Если бы мир был риск нейтральным, то каковы были бы принципы установления кредитных спрэдов?

Риск-нейтральные инвесторы требовали бы паритетной доходности с госбумагами, т.е. спрэд должен был бы покрывать уровень ожидаемых кредитных потерь.

Но доходность по корпоративным облигациям (как следствие риски) выше, чем по гос.облигациям, что вызвано возможностью государства в крайнем случае напечатать деньги чтобы выплатить долг.

Следовательно в кредитный спрэд по корпоративным облигациям могут быть включены следующие премии:

· существенный системный риск, требует премию, поскольку дефолты чаще происходят в «плохие времена»,

· Худшая ликвидность корпоративных облигаций по сравнению с государственными

· Option adjusted spread корпоративные облигации могут быть со встроенными опционами, то есть компания имеет право выкупить свои облигации, тем самым лишив инвестора ожидаемой доходности