Передача векселя на предъявителя.

За платёж по векселю м.б. дано поручительство третьим лицом – Авалистом. Аваль – это поручительство в виде гарантийной записи.

Реквизиты векселя:

1. Наименование векселя, включенное в текст документа, выраженное на языке документа.

2. Предложение оплатить сумму денег.

3. Наименование плательщика.

4. Указание срока платежа.

5. Место совершения платежа.

6. Наименование того, кому/по приказу кого д.б. совершен платеж.

7. Дата, место составления векселя.

8. Подпись векселедателя.

Простое обязательство – простое, ничем не обусловленное обещание оплатить.

Перевод – предложение уплатить сумму денег.

В зависимости от того, для обслуживания каких операций осуществляется выпуск векселя, их можно разделить на товарные (форма коммерческого кредита) и финансовые (эмитируются банками и др институтами).

Возможно появление фиктивных векселей.

Цена векселя

Тот же подход, что и для кратко/среднесрочных ценных бумаг (сертификатов).

Дисконтная ставка: rd = D/N * 360/T (1)

rd – дисконтная ставка.

D – величина дисконта, т.е. процент дохода, в рублях.

N – цена погашения векселя в рублях.

T – число дней до погашения.

360 – число дней в финансовом году.

Цена векселя:

P = N – D

Если известна rd, то D можно определить из (1).

D = rd*N*T * 1/360

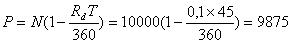

P = N – N * rdT/360 = N(1 – rdT/360)

Пример:

Определить цену векселя номиналом 10000р до погашения которого 45 дней. Rd = 10%.

Пример:

До погашения векселя с N = 10000р осталось 45 дней; rd = 10%. Р - ? Отличие: инвестор считает, что инвестиционная доходность по векселю должна составить ≥ 12% годовых на базе 365 дней.

P = N/(1 + rT/365) = 9852р

При оплате векселя, держатель получает сумму %-в и номинал.

Формула суммы %-в та же, что по депозитному сертификату:

D = N*(rcТ/365)

С векселем:

D = N*(rвТ/360)

rв – ставка по векселю.

Цена определяется аналогично денежному сертификату:

P = (N(1 + rвТ/360)) / (1 + (rT/365))

Пример:

N = 1 00 000р, предъявлен к оплате через 45 дней со дня начисления %-в. По векселю начисляется 15% годовых. Определить цену векселя, если требуемая норма прибыли = 12%.

P = 101875/1.015 = 100369р

Доходность векселя

r = D/P * 365/T

Пример:

P = 9500, через 90 дней д.б. выплачена сумма 10000р. Определить дисконт и инвестиционную доходность векселя.

rd = 10000/N * 360/90 = 0.2;

D = N – P

r = 500/9500 * 365/T = 0.21

Рыночный курс долговых обязательств на вторичном рынке зависит от уровня доходности ценных бумаг, срок действия которых равен остающемуся до погашения сроку действия ценных бумаг. Доход покупателя векселя должен быть не ниже дохода, приносимого за этот период другими ценными бумагами.

Пример:

Продавец за поставленные покупателю товары на сумму 96 тыс. руб. 15 октября получил от покупателя вексель на сумму 100 000, срок оплаты которого наступает 15 декабря.

Держатель вынужден продать за месяц до понижения.

Но в период с 30 окт до 15 ноября резкое увеличение % ставок по всем фин инструментам. Банки предост фин векселя номиналом 100 000 руб сроком на 30 дней по дисконтной цене 94 000 р.

До погашения векселя – 30 дней

Покупатель за вексель дает не больше 94 т.р.

Т.о. 1-ый держатель не только не получит прибыль, но и понесет убытки.

Рост % ставок – в невыгодное положение инвесторов

Конвертируемые и производные ценные бумаги

К производным ц.б.:

1. Права на подписку

2. ордера /варрант

3. опционы

4. фьючерсные контракты

5. приватиз бумаги

Права на подписку

Привилегия держателя обыкновенных акций купить акции нового выпуска по установленному курсу в течение определенного времени – право на подписку.

Если зафиксировано в уставе АО это преимущественное право, то оно участвует. Доля акционеров может уменьшаться

Как происходит процедура. (за месяц до выдачи прав право получает тот, на чье имя зарегистрированы акции в день переписи. М предусматриваться право передачи др лицам

Цена, по которой продаются акции новым владельцам, д.б. ниже рыночного курса. Права имеют срок действия: 1-2 месяца, после чего утрачивают свою силу. Реализовать их можно только сам акционер. Если не желает покупать акции, то права будут не реализованы.

Цена прав зависит от разницы рыночной цены акций и цены по которой приобретаются акции при реализации прав.

Когда ожидаемая рыночная цена высокая, то и цена для акционера может повыситься.

Иногда цена права уменьшается.

В общем виде цена права определяется по формуле:

Pr = (Pm-Pe) / Nr

Где, Pr – цена права

Pm – рыночный курс акций старого выпуска

Pe – цена акций нового выпуска приобретаемого по праву, цена исполнения

Nr – количество прав, необходимых для преобразования 1-й акции нового выпуска.

Pr, Pe≈Pm , поэтому спекулятивный соблазн не велик

Покупают права для понижения комиссионных расходов.

Особые права.

Возможность приобретать акции по льготной цене – эти права не м.б. переданы другим лицам. Эти права еще называют опцион

Ордера (варранты)

Ордер/варрант – Ц.Б. которая дает право приобрести акции нового выпуска

Варрант имеет значительно больший срок действия (5, 10, 20, бесконечно лет) их получают держатели привилегированных акций и облигаций.

Ордера выпускают с правом передачи другому лицу, т.е. становится ЦБ.

Цена варранта (рыночная цена – цена приобретаемой акции по варранту)

Расчетная цена варранта:

Pw = (Pm – Pe)/ N

Обычно рыночный курс варранта больше его расчетной цены.

Варранты с отрицательной расчетной стоимостью тоже продаются. Превышение рыночного курса над расчетной стоимостью – премия за варрант,

Чем больше срок действия варранта и чем больше размер колебаний курса акций, тем больше премия на варрант.

Опцион

Опцион эмитента относительно к продавцу ЦБ – эмиссионная ЦБ, закрепляется право ее владельца на покупку в предусмотренный ей срок или при поступлении указанных в ней обстоятельств определяется кол-во акций эмитента. По цене, определенной в опционе эмитента.

В отличие от варрантов, появление опционов связано со вторичным рынком ЦБ.

Опционы используются при совершении сделок с акциями, долговыми инструментами, фондовыми индексами, иностранной валютой, с товарными и финансовыми фьючерс контрактами.

Срок опциона, т.к. он обязан поставлять финансовые активы, по которой заключается сделка.

Срок составляет от 1-8 месяцев (до 1 года)

До начала 80-гг-использовались только опционы на обыкновенные акции, то в 80-е получили распространение валютные, фондовые, опционы на фьючерсные контракты.

Участник сделки называется поставщиком (мэйкером), он сохраняет свои обязательства в течении всего действия опциона, т.к. он обязан поставлять финансовые активы, по кот заключается сделка. Владелец имеет право купить/продать указ в опционе ЦБ. Может перепродать это право.

Существуют разные виды опционов:

1) опцион на покупку

2) опцион на продажу

Характеристики опциона:

1). Цена исполнения strike, по которой м.б. куплена у мэйкера по опцион-call или продана по опцион-put

2). Дата истечения действия опционов:

Продолжительность периода времени, в течение которого сохраняются условия договора между участниками.

Бирж опционы имеют одну и ту же дату истечения срока. Каждая 3-я суббота.

Срок исполнения зависит от типа:

а) американского типа: в любой день, в течение срока действия опциона

б) европейского типа: исполнение в последний день срока

3). Цена покупки,

стоимость опциона = рыночная цена – цена исполнения

Стоимость опциона:

V = (Pm – Ps) * Q

V – стоимость опциона

Pm – рыночный курс акции

Ps – цена исполнения

Q – кол-во акций в опционе (обычно =100)

Опцион на продажу имеет стоимость, если рыночный курс ниже цены исполнения:

V = (Ps – Pm) * Q

V – стоимость опциона

Pm – рыночный курс акции

Ps – цена исполнения

Q – кол-во акций в опционе (обычно =100)

Срок действия может быть достаточно большим. Продаются по ценам выше их стоимости. Котировочная цена.

(котировочная цена- стоимость опциона) показывает величину избыточной стоимости, кот содержит в котировочной цене опциона.

Отношение избыточной стоимости к стоимости опциона называется инвестиционной премией:

IP = (OP –V) / V

IP – инвестиционная премия

OP – котировочная цена

V – стоимость опциона

Если цена исполнения на покупку ниже рыночного курса акций, то такой опцион на покупку обладает рыночной стоимостью.

Если цена исполнения на покупку выше рыночного курса – нет реальной ценности (аналог для put)

Рыночная цена равна премии.

Опцион используется для привлечения прибыли.

Фьючерсные контракты (ФК)

Сделка на срок создает возможности для возникновения производственной бумаги.

Контракт, заключенный между продавцом и покупателем на поставку определенного количества определенного товара по оговоренной цене в установленный срок, сам становиться объектом купли-продажи, становиться ценной бумагой, которая получила название «фьючерсный контракт»

Необходимо, чтобы в основе контракта – высоколиквидная ЦБ.

Отличие ФК от форвардной сделки (ФС):

1) ФС кол-во ЦБ определяется по соглашению, а в ФК – кол-во ЦБ строго определено.

2) Срок исполнения сделки определен по соглашению, в ФК – строго фикс

3) Курс ЦБ – определяется частным образом, ФК – на бирже на торгах

4) Расчет в ФС – по истечению срока, в ФК из гарант взноса каждой стороны списывается сумма проигрыша в пользу другой стороны.

Компенсационная сделка.

Гарантийный взнос вносится обеими сторонами. Моржа. Величина может колебаться от 2 до 10%

Для возмещения потери стоимости контракта происходящего в результате изменения рыночной цены актива.

Инвестиционная доходность ФК = (доход контракта) / вложенная сумма денег

Стоимость самого актива не имеет значения

Доходность вложенного капитала:

IR = (Ps-Pb) / MD

IR – инвестиционная доходность

Ps – цена продажи

Pb – цена покупки

MD – обязательный морж депозит

Для определения доходности из расчета годовых:

IR = ( (Ps-Pb) / MD ) * ( 365/T )

Для спекуляций и хеджирования.

ФК на иностранную валюту – возможность потребовать от продавца поставить определенное кол-во валюты.