Части пенсии и пенсионные отчисления

С 2015 г. пенсия в целом складывается из страховой (гарантированной)и накопительной частей.

Самое простое — разобраться с тем, что произойдёт с накопительной частью пенсии (НП). Для лиц старшего поколения, родившихся до 1967 г., взносы на формирование накопительной части пенсии с 2015 г. начисляться не будут.

Для тех же, кто родился в 1967 г. и позже, будут начисляться 6 % от заработной платы на формирование накопительной пенсии, но только при условии, что этот работник выбрал конкретный негосударственный пенсионный фонд (НПФ), куда и будут направляться эти 6 %.

Тем же, кто не осуществил такой выбор, с 2015 г. начисление накопительной части пенсии производиться не будет.

При выборе НПФ теперь стоит быть особенно внимательным, ведь при формировании накопительной части пенсии размер страховой её части уменьшится (поскольку в страховую часть при таком варианте будет отчисляться на 6 % меньше — они «уйдут» в НПФ).

Теперь посмотрим, как будет рассчитываться по новой формуле страховая часть пенсии. Одинаковой для всех пенсионеров будет часть пенсии, называемая фиксированной выплатой (ФВ). Её размер будет индексироваться с учётом инфляции. В 2014 г. размер ФВ был равен 3910,34 р. Однако для конкретного пенсионера та часть

пенсии, которая связана с фиксированной выплатой, может увеличиться за счёт применения премиального коэффициента за более поздний выход на пенсию (про премиальный коэффициент смотри далее).

Чтобы упростить задачу самостоятельного (ориентировочного) расчёта пенсии, можно воспользоваться официальным «пенсионным калькулятором», размещённым на сайте Пенсионного Фонда России. (1, с. 115 – 118)

Отдел второй

Сбережения семьи. Услуги банковских организаций.

А. ОСНОВНЫЕ ПОНЯТИЯ

Инфляция(inflation) — темп роста общего уровня цен в экономике. (6, с. 40)

Банк(bank) — это финансовый посредник между вкладчиками и заёмщиками. Банк — это центр финансовой системы страны, которая состоит из трёх основных частей:

• банков (banks) — организаций, которые осуществляют операции с деньгами и ценными бумагами;

• вкладчиков (depositors) — людей и организаций, которые вносят деньги в банки;

• заёмщиков (borrowers) — людей и организаций, которые берут в банках кредиты.

Рис. 6. Финансовая система

(6, с. 9)

Коммерческий банк(commercial bank) — кредитная организация, которая на основе специального разрешния (лицензии) Центрального банка осуществляет банковские операции. (6, с. 11)

Депозит (deposit) — это любые активы – деньги, драгоценные металлы, ценные бумаги и пр., – размещённые в банке на хранение. (6, с. 23)

Счёт(account) — запись, используемая для учёта финансовых операций. (6, с. 24)

Вклад (deposit) — денежный депозит на счёте в банке. (6, с. 24)

Вклад до востребования(demand deposit) — счёт, используемый для текущих платежей и расчётов. (6, с. 27)

Срочный вклад(time deposit) — счёт, который блокируется банками на определённый срок и снятие денег по которому ранее этого срока ограничивается или ведёт к штрафным санкциям. (6, с. 27)

Процент(interest) — доход собственника капитала за предоставляемое право его временного использования. (6, с. 37)

Процентная ставка(interest rate) — сумма в процентах от суммы вклада, которые банк обязуется выплатить вкладчику. (6, с. 38)

Номинальный процент ( nominal interest rate) - ставка процента по депозитам и кредитам, указанная на сайте банка. Например, 7 % годовых по депозитам и 15 % годовых по кредитам. (6, с. 39)

Реальный процент (real interest rate) – разность между номинальным процентом и ожидаемой инфляцией. Например, если номинальный процент по вкладу составляет 7 %, а ожидается инфляция 5 %, то реальный процент приблизительно равен 7 – 5 = 2 %

(6, с. 39)

Доход по вкладу(income on deposit) — сумма в рублях от суммы вклада, которую банк обязуется выплатить вкладчику. (6, с. 38)

Простой процент(simple interest) — исчисление процента, при котором наращивание применяется только к начальной сумме депозита. (6, с. 42)

Сложный процент(compound interest) — исчисление процента, при котором наращивание, применяется к предыдущей сумме. (6, с. 42)

Капитализация процентов(interest capitalization) — причисление процентов к сумме вклада, позволяющее в дальнейшем начислять проценты на проценты. (6, с. 44)

Б. БАНКОВСКИЕ ВКЛАДЫ

Банковский вклад

Важнейшей функцией банка является хранение ваших сбережений. Вы можете передать деньги банку во временное пользование многими способами.

Наиболее распространённый из них — внесение депозита на банковский счёт. Вы приходите в банк, заполняете заявление, предъявляете паспорт и просите операциониста открыть вам счёт. Для того чтобы на вашем счёте в банке были деньги для платежей или расчётов, вам необходимо внести депозит именно в денежной форме. Такой депозит называется вкладом и должен находиться в банке. (6, с. 23-24)

Виды банковских вкладов

Для привлечения клиентов банки в рекламных целях могут давать вкладам самые

неожиданные названия, что затушёвывает их экономическую сущность. Например, один из банков предлагает следующие вклады: «А+», «Победа», «Премия», «Линия жизни», «Потенциал» и «Премьер». Какая между ними разница?

Для определения экономической сущности предлагаемого вам вклада достаточно поинтересоваться у сотрудника банка, который его оформляет, можно ли по данному вкладу быстро и без потерь получить назад свои деньги.

Задумайтесь на секунду об экономическом смысле этого вопроса. По сути, вы спрашиваете, насколько ликвиден этот вклад, т. е. можно ли быстро и без потерь превратить запись на счёте в банке в наличные деньги.

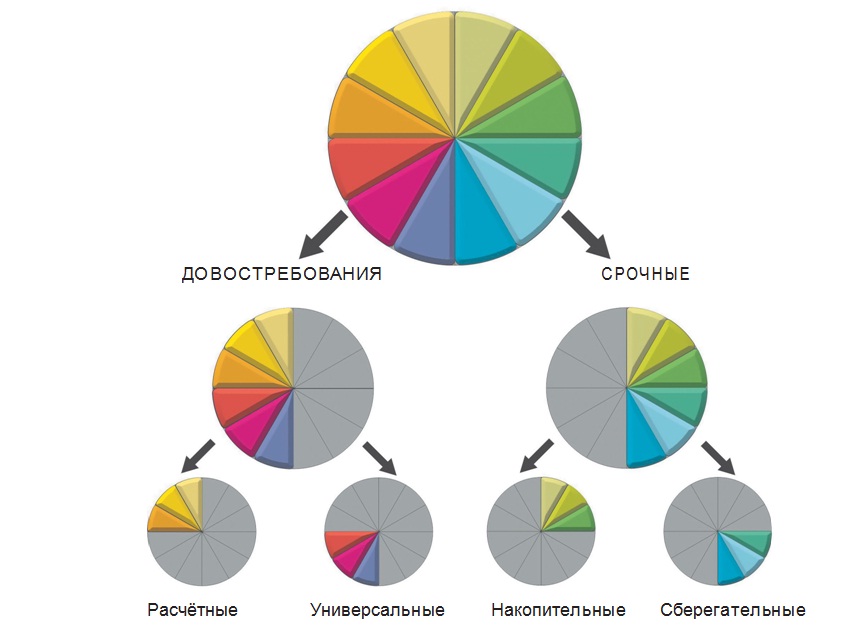

Дело в том, что вклады делятся на два основных вида — вклады до востребования и срочные вклады. В свою очередь, вклады до востребования могут быть расчётными или универсальными. Срочные вклады могут быть накопительными и сберегательными

(рис. 7).

Рис. 7. Основные виды вкладов

Главное различие между видами вкладов заключается в том, что по мере движения слева направо на рис. 7 (от расчётного вклада к сберегательному) растут ограничения на использование денег со вклада, т. е. их ликвидность — способность быстро превращаться в наличные деньги — снижается. Это показано нарастающей серой штриховкой.

Вклад до востребования и срочный вклад — это основные виды вкладов, которые вам предложит под тем или иным заманчивым названием практически любой банк. Поэтому посмотрите на них повнимательнее.

Вклад до востребования (demand deposit) — счёт, используемый для текущих платежей и расчётов. Ваши деньги, размещённые на вкладах до востребования, выполняют функции расчётов, платежа и сбережения. Безналичные деньги на таких вкладах приравниваются к наличным деньгам, поскольку вы можете получить их в любое время, не потеряв основной суммы вклада или процента.

В числе вкладов до востребования выделяются расчётные и универсальные.

Расчётные вклады представляют собой просто счёт для регулярных платежей и ежедневного использования (в основном в рублях, но бывают в долларах и евро). Универсальные вклады также позволяют совершать расходные операции, но обычно уже по более широкому кругу валют.

Срочный вклад (time deposit) — счёт, который блокируется банками на определённый срок и снятие денег по которому ранее этого срока ограничивается или ведёт к штрафным санкциям. Если вы откроете такой счёт, то не сможете снять свои деньги без потери процента в течение определённого срока (обычно от 6 месяцев до 5 лет). Минимальная сумма для открытия такого вклада, как и предлагаемый процент, выше, чем по вкладам до востребования, однако срочные вклады ограничивают функции денег функцией сбережения и отбирают у них функции расчётов и платежа. (6, с. 24 – 28)

Различие между вкладами до востребования и срочными вкладами

Независимо от названий вкладов в конкретном банке вам надо уметь отличать вклады до востребования от срочных вкладов, поскольку их условия различны. Поможет в этом таблица 10.

Таблица 10. Различия между основными видами вкладов

| Условия | Вклад до востребования | Срочный вклад |

| Цель | Текущие платежи и рас- чёты | Сбережение и накопление |

| Срок | Неограничен | Ограничен договором, на- пример, вклад на год, на 3 года, на 5 лет |

| Валюта | Обычно рубли, но воз- можны и вклады в ва- лютах | Рубли и иностранные ва- люты |

| Процент | Нулевая или минималь- | Процентная ставка значи- |

| ная процентная ставка, | тельно выше и сопоставима | |

| например 0,01 % годо- | с темпом инфляции, напри- | |

| вых | мер 5–7 % годовых | |

| Первоначаль- ный взнос | Минимальный, напри- мер, 10 р., 5 долл. или 5 евро | Значительно выше, напри- мер, 1000 р., или 100 долл., или 100 евро |

| Условия | Вклад до востребования | Срочный вклад |

| Пополнение | Принимается и может быть любым | Может не приниматься. А если принимается, то мо- жет быть ограничено ми- нимальной суммой, напри- мер не менее 1000 р., или 100 долл., или 100 евро |

| Сумма неснижае- мого остатка | Отсутствует | Может быть обусловлена в договоре и быть достаточ- но высокой |

| Частичное снятие | Возможно | Запрещено |

| Досрочное закрытие | Возможно без потери процента | Возможно, но с потерей процента |

| Примеры вкладов | До востребования, уни- версальный, зарплат- ный, расчётный счёт | Сберегательные, накопи- тельные (пополняемые), осо- бые, пенсионные вклады |

(6, с. 28 – 29)