ФОРМУЛА ФИШЕРА. Перевод номинальной ставки в реальную и наоборот.

В процессе оценки необходимо учитывать, что номинальные и реальные (то есть, включающие и не включающие инфляционный компонент) безрисковые ставки.

Номинальная ставка процента- это рыночная процентная ставка без учета инфляции, отражающая текущую оценку денежных активов.

Реальная ставка процента - это рыночная процентная ставка с учетом инфляции

При пересчете номинальной ставки в реальную и наоборот, целесообразно использовать формулу американского экономиста Фишера, выведенную им еще в 30-е годы:

Rн = Rр + Jинф + Rр * Jинф

Rр = (Rн – Jинф) / (1+ Jинф)

где: Rн - номинальная ставка;

Rр - реальная ставка;

Jинф - годовые темпы прироста инфляции.

Важно отметить, что при использовании номинальных потоков доходов коэффициент капитализации (и ее составные части) должны быть рассчитаны в номинальном выражении, а при реальных потоках доходов - реальном. Для преобразования номинальных потоков доходов в реальные нужно номинальную величину разделить на соответствующий индекс цен, то есть выраженное в процентах отношение уровня цен за тот год, в котором возникнут денежные потоки к уровню цен базового периода.

Например:

Объект недвижимости, сданный на условиях чистой аренды, будет приносить по 1000 долл. ежегодно в течение 2-х лет. Индекс цен в текущем периоде равен 140% и ожидается, что в следующем году он составит 156,7%, а через год 178,5%. Для преобразования номинальных величин в реальные, их необходимо выразить в ценах базисного года. Построим базисный индекс цен для каждого из трех лет. Индексы цен текущего года равны 140/140 = 1, для прогнозного периода: первый год - 156,7/140 = 1,119; второй год - 178,5/140 = 1,275.

Таким образом, реальная величина номинальной 1000 долл., которая будет получена в первом прогнозном году, равна 1000 долл./1,119 = 893,65 долл., во 2-м году (1000 долл./1,275) = 784,31 долл.).

Таким образом, в результате инфляционной корректировки происходит приведение ретроспективной информации, используемой в оценке, к сопоставимому виду, а также учет инфляционного роста цен при составлении прогнозов денежных потоков.

Общая идея – между ожидаемой инфляцией и процентной ставкой (доходностью долгосрочных облигаций) существует долгосрочная связь.

Содержание – повышение ожидаемой инфляции вызывает примерно такое же повышение процентной ставки и наоборот.

Уравнение Фишера – формула для количественной оценки связи между ожидаемой инфляцией и процентной ставкой.

Упрощенное уравнение.

Если номинальная процентная ставка N равна 10, ожидаемая инфляция I равна 6, R – реальная ставка процента, то реальная ставка процента равна 4, поскольку R = N – I или N = R + I.

Точное уравнение.

Реальная процентная ставка будет во столько раз отличаться от номинальной, во сколько раз изменяться цены. 1 + R = (1 + N)/(1 + I). Если раскрыть скобки, то в полученном уравнении значение NI при N и I меньше 10% можно считать стремящимся к нулю. В итоге мы и получим упрощенную формулу.

Расчет по точному уравнению при N равном 10 и I равном 6 даст следующее значение R.

1 + R = (1 + N)/(1 + I), 1 + R = (1 + 0,1)/(1 + 0,06), R = 3,77%.

В упрощенном уравнении мы получили 4 процента. Очевидно что граница применение упрощенного уравнение - значение инфляции и номинальной ставки менее 10%.

Билет 4

1.Связь между уровнем рентабельности и авансированным капиталом. Дисконтированный срок окупаемости проекта (на примере).

Доходность и рентабельность – показатели эффективности деятельности организации.

Рентабельность характеризует отношение (уровень) прибыли к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатели рентабельности отражают сумму прибыли, полученную организацией на каждый рубль капитала, активов, доходов, расходов и т.д.

Авансированный капитал – финансы, вложенные в производство для извлечения прибыли, причем не разовой, а регулярной. На эти средства приобретаются материалы, оборудование, здания и многое другое, что необходимо для производственного процесса. Следовательно, это показатель важен для увеличения рентабельности предприятия. Ведь предприниматель, инвестируя финансы, планирует получить больше прибыли и в значительно короткие сроки.

Рентабельность – показатель, который определяет количество прибыли, полученной с каждой единицы вложенных средств. Если предприятие конкурентоспособно и эффективно функционирует, значит, показатель будет расти.

На процесс роста компании оказывает большое влияние оборот авансированного капитала. Увеличение скорости приводит к сокращению производственного цикла и ускорению получения прибыли.

Увеличение скорости оборота авансированного капитала приводит к сокращению производственного цикла и ускорению получения прибыли.

Чтобы ускорить оборот, необходимо выполнить следующие процессы:

· Закупать сырье только высокого качества.

· Оптимизировать работу логистического отдела.

· Регулярно стимулировать реализацию товара различными способами.

· Внедрять в производство инновации, направленные на сокращение производственного процесса.

Теперь от теории перейдем к практике и посмотрим, как рассчитать рентабельность авансированного капитала.

Как рассчитать рентабельность

Для расчетов применятся следующая формула рентабельности авансированного капитала:

Р ав. к. = (Пр/ав. к.) х 100%, где:

Р ав. к. – рентабельность авансируемого капитала;

Пр – чистая прибыль фирмы;

ав. к. – авансированный капитал.

Данный показатель рассчитывается как для определения общего финансового состояния предприятия, так и для инвестора для создания пакета информации, на основании которой он принимает решение о сотрудничестве.

Дисконтированный период окупаемости (Discounted payback period, DPP) является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта.

Дисконтирование, по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP или DPВP) - это момент времени, когда современная ценность доходов, получаемых при реализации проекта, сравняется с объемом инвестиционных затрат.

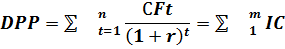

Для расчета данного показателя используется формула:

Где,

СFt-годовые доходы

-сумма всех инвестиций

-сумма всех инвестиций

−срок завершения инвестирования

−срок завершения инвестирования

При использовании критерия DPP (и PP) при оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

- проект принимается, если окупаемость имеет место;

- проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Преимущества DPP:

– учет стоимости денег во времени;

- учет факта неравноценности денежных потоков, возникающих в различные моменты времени.

Недостатки DPP::

- в отличие от показателя NPV, он не обладает свойством аддитивности.

- не учитывает последующих притоков денежных средств, а потому может служить неверным критерием привлекательности проекта.

В общем случае определение периода окупаемости носит вспомогательный характер относительно чистой текущей стоимости проекта или внутренней нормы рентабельности.

Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Первой особенностью показателя периода окупаемости является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат:

График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.