Сущность, функции, виды денег и их роль

ДЕНЬГИ. КРЕДИТ. БАНКИ.

ЧАСТЬ 1. ДЕНЬГИ И ДЕНЕЖНЫЙ ОБОРОТ.

УЧЕБНОЕ ПОСОБИЕ

Тула – 2011

УДК 336.7

ISBN

Рекомендовано к изданию Ученым Советом ОРАГС

Рецензенты: Кафедра «Финансы и кредит» НОУ ВПО Тульского института управления и бизнеса им. Н.Д. Демидова, заведующий кафедрой, канд. экон. наук Ю.В. Киселевич;

Доц. каф. «Экономика и управление» ГОУ ВПО Тульского государственного университета, канд. техн. наук, Коровкина Н.И.

Князева М.А.

Деньги. Кредит. Банки. Часть 1. Деньги и денежный оборот.

Учебное пособие. Орел, Издательство ОРАГС, 2011 – 89 с.

Настоящее учебное пособие написано в соответствии с курсом с аналогичным названием, который представляет собой самостоятельный раздел экономической науки, изучает сферу обращения через деньги, кредит и банки и базируется на экономической теории и следованиях западных и российских ученых.

Учебное пособие предназначено для студентов, обучающихся по направлению «Экономика», а также специалистов в области финансов и кредита.

Содержание

Введение. 4

1 Сущность, функции, виды денег и их роль. 5

1.1 Сущность денег. 5

1.2 Функции денег. 6

1.3 Виды денег. 7

1.4 Закон денежного обращения. 9

1.5 Теории денег. 13

Задачи и тесты.. 14

2 Денежный оборот и его структура. 16

2.1 Наличный денежный оборот. 17

2.2. Безналичный денежный оборот. 19

2.3 Формы безналичных расчетов во внутреннем обороте. 20

2.3 Платежная система России. 27

Тесты.. 32

3 Денежная система: основные элементы, принципы организации и формы развития 34

3.1 Денежная система и ее элементы.. 34

3.2 Выпуск денег в хозяйственный оборот и эмиссия денег. 41

3.3 Денежные системы зарубежных стран. 42

Задачи и тесты.. 42

4 Инфляция и антиинфляционная политика. 44

4.1 Инфляция. 44

4.2 Денежные реформы.. 49

Задачи и тесты.. 50

5 Основы международных валютных отношений. 51

5.1 Валютные отношения и валютная система. 51

5.2 Валютный курс: сущность и курсообразующие факторы.. 55

5.3 Методы валютной котировки. 58

5.4 Мировые и региональные валютные системы.. 60

Задачи и тесты.. 61

6 Международные расчеты, платежный и расчетный баланс. 62

6.1 Международные расчеты: понятие, формы.. 62

6.2 Платежный баланс. 64

Задачи и тесты.. 69

Ответы на задачи. 71

Терминологический словарь. 72

Предметный указатель. 74

Библиографический список. 76

Приложения………………………………………………………………………..79

Введение

В прошедшее десятилетие наука о деньгах, кредите и банках превратилась в одну из самых популярных учебных дисциплин всего экономического цикла. И в этом есть своя закономерность.

Именно в наше время пришло понимание того факта, что сфера денежно-кредитных отношений и соответствующих им учреждений является ключевой для развития всей экономики, усиливая подчас до критических элементы неустойчивости, хаоса и риска. Именно через денежно-кредитную сферу и ее институты проявляют себя, обретают количественные параметры исходные моменты экономического анализа – покупательский платежеспособный спрос и товарное предложение. Денежно-кредитные отношения обладают всеобщей практической значимостью, тогда как многие экономические модели лишены конкретности и носят умозрительный характер.

Учебный Курс «Деньги. Кредит. Банки» является базой для таких специальных дисциплин, как «Мировая экономика и международные экономические отношения», «Финансовые рынки», «Международные валютно-кредитные и финансовые отношения», «Банковское дело», «Рынок ценных бумаг» и др.

Учебный материал планируется скомпоновать в 3 части.

Предлагаемая первая часть учебного пособия «Деньги, кредит, банки» охватывает теоретические проблемы денег. Кроме традиционных вопросов, раскрывающих их эволюцию, сущность, виды, формы, устройство денежных систем, денежного оборота, инфляции, в нее включены моменты, связанные с платежными системами на основе платежных карт. В первой части пособия выделена глава, посвященная валютным системам. Ее выделение продиктовано остротой проблем, порождаемых глобализацией мировой экономики, ее все более мощным влиянием на эволюцию национальных денежно-кредитных систем.

Планируемые к изданию вторая и третья части учебного пособия будут посвящены соответственно кредитным отношениям и банковским системам.

Сущность, функции, виды денег и их роль

Сущность денег

Деньги – категория историческая. Эволюционная концепция возникновения денег (К. Маркс) высказывает теорию, согласно которой деньги возникли в результате длительного развития товарного обмена и производства, при котором четыре формы стоимости сменяли друг друга.

Таблица 1 - Формы стоимости (денег) в хронологическом порядке

| № | Название | Краткая характеристика |

| Простая (случайная) | Свойственна первобытно-общинному строю. Стоимость одного товара определяется через стоимость другого при случайном обмене. | |

| Полная (развернутая) | Произошло первое крупное разделение общественного труда – выделение скотоводческих и земледельческих племен. Товар, находящийся в относительной форме стоимости противостоит множеству товаров – эквивалентов. При этом каждый раз стороны обмена ищут в ходе переговоров удобные сочетания и соразмерность обмена. | |

| Всеобщая | На местных рынках выделился ряд товаров играющих роль главных предметов обмена. | |

| Денежная | Весь товарный мир разделился на обычные товары и особый товар, играющий роль всеобщего стоимостного эквивалента, - деньги. |

Роль всеобщего стоимостного эквивалента (денег) закрепилась за драгоценными металлами, благодаря таким их качественным характеристикам, как:

· однородность,

· делимость,

· узнаваемость,

· портативность,

· сохраняемость в течение длительного периода времени.

Деньги, имеющие товарную природу, обладали как минимум двумя видами стоимости.

Таблица 2 - Виды стоимости

| Название | Содержание |

| Меновая | Способность обмениваться на другие товары в определенных пропорциях |

| Потребительная | Способность удовлетворять какую-либо потребность человека, например как украшение. |

Наличие у денег меновой стоимости, т.е. свойства всеобщей непосредственной обмениваемости, привело к тому, что деньги являются самым ликвидным товаром.

Функции денег

Постепенно драгоценные металлы (золото и серебро) утратили функцию денежного товара, произошла их демонетизация,и определение денег как особого товара устарело. В настоящее время сущность денег как экономической категории определяют через их функции.

Деньги– всеобщий эквивалент, выполняющий функции, указанные в таблице.

Таблица 3 -Функции денег

| Функция | Проявляется в том, что деньги используются для … |

| Меры стоимости (соизмерения стоимости) | выражения стоимости и полезности (ценности) товаров и других благ путем установления их цены |

| Средства обращения (покупательного средства) | обслуживания процесса товарного обмена, т.е. выступают в качестве посредника в процессе обращения товаров (Т – Д – Т) |

| Средства накопления (сбережения) | образования резерва (запаса покупательного и платежного средства) |

| Средства платежа (платежного средства) | обслуживания кредитных отношений (Т - долговое обязательство – Д), а также совершения платежей, которые не предполагают получения какого-либо эквивалента |

| Мировых денег | обслуживания международных отношений |

Меры стоимости

Деньги в данном случае используются для соизмерения присущей всем товарам внутренней меры стоимости – количества затраченного на их производство труда. Функция реализуется на основе масштаба цен. Цена– денежное выражение стоимости и полезности товара. Масштаб цен– средство выражение стоимости в денежных единицах. При обращении полноценных денег масштаб цен совпадал с весовым количеством металла, закрепленным за денежной единицей. При обращении знаков стоимости масштаб цен представляет собой величину денежной единицы, стихийно складывающуюся в результате формирования в стране определенного уровня цен.

Отдельные экономисты говорят о том, что действительные (полноценные) деньги могут выполнять функцию измерения стоимости, а неполноценные (бумажные и кредитные) – только соизмерения стоимости

Таким образом, установление цен позволяет соизмерять стоимость (ценность) отдельных товаров, причем функцию меры стоимости могут выполнять мысленно представляемые (идеальные, счетные) деньги.

Средства обращения

Данная функция выполняется при покупке или продаже товара или услуги за наличные деньги. Однако эту функцию могут выполнять как полноценные деньги, так и знаки стоимости, главное, чтобы их принимали по номиналу при покупке товаров.

Особенностью данной функции является то, что при ее выполнении происходит параллельное (встречное) движение товаров и денег.

Средства накопления

Так как деньги имею наивысшую ликвидность и обеспечивают их владельцу получение любого товара, то возникает стремление к их накоплению и сбережению.

Следует различать функцию сокровищ, которую могут выполнять только металлические (золотые и серебряные) деньги и накопления (сбережения), выполняемую как наличными так и безналичными деньгами, как полноценными так и кредитными деньгами.

Средства платежа

Функцию средства платежа в отличие от средства обращения выполняют как наличные, так и базналичные (депозитные) деньги. При этом преобладающая часть денежных платежей происходит в безналичной форме. При взаимном зачете долговых обязательств используются счетные деньги.

Мировые деньги

Мировые деньги выполняют в настоящее время две функции: международного платежного средства и международного резервного средства.

В функции международного платежного средства деньги используются при погашении сальдо платежного баланса, предоставления и погашения международных кредитов, оплате товаров и услуг на мировом рынке путем безналичных расчетов.

Функцию международного резервного средства деньги выполняют при формировании валютных резервов отдельных государств, международных финансовых институтов, а также коммерческих банков.

Функцию мировых денег в настоящее время выполняют:

· ведущие национальные валюты и прежде всего резервные валюты;

· международные денежные единицы.

Виды денег

Исторически существовало две формы денег:

· полноценные(действительные) – имели товарную природу, их номинальная стоимость в основном соответствовала стоимости содержащегося в них металла;

· неполноценные– не имеют собственной внутренней стоимости, являются представителями, знаками стоимости; их номинальная стоимость значительно выше, чем стоимость того материала, из которого они изготовлены.

Переход от действительных денег к знакам стоимости был постепенным. Первоначально эти знаки в любой момент могли быть обменены на благородные металлы по номиналу, что и позволяло им циркулировать в обращении в качестве заменителей денег из драгоценных металлов.

Таблица 4 - Классификация форм и видов денег и квадиденег

| Форма денег | Вид денег |

| Полноценные | Металлическиеденьги, к которым относятся: · золотые и серебряные слитки, · золотые и серебряные монеты. |

| Неполноценные | Бумажные деньги, к которым относятся казначейские билеты (наличные деньги). Кредитные деньги, к которым относятся: · банкноты (наличные деньги), · средства на счетах до востребования (безналичные деньги). Разменные (билонные) монеты |

| Квазиденьги | Кредитные орудия обращения, к которым относятся: · векселя, · чеки, · банковские карты. Депозиты срочные, сберегательные, в иностранной валюте. Депозитные сертификаты. Кратко- и среднесрочные государственные ценные бумаги. |

Закон денежного обращения

Между количеством денег в обращении и потребностями в них хозяйственного оборота существует тесная взаимосвязь, нарушение которой приводит к обесценению национальных денежных единиц, диспропорции в развитии производства и экономики в целом.

При функционировании полноценных (действительных) денег при несоответствии товарной и денежной масс их избыток уходил в сокровище, а при необходимости деньги возвращались в оборот.

Одним из распространенных подходов к решению задачи определения количества денег является уравнение обменаИрвина Фишера(американский экономист и математик, 1867-1947), которое можно представить в виде

где M (money) - среднее количество денег, находящихся в обращении в данном обществе в течение года;

V (velocity) - среднее число оборотов денег в их обмене на блага;

P (prize) - средняя цена каждого приобретаемого товара;

Q (quantity) - количество товаров.

Учитывая, что величину ВВП можно представить как произведение уровня цен на реальный объем производства, уравнение обмена можно представить как

Уравнение обмена Фишера позволяет получить систему важнейших макроэкономических показателей, характеризующих взаимозависимость финансового и реального секторов экономики и обеспечивающих возможность не только их анализа и проведения международных сопоставлений, но и разработки на этой основе мер государственного регулирования экономики.

Номинальная денежная масса(М)— статическое количество денег в обращении или запас активов в ликвидной форме.

Денежный оборот (V∙M) — совокупность денежных операций за период времени, или поток денежной массы.

Скорость обращения денег(V) — интенсивность движения денежных знаков при функционировании их в качестве средств обращения и средств платежа. Скорость обращения денег выражается двумя показателями: количеством оборотов денежной единицы и продолжительностью одного оборота в днях и исчисляется на основе средней величины денежной массы и объема ВВП за период (из уравнения обмена):

Количество оборотов  .

.

Разделив количество календарных дней в году на количество оборотов, получаем продолжительность одного оборота в днях:

.

.

Поскольку для отражения денежной массы используется система денежных агрегатов, то скорость обращения, исчисленная соответственно по каждому из них, будет отражать скорость обращения различных видов ликвидных активов. Важнейшими из них являются:

· скорость обращения наличных денег (МО)  ;

;

· скорость обращения денежной массы (М2)  .

.

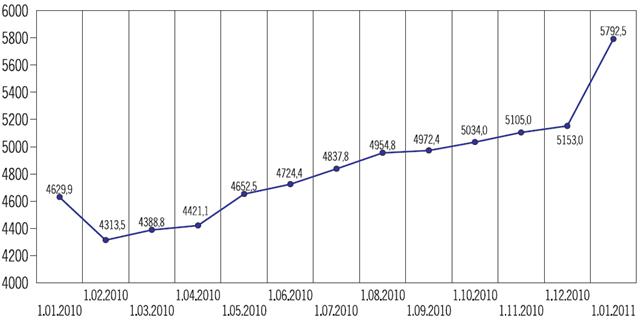

Рисунок 1 - Скорость обращения денег, рассчитанная по денежному агрегату М2

Представим уравнение обмена в следующем виде:

.

.

Покупательная способностьнациональной денежной единицы определяется исходя из уравнения обмена как

.

.

Она характеризует количество товаров, произведенных на 1 руб. денежной массы, или реальную покупательную способность национальной валюты.

Уровень монетизацииэкономики— запас денежной массы на 1 руб. валового внутреннего продукта, равный  .

.

Для развитых капиталистических стран уровень монетизации в настоящее время составляет от 60 до 80% по отдельным странам. На 1.01.2011 уровень монетизации экономики России (по денежному агрегату М2) составлял 33,8 %.

Из уравнения обмена следует важнейшее значение денежной массы как средства регулирования экономики. Связь количества денег, находящихся в обращении, уровня цен и размеров реального национального продукта является основой монетаристского подхода к методам государственного регулирования экономики.

В соответствии с количественной теорией денег, если не обеспечено предложение достаточного количества денег, величина реального объема производства и, следовательно, уровня занятости (по крайней мере, временно) будет сокращаться. С другой стороны, наводнение экономической системы чрезмерным количеством денежных знаков вызывает инфляцию, т.е. обесценение денег.

Предложение денег в современном мире определяется, как правило, величиной безналичной эмиссии. Размеры этой эмиссии зависят не только от размеров денежной базы, но и от уровня развития и условий функционирования коммерческих банков, т.е. от способности банковской системы к расширению поступающих в нее средств. Показателем, характеризующим эту способность банковской системы, является денежный мультипликатор.

Денежный мультипликаторпоказывает, во сколько раз суммарное количество депозитов в банковской системе больше количества первоначально поступивших в систему базовых денег, и равен:

.

.

Для определения денежного мультипликатора также используют следующие формулы:

,

,

где r – обязательная норма резервирования, устанавливаемая Центральным банком;

,

,

где М2 – агрегат, принимаемый в качестве величины денежной массы;

.

.

Рисунок 2 - Динамика денежного мультипликатора (фактические значения и тренд)

Существует марксистская трактовка количества денег, необходимых для обеспечения товарного обращения и платежей

где М – количество денег, необходимых для обращения;

РО – сумма цен реализованных товаров и услуг;

К – сумма цен товаров, проданных в кредит;

П – сумма платежей по обязательствам;

ВП – сумма цен товаров, проданных по взаимозачету;

У – скорость оборота одноименной денежной единицы.

Данный закон был сформулирован в условиях действия металлического стандарта и распространялся на обращение бумажный денег, разменных на металл.

Теории денег

В экономической теории вопросы сущности, функций и роли денег являются предметом широких дискуссий. Это нашло свое отражение в создании различных учений и научных школ. В настоящее время наиболее часто упоминают три основные теории денег:

- металлистическая,

- номиналистическая,

- количественная.

Металлистическая теория денег – обобщающее название всей совокупности взглядов, высказанных в разное время различными исследователями, которые отождествляли деньги с драгоценными металлами. В рамках этой теории выделяют меркантилистов, классиков и металлистов.

Номиналистическая теория денег противостоит металлистической теории в трактовке сущности денег, т.к. отрицает товарную природе денег и саму необходимость их внутренней стоимости. Номиналисты рассматривают деньги как условные знаки и отвергают какую-либо их связь с благородными металлами. Деньги у металлистов имеют только одну функцию – средства платежа.

Количественная теория денег сейчас в какой-то мере общепризнанна. Это экономическая доктрина, объясняющая зависимость между количеством денег в обращении, уровнем товарных цен и стоимостью самих денег. Ее суть заключается в утверждении, что количество денег в обращении является первопричиной пропорционального изменения уровня товарных цен и стоимости денег. К сторонникам данной теории относят И.Фишера, представляющего трансакционную версию данной теории; А. Маршала и его последователей, относящихся к кембриджской школе; Дж. М. Кейнса, являющегося основоположником кейнсианской теории денег, которая выразилась в теории предпочтения ликвидности и денежной теории производства.

С середины 50-х годов 20 века наблюдается возрождение интереса к количественной теории денег благодаря работам М.Фридмана и его последователей, которая получила название монетаризм.

Современный монетаризм представляет собой усложненный вариант классической монетарной теории. Сторонники монетаризма утверждают, что спрос на деньги не является функцией только ставки процента и дохода, а на него влияет также норма прибыли от всех реальных и финансовых активов. В отличие от кейнсианской теории деньги рассматриваются как субститут[1] не только финансовых, но и всех остальных видов активов.

Задачи и тесты

Задачи

1. Денежная масса – 350 у. ед. Валовый внутренний продукт – 3325 у.ед. Рассчитать скорость обращения денег.

2. Дано: масса денег в обращении 40 у.ед., реальный объем производства - 80 у.ед.; уровень цен – 4 у.ед.

Как изменится скорость обращения денег, если масса денег в обращении увеличится на 20 у.ед., реальный объем производства возрастет на 40 у. ед., а цены возрастут до 5 у. ед.

3. Дано (в у. ед.):

| - сумма цен реализуемых товаров, услуг и работ | |

| - сумма цен товаров, работ и услуг, проданных в кредит, срок оплаты по которым не наступил | |

| - сумма платежей по долгосрочным обязательствам, сроки которых наступили | |

| - сумма взаимно погашающихся платежей | |

| - среднее число оборотов денег за год |

Определить количество денег, необходимых для обращения.

4. Допустим, что ЦБ РФ требует от коммерческих банков держать 15 руб. в резерве на каждые 100 руб. их привлеченных средств. Население на каждые 100 руб. вкладов на счетах в коммерческих банках держит на руках 30 руб. наличными.

Определить величину денежного мультипликатора.

Тесты

1. Форма стоимости, при которой несколько товаров, на определенном рынке, имеют один товар-эквивалент, называется …

| А) случайная | В) денежная |

| Б) развернутая | Г) всеобщая |

2. К функциям современных денег относится функция …

| А) мировые деньги | В) региональные деньги |

| Б) средство обращения | Г) сокровища |

3. Выполнение деньгами функции «мера стоимости» проявляется в …

| А) оценке квартиры | В) покупке машины |

| Б) открытии счета в банке | Г) покупке квартиры |

4. Способность денег практически мгновенно и без потерь обмениваться на все виды активов называется …

| А) делимостью | В) относительной ликвидностью |

| Б) портативностью | Г) абсолютной ликвидностью |

5. К неполноценным деньгам относят … деньги

| А) товарно-весовые | В) бумажные |

| Б) товарно-счетные | Г) слитковые |

6. Количественная теория денег предполагает, что уровень товарных цен определяется …

| А) количеством денег в обращении | В) законодательно |

| Б) действиями товаропроизводителей | Г) золотым запасом государств |

7. Отождествление денег с золотом и серебром характерно для … теории денег.

| А) металлистической | В) количественной |

| Б) номиналистической | Г) монетаристской |

8. Сторонники количественной теории денег утверждают, что …

| А) деньги - это только средство обращения | В) источник богатства - золото |

| Б) сущность денег сводится к идеальному масштабу цен | Г) деньги - функция государства |

9. Сторонники номиналистической теории денег утверждают, что …

| А) деньги - функция государства | В) деньги - это только средство обращения |

| Б) источник богатства - золото | Г) сущность денег сводится к идеальному масштабу цен |

10. При увеличении общей стоимости всех товаров в два раза при неизменной денежной массе, скорость обращения денежной единицы …

| А) измениться не должна | В) должна возрасти на 100 % |

| Б) должна уменьшится в 2 раза | Г) должна возрасти на 200 % |

11. Рост произведения цен на общее количество товаров в стране при фиксированной скорости обращения денег …

| А) невозможен без уменьшения денежной массы | В) невозможен без увеличения денежной массы |

| Б) возможен без увеличения денежной массы | Г) невозможен без сокращения выданных кредитов |

12. Выпуск в обращение дополнительного количества денег без изменения общего уровня производства и скорости оборота денег приведет к …

| А) повышению цен в стране | В) снижению цен в стране |

| Б) стабилизации цен | Г) увеличению количества кредитов |

Наличный денежный оборот

Наличный денежный оборот - это процесс непрерывного движения наличных денежных знаков.

Налично-денежное обращение обслуживается банкнотами, казначейскими билетами и монетами. В РФ наличный денежный оборот базируется на использовании денежных знаков в виде банкнот и монет.

В странах с развитой рыночной экономикой и банковской системой доля расчетов наличными деньгами в совокупном денежном обороте не превышает 3 – 8 %. По данным годовых отчетов Банка России в налично-денежный оборот составляет 30-32% и имеет тенденцию к снижению.

Таблица 5 -Структура наличной денежной массы в обращении по эмиссионному балансу по состоянию на 1 января 2011 года[2]

| Сумма, количество и удельный вес банкнот и монеты, находящихся в обращении, по эмиссионному балансу | |||

| Банкноты | Монета | Итого | |

| Сумма (млрд. руб.) | 5756,4 | 35,9 | 5792,3 |

| Количество (млн. экз.) | 6345,1 | 47822,5 | 54167,6 |

| Удельный вес по сумме (%) | 99,4 | 0,6 | 100,0 |

| Удельный вес по купюрам (%) | 11,7 | 88,3 | 100,0 |

| Изменение с 1.01.2010 (млрд. руб.) | 1152,9 | 9,7 | 1162,6 |

| Изменение с 1.01.2010 (%) | 25,0 | 37,0 | 25,1 |

Рисунок 4 - Изменение количества наличных денег в обращение в 2011 году[3]

Выпуск банкнот на современном этапе является фидуциарным, не обеспеченным золотом.

Эмиссиябанкнот осуществляемая

· при кредитовании банков обеспечена векселями и другими банковскими обязательствами;

· при кредитовании государства – государственными долговыми обязательствами;

· при покупке иностранной валюты – сама иностранная валюта и золото.

Таким образом, обеспечение банкнотной эмиссии служат активы Центрального банка.

На ЦБ РФ возлагаются планирование объемов производства, перевозка и хранение банкнот и монет, создание их резервных фондов в ЦБ РФ и его главных территориальных управлениях. Резервные фонды денежных знаков — это запасы не выпущенных в обращение билетов и монет в хранилищах ЦБ РФ и его расчетно-кассовых центрax. Денежные знаки резервных фондов не учитываются при расчете денежной массы, так как не участвуют в обращении, а являются резервом.

Налично-денежный оборот в России организуется Центральным банком и берет начало в его расчетно-кассовых центрах (РКЦ). Наличные деньги переводятся из резервных фондов РКЦ в оборотные кассы, затем направляются в операционные кассы коммерческих банков, которые выдают наличные деньги своим клиентам – юридическим и физическим лицам, и т.д. (рис.5).

Для коммерческих банков устанавливаются лимиты остатка наличных денег в оборотных кассах, суммы, превышающие лимит, сдаются в РКЦ[4]. Оборотные кассы РКЦ также имеют лимит, и суммы, его превышающие, должны быть переведены в резервные фонды. В итоге деньги изымаются из обращения.

Превышение расходов над приходом означает выпуск денег в обращение (эмиссию), превышение прихода над расходом — изъятие денег из обращения. Денежная эмиссия рассчитывается ЦБ РФ ежемесячно на основе данных о кассовых оборотах по банковской системе и представляет собой разницу между кассовым расходом и приходом банков, включая данные по кассовому приходу и расходу центрального хранилища, Управления полевых учреждений и Центрального операционного управления.

Рисунок 5 - Оборот наличных денег в хозяйстве

Безналичный денежный оборот

Безналичный денежный оборот— часть денежного оборота, в котором движение денег происходит в виде перечисления сумм со счета плательщика на счет получателя или путем взаимных требований, т.е. без участия наличных денег. Расчеты осуществляются через кредитные учреждения или под их контролем, в основном с согласия плательщика и при наличии у него средств на счетах (банковских депозитах).

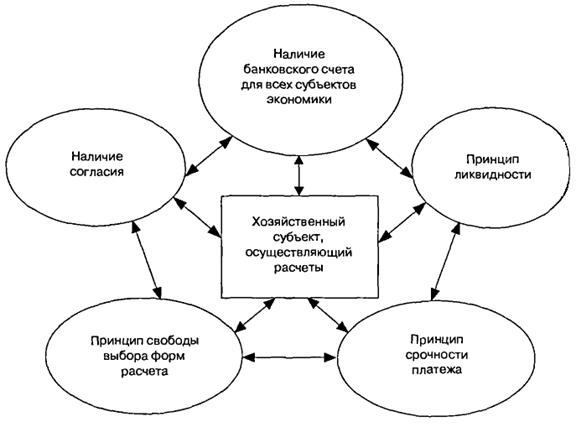

На Центральный банк РФ как главный регулирующий орган платежной системы возложены обязанности по установлению правил, сроков и стандартов осуществления расчетов с соблюдением следующих принципов их организации:

· правовой режим осуществления расчетов и платежей;

· осуществление расчетов по банковским счетам, которые должны быть у получателя, поставщика и плательщика;

· обеспечение ликвидности и платежеспособности участников расчетных отношений;

· наличие согласия (акцепта) плательщика на платеж;

· срочность платежа;

· контроль субъектов расчетных отношений за своевременностью и правильностью совершения расчетов.

Рисунок 6 - Основные принципы безналичного денежного оборота

Платежная система России

Платежная система–совокупность правил, договорных отношений, технологий, методик расчета, внутренних и внешних нормативных актов, которые позволяют всем участникам производить финансовые операции и расчеты друг с другом.

Основными задачами, стоящими перед платежной системой, являются следующие:

- бесперебойность, безопасность и эффективность функционирования;

- надежность и прочность, гарантирующие отсутствие срывов или полного выхода из строя системы платежей;

- эффективность, обеспечивающая быстрый, экономный и точный выход потока операций;

- справедливый подход, например требование участия в платежной системе лиц, отвечающих необходимым квалификационным критериям.

Основной функцией любой платежной системы является обеспечение динамики и устойчивости хозяйственного оборота. Наличие эффективной платежной системы способствует осуществлению контроля за денежно‑кредитной сферой, помогает банкам активно управлять ликвидностью, снижая тем самым потребность в крупных и избыточных резервах. В результате этого упрощается процесс составления денежно‑кредитной программы и ускоряется осуществление операций в области финансовой политики.

Элементы платежной системы:

• институты, предоставляющие услуги по осуществлению денежных переводов и погашению долговых обязательств;

• финансовые инструменты и коммуникационные системы, обеспечивающие перевод денежных средств между экономическими агентами;

• контрактные соглашения, регулирующие порядок безналичных расчетов.

Основными участниками платежной системы являются центральный банк, коммерческие банки, небанковские учреждения, включая клиринговые и расчетные центры. Они выступают в качестве институтов, предоставляющих услуги по осуществлению денежных переводов и погашению долговых обязательств. Обеспечение бесперебойности расчетов возлагается непосредственно на центральный банк государства.

Основные принципы построения платежных систем определены Комитетом по платежным системам, который действует в рамках Базельского комитета по банковскому надзору. Они применимы ко всем платежным системам различных государств и заключаются в следующем:

- система должна иметь хорошо проработанную правовую базу во всех соответствующих юрисдикциях;

- правила и процедуры системы должны давать участникам четкое представление о ее влиянии на каждый из финансовых рисков, которые они несут в силу участия в системе;

- система должна иметь четко определенные процедуры управления кредитными и ликвидными рисками, устанавливающие соответствующую ответственность оператора системы и ее участников и содержащие надлежащие стимулы для управления этими рисками и их сдерживания;

- система должна обеспечивать быстрый окончательный расчет в день валютирования, предпочтительно в течение дня или в крайнем случае на его конец;

- система, в которой осуществляется многосторонний неттинг, должна как минимум быть способна обеспечивать своевременное завершение ежедневных расчетов в случае, если участник с крупнейшим отдельным расчетным обязательством не способен произвести расчет;

- система должна обладать высокой степенью безопасности и операционной надежности и иметь запасные процедуры для своевременного завершения обработки данных за день;

- средства осуществления платежей, предлагаемые системой, должны быть практичными для пользователей и эффективными для экономики;

- система должна иметь объективные и публично объявленные критерии для участия в ней, обеспечивающие справедливый и открытый доступ;

- процедуры управления системой должны быть эффективными, подотчетными и транспарентными [6].

Кроме того, Комитетом по платежным системам определена роль центральных банков в платежной системе государства и их задачи в соответствии с основными принципами.

1. Центральный банк должен четко определить свои цели и обнародовать основные направления политики по отношению к значимым платежным системам.

2. Центральный банк должен обеспечивать соблюдение основных принципов системами, которыми он управляет.

3. Центральный банк должен осуществлять надзор за соблюдением основных принципов системами, которыми он не управляет, и иметь для этого возможности.

4. Для обеспечения безопасности и эффективности платежных систем посредством основных принципов центральный банк должен сотрудничать с центральными банками других государств и любыми соответствующими национальными или иностранными учреждениями.

Платежная система включает три основных расчетных процесса:

- инициирование платежа – процесс, при помощи которого хозяйствующий субъект поручает обслуживающему его банку перевести денежные средства другому хозяйствующему субъекту. Инициирование платежа осуществляется с помощью платежных инструментов;

- процесс передачи и обмена платежными инструментами между банками – участниками платежной системы;

- процесс расчета между банками‑участниками, которые списывают (зачисляют) денежные средства со счетов своих клиентов.

При безналичных расчетах все платежи соверш