Что такое первичный учетный документ

Первичные документы

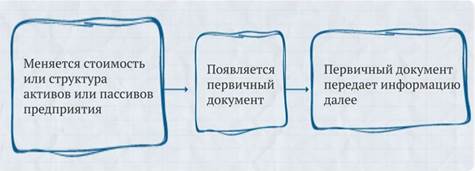

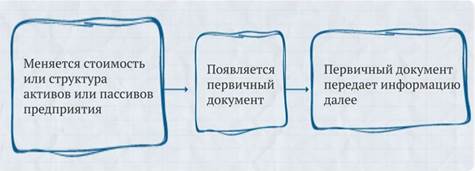

Бухгалтерию можно сравнить с нервной системой человека. Она фиксирует все, что происходит внутри его организма. Затем, собрав информацию, она принимает решения и управляет каждым движением тела. Бухучет должен делать то же самое! Только внутри организма предприятия. На предприятие могут свалиться разные раздражители. Но только некоторые из них задевают нервы бухгалтерского учета и заставляют его фиксировать, группировать и передавать дальше информацию. Что же это за раздражители? Когда древние мыслители создавали бухучет, то решили, что его нервы должны реагировать только на стоимость и ни на что иное. Таким образом, бухучет — сторож в очках, через которые нельзя увидеть ничего кроме стоимости. Чувствительный нерв бухгалтерского учета срабатывает каждый раз, когда меняется стоимость или структура активов или пассивов предприятия. Бухгалтер как составная часть этого нерва реагирует на информацию об этом. И вырабатывает самый первый нервный сигнал — выписывает первичный бухгалтерский документ. Либо принимает к учету уже готовый документ, поступивший извне. Например, от поставщика компании.

Получив первый сигнал, нервная система включается в работу. И начинает передавать информацию вверх по инстанциям. Именно поэтому документ, который составляется в момент операции (или сразу после ее окончания), и называется первичным. Теперь о слове «документ» — в переводе с латинского оно означает «доказательство». И правда, первичный бухгалтерский документ должен со стопроцентной точностью доказывать, что произошло конкретное событие. Ведь на этапе выработки нервным окончанием первого нервного сигнала ошибки недопустимы!

Данные для первичных бухгалтерских документов бухгалтерия обычно получает непосредственно от участников фактов хозяйственной жизни. Также они могут поступить от руководства компании, партнеров по сделкам и т. д. Но в любом случае, прежде чем составить или принять к учету первичный документ, бухгалтер должен убедиться: этих сведений достаточно для того, чтобы считать их достоверными. Чтобы помочь бухгалтерам проверить, так ли это, законодатели утвердили обязательные реквизиты первичного документа. Другими словами — графы, которые должны присутствовать в любом первичном документе.

И при этом непременно быть заполненными.

Перечень обязательных реквизитов установлен частью 2 статьи 9 Федерального закона «О бухгалтерском учете» от 6 декабря 2011 г. № 402-ФЗ.

Обязательные реквизиты первичного документа:

· Наименование и дата составления документа.

· Название компании, составившей документ. Полное или сокращенное — значения не имеет.

· Содержание факта хозяйственной деятельности. То есть описание операции или какого-то события, которые вы отражаете в учете.

· Натуральное или денежное измерение (рубли, штуки, упаковки и т. п.).

· Должности сотрудников, совершивших операцию и ответственных за нее (ответственных за оформление события), их подписи и Ф. И. О. (или иные данные для идентификации). Эти же сотрудники несут ответственность за своевременное представление первичных учетных документов в бухгалтерию.

Формы первичных документов, которые подтверждают большинство событий в жизни предприятия, бухгалтерия разрабатывает сама. А утверждает их руководитель предприятия — ведь по закону ответственным за организацию бухучета является он.

Для документов, которые компания подписывает вместе с контрагентом, жесткую форму первички можно не устанавливать. Иначе может быть так. Компания утвердит какой-то бланк. А по требованию контрагента в него придется вносить поправки. Кроме того, у партнера вообще может быть предусмотрена другая форма для данной операции. Для таких случаев руководитель обычно утверждает правила, которые позволяют использовать формы первички, одобренные контрагентом. Например, для торговых операций бланки первичных документов можно утверждать в договоре или дополнительном соглашении к нему.

Раньше первичные документы надо было оформлять по унифицированным формам, утвержденным Госкомстатом России. В настоящее время применять постановления данного ведомства с бланками первички не обязательно. Однако во многих случаях их удобно брать за основу для разработки своих бланков. Скажем, при продаже товарно-материальных ценностей продавец обычно оформляет товарную накладную в двух экземплярах.

Раньше для товарной накладной была обязательна форма № ТОРГ-12, утвержденная постановлением Госкомстата России от 25 декабря 1998 г. № 132. Сейчас ее можно не использовать. Тем не менее руководители многих компаний сочли форму № ТОРГ-12 удобной и решили применять ее и дальше. Ведь все обязательные реквизиты в ней есть. Если унифицированная форма перегружена ненужными графами, их можно удалить. Скажем, в ТОРГ-12 можно спокойно отказаться от данных о виде упаковки и массе, а также от банковских реквизитов. В то же время, если каких-то важных для конкретного предприятия граф в бланке нет, их можно добавить. Например, в ТОРГ-12 можно включить данные о доставке товаров и о том, сколько ценностей получил покупатель.

Если компания является плательщиком НДС, вместе с накладной на отгрузку она должна выписывать счет-фактуру. Однако для удобства эти два документа можно объединить в один универсальный передаточный документ (УПД). Его примерная форма, а также рекомендации по заполнению приведены в письме ФНС России от 21 октября 2013 г. № ММВ-20-3/96@.

Впрочем, из любых правил есть исключения, и из этих тоже. Ряд бумаг чиновники по-прежнему требуют выписывать по унифицированным формам. Вот их перечень:

· Приходный и расходный кассовые ордера по формам № КО-1 и № КО-2.

· Расчетно-платежная и платежная ведомости по формам № Т-49 и № Т-53.

· Кассовая книга по форме № КО-4.

· Книга учета принятых и выданных кассиром денежных средств по форме № КО-5.

· Платежное поручение и другие расчетные банковские документы.

· Формы по расчетам с применением ККТ (№ КМ-1 — КМ-9).

Почему в общее правило не вписались именно эти формы? Закон «О бухгалтерском учете» не обязывает применять унифицированные бланки. Но в некоторых других нормативных актах требования остались — как раз в отношении перечисленных форм. Часть из них можно найти в Порядке ведения кассовых операций, утвержденном Положением Банка России от 12 октября 2011 г. № 373-П. Игнорировать эти требования опасно.

Минфин разрешает компаниям отказаться от форм № КМ-1 – КМ-9 (письмо от 16 сентября 2016 г. № 03-01-15/54413). Но налоговики считают, что отказаться от этих бланков вправе только те компании, что перешли на онлайн-кассы. Об этом ФНС сообщила в письме от 26 сентября 2016 г. № ЕД-4-20/18059. Тем, кто работает на обычных ККТ, безопаснее вести документы. Ведь налоговики могут оштрафовать за их отсутствие.

Первичные документы можно составлять не только на бумажном носителе. Но и в виде электронных файлов — новейшие информационные технологии добрались и до бухгалтерии. Главное, чтобы эти файлы были подписаны электронной подписью. Требования к ней установлены в Федеральном законе от 6 апреля 2011 г. № 63-ФЗ.

Хранить первичку положено не менее пяти лет после отчетного года, иногда — больше. Для этого документы обычно подшивают в специальную папку, из которой они не смогут пропасть или потеряться. Если хозопераций много, таких папок может быть несколько. Одна для кассовых документов, другая — банковских, третья — товарных накладных и т. д. Вот мы и подошли к очередному базовому правилу бухучета. Кратко его можно сформулировать так: «Нет первичного документа — нет операции». И нет оснований для учета ее последствий при подсчете активов и пассивов предприятия. Без первички чувствительный нерв бухучета эти последствия просто не видит.

Критерии для приема к учету

Унифицированные формы не обязательны к применению.

К первичке относятся:

· унифицированные формы, которые предусмотрены в учетной политике;

· собственные (самостоятельно разработанные) формы;

· формы двусторонних первичных документов, которые подписаны двумя сторонами.

Исключение составляют формы, которые обязательно применять в силу нормативных актов, например, приходные и расходные кассовые ордера. Так, компания вправе из необязательных унифицированных форм выбрать, какие ей нужны, и утвердить их в учетной политике. Можно также разработать собственные бланки.

Формы двусторонних первичных документов, то есть тех, которые компания подписывает вместе с контрагентами, утверждаются особым образом. Считается, что если руководитель или другой уполномоченный работник поставил свою подпись в таком бланке, в том числе разработанном контрагентом, то такая форма утверждена.

В учетной политике можно закрепить, что форма двухсторонней первички будет считаться согласованной после подписания сторонами.

Требования к формам

Обязательные реквизиты первичного документа (ст. 9 закона о бухучете):

1. наименование документа;

2. дата составления документа;

3. наименование компании, от имени которой составлен документ;

4. содержание факта хозяйственной жизни (сделки, события, операции);

5. величина и единица измерения натурального и/или денежного измерения факта хозяйственной жизни;

6. наименование должностей работников, ответственных за совершение хозяйственной операции и/или правильность ее оформления;

7. личные подписи этих граждан и их фамилии с инициалами.

В первичном документе можно писать только денежные измерители и не проставлять натуральные при необходимости. То есть не обязательно указывать и те, и другие. Например, в требовании-накладной между подразделениями можно написать количество материалов.

Печать не является обязательным реквизитом первичного документа. Исключение – унифицированные и собственные формы, на которых требуется ставить печать. Это документы, которые содержат реквизит «Место печати» или аббревиатуру «М.П.».

Часть 2

Подпись

Первичные документы подписывают работники, ответственные за совершение хозяйственной операции и/или правильность ее оформления.

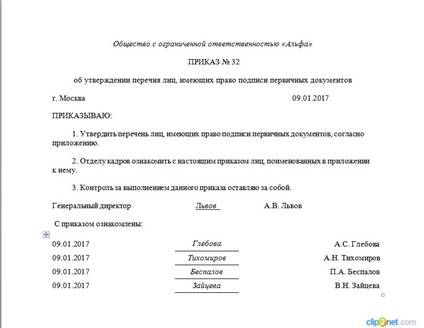

Перечень работников, которые имеют право подписи первичных документов по тем или иным операциям, утверждает руководитель.

Документы по движению денежных средств подписывают руководитель и главный бухгалтер. Или уполномоченные ими лица.

Этот перечень можно включить в состав учетной политики (хотя это не обязательно). Обычно перечень включают в виде приложения к учетной политики. Хотя можно и отдельным приказом. Это не запрещено.

В перечне стоит перечислить наименование документов и должности работников, которые вправе подписывать эти документы и за кого. Например, главный бухгалтер утверждает авансовые отчеты за руководителя, если он временно отсутствует.

Вписывать имена работников не нужно. Их список с образцами подписей можно закрепить отдельным локальным актом.

Работников, должности которых названы в перечне, надо ознакомить под роспись с утверждающим его приказом. Или выпиской из него.

Ошибки

Компания признает расходы в целях налогообложения по подтверждающим первичным документам - кассовым и товарным чекам, накладным, счетам, справкам, актам и другим.

Для каждой сделки пакет документов свой. Но в каждом первичном документе должны быть обязательные реквизиты:

· наименование документа;

· дата его составления;

· наименование организации;

· содержание операции;

· измерители операции (натуральные, денежные);

· перечень ответственных должностных лиц;

· их подписи.

Если этих реквизитов не будет, сделку приравняют к неподтвержденной.

Перечень работников, которые вправе заверять первичные документы, определите в приказе руководителя.

Оформляя документ, человек может ошибиться. Однако расходы по первичке с неточностями налоговики не снимут, если по ней можно определить покупку, продавца, покупателя и сумму сделки.

Если в названии компании перепутаны буквы или слова или указаны лишние, такую ошибку безопаснее исправить. Если же вы забыли поставить кавычки, тире или записали наименование большими буквами, не беда. Такой документ можно не корректировать, когда правильно указан ИНН продавца или покупателя.

Если в документе вы неправильно отразили название товара, такую ошибку лучше исправить. Тем более, когда в одном документе товар фигурирует под одним названием, в другом – он назван иначе. А то налоговики решат, что из-за ошибки товар невозможно идентифицировать.

Арифметические ошибки в первичке недопустимы. Придется поправить и документ, в котором сумма цифрами и прописью не совпадает. Лучше скорректировать документ, в котором не указана должность лица, подписавшего бумагу.

Допустим, должность работника в документе указана, но неверно. В этом случае налоговики также усомнятся в реальности сделки. Если же в первичке стоит верная подпись и Ф.И.О. работника, уполномоченного заверять документы, то спор маловероятен. Контролеры сочтут фиктивной сделку, когда документы по одной операции противоречат друг другу.

Например, судя по накладной, кирпичи купили в августе. А согласно акту, списали на строительство в июле. Или деловая встреча прошла до составления отчета о представительском мероприятии.

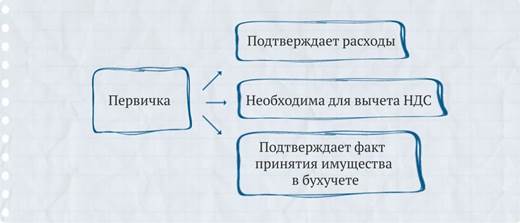

Первичка нужна не только для подтверждения расходов, но и для вычета НДС. Хотя здесь главный документ – счет-фактура. Еще первичка подтверждает факт принятия имущества к бухгалтерскому учету.

Если компания списала расходы, заявила вычет, а первички нет, то помимо доначислений налоговики оштрафуют постатье 120 Налогового кодекса.

Предположим, первичка есть, но с существенными ошибками. Инспекторы скажут, что документов нет и все равно оштрафуют.

Хранение док

Сроки хранения

Первичные документы, регистры учета, отчетность и другие важные документы требуется хранить определенное время. Эти сроки установлены:

· Налоговым кодексом;

· Федеральным законом о бухгалтерском учете;

· специальными перечнями документов с указанием сроков их хранения;

· прочими нормативными актами.

Но чтобы определить, сколько надо хранить тот или иной документ, потребуется изучить все эти нормативные акты. Ведь предусмотренные в них сроки могут быть разными. В этом случае храните документ дольше. Тем более если за отсутствие этого документа в законодательстве прямо прописана ответственность.

Все компании обязаны хранить документы, которые образуются в их работе. По закону о бухучете именно руководитель компании организует их хранение.

Первичные документы требуется хранить для целей исчисления налогов четыре года. Это предусмотрено в статье 23Налогового кодекса РФ. Однако для целей бухгалтерского учета первичные документы надо хранить 5 лет или дольше, а некоторые — постоянно. Такое требование прописано в статье 29 Закона о бухучете от 6 декабря 2011 г. № 402-ФЗ. Эти повышенные сроки можно найти в одном из перечней документов со сроками их хранения. Он утвержден приказом Минкультуры России от 25 августа 2010 г. № 558.

Вместе с тем в данном перечне сказано, что хранить документы, которые подтверждают начисление и уплату страховых взносов, надо 5 лет. Но подпункт 6 пункта 3.4 статьи 23 НК РФ требует хранить такие документы 6 лет. Если вы уничтожите их раньше этого срока, компании грозит штраф.

Еще особый порядок хранения установлен для документов, которые подтверждают убыток в налоговом учете. Их храните в течение всего того периода, пока убыток уменьшает базу по налогу на прибыль. Плюс еще 4 года после того, как погасите его полностью. Это следует из статей 23 и 283 Налогового кодекса РФ.

Началом срока хранения документов считайте 1 января года, следующего за тем, в котором вы использовали документ для составления отчетности в последний раз.

Исключение составляют:

· книга покупок, книга продаж по НДС и журнал учета счетов-фактур – начало их срока хранения определяйте со дня последней записи в этих регистрах;

· документы, которые составлены в электронном виде, храните столько же времени, сколько и бумажные. Только следите за тем, чтобы документы, которые вы храните исключительно в компьютере, были заверены электронной подписью. Если такое требование прямо прописано в законодательстве или учетной политике вашей компании.

Предположим, что регистры бухгалтерского учета вы составляете в программе и потом не распечатываете. Они должны быть заверены электронной подписью в обязательном порядке. Такое условие теперь прописано в новом законе о бухучете.

Другая ситуация с книгой покупок, книгой продаж и журналом учета счетов-фактур. Их ведите в электронном виде при условии, что такую форму хранения закрепили в учетной политике. В таком случае заверить эти налоговые регистры электронной подписью должен руководитель компании.

Часть 2

Часть 3

Места хранения

Любая компания должна обеспечить безопасные условия хранения бухгалтерских и налоговых документов учета и их защиту от изменений.

Для хранения бумажных документов надо оборудовать сейфы, шкафы или специальные помещения. Как лучше устроить такие хранилища, описано в Основных правилах работы архивов организаций, одобренных решением коллегии Росархива от 6 февраля 2002 года. Однако соблюдать все требования, которые там приведены, не обязательно. Все зависит от вида документов.

Так, бумаги с грифом «коммерческая тайна» храните в сейфах. Какая информация составляет коммерческую тайну, сказано в Федеральном законе от 29 июля 2004 г. № 98-ФЗ.

Бланки строгой отчетности держите в сейфах, металлических шкафах или специальных помещениях. Главное, чтобы выбранное место было надежным для хранения квитанций, билетов и других документов, приравненных к кассовым чекам. Это требование прописано в Положении, утвержденном постановлением Правительства РФ от 6 мая 2008 г. № 359.

Остальные документы храните в специальных помещениях или закрывающихся шкафах под ответственностью работников. Тех, кого уполномочил главный бухгалтер.

Электронные документы можно хранить на CD-, DVD-дисках, локальных дисках компьютеров или других машинных носителях.

Для хранения документов, как бумажных, так и электронных, компания вправе создать собственный архив. В зависимости от объема документов архив можете создать как самостоятельное структурное подразделение или подразделение в составе службы делопроизводства, допустим канцелярии, секретариате.

В этом случае порядок приема-передачи документов в архив, а также правила комплектования, учета и использования архивных документов предусмотрите, например, в положении об архиве.

Если в компании нет архива, то документы можете хранить в головном офисе или обособленных подразделениях, в которых их создали. Или, как еще один вариант, можете передавать документы на хранение государственным и муниципальным архивам, заключив с ними соответствующие договоры.

Документы, срок хранения которых истек, уничтожают. Для этого руководитель компании своим приказом должен утвердить состав экспертной комиссии, которая будет решать, какие бумаги подлежат уничтожению. В комиссию, как правило, включают наиболее квалифицированных специалистов, которые способны оценить важность тех или иных документов. Затем комиссия составляет акт, где фиксирует перечень документов, которые необходимо уничтожить. Этот акт утверждает руководитель компании. Затем все бумаги можно уничтожить любым способом – разорвать, отправить в шредер, сжечь. После этого комиссия должна зафиксировать факт физического уничтожения отобранных документов. Замечу, что если документы были сданы на хранение в архив, то уничтожить их можно лишь по согласованию с архивом. То есть на акте об уничтожении обязательно должна быть подпись архивного служащего.

Часть 3

Часть 3

Первичные документы

Бухгалтерию можно сравнить с нервной системой человека. Она фиксирует все, что происходит внутри его организма. Затем, собрав информацию, она принимает решения и управляет каждым движением тела. Бухучет должен делать то же самое! Только внутри организма предприятия. На предприятие могут свалиться разные раздражители. Но только некоторые из них задевают нервы бухгалтерского учета и заставляют его фиксировать, группировать и передавать дальше информацию. Что же это за раздражители? Когда древние мыслители создавали бухучет, то решили, что его нервы должны реагировать только на стоимость и ни на что иное. Таким образом, бухучет — сторож в очках, через которые нельзя увидеть ничего кроме стоимости. Чувствительный нерв бухгалтерского учета срабатывает каждый раз, когда меняется стоимость или структура активов или пассивов предприятия. Бухгалтер как составная часть этого нерва реагирует на информацию об этом. И вырабатывает самый первый нервный сигнал — выписывает первичный бухгалтерский документ. Либо принимает к учету уже готовый документ, поступивший извне. Например, от поставщика компании.

Получив первый сигнал, нервная система включается в работу. И начинает передавать информацию вверх по инстанциям. Именно поэтому документ, который составляется в момент операции (или сразу после ее окончания), и называется первичным. Теперь о слове «документ» — в переводе с латинского оно означает «доказательство». И правда, первичный бухгалтерский документ должен со стопроцентной точностью доказывать, что произошло конкретное событие. Ведь на этапе выработки нервным окончанием первого нервного сигнала ошибки недопустимы!

Данные для первичных бухгалтерских документов бухгалтерия обычно получает непосредственно от участников фактов хозяйственной жизни. Также они могут поступить от руководства компании, партнеров по сделкам и т. д. Но в любом случае, прежде чем составить или принять к учету первичный документ, бухгалтер должен убедиться: этих сведений достаточно для того, чтобы считать их достоверными. Чтобы помочь бухгалтерам проверить, так ли это, законодатели утвердили обязательные реквизиты первичного документа. Другими словами — графы, которые должны присутствовать в любом первичном документе.

И при этом непременно быть заполненными.

Перечень обязательных реквизитов установлен частью 2 статьи 9 Федерального закона «О бухгалтерском учете» от 6 декабря 2011 г. № 402-ФЗ.

Обязательные реквизиты первичного документа:

· Наименование и дата составления документа.

· Название компании, составившей документ. Полное или сокращенное — значения не имеет.

· Содержание факта хозяйственной деятельности. То есть описание операции или какого-то события, которые вы отражаете в учете.

· Натуральное или денежное измерение (рубли, штуки, упаковки и т. п.).

· Должности сотрудников, совершивших операцию и ответственных за нее (ответственных за оформление события), их подписи и Ф. И. О. (или иные данные для идентификации). Эти же сотрудники несут ответственность за своевременное представление первичных учетных документов в бухгалтерию.

Формы первичных документов, которые подтверждают большинство событий в жизни предприятия, бухгалтерия разрабатывает сама. А утверждает их руководитель предприятия — ведь по закону ответственным за организацию бухучета является он.

Для документов, которые компания подписывает вместе с контрагентом, жесткую форму первички можно не устанавливать. Иначе может быть так. Компания утвердит какой-то бланк. А по требованию контрагента в него придется вносить поправки. Кроме того, у партнера вообще может быть предусмотрена другая форма для данной операции. Для таких случаев руководитель обычно утверждает правила, которые позволяют использовать формы первички, одобренные контрагентом. Например, для торговых операций бланки первичных документов можно утверждать в договоре или дополнительном соглашении к нему.

Раньше первичные документы надо было оформлять по унифицированным формам, утвержденным Госкомстатом России. В настоящее время применять постановления данного ведомства с бланками первички не обязательно. Однако во многих случаях их удобно брать за основу для разработки своих бланков. Скажем, при продаже товарно-материальных ценностей продавец обычно оформляет товарную накладную в двух экземплярах.

Раньше для товарной накладной была обязательна форма № ТОРГ-12, утвержденная постановлением Госкомстата России от 25 декабря 1998 г. № 132. Сейчас ее можно не использовать. Тем не менее руководители многих компаний сочли форму № ТОРГ-12 удобной и решили применять ее и дальше. Ведь все обязательные реквизиты в ней есть. Если унифицированная форма перегружена ненужными графами, их можно удалить. Скажем, в ТОРГ-12 можно спокойно отказаться от данных о виде упаковки и массе, а также от банковских реквизитов. В то же время, если каких-то важных для конкретного предприятия граф в бланке нет, их можно добавить. Например, в ТОРГ-12 можно включить данные о доставке товаров и о том, сколько ценностей получил покупатель.

Если компания является плательщиком НДС, вместе с накладной на отгрузку она должна выписывать счет-фактуру. Однако для удобства эти два документа можно объединить в один универсальный передаточный документ (УПД). Его примерная форма, а также рекомендации по заполнению приведены в письме ФНС России от 21 октября 2013 г. № ММВ-20-3/96@.

Впрочем, из любых правил есть исключения, и из этих тоже. Ряд бумаг чиновники по-прежнему требуют выписывать по унифицированным формам. Вот их перечень:

· Приходный и расходный кассовые ордера по формам № КО-1 и № КО-2.

· Расчетно-платежная и платежная ведомости по формам № Т-49 и № Т-53.

· Кассовая книга по форме № КО-4.

· Книга учета принятых и выданных кассиром денежных средств по форме № КО-5.

· Платежное поручение и другие расчетные банковские документы.

· Формы по расчетам с применением ККТ (№ КМ-1 — КМ-9).

Почему в общее правило не вписались именно эти формы? Закон «О бухгалтерском учете» не обязывает применять унифицированные бланки. Но в некоторых других нормативных актах требования остались — как раз в отношении перечисленных форм. Часть из них можно найти в Порядке ведения кассовых операций, утвержденном Положением Банка России от 12 октября 2011 г. № 373-П. Игнорировать эти требования опасно.

Минфин разрешает компаниям отказаться от форм № КМ-1 – КМ-9 (письмо от 16 сентября 2016 г. № 03-01-15/54413). Но налоговики считают, что отказаться от этих бланков вправе только те компании, что перешли на онлайн-кассы. Об этом ФНС сообщила в письме от 26 сентября 2016 г. № ЕД-4-20/18059. Тем, кто работает на обычных ККТ, безопаснее вести документы. Ведь налоговики могут оштрафовать за их отсутствие.

Первичные документы можно составлять не только на бумажном носителе. Но и в виде электронных файлов — новейшие информационные технологии добрались и до бухгалтерии. Главное, чтобы эти файлы были подписаны электронной подписью. Требования к ней установлены в Федеральном законе от 6 апреля 2011 г. № 63-ФЗ.

Хранить первичку положено не менее пяти лет после отчетного года, иногда — больше. Для этого документы обычно подшивают в специальную папку, из которой они не смогут пропасть или потеряться. Если хозопераций много, таких папок может быть несколько. Одна для кассовых документов, другая — банковских, третья — товарных накладных и т. д. Вот мы и подошли к очередному базовому правилу бухучета. Кратко его можно сформулировать так: «Нет первичного документа — нет операции». И нет оснований для учета ее последствий при подсчете активов и пассивов предприятия. Без первички чувствительный нерв бухучета эти последствия просто не видит.

Что такое первичный учетный документ

Каждую хозяйственную операцию оформляют первичным учетным документом. Его составляют в момент совершения операции или в крайнем случае сразу после ее окончания.

Первичный учетный документ – это документ, который подтверждает факт проведения хозяйственной операции. И является основанием для отражения информации об этой операции в учете.

К примеру, отгрузку товаров оформляют накладной. Выполнение работ или оказание услуг – актом. На основании этих документов продавец отразит в учете выручку, а покупатель – стоимость товаров, работ и услуг.

Данные, содержащиеся в первичных документах, фиксируют и накапливают в регистрах учета. При условии, что документы отвечают требованиям законодательства о бухгалтерском учете.

Критерии для приема к учету

Унифицированные формы не обязательны к применению.

К первичке относятся:

· унифицированные формы, которые предусмотрены в учетной политике;

· собственные (самостоятельно разработанные) формы;

· формы двусторонних первичных документов, которые подписаны двумя сторонами.

Исключение составляют формы, которые обязательно применять в силу нормативных актов, например, приходные и расходные кассовые ордера. Так, компания вправе из необязательных унифицированных форм выбрать, какие ей нужны, и утвердить их в учетной политике. Можно также разработать собственные бланки.

Формы двусторонних первичных документов, то есть тех, которые компания подписывает вместе с контрагентами, утверждаются особым образом. Считается, что если руководитель или другой уполномоченный работник поставил свою подпись в таком бланке, в том числе разработанном контрагентом, то такая форма утверждена.

В учетной политике можно закрепить, что форма двухсторонней первички будет считаться согласованной после подписания сторонами.

Требования к формам

Обязательные реквизиты первичного документа (ст. 9 закона о бухучете):

1. наименование документа;

2. дата составления документа;

3. наименование компании, от имени которой составлен документ;

4. содержание факта хозяйственной жизни (сделки, события, операции);

5. величина и единица измерения натурального и/или денежного измерения факта хозяйственной жизни;

6. наименование должностей работников, ответственных за совершение хозяйственной операции и/или правильность ее оформления;

7. личные подписи этих граждан и их фамилии с инициалами.

В первичном документе можно писать только денежные измерители и не проставлять натуральные при необходимости. То есть не обязательно указывать и те, и другие. Например, в требовании-накладной между подразделениями можно написать количество материалов.

Печать не является обязательным реквизитом первичного документа. Исключение – унифицированные и собственные формы, на которых требуется ставить печать. Это документы, которые содержат реквизит «Место печати» или аббревиатуру «М.П.».

Часть 2