Уолш. Ключевые показатели менеджмента

Уолш. Ключевые показатели менеджмента

Позвольте начать с отзыва о книге Михаила Колисныка, который я обнаружил во время поисков фото обложки (привожу его с небольшими сокращениями):

Многие менеджеры и собственники пытаются изучить финансы. Они покупают учебники, самостоятельно штудировать которые удается лишь единицам. Прочитав несколько страниц, эти люди закрывают учебник в надежде вернуться к нему в лучшие времена, после изучения финансов на семинарах, тренингах либо более долгосрочных программах. Особенно не везет тем, кому попались пособия, изложенные тяжелым казенным языком, с претензией на научность. После таких книжек у этих людей создается мнение о финансах, как о чем-то исключительно сложном, таинственном и непосильном простому смертному. Часто эти люди обращаются ко мне с просьбой порекомендовать наилучшую (читай — наиболее легкую для восприятия и, следовательно, эффективную) книгу по финансам. Вот тогда приходится объяснять следующее. Да, действительно, финансы традиционно относятся к области знаний, требующих базовых навыков и специфических познаний. Их нельзя просто почитать перед сном после рабочего дня, подобно увлекательнейшим книгам по маркетингу. Финансы надо изучать в отведенное время, на свежую голову, с ручкой, карандашом и тетрадкой в клеточку для решения задач. И существует только одна книга по финансам, одна–единственная в огромном мировом книжном море учебников, пособий и руководств, которая позволяет уставшему после напряженного трудового дня менеджеру просто прийти домой и вечером, в течение часа–полутора, просто и без напряжения познакомиться с финансами. Эта единственная книга – «Ключевые показатели менеджмента» Кирана Уолша. Именно ее я и рекомендую менеджерам и собственникам, ищущим наилучшее издание для начала изучения финансового менеджмента.

Глава 1. Обоснование важности экономических и финансовых показателей

Общий язык, на котором разговаривают в мире бизнеса, – это финансы. Поэтому самыми важными коэффициентами, на которые ориентируются все участники бизнеса, являются те, что вытекают из финансовых взаимосвязей компании. Конечно, менеджеры понимают, что финансовые показатели только отражают то, что происходит в бизнесе, и что нужно управлять реальными процессами, а не числовыми соотношениями.

Понимание и запоминание облегчаются, если в учебном курсе используются диаграммы и иллюстрации. Они снимают часть нагрузки с памяти, и темп изучения в этом случае становится заметно более высоким.

Золотое правило бизнеса: если компании удается постоянно получать средства, позволяющие ей расплачиваться за привлеченный ранее капитал по установленной рыночной ставке, ее дела обычно идут хорошо.

Эта книга увяжет доходность, возникающую от использования финансовых ресурсов, и повседневные показатели текущей деятельности компании. Она даст менеджеру необходимые разносторонние аналитические навыки.

Базовые понятия бизнеса: активы, прибыль, темп роста, поток денежных средств (рис. 1).

Рис. 1. Базовые понятия, необходимые для принятия менеджерами управленческих решений.

Глава 9. Ликвидность

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

В разных отраслях этот коэффициент различен. Важна не абсолютная величина, а динамика. Недостаток – не учитывает различий в составе оборотных активов, некоторые из которых более ликвидны, чем другие. Для этого применяется:

Коэффициент срочной ликвидности = (Оборотные активы – Товарно-материальные запасы) / Краткосрочные обязательства

Вычитание запасов связано с их относительно низкой ликвидностью, поэтому банки, как правило, в качестве ликвидных активов рассматривают только дебиторскую задолженность и денежные средства (рис. 12).

Рис. 12. Вычисление коэффициента срочной ликвидности

Недостатком коэффициентов текущей и срочной ликвидности является то, что они показывают данные на дату составления баланса, что дает возможность бухгалтерам «приукрасить» ситуацию. Избежать этой проблемы позволяет:

Коэффициент обеспеченности реализации оборотным капиталом = (Оборотные активы –Краткосрочные обязательства) / Выручка[3] (рис. 13).

Иногда коэффициентов текущей и срочной ликвидности остаются в норме, а коэффициент обеспеченности реализации оборотным капиталом снижается. Такое может быть связано с ростом объема продаж при сохранении величины оборотного капитала.

Признак классного менеджмента – управление компанией при низком значении коэффициента обеспеченности реализации оборотным капиталом. Это достигается за счет существенного сокращения товарно-материальных запасов.

Цикл оборотного капитала = оборачиваемость запасов + оборачиваемость дебиторской задолженности – оборачиваемость кредиторской задолженности (рис. 14).

Рис. 13. Вычисление коэффициента обеспеченности реализации оборотным капиталом.

Рис. 14. Цикл оборотного капитала

Именно временной разрыв между собственными платежами и получаемыми денежными средствами приводит к возникновению необходимости в оборотном капитале, величину которого легко вычислить:

Дополнительная потребность в оборотном капитале при росте продаж на 1 млн. долл. = Цикл оборотного капитала, дней / 365 * 1 млн. долл.

Глава 14. Рост компании

Рост не только благо, но потенциальная опасность для организации. Менеджмент должен находить оптимальный баланс между прибылями, активами и ростом (рис. 1). В этой главе обсуждаются правила ведения бизнеса в условиях роста.

Модель сбалансированного роста учитывает три основных фактора:

· (Т) отношение оборотных активов к выручке от реализации

· (R) отношение нераспределенной прибыли к выручке от реализации

· (G) темпы роста выручки

Если соотношение R / GT равно единице рост является сбалансированным, если больше единицы поток денежных средств положителен, если меньше единицы – отрицателен (требуются займы или увеличение акционерного капитала).

Если R / GT < 1 нужны управленческие воздействия, направленные на: сокращение темпов роста, увеличение доли нераспределенной прибыли, снижение отношения оборотных активов к выручке.

Представленная выше модель хорошо работает, если основные средства компании малы и основное финансирование происходит за счет нераспределенной прибыли. Если у компании есть широкие возможности финансирования, лучше использовать формулу:

Сбалансированный рост (%) = нераспределенная прибыль / собственный капитал

Если требуется обеспечить более высокие темпы роста, нужно увеличивать собственный капитал.

Специальные статьи

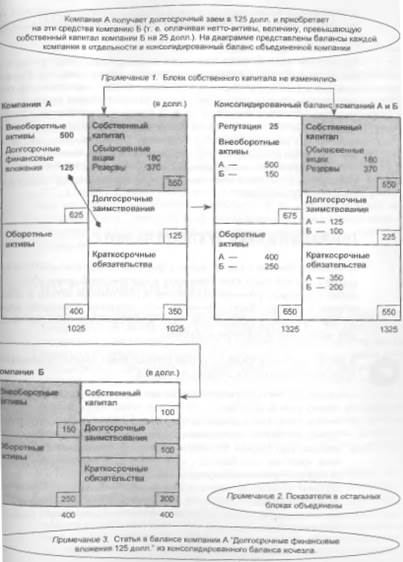

Репутация. Когда одна компания приобретает другую по цене, которая превышает стоимость ее нетто-активов, можно говорить о том, что возникает репутация (goodwill). Репутация появляется не в отчетности продавца или покупателя, а только в консолидированной отчетности обеих компаний (рис. 24). Репутацию можно учесть (списать) двумя способами:

· Как амортизацию в течение нескольких лет, уменьшая прибыль; это сокращает доходность компании;

· Через уменьшение резервов (часть акционерного каптала); это сокращает квоту собственника в совокупных активах.

Отсроченные налоги. У компаний есть возможность применять метод ускоренной амортизации. Чтобы не искажать показатели доходности, компании в бухучете применяют равномерную амортизацию, а в налоговом учете – ускоренную. То есть платят налоги в щадящем режиме, а начисляют – «по полной». Разницу относят как резервы.

Переоценка основных средств (рис. 25)

Рис. 24. Приобретение компании с репутацией

Рис. 25. Переоценка основных средств

[1] Понесенные фактически затраты далеко не всегда совпадают с величиной расходов данного периода. Общее правило заключается в том, что расходы возникают тогда, когда товары используются в процессе создания дохода. Подробнее об этом можно прочитать в статье «Затраты и расходы: почему важно не путать эти понятия».

[2] Чаще вместо выручки используют себестоимость реализованной продукции; иногда – закупочную стоимость.

[3] Существует коэффициент точнее увязывающий ликвидность с показателем потока денежных средств. Он рассчитывается как отношение потока денежных средств от основной деятельности к среднегодовым краткосрочным обязательствам.

[4] Этот вариант расчета часто используют для нахождения коэффициента под названием «коэффициент долговой нагрузки».

[5] Иногда можно встретить форму отчета о движении денежных средств, составленного по принципу «Платежи и поступления», когда фиксируются все выписанные и полученные чеки. В таком виде от указанного отчета мало толку: он не дает возможность анализировать потоки денежных средств, и потому крупные крупные компании отказались от такого подхода.

[6] Иначе называют мультипликатор курса

[7] И здесь не обошлось без теории ограничений Голдратта!

[8] Альтернативный подход основан на экономической добавленной стоимости EVA.

Уолш. Ключевые показатели менеджмента

Позвольте начать с отзыва о книге Михаила Колисныка, который я обнаружил во время поисков фото обложки (привожу его с небольшими сокращениями):

Многие менеджеры и собственники пытаются изучить финансы. Они покупают учебники, самостоятельно штудировать которые удается лишь единицам. Прочитав несколько страниц, эти люди закрывают учебник в надежде вернуться к нему в лучшие времена, после изучения финансов на семинарах, тренингах либо более долгосрочных программах. Особенно не везет тем, кому попались пособия, изложенные тяжелым казенным языком, с претензией на научность. После таких книжек у этих людей создается мнение о финансах, как о чем-то исключительно сложном, таинственном и непосильном простому смертному. Часто эти люди обращаются ко мне с просьбой порекомендовать наилучшую (читай — наиболее легкую для восприятия и, следовательно, эффективную) книгу по финансам. Вот тогда приходится объяснять следующее. Да, действительно, финансы традиционно относятся к области знаний, требующих базовых навыков и специфических познаний. Их нельзя просто почитать перед сном после рабочего дня, подобно увлекательнейшим книгам по маркетингу. Финансы надо изучать в отведенное время, на свежую голову, с ручкой, карандашом и тетрадкой в клеточку для решения задач. И существует только одна книга по финансам, одна–единственная в огромном мировом книжном море учебников, пособий и руководств, которая позволяет уставшему после напряженного трудового дня менеджеру просто прийти домой и вечером, в течение часа–полутора, просто и без напряжения познакомиться с финансами. Эта единственная книга – «Ключевые показатели менеджмента» Кирана Уолша. Именно ее я и рекомендую менеджерам и собственникам, ищущим наилучшее издание для начала изучения финансового менеджмента.