Второе правило: рынок иррационален

Мы обнаружили, что все общество сосредоточило свои мысли на одном объекте и сходит с ума в его поисках: в одночасье миллионы людей оказались под влиянием одной-единственной иллюзии и бежали за ней, пока их внимание не захватила какая-то новая причуда, оказавшаяся пленительней прежней.

Чарльз Маккей

Мы увидели, что основные рыночные модели (фигуры) находятся впереди экономики. Однако, как это хорошо продемонстрировали игры и веселье 1929 года, иногда в барометре находится вода.

небольшой эксперемент

Небольшой эксперимент проиллюстрирует одну из причин, почему рынки могут так быстро терять связь с действительностью. Для такого эксперимента выберите иностранный валютный рынок и день в европейской торговле, в который отчетливо видно, что европейцы не намереваются очень сильно сдвигать цены. Проведите все утро в изучении финансовых новостей за последние 24 часа. Затем попытайтесь догадаться, что будут делать американцы, когда у них начнутся торги в 4—5 часов вечера по Ев-

Второе правило: рынок иррационален 39

ропе. Будут ли они покупать win продавать доллары? Продумайте все доводы при подъемах и падениях, а затем решите идти в "длинную" или "короткую" позицию, скажем, на доллар против евро, когда откроются биржи США. Давайте представим, что большинство доводов говорит нам, что они (американцы) будут продавать и вы выбираете позицию шорт.

Сразу после обеда вы открываете такую большую короткую позицию на доллар, что чуть большее, чем умеренное движение не в том направлении, может создать довольно серьезные проблемы. Это означает, что вы себя связали. Теперь садитесь и напряженно смотрите на монитор, ежесекундно наблюдая за долларом (он фактически изменяется каждую минуту). Сочетание слишком незащищенной позиции и напряженного наблюдения подготовит вас к иррациональному поведению, что продемонстрирует этот специально подстроенный эксперимент.

Когда американцы начнут работу в 4—5 часов вечера по лондонскому времени, появится первая беспорядочная турбулентность. Затем вы переживете нечто странное: как только начнется первое незначительное движение, оно прольет новый свет на логическое обоснование, над которым вы работали, и этот все заливающий свет осветит аргументы в пользу движения. Если доллар упадет, как и предполагалось, ваша победа будет превосходной. "Я знал это, — подумаете вы, удивляясь, что до этого в чем-то вообще сомневались, — все аргументы в пользу покупки были просто неразумны". Если доллар вместо этого начнет расти, внезапно все аргументы за покупку приобретут вес. "Ну и дурак же я, конечно же, он идет вверх". Возникнет сильное желание развернуть незащищенные позиции, хотя все знают, что первые небольшие движения на рынке, подобные этому, не имеют никакого значения.

Что вы обнаружите, так это то, что настроение следует за ценой. Если цена растет, у вас возникает такое чувство, что вам следует продолжать идти вверх. Если цена падает, люди полагают, что ей следует так и продолжать. Это касается и профессионалов, и любителей. Единственная разница в том, что опыт учит профессионалов сдерживать свой пыл. Но иногда особое настроение переходит от

40 Психология финансов

маленькой группы инвесторов ко все большему числу людей, превращаясь в массовое движение и, в конце концов, в массовую истерию. Этот феномен обнажает слабость человеческого ума хоть и неприятным, но очень действенным образом. История знает много подобных примеров. Первый в мире крах спекулятивной фондовой биржи имел место во Франции в 1557 году, когда Габсбурская Империя перестала выплачивать проценты и взносы по правительственным облигациям, выпущенным в большом избытке в предыдущие годы. С тех пор в каждом веке происходили крупные спекулятивные движения на фондовых биржах, все заканчившиеся неминуемым крахом (см. приложение 4). Самые поучительные из них: в Голландии в 1636 году, пузырь "Южного Моря" в Англии в 1711—20 гг. и, конечно, биржевой крах 1929 года.

крах в голландии в 1636 году

История краха в Голландии 1636 года, насчитывающая вот уже 360 лет, для нас прекрасный пример неразумности инвесторов. Фантастическая причина этого краха (одного из самых больших во всей истории фондового рынка) в том, что объектом инвестиций были не акции, не облигации и не товары, хотя эта истерия и ускорила подъем благосостояния, но вслед за этим на всю нацию обрушилась волна банкротств, и наступила депрессия. Это были луковицы тюльпанов.

Первое сообщения о тюльпанах в Европе относится к 1559 году, когда коллекционер экзотических растений советник Герварт получил посылку с луковицами тюльпанов от своего друга из Константинополя, которые он посадил у себя в саду в Аугсбурге в Германии. Его тюльпаны привлекли к себе большое внимание. В последующие годы этот цветок завоевал огромную популярность среди высших сословий, особенно в Германии и Голландии, где стало традицией заказывать луковицы по непомерным ценам прямо из Константинополя. К 1634 году эта традиция уже стала повсеместной. Начиная с этого года богатое общество Голландии стало считать неполную коллекцию тюльпанов признаком дурного вкуса.

Второе правило: рынок иррационален 41

Год за годом цены на луковицы тюльпанов возрастали и, в конце концов, достигли астрономических высот. Согласно первоисточникам, в самый разгар тюльпаномании цена по одной сделке, оплаченная за одну-единственную луковицу редкой разновидности тюльпанов, Semper Augustus, равнялась 4600 флоринам, новой карете, двум лошадям серой масти и полному комплекту уздечек и упряжек.

Если откормленный бык в то время стоил 120 флоринов, то насколько огромной суммой считались 4600 флоринов! Одна-единственная луковица другой редкой разновидности, "Вице-король" (Viceroy), продавалась за 24 повозки, наполненные зерном, четыре коровы, четыре бочки пива, 1000 фунтов масла и несколько тонн сыра.

В 1636 году спрос на луковицы тюльпанов настолько возрос, что люди начали торговать ими на биржах в нескольких голландских городках. Тюльпаны стали покупать не только зажиточные коллекционеры, но и агенты, и спекулянты. Они скупали луковицы при малейшем падении цены, после чего продавали и зарабатывали на этом прибыль. С целью оживления торговли организовывались опционы на тюльпаны, требующие маржевой депозит, составляющий всего лишь 10—20% от полной цены. Простые люди во всех экономических секторах начали продавать свои активы, чтобы инвестировать в этот привлекательный рынок.

Бум голландских тюльпанов привлек внимание заграницы, и новый капитал начал вливаться в этот рынок, повышая цены на землю, имущество и предметы роскоши, а также на тюльпаны, достигавшие все новых и новых рекордных высот. Росли состояния, и новые группы богачей пополняли верхние слои общества. Новый зажиточный класс зарабатывал деньги на спекуляциях и инвестировал их снова в луковицы тюльпанов. Пивовар из Утрехта зашел настолько далеко, что обменял свою пивоварню на три ценные луковицы.

Сомнительная радость

В сентябре и октябре зародилось классическое ноющее чувство сомнения. Как можно быть уверенным, что три луковицы тюль-

42 Психология финансов

панов действительно стоят столько, сколько стоит пивоварня? Эйфория начала сходить на нет. Кто сказал, что луковица тюльпана вообще чего-то стоит? Рынок охватила паника, и цены начали стремительно падать вниз.

Многим из новых богачей пришлось столкнуться с тем, что состояние, которым они владеют, всего лишь луковицы тюльпанов, больше никому не нужные, а также действительные ссуды от брокера, по которым они не могли расплатиться. Правительство старалось найти компромисс, объявив все контракты на тюльпаны, заключенные до ноября 1636 года, недействительными, тогда как последующие контракты должны были быть выполнены на 10% от первоначальной стоимости. Но цены упали ниже этих 10%, и количество банкротств увеличивалось день ото дня. Вслед за голландской тюльпаноманией последовала депрессия, от которой страна излечивалась много-много лет.

пузырь красного моря

Второй поучительный пример рыночной иррациональности — спекуляция в Англии в начале XVIII века. События описываются Чарльзом Маккеем в занимательной книге "Мемуары о чрезвычайно распространенных заблуждениях и безумствах толпы" (Memoirs of Extraordinary Popular Delusions and Madness of Crowds), вышедшей в 1841 году.

Компания, получившая известность под названием "Пузырь Красного Моря" (The South Sea Bubble), начала свою деятельность в 1711 году, когда граф Оксфорда основал "Компанию Южного Моря", финансируемую многими торговцами того времени (полное название компании "Управляющий и компания торговцев Великобритании по южным морям и другим частям Америки с целью содействия рыболовству"'). Компания приобрела почти 10 миллионов фунтов государственного долга против гарантированной ежегодной ренты в 6% и монополию на всю торговлю с Латинской Америкой.

1 The Governor and Company of the Merchants of Great Britain to the South Seas and other parts of America for the encouragement of the Fishing.

Второе правило: рынок иррационален 43

Спустя короткий промежуток времени стали распространяться слухи о неслыханных прибылях компании от торговли в Латинской Америке, где английские товары могли быть обменены на золото и серебро с "неисчерпаемых" приисков Перу и Мексики. На самом же деле испанские колониальные власти позволяли заходить только одному английскому кораблю в год, получая за это одну четвертую часть от всей прибыли и 5% с оборота. На фондовой бирже акции "Южного Моря" вели тихое существование, цена двигалась в пределах только двух или трех пунктов в месяц.

В 1717 году король Англии предложил повторную "приватизацию" государственного долга. Два крупных финансовых учреждения страны, Банк Англии и "Компания Южного Моря", представили каждый свой проект, и после горячих парламентских дебатов "Южному Морю" позволили приобрести еще одно долговое обязательство с процентной ставкой в 5% в год.

Но в 1719 году во Франции произошло событие, имевшее огромное значение для английской компании. Выдающийся человек по имени Джон Лоу основал компанию в Париже "Compagnie d'Occident" для торговли и участия в колонизации американского штата Миссисипи. Огромная волна торговли акциями этой компании подняла цены на них с 466 франков 9 августа до 1705 франков 2 декабря 1719 года. Покупателями были как французы, так и иностранцы. Это и стало причиной того, что британский посол попросил правительство Его Английского Величества сделать что-нибудь, чтобы остановить отток английского капитала в "Пузырь Миссисипи". Пузырь лопнул 2 декабря 1719 года. После последующего за этим крахом капитал перебирался обратно из Франции в Англию, находясь в вечных поисках новых инвестиционных возможностей.

Это давало интересные возможности основным акционерам британской "Компании Южного Моря", которые предложили принять на себя весь долг английского государства. 22 января 1720 года Палата Общин назначила совет для рассмотрения этого предложения. Несмотря на многочисленные предупреждения, 2 февраля примается решение представить парламенту проект. Инвесторы радовались этой перспективе дальнейшей капитали-

44 Психология финансов

зации компании. Через несколько дней цена акции выросла до 176 фунтов стерлингов, поддерживаемая притоком средств из Франции. Во время дальнейшего рассмотрения проекта начали появляться новые слухи о невероятных прибылях, которые якобы можно было заработать, и акции выросли в цене до 317 фунтов стерлингов. В последнем акте 7 апреля 1720 года волна полученной прибыли (то есть продажи) придавила цены обратно к 307 фунтам и к 278 фунтам уже на следующий день.

Даже при таких ценах первоначальные основатели компании и директора могли снять прибыль от роста капитала, которая была просто неисчисляемой по стандартам того времени и реализуемой из фактически недействующей компании. Это возбуждало их аппетит все больше и больше. 12 апреля стали ходить новые позитивные слухи, и прошла подписка на свежие акции на 1 миллион фунтов при цене 300 фунтов за акцию. Подписка на акции превысила вдвое первоначально заявленный объем, и еще спустя несколько дней они торговались уже по 340 фунтов. Компания затем объявила, что будут выплачиваться 10% дивиденды по всем новым и старым акциям. После этого была предложена новая подписка на 1 миллион фунтов по цене 400 фунтов. Она также была превышена. Компания все еще оставалась почти бездействующей.

Еще пузыри

Все это многих вдохновило на предпринимательскую деятельность, и в 1717—20 годы на фондовом рынке возник новый феномен: появлялось все больше и больше предложений по акциям в новых "слепых ценных бумагах". Эти компании, подобно Compagnie d'Occident и "Компании Южного Моря", ничего не продавали, кроме планов, идей и ожиданий. Они были совершенно бездействующими на дату подписки, управлялись новичками в области менеджмента. Акции скупались с большим энтузиазмом и быстро росли в цене. Спекуляция акциями была не больше чем игрой богачей, — все и вся, здесь и там, мужчины и женщины принимали в ней участие. Эти компании быстро полу-

Второе правило: рынок иррационален 45

чили название "пузырей", благодаря своим основателям, часто продающим свои собственные акции и получающим прибыль буквально через несколько дней или недель после нового выпуска, оставляя других инвесторов один на один с бездействующей компанией и взвинченными ценами на ее бумаги.

11 июня 1720 года король объявил некоторые из этих компаний "источниками опасности для всех окружающих", а торговлю их акциями запрещенной, определив за нарушение этого штраф. Список из 104 запрещенных компаний включал в себя следующие воображаемые виды деятельности:

• Улучшение искусства делать мыло

• Извлечение серебра из свинца

• Покупка и снаряжение кораблей с целью подавления пиратов

• Превращение ртути в ковкий рафинированный металл

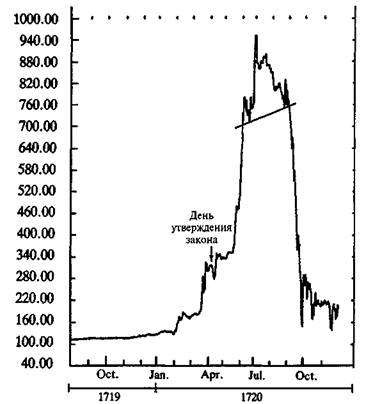

Несмотря на все старания правительства, каждый день появлялись все новые и новые пузыри, а спекулятивная лихорадка все больше усугублялась. Первый и самый большой пузырь акции — "Компании Южного Моря" — 28 мая 1720 года торговалась по цене 550 фунтов (рис. 2). В июне цена этого сильно впечатляющего уровня перевалила за 700 фунтов. В этот период ценовые движения были предельно невротичными, с огромными периодическими движениями. За один-единственный день, 3 июня, цена упала в первой половине дня до 650 фунтов, чтобы в полдень снова подняться до 750 фунтов. Многие крупные инвесторы использовали высокий летний уровень, чтобы реализовать прибыль, которая заново инвестировалась во что-нибудь, начиная с земли и товаров и заканчивая недвижимостью и другими акциями. Однако другие продолжали покупать акции "Компании Южного Моря", среди них был физик Исаак Ньютон. Во время ранних подъемов цены он продал все свои акции "Компании Южного Моря", сняв при этом прибыль в 7000 фунтов. В середине лета он их купил снова, и эта сделка потом стоила ему 20 000 фунтов.

В начале июня акции "Южного Моря" снова выросли, и в течение короткого магического периода торговались по 1050 фун-

Психология финансов

Рисунок2 "Компания Южного Моря" 1719 — 1720 гг. В 1720 году "Компания Южного Моря" имела самые дорогие ценные бумаги на английской бирже, но на протяжении 140 лет своего существования она никогда не выполняла свои первоначальные цели: рыболовство и торговля. Прямая линия под пиком цены акции называется "вырезом" в конфигурации "голова и плечи". Стрелки отмечают день, в который парламент утвердил закон о принятии компанией государственного долга.

тов. Только очень немногие были осведомлены, что время для инвесторов заканчивалось. В числе тех, кто это знал, были первые основатели компании и ее совет директоров. Они воспользовались высоким летним уровнем цен, чтобы избавится от своих собственных акций. В начале августа в массы начали просачи-

Второе правило: рынок иррационален 47

ваться зловещие факты, и цены акций начали медленно и устойчиво падать.

31 августа правление компании объявило, что годовой дивиденд в 50% будет оплачиваться в течение последующих 12 лет. Это полностью истощило бы компанию, и подобная новость не остановила возрастающее беспокойство инвесторов. 1 сентября акции продолжали падать и, когда цена через два дня достигла 725 фунтов, наступила паника. За оставшуюся часть месяца акции достигли минимальный уровень цен и, когда 24 сентября банк компании объявили банкротом, скорость падения возросла еще больше. В последний день месяца акции можно было купить по цене 150 фунтов за штуку. Только за три месяца их цена упала на 85 процентов.

В преддверии гибели "Компании Южного Моря" банки и брокеры оказались в осаде. Многие сильно превысили величину займов по портфелям, состоящим из акций "Компании Южного Моря", и по всему финансовому миру прокатилась волна банкротств. Компания была окончательно распущена в 1855 году, а ее акции превращены в облигации. За 140 лет своего существования компании никогда не удавалось вести торговлю в южных морях в каком-либо масштабе, заслуживающем внимания.

биржевой крах 1929 года

Биржевой крах 1929-го года стал следствием одной из крупнейших в истории сумасшедших спекуляций. Несколько лет, предваряющих 1924-й год, американский Индекс Доу-Джонса, оценивающий акции промышленных компаний, колебался в пределах относительно узкого ценового интервала с сильным давлением со стороны продавцов при каждом достижении уровня 110. В конце 1924-го года акции прорвали этот уровень, продемонстрировав огромный подъем до 150 в 1925 году. Подъем фондового индекса предупреждал о нескольких хороших годах в будущем. С 1921 года, когда фондовый рынок был очень подавлен, и по 1928 год объем промышленного производства вырос на 4% в год, а с 1928 по 1929 год он вырос на 15%. Инфляция была низкой, и новые отрасли промышленности быстро прогресировали.

48 Психология финансов

Увеличивающийся оптимизм в сочетании с легким доступом к дешевым деньгам стимулировал инвесторов. После временного разворота в 1926 году почти ни один месяц не проходил без подъема акций и появления новых богатых инвесторов. Это все больше и больше приводило к увеличению брокерских денежных ссуд, предназначенных инвестировать больше, чем имеешь. Инвестиционные трасты увеличивались в своем числе, так как инвестиции в акции становились все более популярными. Число компаний, которых до 1921 года насчитывалось всего 40, увеличилось до 160 к началу 1927 года и до 300 к концу этого же года. Начиная с 1927 года и до осени 1929 года сумма баланса инвестиционных трастов увеличилась более чем в десять раз, и самоуверенность этих компаний стала почти беспредельной.

Самой известной среди них была компания Goldman, Sachs & Company, основавшая Goldman Sachs Trading Corporation (GSTC) в 1928 году. Trading Corporation мгновенно выпустила акции на 100 миллионов долларов, продав их по номиналу компании-учредителю. Компания-учредитель перепродала акции публике по 104, удержав прибыль в 4 миллиона долларов. 7 февраля 1929 года эти акции торговались по 222.5. Среди покупателей была и сама GSTC, 14 марта она приобрела своих собственных акций на 57 миллионов долларов, что, естественно, поддержало цену. Инвесторы и не подозревали, что от них что-то утаили.

Паника охватывает всех

Крах наступил не сразу. Но когда Бэбсон предсказывал падение на 60—80 пунктов в своей знаменитой речи 5 сентября 1929 года, рынок в первый раз отреагировал на предупреждения. Промышленный Индекс Доу-Джонса упал на 10 пунктов в тот же день, и вскоре Бэбсон упомянул о приближении "резкого падения цен". Спустя несколько дней покупатели снова вернулись в рынок, поддерживаемые положительными заключениями профессора Ирвинга Фишера из Йельского университета: "Даже в настоящий момент при высоком рынке цены еще не обрели своей истинной стоимости". Многие газеты также опубликовали поло-

Второе правило: рынок иррационален 49

жительные комментарии по поводу фондового рынка для смягчения незначительного кризиса. Биржевой журнал Barron 's зашел настолько далеко, что подшутил над Бэбсоном в своей передовой статье 9 сентября, назвав его "провидцем из Веллеслей Хиллз". Никто не сомневался, кого обвинять в кризисе: Бэбсона.

Однако цены уже не достигали предыдущих пиков, и в конце сентября произошло еще одно сильное падение, на этот раз опустившее цены до соответствующих пиков предыдущего лета. Рынок встрепенулся еще раз, но уже не смог достичь своего предыдущего максимума и стал торговаться намного ниже, чем до падения. 15 октября Чарльз Митчелл, директор Национального Городского Банка, заявил, что здоровье фондовых рынков по всей стране хорошее. Митчелла сразу же поддержал профессор Фишер, сделавший следующее заявление: "Я ожидаю увидеть фондовый рынок намного выше, чем сегодня, в течение нескольких месяцев".

Однако 21 октября 1929 года подписчики Barren's могли прочесть статью чартиста Вильяма Питера Гамильтона, в которой он предупреждал об угрожающем поведении индекса. Индексы прорывались сквозь свои зоны накопления. Согласно Гамильтону, ожидалось поступление "сильного медвежьего сигнала" от промышленного индекса, который мог проникнуть ниже 325.7, а железнодорожный индекс — ниже 168.26. В тот же самый день промышленный индекс прорвался через критический уровень. Через два дня вслед за ним последовал железнодорожный индекс. Рынок стремительно падал с третьим в истории высоким показателем торговли, составлявшим более 6 миллионов акций, — крах начался.