Методика оценки финансовой устойчивости предприятия

На сегодняшний день существует огромное количество различных взглядов на методику оценки финансовой устойчивости. Множество экономистов предлагают собственные подходы, которые зачастую не связаны единой концепцией, чаще всего ученые расходятся в следующих аспектах:в различных классификационных признаках при перегруппировке статей баланса;непосредственно различных методах самой группировки при одном классификационном признаке;в перечне и числе показателей финансовой устойчивости;в методах их исчисления;в различные критерии при сравнении этих показателей;в отнесении статей баланса в ту или иную группу.Обычно выделяют два основных подхода к оценке финансовой устойчивости[14]:

- традиционный;

- комплексный.

Традиционный подход основан на анализе структуры капитала. Под структурой капитала понимается соотношение собственного и заемного капитала предприятия. Если предприятие обладает финансовой устойчивостью, то темп роста собственного капитала должен превышать темп роста заемного, доля собственного оборотного капитала должна расти, а темпы роста дебиторской и кредиторской задолженности должны уравновешивать друг друга. Данный вид анализа производится на основе данных бухгалтерского баланса, позволяющих рассчитать абсолютные и относительные показатели. Рассмотрим абсолютные показатели финансовой устойчивости.Излишек или недостаток источников средств для формирования запасов и затрат является обобщающим показателем оценки финансовой устойчивости. Он представляет собой разницу величины источников средств и величины запасов и затрат[15].

Источниками формирования запасов являются:

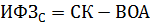

- собственные источники формирования запасов. Показатель наличия собственных оборотных средств характеризует чистый оборотный капитал. Он рассчитывается как разница между третьим и первым разделом бухгалтерского баланса. Если данный показатель в динамике увеличивается, то для предприятия это имеет положительное значение. Увеличение данного показателя в динамике для предприятия имеет положительное значение. Рассчитывается по формуле:

, (1)

, (1)

где ИФЗС - это собственные источники формирования запасов;

СК - это собственный капитал, скорректированный на сумму целевых средств поступления и финансирования;

ВОА - это внеоборотные активы.

- нормальные источники формирования запасов:

, (2)

, (2)

где ИФЗН - нормальные источники формирования запасов;

ККЗ - это краткосрочные кредиты и займы;

КЗ - кредиторская задолженность.

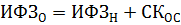

- общая величина источников формирования запасов:

, (3)

, (3)

где ИФЗО - общая величина источников формирования запасов;

СКОС - особая часть собственного капитала, сдерживающая финансовую напряженность.

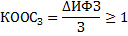

На основании вышеперечисленных показателей возможно определить тип финансовой устойчивости предприятия. Рассмотрим схему покрытия запасов и затрат источниками их формирования, которая также содержит в себе различные типы финансовой устойчивости (см. рис. 1.1).

| Обеспеченность запасов и затрат источниками формирования |

| ΔИФЗС |

| ΔИФЗН |

| ΔИФЗО |

| Определение типа финансовой устойчивости |

Нормальная устойчивость    |

Неустойчивое состояние     |

Кризисное состояние     |

Абсолютная устойчивость   |

Рис. 1.1. Схема идентификации типа финансовой устойчивости

Абсолютная финансовая устойчивость характеризуется тем, что предприятие не обременено внешними кредитами, а собственных оборотных средств полностью хватает на покрытие запасов. Данная ситуация на практике встречается довольно редко.Также неуместно будет говорить о том, что такая ситуация является неким идеалом,поскольку она свидетельствуето том, что предприятие либо не желает, либо не может воспользоваться внешними заемными средствами для развития производства, а, как известно, заемные источники позволяют предприятию нормально функционировать, наращивать производство и т. п.Нормальная финансовая устойчивость означает, что предприятие успешно функционирует, используя при этом как собственные, так и привлеченные средства для покрытия запасов.Ситуация неустойчивого состояния предполагает снижение платежеспособности предприятия. Зачастую, такие хозяйствующие субъекты вынуждены для покрытия запасов использовать источники, не относящиеся к «нормальным», такие как задержка заработной платы, несвоевременные расчеты с бюджетом и т. п.). Однако есть возможность улучшить ситуацию за счет пополнения собственного капитала, собственных оборотных средств и привлечения дополнительных источников финансирования, таких как долгосрочные кредиты и займы.Кризисное состояние - это состояние, которое свидетельствует о том, что предприятие не может расплатиться по собственным обязательствам. Чаще всего в условиях рынка такая ситуация приводит к банкротству

Относительные показатели представляют собой финансовые коэффициенты. При оценке финансовой устойчивости расчет финансовых коэффициентовпринимаетнемаловажное значение. В основном они представляют собой соотношение абсолютных показателей актива и пассива баланса. Их анализ представляет собой изучение данных показателей в динамике за ряд лет, либо в сравнении их со значениями, принятыми за базовые. Как говорилось ранее, каждый автор, занимающийся изучением финансовой устойчивости, предлагает собственный взгляд также и на систему показателей, характеризующих ее. Сегодня некоторые ученые экономисты стремятся свести определение устойчивости предприятия к какому-либо одному обобщающему показателю, однако подавляющее количество их коллег придерживаются концепции, которая основывается на том, что оценка финансовой устойчивости - это целый набор таких показателей. Рассмотрим основные показатели оценки финансовой устойчивости.

Среди этих показателей такие важные коэффициенты, как коэффициент капитализации, коэффициент обеспечения собственными источниками финансирования, коэффициент автономии, коэффициент финансирования, коэффициент финансовой устойчивости и другие.

Ведущую роль в системе этих коэффициентов занимает коэффициент автономии, с этим согласны практически все ученые. Коэффициенты финансовой зависимости и капитализации - это производные коэффициента автономии. Так, А.И. Ковалев, В.П. Привалов говорят о том, что значения коэффициентов автономии и капитализации достаточно близкое друг к другу, а следовательно при оценке финансовой устойчивости необходимо пользоваться одним из этих показателей[16]. Также авторы советуют определять скорость оборота материальных оборотных средств и дебиторской задолженности. Если последняя имеет скорость оборота выше, чем у материальных оборотных средств, то это свидетельствует о том, что собственные средства предприятия увеличиваются, поскольку происходит интенсивное поступление денежных средств. В данном случае коэффициент капитализации может превышать уровень единицы.

Традиционный подход является наиболее простым в использовании, однако его существенный недостаток - это невозможность выявления точной причины снижения финансовой устойчивости.

Комплексный подход основывается на гораздо большем объеме информации и учитывает различные аспекты деятельности хозяйствующего субъекта.Недостатком комплексного подхода является относительная сложность его использования.В рамках комплексного подхода существует несколько направлений[17]:

- системный подход;

- ресурсный подход;

- ресурсно-управленческий подход;

- подход, основанный на стохастическом анализе;

- подход, основанный на теории нечетких множеств;

- ресурсно-факторный подход;

- подход, основанный на использовании экономико-математических моделей.

Системный подход характеризуется многоаспектным изучением исследуемого объекта, который представляется как сложная система, состоящая из множества находящихся во взаимосвязи элементов. В рамках данного подхода можно выделить методику Д.А Ендовицкого. Она предполагает комплексное исследование финансовых показателей предприятия[18].Действительно, финансовая устойчивость очень близко связана с платежеспособностью и ликвидностью предприятия, которые также характеризуется рядом коэффициентов.На сегодняшний день в отечественной практике существуют следующие коэффициенты для определения платежеспособности и ликвидности предприятия: коэффициент абсолютной ликвидности, коэффициент критической ликвидности, коэффициент текущей ликвидности, коэффициент утраты платежеспособности и другие.Чтобы оценить ликвидность баланса предприятия в целом используют также общий показатель ликвидности. Он позволяет осуществить с позиции ликвидности анализ изменения финансового положения предприятия.Показатели ликвидности важны, с одной стороны, непосредственно для самого предприятия, поскольку они дают представление о финансовой устойчивости предприятия при различной степени учета ликвидности средств, а, с другой, для различных внешних контрагентов.

В контексте ресурсного подхода можно выделить концепцию оценки финансовой устойчивости, разработанную Н.П. Любушиным. Она предполагает анализ показателей, которые характеризуют тип развития хозяйствующего субъекта. Снижение финансовой устойчивости объясняется преобладанием экстенсивных факторов производства[19].В рамках ресурсно-управленческого подхода имеет под собой основу предыдущего подхода, но помимо этого учитывается фактор качества управления.

Подход, основанный на использовании элементов экономико-математического моделирования. Он предполагает построение модели прогнозирования финансовой устойчивости с учетом наиболее значимых параметров, влияющих на нее. Также данный подход позволяет оценить степень влияния этих параметров.

Исходя из всего сказанного выше, можно сделать вывод, чтометодика оценки финансовой устойчивости позволяет провести анализ и сделать выводы о сильных и слабых сторонах финансово-экономической деятельности предприятия, то есть выявить существующие проблемы или возможные резервы улучшения сложившегося положения. И, хотя на сегодняшний день не существует общепринятого механизма анализа финансовой устойчивости, нельзя отрицать тот факт, что большинство существующих методик ее оценки во многом схожи между собой.