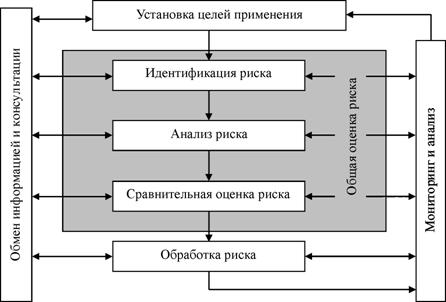

Схема процесса риск-менеджмента

Управление риском невозможно без структуризации риск-менеджмента как специфического вида управленческой деятельности на предприятии. Структура риск-менеджмента гарантирует, что информация, полученная в процессе управления рисками, соответствующим образом документируется и используется в качестве основы для принятия решений и отчетности на всех соответствующих уровнях организации.

Внедрение структуры риск-менеджмента в общую систему управления предприятием является индивидуальным процессом и полностью зависит от внешних и внутренних особенностей, характеризующих конкретную организацию. Существуют международные стандарты, описывающие элементы структуры риск-менеджмента и требования к ним. Их применение на предприятии может реализоваться разными путями, однако в любом случае формирование структуры управления рисками на предприятии должно завершиться созданием работоспособной системы, обеспечивающей выполнение бизнес-задач и эффективное функционирование процесса риск-менеджмента.

Основные элементы процесса менеджмента риска приведены на рис. 2.1. К этим элементам относят следующие.

1. Обмен информацией и консультации. До запуска процесса риск-менеджмента должен быть установлен эффективный внешний и внутренний обмен информацией и консультирование с внутренними и внешними причастными сторонами, которые затем должны применяться на каждом из этапов процесса. Это нужно для того, чтобы как сами риск-менеджеры, так и все заинтересованные лица представляли, на каком основании принимаются решения, и осознавали причины конкретных действий. Причем это должен быть обмен мнениями, а не на однонаправленный поток информации от ЛПР. Обмен информацией и консультации – очень важный аспект, так как выводы о риске основываются на его восприятии конкретными людьми. Риск не существует без восприятия его субъектами управления. Эти восприятия часто не совпадают вследствие различий в ценностях, потребностях, предположениях и интересах заинтересованных сторон. После получения оценки риска или в результате обсуждения представления могут меняться. Так как точки зрения могут иметь существенное влияние на принимаемые решения (иногда даже решающее значение – если речь, например, идет об акционерах), то восприятие заинтересованных сторон необходимо выявлять, документировать и учитывать в процессе принятия решений.

Рис. 2.1. Схема процесса риск-менеджмента на предприятии

2. Установка целей. Для создания верного направления процесса риск-менеджмента и осуществления последующих элементов необходимо установить внешние и внутренние цели организации, а также ее цели в области управления рисками. Следует установить критерии риска и определить структуру анализа риска. В самом общем случае критерий строится на основе сочетание вероятности реализации рискового события и величины прибыли или убытка, которые предприятия могут получить в его результате.

3. Общая оценка риска. Общая оценка риска включает в себя идентификацию, анализ и сравнительную оценку риска. Этот аналитический процесс помогает выявить факторы риска, точки уязвимости и прийти к выводам о необходимости применения конкретных методов воздействия на риск, которые должны быть направлены на увеличение доходов и уменьшение затрат при реализации возможных рисковых событий. При этом используются наиболее оптимальные методы оценки, применимые к данной ситуации, как количественные, так и качественные.

4. Идентификация риска. Это процедура выявления источников риска, областей его воздействия, определения возможных рисковых событий (включая изменения в обстоятельствах) и их причин, а также прогнозирование их потенциальных последствий. Идентификация – достаточно сложный процесс, который закладывает информационную базу для всей системы риск-менеджмента, поэтому нередко для обеспечения достоверности данных она может быть весьма затратной.

5. Анализ риска. Анализ риска обеспечивает его понимание. В общем случае риск анализируют посредством определения последствий рисковых событий, а также оценки вероятности их возникновения. В процессе анализа должен быть проведен анализ диапазона потенциальных последствий и формы их проявления (финансовые, технические, экологические и т.д.). Во внимание также следует принимать существующие средства управления, их результативность и эффективность. Результатом анализа становится определенная формальная оценка риска, чаще всего в количественном выражении.

6. Сравнительная оценка риска. На данном этапе необходимо сравнить полученные оценки риска с установленными критериями. Это позволяет составить мнение о возможных преимуществах и неблагоприятных результатах. Таким образом, принимается решение о степени применения и характере методов обработки рисков и соответствующих приоритетах в последовательности, интенсивности и направленности этих методов.

7. Обработка риска. Она включает выбор одного или нескольких вариантов изменения рисков и применение этих вариантов. Выбор наиболее подходящего варианта обработки риска включает сопоставление затрат и усилий по реализации с извлекаемыми преимуществами с учетом законодательных, обязательных и других требований, таких как социальная ответственность и защита окружающей среды. Обработка риска – это циклический процесс: выбор обработки риска -> принятие решения о допустимости уровней остаточного риска -> проведение новой обработки риска, если уровни остаточного риска не допустимы -> оценивание результативности этой обработки и т.д.

8. Мониторинг и анализ. Факторы, воздействующие на вероятность и размеры последствий рисковых событий, с течением времени могут измениться. Также меняются и факторы приемлемости или стоимости вариантов обработки риска. Поэтому необходимо повторять цикл мониторинга и анализа процесса менеджмента риска через регулярные промежутки времени. Это важно для постоянного улучшения процесса менеджмента риска и деятельности организации в целом.

Сравнение фактического результата деятельности риск-менеджмента с показателями, установленными в планах обработки риска, является основным критерием оценки качества работ. Такое сравнение должно включаться в систему управления организацией и находить комплексное отражение в системе внутренней отчетности предприятия. Результаты мониторинга и анализа должны быть документально оформлены и доведены до сведения внешних и внутренних заинтересованных лиц, а также должны использоваться в качестве исходных данных для пересмотра и совершенствования структуры менеджмента риска.