Отличия прибыли от сальдо денежного потока

Дополнения к тетради 2

ЗАДАЧА 11..

Предприятию необходимо принять решение об открытии новых рынков сбыта продукции или отказаться от их создания на основе следующей информации:

Выручка от реализации 4.000'000

Количество единиц продукции, шт. 2.000

Продажная цена, ед. 2.000

Торговые издержки:

Расходы на рекламу 480.000

Содержание персонала, занимающегося сбытом 320.000

Командировочные расходы 240.000

Арендная плата за торговые помещения 600.000

Предусмотрено увеличить:

расходы на рекламу 10%

АП за торговые помещения на 20%

Оплату труда на 25%

величина переменных затрат 900р/за шт. Объем реализации на новых рынках 700 шт.

ТРЕБУЕТСЯ:

Дать заключение об открытии (или отказе) новых рынков сбыта продукции.

Кейс. Анализ операционной стратегии.

Условия.

Компания, организующая концерты и клубные вечера.

Варианты – приглашение дорогой раскрученной группы « Пестрая банда» - гонорар 4000 дол, «дешевой» малоизвестной группы «Ангажемент» - 2000 дол,

Варианты – цена билета 40 дол, -50 дол.

в стоимость билета входят напитки и закуски( будут накрыты столики)

Расходы – аренда зала предоставлена спонсорами проекта,

Стоимость напитков и еды на 1 чел 5 дол,

Обслуживание мероприятия – 500 дол.

Максимальная загрузка зала – 200 мест.

1)Провести операционный анализ и определить какую группу приглашать, по какой цене продавать билеты.

2) Наиболее вероятна продажа 150 билетов по цене 40 дол за билет

Если есть заказ на коллективное приобретение 50 билетов по цене 30 дол. Стоит ли соглашаться на это предложение?

Тема 4. Планирование денежных потоков.

Планирование денежных потоков позволяет обеспечить ликвидность компании в каждый момент времени (для этого необходимо своевременно предвидеть дефицит и его предотвращать) и максимально эффективное использование имеющихся средств (для этого необходимо выявлять свободные средства и выгодно размещать)

Финансовое планирование включает в себя три основные подсистемы:

перспективное финансовое планирование;

текущее финансовое планирование;

оперативное финансовое планирование.

Перспективное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей предпринимательской фирмы. Перспективное финансовое планирование в современных условиях охватывает весь период времени от одного года до трех (редко пяти) лет.

Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности. Разработка финансовой стратегии представляет собой особую область финансового планирования, так как, являясь составной частью общей стратегии экономического развития фирмы, она должна согласоваться с целями и направлениями, сформулированными общей стратегией. Вместе с тем финансовая стратегия сама оказывает значительное влияние на формирование общей стратегии экономического развития фирмы, поскольку изменение ситуации на финансовом рынке влечет за собой корректировку финансовой, а затем, как правило, и общей стратегии развития предпринимательской фирмы.

Результат стратегического планирования – прогноз движения денежных средств с разбивкой по месяцам или кварталам.

1. стратегический прогноз движения денежных средств (по интервалам планирования)

| Показатели | Интервалы планирования | |||

| ………… | n | |||

| 1. Поступления 1.1.УК……. 1.2. 1.3. 1.4. Итого: | ||||

| 2. Выплаты……. 2.1. 2.2. 2.3 Итого: | ||||

| 3. Денежный поток за период | -1 | 2 4 | ||

| 4. Денежный поток нарастающим итогом | 2 6 |

Текущее планирование финансовой деятельности фирмы основывается на разработанной финансовой стратегии и финансовой политике по отдельным аспектам деятельности. Данный вид финансового планирования заключается в разработке конкретных видов текущих финансовых планов, которые дают возможность фирме определить на предстоящий период все источники финансирования ее развития, сформировать структуру ее доходов и затрат, обеспечить ее постоянную платежеспособность, а также определить структуру активов и капитала фирмы на конец планируемого периода.

Результатом текущего финансового планирования является разработка трех основных документов:

Прогноз движения денежных средств с разбивкой по видам деятельности (текущая хозяйственная, финансовая, инвестиционная);

Текущий прогноз (квартал, год) - с разбивкой по трем видам деятельности.

Структура потоков денежных средств

| Показатель | На н.г. | на к.г. |

| Остаток на р\с и в кассе на н.периода. | ||

| 1. текущая деятельность поступления 1.1. выручка от реализации …… Выплаты… … … Итого ден. поток от основной деятельности | ||

| 2. Инвестиционная деятельность поступления…….……. Выплаты…….. 2.3. Итого ден. поток от инвестиционной деятельности | ||

| 3. финансовая деятельность поступления…….……. Выплаты………..……….. 3.3. Итого ден. поток от финансовой деятельности | ||

| 4. общий денежный поток | ||

| Остаток на р\с и в кассе на к.п. |

Система оперативного планирования финансовой деятельности заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению основных направлений хозяйственной деятельности фирмы. Оперативное финансовое планирование включает составление и исполнение платежного календаря, расчет потребности краткосрочном кредите.

Платежный календарь составляется на неделю или декаду с разбивкой по дням. Для того чтобы он был реальным, его составители должны следить за ходом производства и реализации, состоянием запасов, дебиторской задолженности в целях предупреждения невыполнения финансового плана.

| Дата | Наименование позиции | Документ-основание | Сумма |

Мероприятия, используемые при обнаружении дефицита денежных средств.

1.Мероприятия по увеличению поступлений:

2. Мероприятия по сокращению выплат.

\

Уровень финансов

Исторически сложилось так, что критериями любой деятельности были финансовые показатели, а скрупулезный бухгалтерский учёт до сих пор называют «языком бизнеса». Однако чрезмерный акцент на достижение высоких финансовых результатов может привести к излишним инвестициям в краткосрочные, и недостаточным – в долгосрочные проекты. Речь идёт, прежде всего, о нематериальных активах, которые во многом предопределяют будущий рост. Менеджеры жёстко ограничивают затраты на разработку новых продуктов, процессов модернизации, развитие человеческих ресурсов, информационных технологий, развитие клиентской базы и рынка, потому что они ухудшают текущие финансовые результаты, забывая о том, что это приводит к фактическому уменьшению активов и возможностей создания экономической стоимости в будущем. Или, например, компания может максимизировать краткосрочные финансовые результаты, повышая цены и ухудшая качество сервиса. В конце концов, это увеличит отчётную прибыль, однако снижение уровня лояльности клиентов и их неудовлетворённость сделают компанию особенно уязвимой перед конкурентами.

В конкурентной среде финансовые показатели не являются адекватными критериями для оценки и направления стратегического движения компаний. Они действуют с отставанием и не способны вовремя оценить прибыль или урон, нанесённый деятельностью менеджера в данный финансовый период. Финансовые критерии рассказывают только о прошедшем периоде и не дают представления о том, какие действия необходимо предпринять завтра, послезавтра, в будущем, для того, чтобы создавать стоимость.

Несмотря на это, финансовые показатели сохранены в ССП – ведь именно их достижение является главной целью деятельности компании, которой подчиняются все остальные цели. Финансовые показатели дают оценку экономическим последствиям предпринятых действий, являются своеобразным ориентиром при определении задач и параметров других аспектов деятельности в рамках ССП: каждый выбранный показатель должен представлять собой звено в цепи причинно-следственных связей, нацеленных в итоге на совершенствование финансовой деятельности. Для большинства компаний финансовые показатели роста дохода, снижения себестоимости и повышения производительности, оптимального использования основных средств и сокращения рисков являются единым вектором всех аспектов деятельности. Таким образом, финансовые цели и показатели играют двойную роль: они определяют финансовые результаты, ожидаемые от реализации стратегии, с одной стороны, и являются базовыми при определении целей и показателей остальных составляющих ССП – с другой.[1]

Финансовые цели могут серьезно отличаться друг от друга в зависимости от того, на каком этапе жизненного цикла находится компания или отдельная бизнес-единица. Принципиально важно выделить три стадии:

1) Рост – начало жизненного цикла. Для того, чтобы капитализировать потенциал новых продуктов или услуг, необходимо привлечь значительные ресурсы их продвижения, развития рынка, создания новых производственных мощностей, инфраструктуры и т.д. На этом этапе развития денежный поток может иметь отрицательные значения, а рентабельность инвестиций – быть низкой, т.к. инвестиции в будущее развитие могут превышать те доходы, которые бизнес получает от ограниченной пока базы существующих продуктов, услуг и клиентов. Общая финансовая цель на этой стадии развития бизнеса состоит в процентном росте дохода и объёмов продаж в целевом сегменте.

2) Устойчивое состояние – этап развития большинства действующих компаний: компания всё ещё нуждается в инвестировании и реинвестировании, но обязана демонстрировать превосходную рентабельность инвестиций. Большинство компаний на этом этапе развития ставят перед собой финансовые цели, связанные с прибыльностью бизнеса (доход от основной деятельности, валовая прибыль) и доходностью инвестированного в бизнес капитала (рентабельность инвестиций, доходность основного капитала, уровень экономической добавленной стоимости).

3) «Сбор урожая» – стадия зрелости, связанная с получением доходов от сделанных на ранних стадиях развития инвестиций. Третья стадия – это довольно короткий период в жизни компании, поэтому о значительных затратах на исследование, развитие или наращивание мощностей речь не идёт, а любой инвестиционный проект должен иметь определённый и достаточно короткий срок окупаемости. Основная цель – добиться максимального возврата денежного потока в корпорацию. Главные финансовые задачи для стадии «сбора урожая» – денежный поток от основной деятельности (до момента амортизации) и снижение потребностей в оборотном капитале.

Конечно, стоит отметить условность такой логики развития событий. Обычно, компания планомерно движется от одной стадии развития к другой в течение десятков лет, а потом уходит с рынка. Однако порой зрелый бизнес, находящийся, казалось бы, на стадии «сбора урожая», вдруг обнаруживает в себе потенциал серьёзного роста, также как неожиданное технологическое, рыночное или законодательное изменение может превратить развитие рынка перспективного продукта или услуги в бесполезное занятие.

Выделяют три финансовых стратегических направления, которые ведут к реализации бизнес-стратегии:

· рост дохода и расширение структуры деятельности – достигается за счёт увеличения предложения продуктов, завоевания новых клиентов и рынков, создания более высокой добавочной стоимости;

· сокращение издержек / увеличение производительности – достигается снижением прямых и косвенных издержек, а также совместным использованием ресурсов различными бизнес-единицами;

· использование активов – характеризуется стремлением сократить оборотный капитал и оптимизировать использование основных средств, утилизировать активы.

В табл. 1. представлена матрица, объединяющая три стадии жизненного цикла с тремя стратегическими финансовыми направлениями.

| Стратегические направления | ||||

| Рост дохода и расширение структуры деятельности | Сокращение издержек / увеличение производительности | Использование активов | ||

| Стадия жизненного цикла | Рост | • Рост продаж в сегменте • Процент дохода от новых продуктов, клиентов | • Доходы / персонал | • Процент инвести-ций в продажах • Процент НИОКР в продажах |

| Устойчивое состояние | • Доля целевых клиентов • Перекрёстные продажи • Процент дохода от новых применений существующих продуктов • Прибыльность продукта и клиента | • Сравнение собствен-ных издержек с издерж-ками конкурентов • Уровень сокращения издержек • Процент косвенных издержек в продажах | • Коэффициент текущей ликвидности • ROCE по основ-ным категориям активов • Коэффициент использования активов | |

| «Сбор урожая» | • Прибыльность продукта и клиента • Процент неприбыльных клиентов | • Себестоимость единицы производства • Себестоимость сделки | • Уровень окупае-мости • Производитель-ность |

Табл. 1. Показатели, соответствующие стратегическим финансовым направлениям.

Рассмотрим подробнее каждое из обозначенных направлений.

1) Рост доходов и расширение структуры деятельности. Наиболее общий показатель – рост объёма продаж и увеличение доли в целевом сегменте рынка. Для данного направления характерны:

a. Новые продукты. Общий показатель здесь – процент дохода, полученного от внедрения новых товаров и услуг в течение определенного периода, например за два-три года.

b. Новое применение уже существующего продукта может оказаться более эффективным для увеличения дохода компании, чем разработка абсолютно нового продукта, т.к. не требует столь больших материальных и временных затрат. Показателем может быть процент продаж рассматриваемого продукта.

c. Новые клиенты и рынки. Предложение уже имеющихся продуктов и услуг новым клиентам и сегментам рынка может оказаться одним из эффективных путей роста доходов. Показатель здесь – процент дохода, полученного от новых клиентов. Важно различать причины роста предприятия на рынке – усовершенствование конкурентных предложений или общий рост самого рынка.

d. Новые взаимоотношения между различными бизнес-единицами для разработки и развития новых продуктов или продажи клиентам каких-либо проектов. Показателем может быть размер доходов, полученных в результате сотрудничества.

e. Новая структура предложения продуктов. Например, если в некоем сегменте рынка компания имеет серьезное преимущество по цене, то она может выиграть, предложив цену значительно более низкую, чем конкуренты. И наоборот, можно предложить более дифференцированную стратегию, отказавшись от курса на понижение цены, и попытаться перевести продукт или услугу в разряд «премиум». В качестве показателя можно использовать объём продаж в целевых сегментах рынка.

f. Новая ценовая стратегия. Рост доходов может быть достигнут за счёт повышения цен на продукты, услуги и обслуживание отдельных клиентов. Применение ABC-анализа позволяет обнаружить, что в некоторых случаях, в частности, это касается специфических продуктов или слишком требовательных клиентов, можно увеличить цены или исключить большие скидки, чтобы покрыть издержки создания неприбыльных в настоящий момент продуктов или приобретения новых клиентов, не потеряв при этом своей доли рынка. Показателем может быть простой ценовой индекс.

2) Сокращение издержек / увеличение производительности. Для данного направления характерны:

a. Повышение производительности. На стадии роста бизнес-единицы, как правило, не слишком много внимания уделяют сокращению издержек. Попытки сокращения издержек за счёт автоматизации и стандартизации процессов могут ограничить гибкость, необходимую для продвижения новых товаров и услуг на новые рынки. Следовательно, задача повышения производительности на стадии роста должна рассматриваться через призму повышения доходности, скажем, на одного работающего, с целью увеличения добавленной стоимости товаров и услуг, а также интенсификации использования материальных и человеческих ресурсов компании.

b. Снижение издержек производства единицы продукции, или снижение затрат на одну трансакцию может значительно повысить рентабельность и способствовать получению более высокой прибыли.

c. Совершенствование каналов сбыта – переход с традиционно высокозатратных каналов взаимодействия с поставщиками и клиентами на более дешёвые, например электронные. В таком случае показателем эффективности может служить процент сделок, совершенных с помощью электронного обмена данными, а целью – переход от дорогих к более дешёвым каналам взаимодействия с поставщиками, что увеличит производительность и снизит затраты.

d. Сокращение текущих расходов – снижение торговых, общих и административных издержек. Показателем успешности этих действий служит абсолютное значение этих расходов или их процентное соотношение к общим затратам или доходам.

3) Использование активов. Сюда включаются такие специфические факторы интенсификации использования активов, как:

a. Денежный цикл. Оборотный капитал, в особенности дебиторские и кредиторские счета, а также товарно-материальные запасы, является важнейшей частью капитала производственных, торговых и распределительных компаний. Один из показателей эффективности управления оборотным капиталом – длительность денежного цикла – иллюстрируется следующим графиком:

b. Оптимизация использования активов. К примеру, компания может сбалансировать инвестиции в инфраструктуру, разделив их между всеми своими бизнес-подразделениями – тогда показателем будет процент системных ресурсов, которые совместно используются несколькими подразделениями. Прежде всего, речь здесь может идти об интеллектуальном и человеческом капитале, например о квалифицированном опытном персонале или базах данных.

Уровень работы с клиентами

Клиентская составляющая ССП определяет круг клиентов и сегменты потребительского рынка, где компания собирается работать. Выбранные сегменты рынка и есть тот источник доходов, задача повышения которых ставится в финансовой составляющей. Ключевыми показателями здесь являются степень удовлетворения потребностей клиентов, их лояльность и прибыльность, степень удержания и привлечения новых клиентов. Важность клиентского аспекта заключается в том, что взаимоотношения с клиентами являются приоритетным направлением работы любой бизнес-единицы: очевидно, что если поставлена долговременная цель достичь выдающихся финансовых результатов, то в первую очередь необходимо создавать продукты и услуги, которые будут востребованы клиентами.

Все показатели здесь можно разбить на две группы: общие показатели и характеристики, отражающие создание ценности для потребителя. Общие, или ключевые показатели, включают в себя долю рынка, удовлетворение потребностей клиента, сохранение и расширение клиентской базы, прибыльность клиента. Эти ключевые показатели можно сгруппировать в цепочку причинно-следственных связей (рис. 3).

Рис. 3. Ключевые показатели клиентского аспекта.

Рассмотрим их по-отдельности:

1) Доля рынка – отражает долю предприятия на данном рынке (с точки зрения количества клиентов, затраченных денежных средств или объема проданных товаров).

2) Расширение клиентской базы– оценивает в абсолютных или относительных единицах показатель, отражающий расширение клиентской базы компании. Критерием служит либо число новых покупателей, либо общий объем продаж новым покупателям в данном сегменте рынка.

3) Сохранение клиентской базы– оценивает в абсолютных или относительных единицах показатель, отражающий сохранение имеющейся клиентской базы компании.

4) Удовлетворение потребностей клиента– оценивает степень удовлетворённости клиента на основании опросов, рейтингов и т.д.

5) Прибыльность клиента– оценивает чистую прибыль от клиента или сегмента рынка, в сравнении с затратами на его сохранение/завоевание. Тут важно заметить, что успех в достижении первых четырёх целей не гарантирует прибыльности клиента, являясь лишь средством достижения высоких финансовых результатов. Важным инструментом в оценке прибыльности клиента является ABC-анализ (Activity Based Costing) – учёт затрат по видам деятельности.

Характеристики, отражающие создание ценности для потребителяявляются первичными по отношению к общим показателям. Это и есть те характеристики товаров или услуг, которые ценятся потребителями целевого сегмента рынка и наиболее полно удовлетворяют их потребности, а значит лежат в основе обобщающего показателя «удовлетворение потребностей клиента».

Несмотря на то, что создание ценности для потребителя в разных сферах характеризуется совершенно по-разному, Каплан и Нортон предлагают следующий вариант структурирования[2] (рис. 4).

Рис. 4. Характеристики, отражающие создание ценности для потребителя.

Уровень работы с персоналом

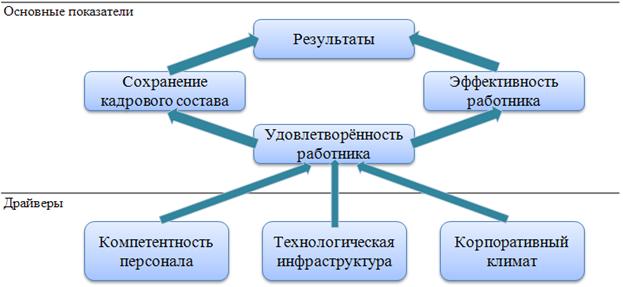

Многочисленные исследовани позволили выделить три общих показателя, которые оценивают кадровую ситуацию в компании: это удовлетворённость работника, сохранение кадровой базы и эффективность работника[4]. Их можно сгруппировать в цепочку причинно-следственных связей (рис. 8).

Рис. 8. Схема аспекта развития персонала.

Дополнения к тетради 2

ЗАДАЧА 11..

Предприятию необходимо принять решение об открытии новых рынков сбыта продукции или отказаться от их создания на основе следующей информации:

Выручка от реализации 4.000'000

Количество единиц продукции, шт. 2.000

Продажная цена, ед. 2.000

Торговые издержки:

Расходы на рекламу 480.000

Содержание персонала, занимающегося сбытом 320.000

Командировочные расходы 240.000

Арендная плата за торговые помещения 600.000

Предусмотрено увеличить:

расходы на рекламу 10%

АП за торговые помещения на 20%

Оплату труда на 25%

величина переменных затрат 900р/за шт. Объем реализации на новых рынках 700 шт.

ТРЕБУЕТСЯ:

Дать заключение об открытии (или отказе) новых рынков сбыта продукции.

Кейс. Анализ операционной стратегии.

Условия.

Компания, организующая концерты и клубные вечера.

Варианты – приглашение дорогой раскрученной группы « Пестрая банда» - гонорар 4000 дол, «дешевой» малоизвестной группы «Ангажемент» - 2000 дол,

Варианты – цена билета 40 дол, -50 дол.

в стоимость билета входят напитки и закуски( будут накрыты столики)

Расходы – аренда зала предоставлена спонсорами проекта,

Стоимость напитков и еды на 1 чел 5 дол,

Обслуживание мероприятия – 500 дол.

Максимальная загрузка зала – 200 мест.

1)Провести операционный анализ и определить какую группу приглашать, по какой цене продавать билеты.

2) Наиболее вероятна продажа 150 билетов по цене 40 дол за билет

Если есть заказ на коллективное приобретение 50 билетов по цене 30 дол. Стоит ли соглашаться на это предложение?

Тема 4. Планирование денежных потоков.

Планирование денежных потоков позволяет обеспечить ликвидность компании в каждый момент времени (для этого необходимо своевременно предвидеть дефицит и его предотвращать) и максимально эффективное использование имеющихся средств (для этого необходимо выявлять свободные средства и выгодно размещать)

Финансовое планирование включает в себя три основные подсистемы:

перспективное финансовое планирование;

текущее финансовое планирование;

оперативное финансовое планирование.

Перспективное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей предпринимательской фирмы. Перспективное финансовое планирование в современных условиях охватывает весь период времени от одного года до трех (редко пяти) лет.

Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности. Разработка финансовой стратегии представляет собой особую область финансового планирования, так как, являясь составной частью общей стратегии экономического развития фирмы, она должна согласоваться с целями и направлениями, сформулированными общей стратегией. Вместе с тем финансовая стратегия сама оказывает значительное влияние на формирование общей стратегии экономического развития фирмы, поскольку изменение ситуации на финансовом рынке влечет за собой корректировку финансовой, а затем, как правило, и общей стратегии развития предпринимательской фирмы.

Результат стратегического планирования – прогноз движения денежных средств с разбивкой по месяцам или кварталам.

1. стратегический прогноз движения денежных средств (по интервалам планирования)

| Показатели | Интервалы планирования | |||

| ………… | n | |||

| 1. Поступления 1.1.УК……. 1.2. 1.3. 1.4. Итого: | ||||

| 2. Выплаты……. 2.1. 2.2. 2.3 Итого: | ||||

| 3. Денежный поток за период | -1 | 2 4 | ||

| 4. Денежный поток нарастающим итогом | 2 6 |

Текущее планирование финансовой деятельности фирмы основывается на разработанной финансовой стратегии и финансовой политике по отдельным аспектам деятельности. Данный вид финансового планирования заключается в разработке конкретных видов текущих финансовых планов, которые дают возможность фирме определить на предстоящий период все источники финансирования ее развития, сформировать структуру ее доходов и затрат, обеспечить ее постоянную платежеспособность, а также определить структуру активов и капитала фирмы на конец планируемого периода.

Результатом текущего финансового планирования является разработка трех основных документов:

Прогноз движения денежных средств с разбивкой по видам деятельности (текущая хозяйственная, финансовая, инвестиционная);

Текущий прогноз (квартал, год) - с разбивкой по трем видам деятельности.

Структура потоков денежных средств

| Показатель | На н.г. | на к.г. |

| Остаток на р\с и в кассе на н.периода. | ||

| 1. текущая деятельность поступления 1.1. выручка от реализации …… Выплаты… … … Итого ден. поток от основной деятельности | ||

| 2. Инвестиционная деятельность поступления…….……. Выплаты…….. 2.3. Итого ден. поток от инвестиционной деятельности | ||

| 3. финансовая деятельность поступления…….……. Выплаты………..……….. 3.3. Итого ден. поток от финансовой деятельности | ||

| 4. общий денежный поток | ||

| Остаток на р\с и в кассе на к.п. |

Система оперативного планирования финансовой деятельности заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению основных направлений хозяйственной деятельности фирмы. Оперативное финансовое планирование включает составление и исполнение платежного календаря, расчет потребности краткосрочном кредите.

Платежный календарь составляется на неделю или декаду с разбивкой по дням. Для того чтобы он был реальным, его составители должны следить за ходом производства и реализации, состоянием запасов, дебиторской задолженности в целях предупреждения невыполнения финансового плана.

| Дата | Наименование позиции | Документ-основание | Сумма |

Мероприятия, используемые при обнаружении дефицита денежных средств.

1.Мероприятия по увеличению поступлений:

2. Мероприятия по сокращению выплат.

\

Отличия прибыли от сальдо денежного потока

| Прибыль | Денежный поток |

| Отражает операции как с денежными средствами, так и бартер и взаимозачеты | Отражает операции только с денежными средствами |

| Могут быть учтены операции, совершенные не только в отчетном периоде, но также до и после него | Учитываются операции, совершенные только в отчетном периоде |

| Амортизация оборудования включается в затраты и уменьшает прибыль | Амортизация оборудования не влияет напрямую на изменение потока денег |

| При расчете прибыли не учитывается изменение оборотных средств | Увеличение оборотных средств приводит к уменьшению денежного потока |

| При расчете прибыли не учитываются инвестиции и операции с кредитами | Увеличение инвестиций приводит к уменьшению денежного потока |

Мониторинг колебаний денежного остатка

| Месяц | Остаток денежных средств на конец месяца | Отклонение месячного показателя от среднего в руб. | Отклонение месячного показателя от среднего в % | Отклонение месячного показателя от миним. в руб. | Отклонение месячного показателя от миним. % |

Задача 1. Составьте план бюджет наличности (прогноз движения денежных средств) по следующим данным:

| Показатель | апрель | май | июнь |

| продажи | |||

| закупки | |||

| оплата труда | |||

| проценты и погашение кредита | |||

| аренда | |||

| Приобретение оборудования |

| Показатель | апрель | май | июнь | итого | |

| Поступления выручка | 2500*0.4=1000 2400*0.5=1200 | 2500*0.1=250 2400*0.4=960 2250*0.5=1125 | 2400*0.1=240 2250*0.4=900 2760*0.5=1380 | ||

| итого | |||||

| Выплаты: | |||||

| закупки | 950*0.3=285 1000*0.7=700 | 1000*0.3=300 940*0.7=658 | 940*0.3=282 1180*0.7=826 | ||

| Оплата труда | |||||

| Погашение и обслуживание кредита | |||||

| аренда | |||||

| Приобретение оборудования | |||||

| Итого выплаты | |||||

| Ден.поток | +2409 | ||||

Руководство компании предполагает, что 50 % будут получены в месяц, когда отгружена продукция, 40 % в следующем месяце, 10 % на третий месяц. Закупки будут оплачены в текущем месяце 70 %, в следующем за месяцем покупки 30%. В марте продажи составили 2500, закупки 950. Оплата труда в следующем месяце, оплата труда в марте 150.

Остаток денежных средств на начало квартала на счете 1300.

Задача 2. Рассчитайте изменение денежных потоков, прибыль на основании следующих хозяйственных операций: