Договор аренды в международной практике.

1. Срок действия договора: при долгосрочной аренде этот срок обычно совпадает с периодом амортизации оборудования. Срок, закрепленный в договоре - безотзывный период, т.е. стороны могут разрушить договор раньше только в случае невыполнения условий 1 из сторон.

2. Форма и размер арендной платы: определяются условиями платежа. Арендодателю выгодно установить арендную плату на таком уровне, чтобы ее общая сумма превышала цену, по которой можно было бы купить оборудование на обычных коммерческих условиях.

Арендная плата = Полная цена оборудования + Таможенные пошлины и налоги + Расходы на ремонт и техническое обслуживание

3. Обязанности сторон:

обязанности арендодателя:

· поставка оборудования в годном для эксплуатации состоянии и в определенный срок

· содействие арендатору в обучении персонала

· проведение капитального ремонта переданного оборудования

По условиям арендного договора арендодателю предоставляется право систематически проверять состояние сданного в наем оборудования и правильности его эксплуатации.

обязанности арендатора:

· использовать оборудование согласно инструкции

· должен извещать арендодателя о дефектах, выявленных в ходе эксплуатации

· должен застраховать оборудование за свой счет

· может передавать в аренду 3 лицу (субаренда), но это обязательно должно быть указано в контракте.

Лизинг.

Лизингодатель-полный собственник объекта лизинга.

Лизингополучатель по условиям контракта обычно принимает на себя обязанности, связанные с риском случайной гибели имущества и технического обслуживания.

Лизинг - незавершенная сделка, так как не числится на счетах обоих.

Расходы по лизингу для лизингополучателя:

· арендная плата, которая включает процентную ставку, возмещающую стоимость привлечения средств лизингодателя на денежном рынке, и амортизацию имущества

Лизинг объединяет в себе и кредит, и финансовые операции, но не тождественен им.

В отличии от кредита, после окончания срока лизинга и выплаты всей суммы, объект лизинга остается собственностью лизингодателя.

1877 год - Bell - первые лизинговые сделки.

Лизингодатели:

1) специализированные лизинговые компании

2) банки, создающие в качестве структурных подразделений лизинговые службы

3) лизинговые компании, созданные предприятиями-производителями машин и оборудования

4) лизинговые компании, созданные фирмами, поставляющими и обслуживающими машины и оборудование

Состав лизинговых платежей.

· сумма, возмещающая стоимость лизингового имущества

· сумма, возмещающая затраты лизингодателя на привлечение заемных средств

· комиссионное вознаграждение лизингодателю

· сумма страховки, если она осуществлена лизингодателем

· иные затраты лизингодателя (если это предусмотрено договором)

Финансовый лизинг- предусматривает в течение периода действия контракта выплату арендатором сумм, которые покрыли бы полную стоимость амортизации оборудования или большую ее часть, а также прибыль арендодателя.

Разновидность финансового лизинга - возвратный лизинг - собственник оборудования продает его лизинговой компании и одновременно заключает с ним договор лизинга на это оборудование, будучи его пользователем.

лизинг с дополнительным привлечением средств (приблизительно 85% всех лизинговых сделок)

Операционный лизинг - оборудование используется в течение значительно меньшего времени, чем срок экономической службы оборудования.

Другие разновидности:

1) лизинг с поставкой давальческого сырья - поставка лизингодателем не только оборудования, но и необходимого давальческого сырья

2) компенсационный лизинг - часть арендной платы вносится поставками продукции, выпущенной на взятом в лизинг оборудовании

3) групповой лизинг - лизингодателем являются несколько компаний. Используется при сдаче в аренду крупных объектов (бурового, железнодорожного оборудования) и требует привлечения заемных средств.

Лизинговая линия (leasline)- соглашение, аналогичное банковской кредитной линии, позволяющее лизингополучателю арендовать дополнительное оборудование без заключения каждый раз нового контракта.

1. В зависимости от объекта сделок:

· лизинг движимого имущества (контейнеров, техники связи, вагонов, дорожный, морской , воздушный транспорт)

· лизинг недвижимого имущества (торговых зданий, производственных помещений, складов)

2. В зависимости от дополнительных услуг:

· чистый лизинг - при котором все расходы несет лизингополучатель. В обязанности лизингодателя не входит предоставление каких-либо услуг лизингополучателю, в том числе по техническому или ремонтному обслуживанию имущества

· лизинг с дополнительными услугами - лизингодатель берет на себя ответственность по ремонту и техническому обслуживанию оборудования

· лизинг с полным набором услуг - услуги лизингодателя не только по ремонту и техническому обслуживанию, но и по его страхованию и уплате налога на собственность

3.экспортный лизинг - лизингодатель покупает оборудование у национальной фирмы, а затем предоставляет его зарубежному арендатору

· импортный лизинг - лизингодатель покупает оборудование у зарубежной фирмы, а затем предоставляет его отечественному лизингополучателю

Центры лизингового рынка: США, страны Западной Европы, Япония

Наиболее важные условия лизинговых контрактов:

· выбор предмета лизинга

· описание предмета лизинга

· местонахождение объекта лизинга

· срок лизинга

· просроченная поставка или непоставка

· невыполнение стороной договора финансовых или имущественных обязательств и др.

Недостатки лизинга:

1) лизингополучатель ограничен в распоряжении имуществом, полученным в аренду

2) реальная рыночная цена оборудования по окончании срока лизинга может быть ниже, чем оговоренная в соглашении остаточная стоимость

3) суммарная стоимость лизинга в некоторых ситуациях может быть больше, чем стоимость банковской ссуды

4) в условиях инфляции лизинговые операции, имеющие долгосрочный характер, могут оказаться невыгодными для лизингодателя.

Тема 8 «Место фирмы в международном инвестиционном сотрудничестве»

В мировой экономике важную роль играют экспорт и импорт капитала между государствами.

Движение капиталов через границы государств существенно отличается от движения товаров. Вывоз капитала за границу представляет собой одностороннее перемещение за границу стоимости в денежной форме с целью извлечения предпринимательской прибыли или получения процентов. Внешняя торговля по экономической природе представляет собой обмен товарами как потребительными стоимостями.

Капитал означает прежде всего вложение денег для извлечения дохода. Капитал означает также богатство, используемое для собственного увеличения.

План

1. Особенности вывоза капитала на современном этапе

2. Экономическая эффективность инвестиций

3. Особенности привлечения иностранных инвестиций в экономику России

1. Особенности вывоза капитала на современном этапе

Капитал - это все виды имущественных и интеллектуальных ценностей, вкладываемых инвестором в объекты предпринимательской деятельности в целях получения прибыли

Формы вложения предпринимательского капитала

прямые

портфельные инвестиции

Прямые инвестиции означают прямое вложение денежных средств в уставный капитал предприятия. Это вложение производится обычно с целью получения не только права на управление, но и контроля над данным предприятием.

Портфельные инвестиции связаны с формированием инвестиционного портфеля. Портфель представляет собой совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной цели вкладчика.

Портфельные инвестиции означают покупку ценных бумаг, прав собственности на недвижимость. Портфельные инвестиции направлены только на получение дохода.

Способы получения дохода от заграничных портфельных инвестиций:

l доход, получаемый в форме ежегодных процентов, дивидендов, прибыли от владения иностранными облигациями, акциями, недвижимостью;

l доход, полученный от распоряжения ценной бумагой в виде разницы между ценой покупки и ценой продажи этой ценной бумаги.

После второй мировой войны значительно увеличились роль и объем прямых заграничных инвестиций. Расширение потока прямых инвестиций связано с растущими интеграционными процессами в мировой экономике, с ростом транснациональных корпораций (ТНК).

Побудительными мотивами для таких капиталовложений являются получение доступа к новейшей технологии, приближение производства к рынкам сбыта, обход протекционистских барьеров, экономия на налоговых платежах, снижение расходов на экологические нужды и т.д.

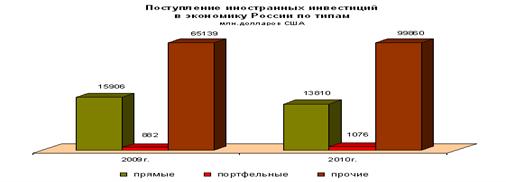

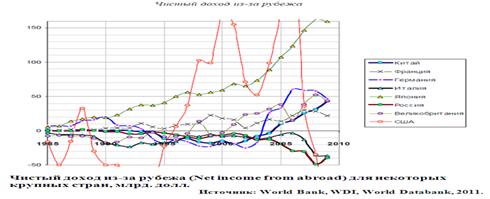

Мы видим, что в России и Италии отток капитала наметился ещё задолго до кризиса 2008. После кризиса к странам, имеющим отрицательный баланс в движении капитала присоединились и США. Остальные страны хоть и остались с положительным сальдо в движении капитала, но после кризиса и у них произошло снижение в доходах от зарубежных инвестиций. И только Китай показал прирост несмотря на кризис.

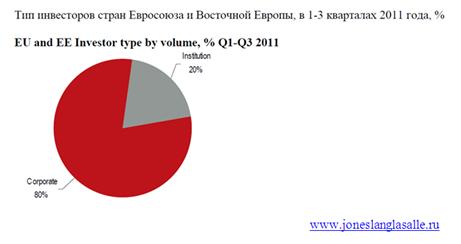

Q – квартал, Частные и государственные

Инвестиционная деятельность предприятий за рубежом

начинается с создания там небольшого торгового представительства, функции которого вначале ограничены координацией сбыта товаров, произведенных в собственной стране. Постепенно, по мере увеличения оборота и освоения местного рынка, торговое представительство обзаводится складом запасных частей, затем центром послепродажного технического обслуживания товаров, становится торговым филиалом материнской компании со штатом и функциональной структурой, позволяющими дальнейшее успешное проникновение в экономику зарубежной страны.

Отношения, складывающиеся у такого филиала с местными деловыми и политическими кругами, глубокое изучение динамики потребности рынка в соответствующей продукции определяют постановку очередной предпринимательской цели - осуществление в данной стране прямых производственных инвестиций.

Такие инвестиции могут осуществляться в различных организационных формах: посредством участия в капитале местных фирм, приобретения отдельных предприятий, создания собственных предприятий.

2. Экономическая эффективность инвестиций

оценивается путем сравнения предполагаемых инвестиций и будущих денежных поступлений

Эти показатели относятся к разным периодам времени, поэтому главной задачей оценки эффективности инвестиций является прямая сопоставимость этих показателей.

Методы оценки экономической эффективности инвестиций

1. срок окупаемости инвестиций

2. годовая и среднегодовая рентабельность инвестиций

3. учетная норма прибыли

4. чистая текущая стоимость

1.  Срок окупаемости инвестиций

Срок окупаемости инвестиций

является самым простым методом оценки инвестиции. Срок окупаемости - это время, необходимое инвестору для возмещения суммы его первоначального вложения капитала (инвестиций). Он определяется как отношение суммы вложения капитала к величине чистой прибыли (т.е. прибыли, оставшейся после уплаты налогов), полученной от данных инвестиций.

где Ток - срок окупаемости инвестиций, лет;

К - сумма инвестиций;

П - чистая прибыль.

Чем меньше срок окупаемости, тем эффективнее вложение капитала.

|

2. Годовая рентабельность инвестиций

оценивается процентным отношением чистой прибыли t-гo года к сумме инвестиций.

Целесообразно использовать значение чистой прибыли с добавлением к ней суммы амортизационных отчислений t-гo года. Ведь амортизационные отчисления остаются в распоряжении инвестора и, по существу, представляют собой часть его чистой прибыли, предназначенной к реинвестированию.

где Pt - рентабельность инвестиций в году t,

Пt - чистая прибыль в году t;

Аt – амортизационные отчисления в году t;

К - сумма инвестиций.

Если вложения капитала в создание объекта осуществляются в годы, предшествующие началу его функционирования, то определяют среднегодовую рентабельность инвестиций.

,

где Pt - среднегодовая рентабельность инвестиций;

Т - число лет расчетного периода, единицы.

Чем выше уровень рентабельности, тем эффективнее вложение капитала.

Чем выше уровень рентабельности, тем эффективнее вложение капитала.

3. Учетная норма прибыли

Учетная норм прибыли оценивает рентабельность сравнением суммы инвестиций с будущей годовой суммой чистой прибыли.

где У - учетная норма прибыли;

П - чистая прибыль;

А - годовая сумма обесценения капитала (равна годовой сумме амортизационных отчислений);

К - сумма инвестиций.

Чем больше учетная норма прибыли, тем эффективнее вложения капитала.

4.

Чистая текущая стоимость

Чистая текущая стоимость

Ч=С-К

представляет собой разницу между текущей стоимостью будущего денежного потока (притока денежных средств) и суммой первоначального вложения капитала.

Текущая стоимость - это стоимость будущих доходов или расходов в текущих ценах. Текущая стоимость будущего денежного потока рассчитывается с использованием стоимости капитала или минимально необходимой нормы прибыли в качестве процентной (учетной) ставки. При годовой серии равновеликих периодических поступлений денег текущая стоимость определяется по формуле, или ,

где С - текущая стоимость, т.е. оценка величины Д с позиции текущего момента;

Д - доход, планируемый к получению в году t;

п - коэффициент дисконтирования (т.е. стоимость капитала, норма доходности, процентная (учетная) ставка), доли единицы;

Т - общее число лет, ед.;

t - фактор времени (число лет или количество оборотов капитала), ед.;

- дисконтирующий множитель, ед.

Дисконтирующий множитель позволяет определить текущую стоимость (финансовый эквивалент) будущей денежной суммы, т.е. уменьшить ее на доход, нарастающий за определенный срок по правилу сложных процентов. На практике обычно используют таблицы с заранее исчисленными значениями.

Чистая текущая стоимость равна: Ч = С – К,

где Ч - чистая текущая стоимость;

С - текущая стоимость;

К - сумма инвестиций.

Инвестиция является эффективной, если величина текущей стоимости положительная.

Пример: Сумма вложения капитала 900 тыс. долл. США, продолжительность вложения - 4 года, годовой приток денежных средств 300 тыс. дол., процентная ставка -10% годовых (т.е. 0,1 доли единицы)

Пример: Сумма вложения капитала 900 тыс. долл. США, продолжительность вложения - 4 года, годовой приток денежных средств 300 тыс. дол., процентная ставка -10% годовых (т.е. 0,1 доли единицы)