Управление оборотным капиталом предприятия.

Управление оборотным капиталом предприятия.

Характеристика оборотного капитала и его анализ.

Оборотный капитал (оборотные средства, мобильные активы, текущие активы, оборотные активы) - это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности предприятия. Выделяют следующие укрупненные компоненты оборотных активов: производственные запасы (запасы сырья и материалов и запасы готовой продукции) , дебиторская задолженность, денежные средства и их эквиваленты.

Вещественные элементы оборотного капитала потребляются в каждом производственном цикле и утрачивают свою натуральную форму, поэтому их стоимость полностью включается в себестоимость производимой продукции. Оборотный капитал проходит несколько стадий, их принято называть кругооборотом капитала (рис.4.1).

|

Рис. 4.1. Стадии кругооборота оборотного капитала

Любой бизнес начинается с некоторой денежной суммы, которые вкладывают в определенное количество ресурсов для производства продукции. В результате стадии закупок оборотный капитал из денежной формы переходит в производственную. На стадии производства ресурсы воплощаются в товар, таким образом оборотный капитал переходит из производственной формы в товарную. На стадии реализации оборотный капитал из товарной формы вновь переходит в денежную.

Таким образом, элементы оборотного капитала являются частью непрерывного потока хозяйственных операций. Покупка сырья приводит к увеличению производственных запасов и кредиторской задолженности; производство ведет к росту готовой продукции; реализация ведет к росту дебиторской задолженности и денежных средств в кассе и на расчетном счете. Этот цикл операций многократно повторяется и в итоге сводится к денежным поступлениям. Период времени, необходимый для оборота денежных средств, называется длительностью производственно-коммерческого цикла.

Для изучения структуры оборотного капиталаможно использовать горизонтальный и вертикальный анализ по данным бухгалтерского баланса (табл. 4.1). Необходимо сопоставить положительную или отрицательную динамику запасов, дебиторской задолженности, денежных средств с динамикой объема продаж и финансовых результатов. В одном случае рост оборотного капитала можно расценивать, как расширение объемов деятельности предприятия, а в другом – как следствие снижения деловой активности и соответствующего увеличения периода оборота средств.

Оборотный капитал можно представить в виде шести основных натуральных групп, различающихся длительностью обращения (ликвидности):

Е = ЕПЗ + ЕНЗ + ЕТ + ЕДЗ + ЕКВ + ЕД,

где Е - оборотный капитал;

ЕПЗ – производственные запасы;

ЕНЗ - незавершенное производство;

ЕТ – товары, готовая продукция на складах;

ЕДЗ – краткосрочная дебиторская задолженность;

ЕКВ – краткосрочные финансовые вложения;

ЕД – денежные средства.

Таблица 4.1

Управление запасами

• Как известно, процесс управления финансами представляет собой поиск ответа на два взаимосвязанных вопроса: откуда взять требуемые финансовые ресурсы и как наиболее выгодно ими распорядиться. Необходимость в постановке подобных вопросов возникает в плане как стратегического, так и текущего управления финансами. Именно последний аспект, т.е. рутинная повседневная финансовая деятельность, прежде всего и находит свое выражение в управлении оборотными средствами., а один из ключевых аналитических показателей, увязывающих инвестиционный и источниковый аспекты управления оборотными средствами - чистый оборотный капитал.

• Методики оптимального управления запасами базируются на идее минимизации двух видов затрат, непременно имеющих место в отношении производственных запасов: а) затраты по покупке и доставке; б) затраты по хранению. В рыночной экономике заказ крупной партии сырья обычно сопровождается получением скидки от поставщика. Кроме того, чем больше заказываемая партия сырья и материалов, т.е. чем реже приходится обращаться к поставщикам, тем меньше затраты по покупке и доставке. Однако в этом случае увеличиваются затраты по хранению (нужны дополнительные складские помещения, увеличивается естественная убыль и прочий недокументированный расход и др.). И наоборот, если предприятие предпочитает работать «с колес», т.е. ориентируется на минимальный запас сырья, оно минимизирует затраты по хранению, но увеличивает затраты по покупке и доставке. Иными словами, есть свои плюсы и минусы в каждой из описанных стратегий, а оптимальная политика в управлении производственными запасами как раз и заключается в поиске компромисса между двумя этими видами затрат. Один из наиболее известных подходов к формализованному управлению запасами заключается в расчете (в натуральных единицах) оптимальной партии заказа (ЕОО), позволяющей минимизировать совокупные затраты по заказу, доставке и хранению запасов.

• Показатель ЕО<2 является ключевым в ряде методик, посвященных выработке оптимальной, политики управления запасами. Подобные методики различаются допущениями в отношении страхового запаса, вариабельности дневной потребности в сырье и материалах, условий выполнения заказа и др. Среди исходных факторов, определяющих политику в управлении запасами: уровень запасов, при котором делается заказ; минимально допустимый уровень запасов (страховой запас); максимально допустимый уровень запасов; оптимальная партия заказа; средняя дневная потребность в сырье, максимальное и минимальное число дней выполнения заказа.

• Для оптимального управления запасами рекомендуется: а) оценить общую потребность в сырье на планируемый период; б) периодически уточнять ЕО<2 и момент заказа сырья; в) периодически

уточнять и сопоставлять затраты по заказу сырья и затраты по хранению; г) регулярно контролировать условия хранения запасов; д) иметь хорошую систему учета.

• Формализованные модели управления запасами объясняют прежде всего логику возможных подходов к выбору политики в отношении процесса снабжения предприятия сырьем и материалами.

Что касается практики, то реально действующие методики вряд ли поддаются жесткой формализации. Один из достаточно распространенных подходов - система поставки «точно в срок» ЦизЫп-Нтё),

суть которой заключается в составлении оптимального и достаточно жесткого графика поставки сырья и материалов с целью максимально возможной минимизации складских запасов. Считается, что эта

система может быть эффективной, если: а) она строится на долгосрочной основе, обещающей предсказуемость и стабильность для контрагентов; б) имеется хорошая система информационного обеспечения у контрагентов; в) поставщики имеют хорошие (т.е. удовлетворяющие стандартам покупателя) системы контроля качества и поставки; г) компания-покупатель имеет отлаженную систему управления запасами.

• Оптимальное управление запасами предполагает также периодический факторный анализ их величины и контроль за оборачиваемостью вложений в запасы. Соответствующие аналитические процедуры выполняются путем расчета показателей оборачиваемости и использования жестко детерминированных факторных моделей.

• Для предприятий с длительным производственным циклом существенную роль играет оптимальное управление незавершенным производством. Соответствующие методики чаще всего разрабатываются как элемент системы управленческого учета, однако они могут рассматриваться и как составная часть текущего управления финансами. Подобные методики, как правило, имеют специфицированный характер, т.е. они ориентированы на конкретные условия

производственной деятельности, и основываются на учете следующих обстоятельств:

размер незавершенного производства зависит от специфики и объемов производства;

в условиях стабильного повторяющегося производственного процесса для оценки незавершенного производства можно использовать стандартные модели управления запасами (типа модели ЕОО) и показатели оборачиваемости;

себестоимость незавершенного производства состоит из трех компонентов: (а) прямые затраты сырья и материалов; (б) затраты живого труда; (в) часть накладных расходов.

• Методики оптимального управления готовой продукцией так

же специфицированы и подразумевают учет следующих обстоятельств:

готовая продукция возрастает по мере завершения производственного цикла;

при планировании запасов готовой продукции необходимо по возможности учитывать возникновение ажиотажного спроса;

на величину запасов готовой продукции могут оказывать существенное влияние сезонные колебания;

неоправданное завышение объемов готовой продукции может привести к появлению залежалых и неходовых товаров.

• В отличие от производственных запасов и незавершенного производства, которые достаточно статичны, не могут быть резко изменены, поскольку в значительной степени определяются сутью

технологического процесса, дебиторская задолженность представляет собой наиболее вариабельный и динамичный элемент оборотных средств, существенно зависящий от принятой в компании политики в отношении покупателей продукции. Поскольку дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, т.е. в принципе она невыгодна предприятию, поэтому с очевидностью напрашивается вывод о ее максимально возможном сокращении. Теоретически дебиторская задолженность может быть сведена до минимума, тем не менее этого не происходит по многим причинам, в том числе и по причине конкуренции.

• С позиции возмещения стоимости поставленной продукции продажа может быть выполнена одним из трех методов: а) предоплата, б) оплата за наличный расчет, в) оплата с отсрочкой платежа,

осуществляемая обычно в виде безналичных расчетов, основными формами которых являются платежное поручение, аккредитив, расчеты по инкассо и расчетный чек. Последняя схема наиболее невыгодна продавцу, поскольку ему приходится кредитовать покупателя, однако именно она является основной в системе расчетов за поставленную продукцию. При оплате с отсрочкой платежа как раз и возникает дебиторская задолженность по товарным операциям как естественный элемент подобной общепринятой системы расчетов.

• Вырабатывая политику кредитования покупателей своей продукции, предприятие должно определиться по следующим ключевым вопросам:

срок предоставления кредита (чаще всего в компании существует несколько типовых договоров, предусматривающих предельный срок оплаты продукции);

стандарты кредитоспособности (критерии, по которым поставщик определяет финансовую состоятельность покупателя и вытекающие отсюда возможные варианты оплаты);

система создания резервов по "сомнительным долгам (предполагается, что как бы ни была отлажена система работы с дебиторами, всегда существует риск неполучения платежа, хотя бы по форс-мажорным обстоятельствам; поэтому исходя из принципа осторожности необходимо заранее создавать резерв на потери в связи с несостоятельностью покупателя);

система сбора платежей (сюда входят процедуры взаимодействия с покупателями в случае нарушения условий оплаты, совокупность критериальных значений показателей, свидетельствующих о существенности нарушений в оплате, система наказания недобросовестных контрагентов и др.);

система предоставляемых скидок (в рыночной экономике является обычной практика предоставления скидок в случае оговоренного и достаточно короткого периода оплаты поставленной продукции).

• Эффективная система взаимоотношения с покупателями подразумевает: а) качественный отбор клиентов, которым можно предоставлять кредит; б) определение оптимальных условий кредитования; в) четкую процедуру предъявления претензий; г) контроль за тем, как клиенты исполняют условия договоров.

• Эффективная система администрирования взаимоотношений с покупателями подразумевает: а) регулярный мониторинг дебиторов по видам продукции, объему задолженности, срокам погашения и

др.; б) минимизацию временных интервалов между моментами завершения работ, отгрузки продукции, предъявления платежных документов; в) направление платежных документов по надлежащим адресам; г) аккуратное рассмотрение запросов клиентов об условиях оплаты; д) четкую процедуру оплаты счетов и получения платежей.

• В условиях централизованно планируемой экономики денежные средства не играли сколько-нибудь значимой роли в деятельности предприятий, поскольку их величина как в кассе, так и на расчетном счете регулировалась вышестоящими организациями. При переходе к рыночным отношениям ситуация коренным образом меняется. Значимость денежных средств и их эквивалентов (последние представляют собой ликвидные финансовые активы, которые с минимальным временным лагом могут быть трансформированы в денежные средства) определяется тремя причинами: рутинность (необходимость денежного обеспечения текущих операций), предосторожность (необходимость погашения непредвиденных платежей), спекулятивность (возможность участия в заранее непредусмотренном выгодном проекте).

• Денежные средства сами по себе, т.е. не вложенные в дело, не могут принести доход, с другой стороны, предприятие всегда должно иметь определенную сумму свободных средств в силу сформулированных выше причин - этим определяется необходимость определенной, хотя бы самой минимальной, систематизации подходов к управлению этими активами. Среди проблем, ассоциируемых с управлением денежными средствами, как и в случае с производственными запасами, важной является проблема оптимизации объема денежных средств. Естественно, этим дело не ограничивается. В целом, система эффективного управления денежными средствами подразумевает выделение трех крупных блоков процедур, требующих повседневного внимания финансового менеджера: а) анализ движения денежных средств, б) прогнозирование денежных потоков, в) определение оптимального уровня денежных средств.

• Смысловая нагрузка первого блока определяется, прежде всего, тем обстоятельством, что с позиции контроля и оценки эффективности функционирования предприятия весьма важно представлять, какие виды деятельности генерируют основной объем денежных поступлений и оттоков.

• Анализ движения денежных средств позволяет определить сальдо денежного потока в результате текущей, инвестиционной, финансовой деятельности и прочих операций. Аналитические процедуры выполняются в рамках либо прямого, либо косвенного методов; в первом случае идут от счетов бухгалтерского учета, во втором - от бухгалтерской отчетности. Прямой метод предполагает

идентификацию всех проводок, затрагивающих дебет денежных счетов (приток денежных средств) и кредит денежных счетов (отток денежных средств). Последовательный просмотр всех проводок

обеспечивает помимо прочего группировку оттоков и притоков денежных средств по важнейшим видам деятельности (текущая, инвестиционная, финансовая, прочая). Косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является отчетная прибыль.

• Одна из важнейших характеристик анализа денежных средств - оценка финансового цикла, характеризующего время, в течение которого собственные денежные средства отвлечены из оборота.

• Смысловая нагрузка второго блока определяется тем обстоятельством, что многие решения финансового характера, например инвестиции и выплата дивидендов, нередко предполагают единовременные оттоки крупных объемов денежных средств, которые должны быть своевременно накоплены. Прогнозирование денежных потоков является непременным атрибутом бизнес-планирования и вообще взаимоотношений с потенциальным и/или стратегическим инвестором.

• Стандартная последовательность процедур методики прогнозирования денежных потоков выглядит следующим образом: прогнозирование денежных поступлений по подпериодам; прогнозирование оттоков денежных средств по подпериодам; расчет чистого денежного потока (излишек/недостаток) по подпериодам; определение совокупной потребности в долгосрочном (краткосрочном) финансировании в разрезе подпериодов. Процедуры данного блока целесообразно выполнять в режиме машинной имитации, варьируя оценками ряда основных факторов: объем реализации, доля выручки за наличный расчет, величина дебиторской и кредиторской задолженности, величина денежных расходов и др.

• Смысловая нагрузка третьего блока определяется отмеченной выше необходимостью нахождения компромисса между, с одной стороны, желанием обезопасить себя от ситуаций хронической не

хватки денежных средств и, с другой стороны, желанием вложить свободные денежные средства в какое-то дело с целью получения дополнительного дохода. В мировой практике разработан ряд методов оптимизации остатка денежных средств, в основе которых заложены те же идеи, что и в методах оптимизации производственных запасов. Наибольшую известность получили модели Баумоля, Миллера-Орра, Стоуна и имитационное моделирование по методу Монте-Карло. Суть данных моделей состоит в том, чтобы дать рекомендации о коридоре варьирования остатка денежных средств, выход за

пределы которого предполагает либо конвертацию денежных средств в ликвидные ценные бумаги, либо обратную процедуру.

• Золотое правило управления кредиторской задолженностью состоит в максимально возможном увеличении срока погашения задолженности без ущерба нарушить сложившиеся деловые отношения (допустимое оттягивание срока погашения задолженности).

Формирование запасов

Определение необходимого объема финансовых средств, авансируемых в формирование запасов товарно-материальных ценностей, осуществляется путем определения потребности в отдельных видах запасов. В процессе определения потребности запасы товарно-материальных ценностей предварительно группируются следующим образом:

• производственные запасы (запасы сырья и материалов, необходимые для производства продукции);

• запасы готовой продукции, предназначенные для бесперебойной ее реализации потребителям.

Потребность в запасах каждого вида определяется раздельно по таким группам:

1) запасы текущего хранения (они представляют собой постоянно обновляемую часть запасов, формируемых на регулярной основе и равномерно потребляемых в процессе производства или реализации потребителям);

2) запасы сезонного хранения (формирование таких запасов обусловлено сезонными особенностями производства и закупки сырья, а также сезонными особенностями потребления готовой продукции);

3) запасы целевого назначения (формирование таких запасов на предприятии определено специфическими целями его деятельности, например, для организации встречной торговли при закупке определенных сырьевых ресурсов: обуви при закупке шкур; сахара при закупке сахарной свеклы; подсолнечного масла при закупке подсолнечника и т. п.).

Среди этих групп запасов основное внимание должно быть уделено определению потребности в запасах текущего хранения (на большинстве предприятий они представляют единственный вид запасов товарно-материальных ценностей).

Принципиальная формула, по которой определяется необходимый объем финансовых средств, авансируемых на формирование запасов товарно-материальных ценностей, имеет вид:

ФС3 = СР х Н3 - КЗ,

где ФС3 - объем финансовых средств, авансируемых в запасы; СР - среднедневной объем расхода запасов в сумме; Н3 - норматив хранения запасов, в днях (при отсутствии разработанных нормативов может быть использован показатель средней продолжительности оборота запасов в днях);

КЗ - средняя сумма кредиторской задолженности по расчетам за приобретенные товарно-материальные ценности (этот элемент включается в расчет, как правило, только по производственным запасам; при реализации готовой продукции он включается лишь при установившейся практике предоплаты за нее).

Расчет ведется по каждому из видов запасов. Суммирование результатов расчетов позволяет получить общую потребность в финансовых ресурсах, авансируемых на формирование запасов, т. е. определить размер оборотных активов, обслуживающих эту стадию производственно-коммерческого цикла.

Минимизация текущих затрат по обслуживанию запасов представляет собой оптимизационную задачу, решаемую в процессе их нормирования.

Для производственных запасов она состоит в определении оптимального размера партии поставляемого сырья и материалов. Чем выше размер партии поставки, тем ниже относительный размер текущих затрат по размещению заказа, доставке товаров и их приемке (обозначим этот вид текущих затрат по обслуживанию запасов как Т3). Однако, высокий размер партии поставки определяет высокий средний размер запаса - если закупать сырье один раз в два месяца, то средний размер его запаса составит 30 дней, а если размер партии поставки сократить вдвое, т. е. закупать сырье один раз в месяц, то средний размер его запаса составит 15 дней (см. рис. 17). В этих условиях снизится размер текущих затрат по хранению запасов (обозначим этот вид текущих затрат по обслуживанию запасов как Т32).

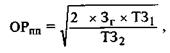

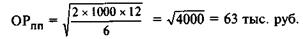

Расчет оптимального размера партии поставки, при котором минимизируются совокупные текущие затраты по обслуживанию запасов (т. е. Т31 + Т32 = min) осуществляется по следующей формуле (известной как модель Уилсона):

где ОРПП - оптимальный размер партии поставки;

Зг - необходимый объем закупки товаров (сырья и материалов) в год (квартал);

ТЗ1 - размер текущих затрат по размещению заказа, доставке товаров и их приемке в расчете на одну поставляемую партию;

Т32 - размер текущих затрат по хранению единицы запасов.

Рис. 17. Зависимость между размером партии поставки и средним размером запаса (в сумме)

Пример

Годовая потребность в определенном виде сырья, определяющая объем его закупки, составляет 1000 тыс. руб. Размер текущих затрат по размещению заказа, доставке товаров и их хранению в расчете на одну поставляемую партию составляет 12 тыс. руб. Размер текущих затрат по хранению единицы запаса составляет 6 тыс. руб. в год. Подставляя эти данные в модель Уилсона, получаем: 350

Следовательно, на протяжении года товар должен доставляться 16 раз (1000 : 63) или каждые 22 дня (360 : 16). При таких показателях размера партии и частоты поставки совокупные текущие затраты по обслуживанию товарных запасов будут минимальными.

* * *

* Для запасов готовой продукции задача минимизации текущих затрат по их обслуживанию состоит в определении оптимального 'размера партии производимой продукции. Если производить определенный товар мелкими партиями, то затраты по хранению его запасов в виде готовой продукции (Т32) будут минимальными. В то же время существенно возрастут текущие затраты предприятия, связанные с частой переналадкой оборудования, подготовкой производства, и другие (T3j). Минимизация совокупного размера текущих затрат по обслуживанию запасов готовой продукции также может быть осуществлена на основе модели Уилсона (с иным содержанием показателей T3j и Т32). В этом случае вместо необходимого объема закупки товаров используется планируемый объем производства или продажи готовой продукции. Как в первом, так и во втором случае расчеты могут быть уточнены с учетом минимальной нормы отгрузки (железнодорожным или автомобильным транспортом), создания на предприятии определенного размера страхового запаса, альтернатив в выборе средств транспортирования и других условий.

Обеспечение своевременного вовлечения в хозяйственный оборот излишних запасов товарно-материальных ценностей осуществляется на основе мониторинга текущей финансовой деятельности (сопоставления нормативного и фактического размера запасов). Мероприятия в этом случае разрабатываются совместно со службой производственного менеджмента (при необходимости нормализации запасов сырья и материалов) или со службой маркетинга (при необходимости нормализации запасов готовой продукции). Основная цель этих мероприятий - высвобождение части финансовых средств, «завязнувших» в сверхнормативных запасах.

Размер высвобождаемых финансовых средств в этом случае определяется по формуле:

ФСВ = 3„ - Зф = (ЗД„ - ЗДФ) х СР,

где ФСВ - сумма высвобождаемых финансовых средств в процессе нормализации запасов;

Зн - норматив запасов в сумме;

за - фактические запасы в сумме;

ЗДН - норматив запасов в днях;

ЗДф - фактические запасы в днях;

СР - среднедневной объем расходования запасов в сумме.

В практике финансового менеджмента для отражения реальной стоимости запасов может быть использован метод LIFO («последний пришел - первый ушел»). В соответствии с этим методом, запасы направляются в производственное потребление или на реализацию по ценам, по которым было зафиксировано последнее их поступление. В отличие от метода FIFO («первый пришел - первый ушел»), когда использование запасов осуществляется по ценам их первоначального формирования, метод LIFO позволяет получить реальную оценку этих результатов в условиях инфляции и эффективней управлять стоимостной формой движения запасов.

Управление оборотным капиталом предприятия.