Структура и развитие международных финансовых рынков как экономической среды для бизнеса

В современной экономической литературе даются различные определения понятия «международный финансовый рынок» вплоть до упрощенных, когда он определяется только как рынок срочных финансовых инструментов или фондовый рынок. Попробуем уточнить понятие «международный финансовый рынок», исходя из следующих общеметодологических соображений. Во-первых, финансовый рынок есть взаимодействие продавцов и покупателей, т.е. различных институциональных единиц (субъектов хозяйственной деятельности) или групп экономических агентов, различающихся между собой характером деятельности. Во-вторых, на международном финансовом рынке осуществляется обмен между резидентами и нерезидентами финансовыми активами или валютными ценностями, что представляет взаимный интерес для контрагентов, так как приносит доход или прибыль. В-третьих, на международном финансовом рынке обмен финансовыми активами или валютными ценностями происходит по определенным правилам, экономические операции проводятся в соответствии с определенными законодательными актами, международными договоренностями или традициями. Финансовый бизнес осуществляется на специализированных торговых площадках или в сетевых системах, функционирование которых регламентировано. В-чствертых, обмен финансовыми активами или валютными ценностями предусматривает предварительный обмен информацией об условиях проведения торговых сделок.

Финансовый рынок можно представить как место встречи спроса и предложения. Рынок может иметь осязаемый, зримый образ (например, продуктовый рынок); и, напротив, под рынком может пониматься некая виртуальная реальность (например, рынок евродолларов). Идет ли речь о реальном или виртуальном рынке, он представляет собой важнейший институт любой товарной экономики. Следует, однако, отметить, что в зависимости от экономической системы или от экономического режима функции финансового рынка могут меняться. В условиях свободной конкуренции рынок — это место, где происходит обмен и формируется цена па финансовые активы, а в экономике с плановым ценообразованием функции финансового рынка сужаются — это лишь место осуществления обменных операций.

Многие экономисты считают, что по-настоящему о рынке можно говорить лишь тогда, когда место встречи спроса и предложения одновременно выступает местом ценообразования. Однако это отнюдь не означает, что даже в капиталистических странах с наиболее свободными условиями торговли финансовый рынок выполняет функцию ценообразования самостоятельно. Всегда имеет место регулирование финансового рынка, хотя осуществляется оно различными способами. В некоторых случаях подобное регулирование ограничивается изданием регламентирующих правил, имеющих целью стимулировать конкуренцию и запретить се ограничение (межбанковский финансовый рынок). В других случаях регулирование рынков состоит в детальной организации его функционирования (валютные биржи). Наконец, существуют случаи, когда регулирование финансового рынка предусматривает такое вмешательство государства, в результате которого функционирование рынка ограничивается строго определенными рамками или происходит под жестким государственным контролем.

Таким образом, на основе названных характеристик международный финансовый рынок можно определить как систему взаимодействия продавцов и покупателей в процессе купли-продажи соответствующих финансовых инструментов на основе специализированных форм контрактов на финансовые активы по определенным правилам. Под финансовыми активами понимаются национальные деньги, иностранная валюта, внутренние и внешние ценные бумаги, валютные и фондовые деривативы.

С учетом объема операций, совершаемых на основе спроса и предложения, количества финансовых активов и характера валютных сделок, финансовые рынки разделяются на:

национальные;

региональные (европейский, североамериканский, дальневосточный). На этих рынках производятся операции с определенными конвертируемыми валютами;

мировой валютный рынок, где используются валюты, широко применяемые в международном платежном обороте;

мировой и региональные рынки ценных бумаг;

еврорынки и офшорные банковские рынки.

По формам организации финансовые рынки подразделяются на организованные и неорганизованные. Неорганизованные рынки — это рынки, на которых осуществляется подпольная и незаконная торговля финансовыми активами в условиях государственного нормирования финансовой деятельности и регулирования цен. В зависимости от степени нарушения законодательства различают «черные рынки» и «серые рынки». К операциям на черном рынке относится, например, несанкционированная государством продажа валюты, которая подпадает под действие Уголовного кодекса.

Национальные финансовые рынки представляют собой рынки, деятельность которых регламентируется национальным законодательством и на которых, как правило, осуществляется продажа денег, валюты, капитала и их производных преимущественно для резидентов дайной страны.

Примером может служить организация валютного рынка в Российской Федерации. Валютное законодательство России (Федеральный закон «О валютном регулировании и валютном контроле»), а также подзаконные акты устанавливают, что операции на валютном рынке могут осуществляться только через уполномоченные коммерческие банки, имеющие лицензию Банка России, и по рыночному валютному курсу.

Важной функцией финансового рынка является обеспечение международного движения капитала. Ежедневный оборот мирового финансового рынка в последние годы составляет от 500 млн до 4 трлн дол. США, 20% оборота приходится на азиатский рынок, 40% —- на европейский и 40% — на американский. Особенно интенсивно развивается рынок США. За 90-е годы прошлого века его оборот вырос более чем на 20%, в то время как у Лондонского рынка — на 7%.

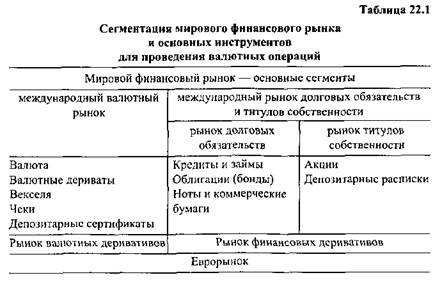

Ядро мирового финансового рынка образуют те государства, в которых отсутствуют валютные ограничения или они незначительны. Если ежедневный мировой объем торговли валютой взять за 100%, то при этом 30,3% приходится на Великобританию, 19,2%—наСША, 12,8 —на Японию, 6,8 — на Швейцарию, 6,0 — на Германию, 3,5 — на Францию, 21,4% — на прочие страны1. Схематически современный финансовый рынок можно разделить на два сегмента, внутри которых осуществляются следующие операции с иностранными валютами (табл. 22.1).

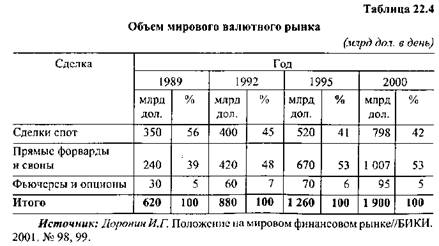

Международные валютные рынки. Специализированным сегментом финансового рынка являются международные валютные рынки, которые обслуживают торговлю валютными ценностями. Обороты мирового валютного рынка превышают 680 трлн дол. США в год, или 1,9 трлн дол. в день.

Экономическая сущность валютного рынка проявляется в его функциях. Валютный рынок исполняет функции, общие для всех рынков:

коммерческую — обеспечение участников экономической деятельности иностранной или национальной валютой;

ценностную — установление такого уровня валютного курса, при котором валютный рынок и экономическая система в целом будут находиться в равновесии;

информационную — обеспечение участников валютного рынка информацией о функционировании валютного рынка;

регулирующую — обеспечение порядка и организации на валютном рынке.

Ведущий мотив операций на современном валютном рынке спекулятивный. Спекулянт, например, покупает утром определенную сумму евро, а вечером продает ее на доллары. В случае благоприятного изменения валютного курса валютный спекулянт получает ту или иную прибыль от сделки (маржу).

Развитие мировой экономики сопровождается быстрым увеличением «горячих денег», т.е. краткосрочного, высоколиквидного спекулятивного капитала. Размеры этого капитала сегодня составляют сотни миллиардов долларов. Этот капитал постоянно перемещается, концентрируется или, наоборот, дробится для извлечения спекулятивной прибыли на разнице валютных курсов. Выполняя эту функцию, валютный рынок вместе с тем способствует приливу международного капитала в высокоприбыльные сферы мировой экономики, обеспечивая ее динамичное развитие.

Современный валютный рынок — чрезвычайно сложная и динамичная система, которая испытывает влияние множества экономических, политических, психологических факторов и незамедлительно реагирует на их изменение. По сравнению с материальной сферой валютный рынок более стохастичен, уровень его неопределенности и непредсказуемости развития значительно выше. Проведение валютных операций объективно всегда связано с риском. Вероятность понести убытки вследствие неблагоприятного изменения курса валют обозначается термином «валютный риск».

Валютный рынок не только генератор валютных рисков, но и система их предупреждения. Он играет роль страховщика, а операция по страхованию называется хеджированием. Хеджирование (от англ. hedge — забор, защита) достигается с помощью разветвленной системы специальных валютных операций и приемов, использование которых, однако, требует специальной подготовки. Спекулятивная и страховая функции тесно связаны между собой и представляют две стороны валютного рынка.

По месту проведения торговли валютой различают биржевой и внебиржевой сегменты валютного рынка. Биржевой валютный рынок действует на специальных официально организованных биржевых площадках. В отличие от него на внебиржевом рынке торговля валютой ведется коммерческими банками на основе компьютерных глобальных систем.

В зависимости от срока исполнения валютных требований и обязательств различают текущий и срочный сегменты валютного рынка. На текущем валютном рынке операции совершаются в течение короткого времени — не более двух банковских дней (операции спот). Срочный валютный рынок объединяет сделки, исполнение которых осуществляется в течение более длительного времени — обычно 1, 2, 3, 6, 9 и даже 12 месяцев.

Формирование национального валютного рынка в России началось в 1991 г. с создания биржевого рынка, в состав которого входят восемь валютных бирж. В качестве продавцов и покупателей иностранной валюты на биржевых площадках выступают коммерческие банки и Центральный банк Российской Федерации (Банк России). В России был введен режим плавающего валютного курса, который зависит от соотношения спроса и предложения на валютных биржах страны, прежде всего на Московской межбанковской валютной бирже (ММВБ). Применяется прямая котировка рубля к иностранной валюте, т.е. единица иностранной валюты выражается в определенном количестве рублей.

Официальный курс доллара США к рублю устанавливается Банком России с учетом результатов торгов на ММВБ. С целью поддержания стабильного курса Банк России ежедневно проводит фиксинг валютного курса и с целью поддержания официального курса рубля ввел режим «грязного плавания» валютного курса, т.е. периодически вмешивается в формирование спроса и предложения на валюту на ММВБ, прежде всего на доллар США, с помощью специальных валютных интервенций. Курс других валют определяется на основе кросс-курса. При этом в качестве промежуточной (третьей) валюты используются курсы этих валют к американскому доллару.

С сентября 2003 г. введен новый порядок фиксинга: официальный курс рубля по отношению к доллару определяется исходя из результатов торгов на ММВБ со сроком расчетов «завтра». Раньше в рамках единой торговой сессии (ETC) существовало всего два инструмента — это расчеты «доллар — рубль» и «евро — рубль» со сроком «сегодня». Причем временные рамки этих торгов были очень ограничены — с 10.00 до 11.00 на долларовых торгах и с 10.00 до 11.30 на торгах «евро — рубль». Теперь появился третий инструмент — «доллар — рубль» со сроком расчетов «завтра», торговать которым будут с 10.00 до 16.45 по московскому времени. Это значительно расширяет возможности региональных участников валютного рынка. Ведь на обычной дневной сессии ММВБ торги долларами на «завтра» велись уже давно, но возможность участвовать в них была в основном у московских дилеров, а Единая торговая сессия проходит одновременно по одним и тем же правилам на всех восьми биржах страны от Владивостока до Санкт-Петербурга.

Изменение системы определения курса рубля означает также, что Центробанк перенес свою активность с рынка расчетов «сегодня» на «завтра». Участники рынка считают, что это качественно повлияло на курс национальной валюты, он теперь определяется исключительно исходя из спроса и предложения и станет более рыночным, а это, в свою очередь, приведет к новому витку укрепления рубля. Валютным дилерам эта новая система определения официального курса даст возможность с большей определенностью судить о целях и ожиданиях Центробанка, основываясь не на слухах и домыслах, а на его поведении в ходе «завтрашних» торгов. Как показало прошедшее время, торги «доллар — рубль» со сроком расчетов «сегодня», проходившие без участия Центробанка, действительно привели к снижению текущего курса доллара.

В настоящее время ключевой валютой для фиксинга является доллар США и именно по этой валюте происходит котировка рубля, т.е. фиксирование цены рубля по отношению к доллару. Банк России использует и новый режим регулирования валютного курса на основе валютной корзины «доллар — евро», что способствует укреплению стабильности курса рубля.

Механизм биржевой торговли иностранной валютой постоянно совершенствуется. Так, в России с июня 1997 г. действует система электронных лотовых торгов (СЭЛТ), которая сняла существовавшие ранее временные ограничения на торговлю иностранной валютой, резко повысила ее оперативность и гибкость на российском биржевом рынке.

Вторым сегментом национального валютного рынка является межбанковский валютный рынок. Он организуется коммерческими банками, которые торгуют иностранной валютой между собой и обеспечивают ею своих клиентов. Межбанковский валютный рынок либеральнее биржевого, в меньшей степени зависит от действий Банка России. Он быстрее, оперативнее реагирует на изменение предложения и спросз на иностранную валюту участниками валютного рынка. Гибкость межбанковского валютного рынка определяет общую мировую тенденцию к доминированию этого сегмента по числу проводимых валютных операций. Так, в последние годы доля прямых сделок между банками в общем валютном обороте Российской Федерации возросла с 85 до 94%.

Мировой рынок долговых обязательств. Современный рынок долговых обязательств составляет около 34 трлн дол. в год. Большинство долговых обязательств номинируются в иностранной валюте и называются еврооблигациями. Мировой рынок акций имеет годовой оборот в 26 трлн дол., однако большая часть сделок носит спекулятивный характер.

Большая часть долговых обязательств оформляется с помощью облигационных займов, и этот процесс получил название секьюритизация. Секьюритизация — это вовлечение все большего объема капиталов, независимо от формы их существования, на рынок ценных бумаг путем кратковременного или длительного их представления в виде тех или иных ценных бумаг. Особенно это относится к капиталу, который по разным причинам находится в данный момент в малоактивной форме, например, в виде недвижимого имущества: жилья, основных производственных фондов, долговременных запасов сырья и т.п. Выпуск разнообразных облигаций и других долговых ценных бумаг на базе такого имущества позволяет ускорять оборот этого капитала, получать дополнительный доход, расширять рынок и его возможности.

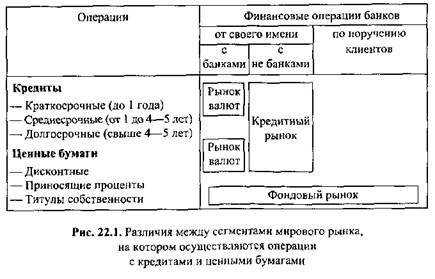

Хотя кредиты, оформляемые соответствующим кредитным договором или с помощью ценных бумаг, используются для удовлетворения одинаковых потребностей, между ними с организационной и финансовой точки зрения имеется много различий. Последние заключаются в разной стоимости, сроках займа, его размерах и быстроте получения заемных средств (рис. 22.1). На основе этой классификации легко представить себе и общую структуру рынка ценных бумаг (фондовый рынок).

В кредитном договоре отражаются следующие параметры.

Стоимость. Облигации выпускаются с фиксированной и плавающей процентной ставкой, тогда как кредиты выдаются под плавающую процентную ставку, размер которой регулярно пересматривается. Таким образом, расходы по эмиссии облигаций гораздо выше стоимости кредитов.

Для оценки состояния торговли межбанковскими депозитами используют показатель, который называется ставка ЛИБОР — средняя ставка процента, по которой банки в Лондоне предоставляют ссуды в евровалютах банкам путем размещения у них депозита. Это часто меняющаяся ставка по отношению к краткосрочным заимствованиям, доминирующая на лондонском межбанковском рынке. Она является важнейшим ориентиром для банков и других кредитных организаций в установлении текущих цен финансовых операций.

Сроки. Кредиты представляют собой среднесрочные ссуды, хотя средние сроки имеют тенденцию к увеличению. Облигации являются долгосрочными ценными бумагами.

Размеры кредитов (особенно синдицированных) обычно выше сумм, на которые проводится эмиссия облигаций.

Быстрота получения средств. Предоставление ссуд на рынке кредитов осуществляется гораздо быстрее, чем при эмиссии облигаций.

Организованная широкомасштабная купля-продажа ценных бумаг проводится, как правило, на фондовой бирже. Начиная с XVI в. биржевая торговля ценными бумагами за короткое время позволяла участникам наживать гигантские состояния и нередко столь же быстро лишаться их. В последние десятилетия XIX в. массовое создание акционерных обществ в разных отраслях наводнило фондовую биржу акциями и облигациями различных компаний, что резко увеличило каждодневные обороты и стимулировало биржевое перераспределение собственности.

Фондовая биржа позволяет:

избирательно осуществлять длительное инвестирование капиталов;

с помощью механизма биржевого оборота проводить мобилизацию денежных средств, предназначенных для долгосрочных вложений;

осуществлять более равномерное развитие всех отраслей страны, доверяя рынку самостоятельный контроль и управление эффективностью вложений;

оперативно вкладывать денежный капитал и при необходимости его высвобождать;

помогать краткосрочному размещению ссудных капиталов;

объективно и оперативно оценивать текущее состояние экономики страны и тенденцию ее развития или спада;

проводить целенаправленную спекуляцию ценными бумагами за счет интервенции капитала при условии верной оценки состояния экономики в краткосрочном и долгосрочном прогнозе;

структурировать и развивать нужные направления производства за счет выпуска и оперативной эмиссии ценных бумаг.

С развитием банковской системы отдельные крупные банки, выполняя поручения своих клиентов, проводят эмиссию акции этих клиентов, фактически реализуя функции фондовой биржи и как бы конкурируя с ней. Концентрация банков и создание международных банковских консорциумов приводит к тому, что все большая часть ценных бумаг обращается через систему кредитных организаций, минуя фондовую биржу. Крупные банки становятся все более заметными игроками в биржевой спекуляции. В этих банках формируются достаточно квалифицированные аналитические службы, которые не только отслеживают возникающие тренды в курсовых колебаниях ценных бумаг, но также разрабатывают стратегию и тактику своего воздействия на рынок. Банки нередко создают специальные объединения (явные и скрытые) — корнеры — для проведения мероприятий, направленных на организацию массовой скупки ценных бумаг, создание ажиотажного спроса, искусственное вздутие курса и последующую перепродажу с наибольшей прибылью.

Когда в последнее десятилетие масштабы таких операций банков стали приводить к массовым банкротствам пострадавших компаний, правительства ряда стран законодательно ввели государственный контроль над эмиссией ценных бумаг и операциями на фондовых биржах. Созданный нормативно-правовой фильтр существенно снизил возможности и опасность ажиотажного беспредела на рынке ценных бумаг.

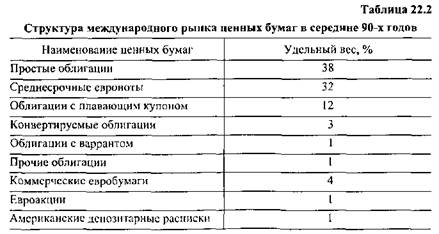

Структура международного рынка ценных бумаг представлена в табл. 22.2.

Акции — это цепные бумаги без установленного срока обращения, удостоверяющие право на определенную долю собственности в акционерном обществе. Они дают их держателям право на участие в прибылях, т.е. право на получение ежегодных или ежеквартальных дивидендов — части прибыли, распределяемой между акционерами после уплаты налогов, а также процентов по облигациям и дивидендов по привилегированным акциям, если таковые имеются. Обычно дивиденды выплачиваются в денежной форме, но могут быть выплачены и в виде имущества, в форме акций или сочетать различные типы выплат. Дивиденды чаще всего устанавливаются в долларах на акцию.

К дивидендам в виде имущества относятся акции дочерних компаний и собственная продукция корпорации. Дивиденды в форме акций указываются в процентах; обычно они выплачиваются новыми, быстро растущими компаниями, не заинтересованными в крупных денежных выплатах. С другой стороны, подобная форма выплаты дивидендов дает определенные выгоды и держателям акций, которые надеются в большей степени не на дивиденды, а на рост рыночной стоимости самих акций. Кроме того, ставка налога на дивиденды в форме акций ниже ставки налога на денежные дивиденды. Достаточно широко применяется и сочетание последних с выдачей новых акций.

Держатели акций имеют право на проверку основных учредительных документов и отчетности. Акционеры должны также быть проинформированы обо всех важных изменениях в деятельности корпорации. Они имеют право на посещение собраний акционеров, которые проводятся обычно один раз в год, а также право на голосование по всем вопросам, затрагивающим деятельность корпорации (в частности, по вопросам изменения в уставе, слияний и поглощений, реорганизации и по выборам совета директоров и т.п.).

Американские депозитарные расписки (АДР) — ценные бумаги, удостоверяющие права их владельцев на определенную долю в пуле ценных бумаг, хранящихся в депозитарии. Депозитарные расписки в последние годы получили широкое распространение па всех развитых фондовых рынках в связи с удобством выведения на рынок с их помощью ценных бумаг иностранных эмитентов. Схема выведения при этом такова: некая структура — резидент страны, где выпускаются депозитарные расписки (часто это авторитетный банк, например Каик Нью-Йорка), или его дочерняя организация, зарегистрированная в стране эмитента ценных бумаг, на которые выпускаются расписки, депонирует пакет ценных бумаг иностранного эмитента в депозитарии. После проверки финансового состояния эмитента базовых ценных бумаг регистрируется выпуск депозитарных свидетельств по установленным правилам.

Депозитарные расписки выступают «внутренними» ценными бумагами для страны, где они эмитированы. Наибольшее количество депозитарных расписок выпускается на наиболее емком фондовом рынке — американском. Все эмитируемые в США депозитарные расписки делятся на американские — АДР (American Depository Receipt, ADR), обращающиеся только внутри страны, и глобальные — ГДР (Global Depository Receipt, GDR), которыми можно торговать в других странах (обычно это страны Пвропы). Процедура выпуска ГДР в целом аналогична процедуре выпуска АДР, однако связана с выполнением некоторых дополнительных требований, поэтому обходится несколько дороже и не дает очевидных преимуществ перед АДР (доступ иностранных инвесторов на рынки США все равно практически ничем не ограничен), вследствие чего АДР распространены гораздо шире, чем ГДР. Синоним — депозитарные свидетельства.

Другой важный вид ценных бумаг, позволяющий корпорациям привлекать капиталы на фондовых рынках,— облигации. Они используются главным образом правительственными органами и муниципалитетами.

Классическая облигация — это долговое свидетельство, содержащее два главных непременных реквизита;

обязательство эмитента (лица, выпустившего данную ценную бумагу) вернуть держателю облигации по истечении оговоренного срока сумму, которую эмитент получил при выпуске финансового инструмента;

обязательство эмитента выплачивать держателю облигации регулярный фиксированный доход в виде процента от номинальной стоимости, указанной на облигации.

Облигации корпораций — это особый инструмент мобилизации долгосрочного капитала — обязательство корпорации перед кредиторами о выплате в установленные сроки суммы долга и соответствующих процентов по полученным займам. Облигации — заемный капитал корпорации, поэтому являются для них «долговыми» ценными бумагами (акции, наоборот, выражают собственный капитал корпорации, в связи с чем акционеры являются собственниками предприятия, тогда как держатели облигации -— кредиторами). Держатели облигаций не имеют права голоса и не могут участвовать в управлении компанией-эмитентом, но в то же время обладают некоторыми правами, которых не имеют акционеры. В частности, компания-эмитент обязана выплачивать проценты по облигациям, а в отношении акций, даже привилегированных, таких обязательств не существует. Проценты по облигациям должны выплачиваться до рассмотрения вопроса о выплате дивидендов по акциям. При ликвидации корпорации держатели облигаций имеют преимущественные права по сравнению с акционерами. Конкретные условия выпуска облигаций указываются в специальном облигационном соглашении — своего рода договоре между компанией-эмитентом и инвесторами. Это прежде всего срок или дата погашения облигации, номинал, ставка процента, вид облигации, ее обеспечение и другие особенности. Документ, подтверждающий факт владения облигациями, называется облигационным сертификатом. В нем указывается наименование компании-эмитента, номинал облигации, ставка процента, имя или название платежного агента по процентам или по основной сумме долга (в качестве платежного агента может выступать банк или сама корпорация). Особенности облигаций также зафиксированы в облигационном соглашении, включая право востребования, право возврата, обязательства по созданию выкупного фонда.

В облигационном соглашении может быть также предусмотрено право востребования (или отзыва) корпорацией своих облигаций до наступления срока погашения. В этом случае устанавливаются условия отзыва по номиналу или с премией (надбавкой к номиналу). Премия обычно уменьшается на установленный процент каждый год после выпуска. Когда корпорация объявляет о востребовании своих облигаций, держатели обязаны вернуть их.

По характеру обращения облигации подразделяются так:

— обычные;

— конвертируемые (предусматривают право держателя обменять их

на обыкновенные или привилегированные акции в течение всего срока

действия облигации), которые также часто называют kicker (букв, «завле-

калочка»), потому что они предлагают дополнительные условия, направ

ленные на повышение привлекательности облигационного займа, обычно

через предложение участвовать в перспективе в капитале компании. Среди

них выделяются:

переводные облигации, которые могут быть конвертированы в определенное количество простых акций этого же эмитента;

облигации с опционом, которые предоставляют инвестору возможность при росте процентных ставок вернуть облигации эмитенту через определенный срок и получить их номинальную стоимость.

По способам выплаты купонного дохода облигации делятся на:

с фиксированной купонной ставкой;

с плавающей купонной ставкой (размер процента по облигации зависит от уровня ссудного процента);

с равномерно возрастающей купонной ставкой (процент изменения ставки дифференцирован по годам займа);

бескупонные (с нулевым купоном), с мини-купоном (при выпуске которых курс устанавливается ниже номинального на величину скидки, а проценты не выплачиваются, но это не значит, что они не приносят доход: эти облигации продаются со скидкой, погашаются по номиналу по окончании срока выпуска, а доход представляет собой маржу — разницу между ценой покупки и ценой погашения);

с оплатой по выбору (с одной стороны, владелец облигации может вместо купонного дохода получить новый выпуск облигации, что даст возможность эмитенту не выплачивать заемщику проценты, с другой стороны, выпуск новых облигаций удобен для оплаты ими причитающихся сумм купонного дохода при дефиците наличности).

Вексель — долговое обязательство, дающее его владельцу право требовать с лица, выдавшего вексель или акцептовавшего (подтвердившего) его, уплаты денег по истечении установленного срока. Вексель порождается коммерческим кредитом. Различают простой и переводный (тратта) векселя. Простой вексель выписывает должник, а переводный, применяемый при кредитовании внешней торговли,— кредитор. Векселя, номинированные в евровалютах, называют евровскселями.

Варрант (от англ. warrant — полномочие, правомочие) — ценная бумага, предоставляющая ее владельцу право на покупку других ценных бумаг при их первичном размещении по определенной льготной цепе и продаваемая эмитентом этих ценных бумаг; разновидность опциона.

Кроме перечисленных видов ценных бумаг, которые можно назвать основными, или первичными, ценными бумагами, в мировой практике существуют ценные бумаги, которые основываются на первичных, а потому считаются производными по отношению к ним. К производным, или вторичным, ценным бумагам относятся ценные бумаги, основанные: на облигациях — фондовые варранты на облигации, стрипы и др.; на акциях — депозитарные расписки и фондовые варранты.

Вторичная, или производная, ценная бумага — это ценная бумага, которая предоставляет ее владельцу имущественные права на какие-либо основные ценные бумаги и уже через них — на представляемые ими соответствующие имущественные права.

Депозитарная расписка — это ценная бумага, свидетельствующая о владении определенным количеством акции иностранного эмитента, но выпускаемая в обращение в стране инвестора; представляет собой форму непрямой покупки акций иностранного эмитента.

Фондовый варрант — это ценная бумага, которая дает право ее владельцу купить у данного эмитента определенное количество его акций (облигаций) по установленной им цене в течение определенного им периода времени.

Стрип — это долговая ценная бумага, выпускаемая под ежегодные процентные выплаты по портфелю высоконадежных облигаций, которыми располагает ее эмитент.

Рынок валютных и фондовых деривативов. Рынок деривативов по состоянию на начало текущего столетия имеет общий годовой объем около 60 трлн дол. Он распадается на сегмент валютного рынка — срочный валютный рынок и на сегмент фондового рынка — срочный фондовый рынок. Рынок деривативов объединяет валютные и фондовые операции с длительными сроками исполнения, обращенные на перспективу.

Деривативы принадлежат к классу ценных бумаг, называемых производными, потому что их стоимость является вторичной от стоимости базисных активов (валюты, акций и облигаций). Деривативы используются для организации срочной торговли финансовыми активами. Если, например, участнику валютного рынка потребуется купить иностранную валюту через определенный период времени, он может заключить так называемый срочный контракт на покупку этой валюты. К срочным валютным контрактам относятся прямые форвардные контракты, свопы, фьючерсные контракты, валютные опционы. В тех случаях, когда срочный контракт не заканчивается реальной поставкой актива, эти производные финансовые инструменты называют дериватами. Другими словами, срочный контракт используется для целей страхования валютных и курсовых рисков.

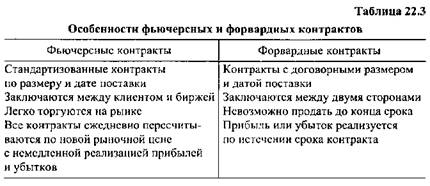

Как прямой форвардный, так и фьючерсный контракты представляют собой соглашение между двумя сторонами об обмене фиксированного количества валюты на определенную дату в перспективе по заранее оговоренному (срочному) валютному курсу. Оба контракта обязательны к исполнению. Различие между ними состоит в том, что форвардный контракт заключается вне биржи, а фьючерсный контракт приобретается и продается только на валютной бирже с соблюдением определенных правил, посредством открытого предложения цены валюты голосом. Несмотря на фонетическую близость названий, по экономическому и правовому содержанию, технологии функционирования фьючерсный и форвардный валютные рынки существенно отличаются друг от друга. Основные различия этих рынков приведены в табл. 22.3.

Валютный опцион — это контракт, который предоставляет право (но не обязательство) одному из участников сделки купить или продать определенное количество иностранной валюты по фиксированной цепе в течение некоторого периода времени. Покупатель опциона выплачивает премию его продавцу взамен его обязательств реализовать вышеуказанное право.

Своп (от англ. swop — обмен) — это в общем виде обмен валютными активами с различными финансовыми характеристиками между денежными учреждениями на короткий срок. Проводимый чаще всего между центральными банками своп позволяет на короткое время увеличить обменные резервы страны, не перенося риск этого обмена на того, кто приходит на помощь - Центральный банк, выступающий с просьбой об обмене, получает в свое распоряжение на ограниченный срок и под относительно небольшой процент определенную сумму валюты, за которую переводит своему партнеру ту же сумму, но в своей национальной валюте. Завершение операции производится путем аннулирования сделки, т.е. возвращения полученных вкладов. Центральные банки западных стран сегодня

связаны между собой сетью постоянных соглашений о сделках своп, которые позволяют им быстро оказывать друг другу необходимую поддержку, не теряя времени на предварительные переговоры.

Производные валютные инструменты (дериваты) используются, с одной стороны, для осуществления спекулятивных операций, с другой — для хеджирования валютных сделок, т.е. для страхования валютных рисков. При хеджировании экономические агенты, желая уменьшить риск, связанный с колебаниями валютного курса, которые могут оказать негативное действие на их капитал, стремятся избавиться от чистых обязательств в иностранной валюте, т.е. достичь баланса между активами и пассивами в данной валюте. Функция перераспределения рисков — это использование инструментов рынка ценных бумаг (прежде всего так называемых производных инструментов, основывающихся на ценных бумагах) для защиты владельцев каких-либо активов (товарных, валютных, финансовых) от неблагоприятного для них изменения цен, стоимости или доходности этих активов. Эту функцию можно еще называть функцией защиты («страхования») от риска, т.е. функцией хеджирования.

Хеджирование, однако, невозможно в одностороннем порядке: если есть тот, кто желает застраховаться от риска, то должна быть и другая сторона, которая считает возможным для себя принять этот риск. С помощью рынка ценных бумаг можно попытаться переложить риск со своего актива на спекулянта, желающего рискнуть. Следовательно, сутью хеджирования на рынке ценных бумаг будет перераспределение рисков. Данная функция — это сравнительно новая функция рынка ценных бумаг, которая появилась в своем современном виде лишь в начале 70-х годов XX в. Благодаря ей рынок ценных бумаг существенно увеличил свою устойчивость, с одной стороны, и свою значимость — с другой, поскольку функция перераспределения рисков, основываясь все на той же функции перс-распределения денежных средств, резко ускоряет и даже упрощает переливы свободных (или высвобождаемых) финансовых капиталов.

Если, например, экспортер из Германии получает валютную выручку в размере 100 тыс. дол. США и хочет избавиться от неопределенности в оценке их будущей стоимост